新股前瞻 | 原材料涨价拖累业绩,久泰新材“押宝”全球最大乙二醇项目

2022年上半年,港股IPO市场令不少投资者感到了丝丝凉意。相较往年的火热,今年上半年的新股数量和融资额双双大幅下滑,连带新股平均上市首日回报率也远低于去年同期水平。

在投资者热情明显降温的当下,业绩不够亮眼的上市新股或将遭遇更多的冷遇。6月27日递表港交所的内蒙古久泰新材料科技股份有限公司就是如此,忽然转盈为亏的业绩,无疑将为其上市之路平添变数。

有意思的是,追溯其亏损原因,竟然要归结到去年煤炭的强势行情上。对于在这个时间点上市的久泰新材来说,真的算是“流年不利”了。

去年亏损超2亿 资产负债率持续高企

内蒙古久泰新材料科技股份有限公司是一家中国领先的综合性化工产品及新材料专业生产商,主要从事聚乙烯、聚丙烯、丁二烯、甲醇等化工产品及其他相关深加工化工产品的研发、生产及销售。

去年,公司首次由盈转亏,亏掉了2020年一整年的利润。

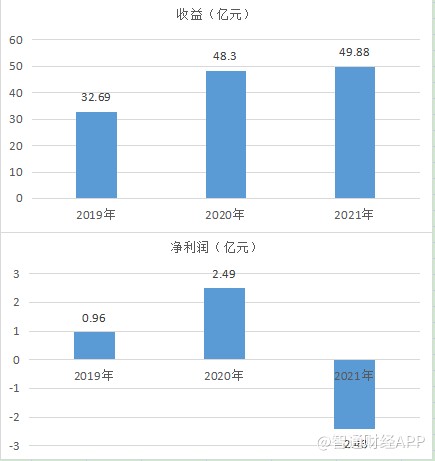

2019-2021年,久泰新材收益分别约为32.6985亿港元、48.3048亿港元及49.8824亿港元。同期,年内溢利分别约为9647.7万港元、2.4968亿港元及-2.4289亿港元。

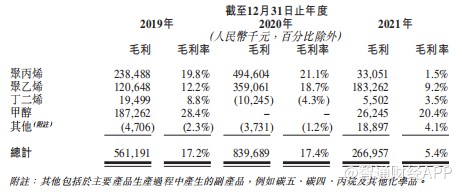

在没有亏损的年份,公司盈利能力也略显单薄。除了2021年因亏损导致毛利率大幅降低,2019-2020年间,整体毛利率保持在17%左右,略低于2021年化工行业20.4%的整体毛利率。报告期内,不同产品毛利率变化幅度较大,主要贡献利润的产品为聚丙烯和聚乙烯。

在其他费用方面,报告期内,公司销售成本快速增加。2019年、2020年及2021年,销售成本分别为27.09亿元、39.91亿元及47.21亿元,占收入比例逐年增长,分别为约82.8%、82.6%及94.6%。三年时间里,销售成本不仅几乎翻倍,还“吃掉”了九成多的营收,也就难怪公司会产生亏损了。

而分析销售成本结构,可以发现,原材料成本占了大头,占比在两年间从39.8%提升至50.4%。而燃料及电力成本上升约25.3%,成为销售成本增加的另一个重要原因。

此外,公司研发开支快速增长,从2019年的1450万元升至2021年的4450万元,占一般及行政开支的比例也从7.8%增长到了16.7%。

在资金流动性方面,资产负债率连年处于高位,是需要关注的一个风险因素。报告期内,资产负债率分别为144.6%、191%和243.7%。2021年年底,流动比率和速动比率分别为0.17和0.20。

现金及现金等价物在2019年、2020年分别为1.54亿元、2.12亿元,2021年末大幅减少为2411万元。报告期内流动负债净额逐年增加,分别为84.49亿元、104.87亿元和117.21亿元。

原材料集体涨价 蚕食利润空间

据智通财经APP了解,久泰新材2021年的业绩“变脸”、大幅亏损,主要来源于原材料成本的连续上涨和销售产品售价下跌。

久泰新材主要产品为聚烯烃、烯烃和甲醇三大类,所需主要原材料则为甲醇和原料煤。甲醇被用作生产聚乙烯、聚丙烯及丁二烯产品的原材料,原料煤被用作生产甲醇的原材料。其中,甲醇约六成自产、三成外部采购,原料煤则完全依赖外部采购。

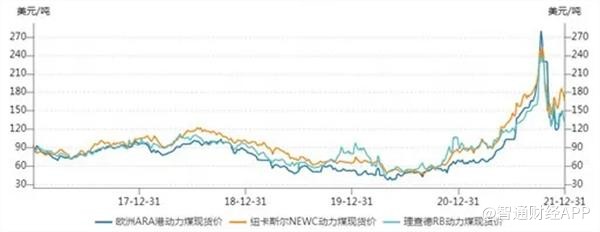

受国际能源供应紧张、能源需求稳步增加等因素影响,煤炭市场在2021年上演了一波“过山车”行情,使得煤炭公司纷纷收获可喜业绩,多家公司创下盈利新高。

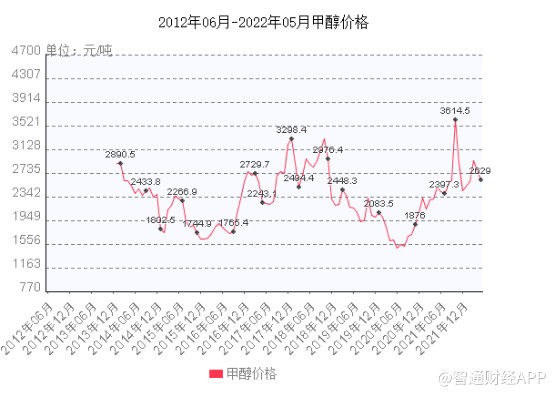

同时,2019年-2021年期间,甲醇市场价格在经历一段时间的下滑之后也快速回升,受煤价支撑影响,于2021年三季度达到十年来的历史新高。

从久泰新材的财报数据也可以看出,2019-2021年间,原材料成本从10.76亿元增长至23.76亿元,增长了约120%。据公司披露,2021年全年,原料煤、燃料煤及甲醇的平均价格分别上升约68.5%、87.2%及44.6%。

不过,到了2022年,公司的原材料成本压力有望减轻。受国际能源价格波动、美元缩表、通货膨胀及新冠疫情复发等多重因素影响,上半年甲醇价格呈现冲高回落、震荡运行走势,机构预计下半年将继续维持偏弱震荡运行;国内煤炭产能稳步增长,随着季节性旺季来临,市场或将呈现“供需两旺”格局,机构预计煤炭价格将在较高价位上波动运行。

对于久泰新材来说,除了原材料涨价之外,产品价格的下跌也进一步挤压了公司的利润空间。

据招股书披露,2018-2020年,由于原材料(特别是原油)价格下降及新冠疫情、下游行业需求等多重因素影响,聚烯烃化学品的平均价格大幅下降。2021年下半年,受煤炭价格反弹影响,公司聚烯烃产品价格有所回升。

据智通财经APP了解,于2021年第四季度至2022年第一季度,公司主要产品(即聚烯烃产品)销量从约102,955.5吨增加至143,745.4吨,增加39.6%;但聚烯烃产品的平均售价由每吨人民币8,664元略微下跌至每吨人民币8,557元。

聚烯烃产品可广泛用于各种应用及行业,下游主要为包装材料及塑料产品、PE膜及PE片材、家电、汽车及建材等行业。2016年至2021年,中国聚乙烯的表观消费量由2380万吨增加至3810万吨,复合年增长率为9.9%;聚丙烯的表观消费量持续从2130万吨增加至3120万吨,复合年增长率为7.9%,行业的持续增长将对公司业绩形成一定支撑。

而从市场地位来看,公司在业内仍然具有较强实力。根据弗若斯特沙利文报告,按2021年中国的销售额计,久泰新材于聚乙烯市场及聚丙烯市场的所有私营非石化企业中分别排名第五及第四;2021年公司的聚乙烯及聚丙烯销售额在华北地区排名第一。

产业链延伸布局有望成增长契机?

新项目的建设进展或将为久泰新材的业绩带来转机。

据智通财经APP了解,2022年5月,久泰新材的全球最大氢羧基化法制乙二醇项目已经正式进入试投产生产准备阶段。该年产100万吨乙二醇工程项目总投资为117亿元,投产后年收入可达106亿元。

可以看出,公司对这个项目寄予厚望。有关新闻报道中,公司表示,该项目不仅能够以煤为原料,采用先进的技术合成乙二醇,还能利用乙二醇生产过程的中间产物,如甲醇、甲醛、乙醇酸等,衍生出100多种化工产品,不断向下游拓展延伸产业链。为此,公司已经从2021年开始陆续配套建设年产6万吨聚甲醛项目、年产500吨聚乙醇酸项目以及高效氢能综合利用示范项目等,提前布局新材料产业集群。

此外,公司还计划建设年产300,000吨BDO、60,000吨PTMEG以及60,000吨PBS/PBAT的生物可降解塑料项目设施,预期于2026年投产,总投资金额预期为33.09亿元。该项目同样能够利用上述乙二醇项目所生产的甲醛作为生产原材料,通过协同效应降低原材料成本。受益于环保板块的政策利好及生物可降解塑料的高增长前景,该项目或将成为公司重要的利润增长点。

作为业内头部企业,久泰新材的未来业绩有着较大增长潜力。考虑到化工产品市场竞争激烈,且公司业绩受原材料、产品价格波动影响较大,后续业绩表现将较大依赖于外部环境因素。如何成长为行业内真正的稳健龙头,还需管理层进行更多思考。

扫码下载智通APP

扫码下载智通APP