行长辞职、股价大跌、更换印章、深夜报案,南京银行(601009.SH)怎么了?券商分析师被火速解聘

这个周末对南京银行(601009.SH,股价10.29元,市值1060亿元)来说,有些闹心,因为突然发生了不少事。

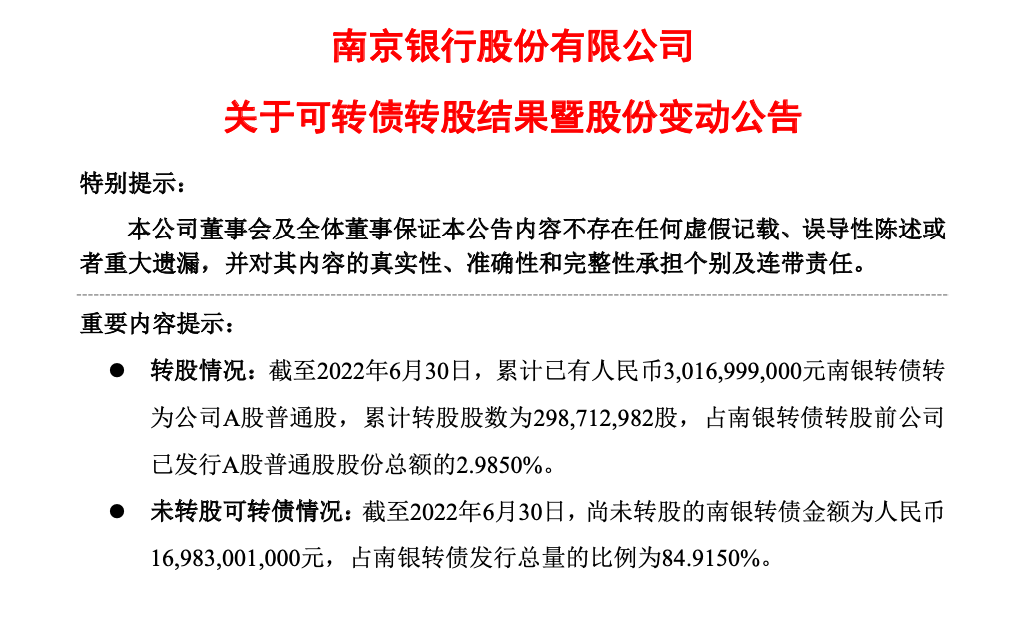

7月1日,南京银行发布了“关于启用‘南京银行股份有限公司’新章的公告”。晚间,《每日经济新闻》记者获悉,截至6月30日,南京银行第一大股东、第六大股东所持公司可转债已全部转股。

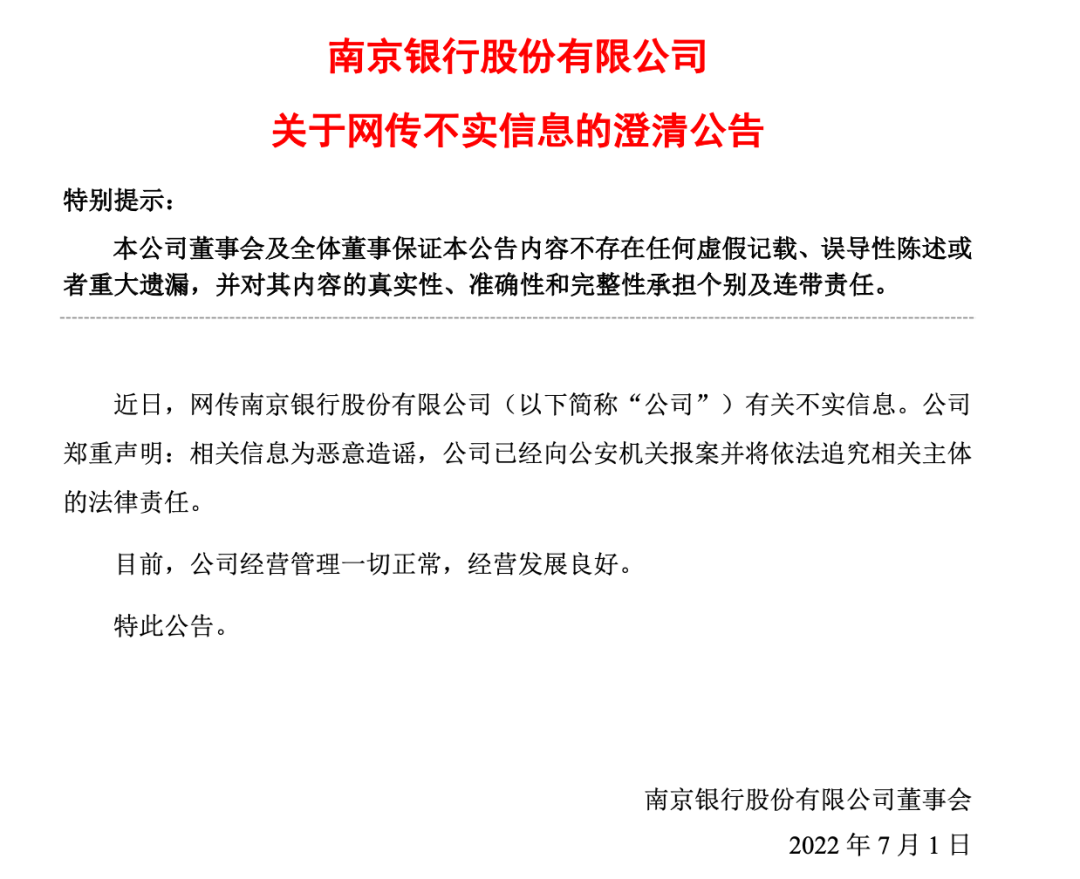

与此同时,网上也流传出关于该行身陷上千亿债务危机等消息。对此,南京银行7月1日深夜公告回复称,相关消息为恶意造谣,已报警。

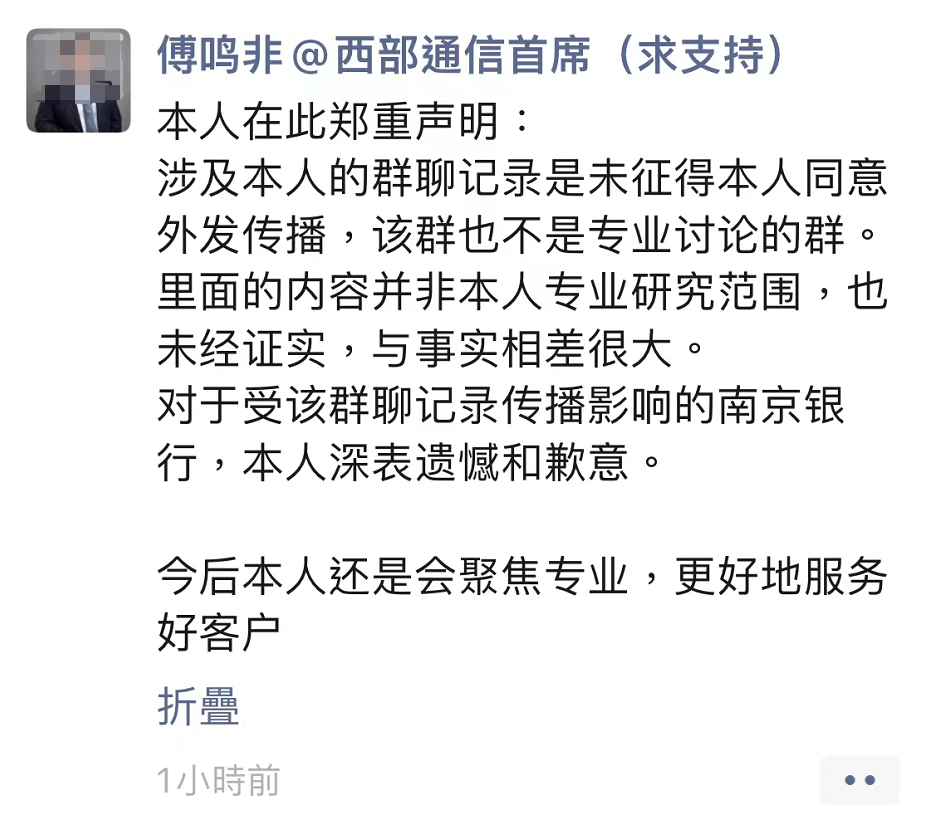

据媒体报道,西部证券通信首席傅鸣非在微信群聊中发表有关南京银行的不当言论而身陷舆论风波,随后发朋友圈紧急致歉。不过仍未能避免丢掉工作。

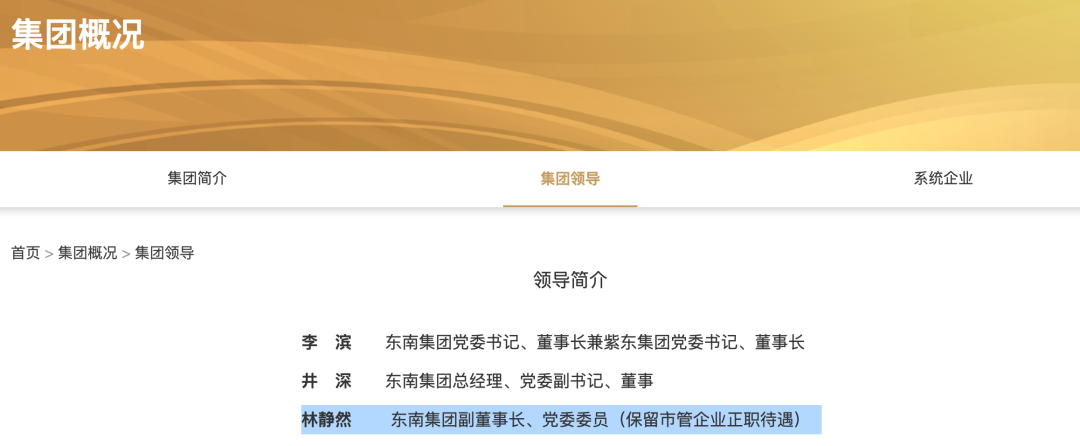

同一天,南京银行原行长林静然辞任行长一职仅过了两天,便“现身”南京东南国资投资集团有限责任公司(简称“东南集团”)领导一栏,显示他为东南集团副董事长、党委委员(保留市管企业正职待遇)。值得注意的是,东南集团资产规模为1900亿元,和资产总额达1.88万亿元的南京银行相差甚远。

分析师群内言论遭散播:南京银行报案,西部证券火速解聘

据报道,7月1日午间,一则涉及南京银行的群聊记录在社交媒体快速发酵,交流内容为西部证券通信首席傅鸣非关于南京银行的一些判断与风险提示。

值得注意的是,傅鸣非上述言论也认为与近日南京银行两则人事变动相关,一是29日南京银行行长林静然辞任,二是东方资产总裁邓智毅挂职南京副市长,同时协助负责处置金融风险及分管南京银行等。

上述群聊内容在各个微信群迅速发酵,一时间不仅南京银行被引发广泛猜测和联想,傅鸣非本人也陷入舆论漩涡。随后,傅鸣非发朋友圈紧急致歉,声明称,相关群聊记录未征得本人同意外发传播,内容并非其专业研究范围,也未经证实,与事实相差很大。此外,傅鸣非也对受此影响的南京银行表示遗憾和歉意。他还提到,今后会聚焦专业,更好地服务好客户。

公开资料显示,傅鸣非为西部证券通信行业分析师,分析师执业时长不足2年。从研究领域来看,银行不属于傅鸣非所研究范围,但作为公众人物,尽管是一时兴起的交流,也必然会引起广泛关注,特别是涉及当前被高度关注的南京银行,其言论更易被传播开来,负面影响不容小觑。

针对相关传闻,南京银行昨晚发布澄清公告称,近日,网传公司有关不实信息。相关信息为恶意造谣,公司已经向公安机关报案并将依法追究相关主体的法律责任。目前,公司经营管理一切正常,经营发展良好。

很快,西部证券也对媒体表示,关注到包含公司研发中心试用期员工傅鸣非的某团购微信群聊天记录在网络上传播,公司随即对该员工进行了合规问询和调查。经查,该员工于2022年6月30日晚上18:00-18:50,在团购微信群里转发涉及南京银行的网络信息并存在不实言论,该员工并非银行行业研究员,公司未授权其对银行行业进行研究。

西部证券称,目前公司已对该员工进行合规问责,终止了傅鸣非的试用期,同时解除公司与其在2022年2月18日签订的劳动合同。

分析师“跨界研究”频惹争议

今年以来,部分券商分析师在社交媒体发布不当言论的行为屡屡引发市场关注,尤其是一些行业分析师发布的“跨界研究”言论更是引起了不小的争议。

例如,今年6月6日,上证指数收复3200点当日,方正证券分析师谭珺发朋友圈称:“我应该是全网第一个喊4000点的人吧......”,然而谭珺并不是策略分析师,而是方正证券科技研究团队的一员,所以此言论发出之后,在市场上引发了不小的争议。

去年底,一则浙商证券研究所固收团队关于闻泰科技的声明截图亦曾在网络有着较广的流传。

然而这些分析师的“跨界研究”在逞一时口快之余,也引发了相关合规风险。

根据中证协2020年5月修订的《证券分析师执业行为准则》第二十条规定,“证券分析师通过广播、电视、网络、报刊等公众媒体、自媒体以及报告会、交流会等形式,发表涉及具体证券的评论意见,应当严格执行证券信息传播及中国证监会的相关规定,准确地表述自己的研究观点,不得与其所在公司已发布证券研究报告的最新意见和建议相矛盾,也不得就所在研究机构未覆盖的公司发表证券估值或投资评级意见。”另据Choice数据统计,2019年以来,西部证券未发布关于南京银行的研究报告。

此外,《证券分析师执业行为准则》第二十二条规定,“证券分析师应向公司备案其使用的与提供证券研究报告服务有关的聊天群、自媒体账号、云共享平台账号等,并报备与业务有关的使用记录和发布内容;对其他方式服务客户的,应当做好客户服务记录,并及时存档检查。”

南京银行原行长林静然,任东南集团副董事长

让我们把关注点拉回事件本身。

据7月1日信息,东南集团官网显示,林静然任东南集团副董事长、党委委员(保留市管企业正职待遇)。

东南集团官网显示,公司成立于2014年,是南京市委市政府为加快河西新城、南部新城、仙林大学城、麒麟科创园等江南功能区发展设立的市属国有独资公司。集团注册资本50亿元,2015年获得主体信用3A的最高评级。

值得一提的是,相比南京银行近2万亿元资产规模,截至2021年底,东南集团总资产规模仅约为1900亿元,净资产约620亿元。

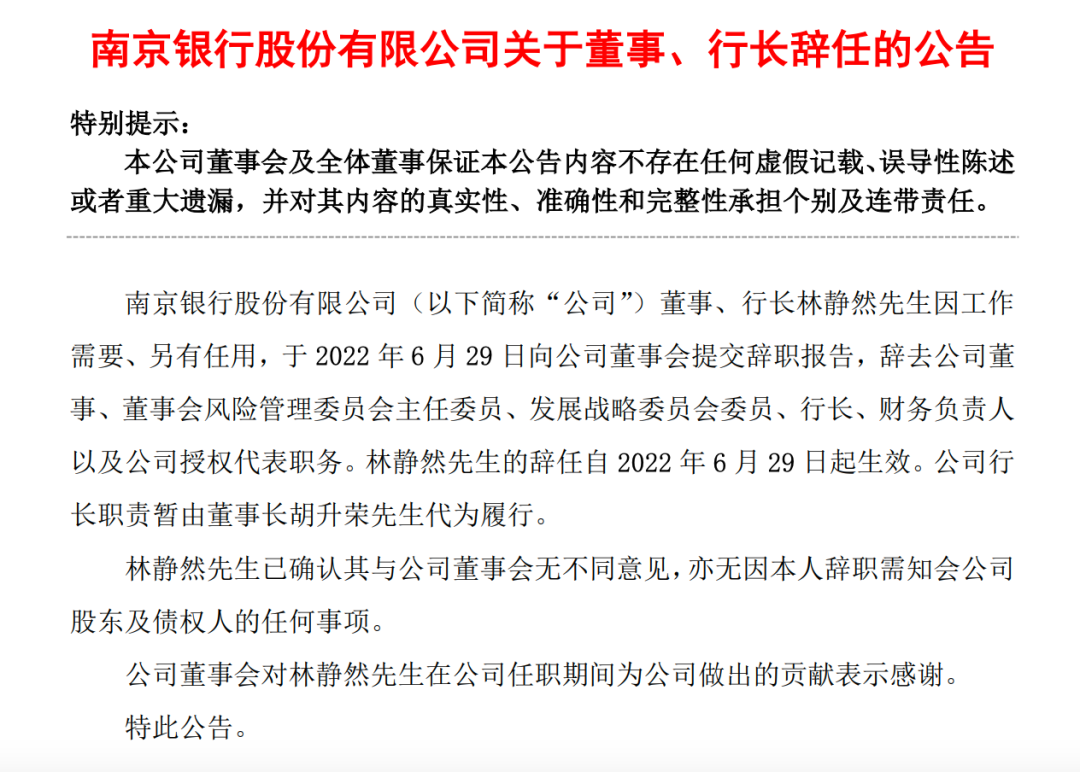

6月29日晚间,南京银行公告称,公司董事、行长林静然因工作需要,另有任用,于6月29日向公司董事会提交辞职报告,公司行长职责暂由董事长胡升荣代为履行。

在上述消息背景下,6月30日南京银行开盘大跌,早盘一度触及跌停,截至当日收盘跌超6%。7月1日南京银行股价仍持续下跌,收盘下跌1.25%,但跌幅明显收窄。

据上海证券报,6月30日晚,南京银行负责人接受采访时就该行行长辞职及6月30日的股价波动事件,正式进行回应。

该负责人表示,林静然因工作需要、另有任用辞去公司相关职务,公司行长职责暂由董事长胡升荣先生代为履行,公司董事会对林静然先生在任职期间为公司做出的贡献表示感谢。在此次最新回应中,南京银行表示,该行现股东实力雄厚,股权结构优异,公司治理规范高效,发展战略坚定清晰。董事长胡升荣作为公司近十年战略发展和经营管理的主要决策领导者,拥有足够的经验和能力代行行长职责,继续引领公司实现高质量可持续发展。公司现有经营管理团队均是一路陪伴公司成长的骨干,团队成员专业务实、履职能力强。目前,公司经营管理一切正常,基本面稳定,良好的经营发展趋势可以预期。

资料显示,林静然在银行业深耕多年,其早先历任中国银行玄武支行行长、新港支行副行长。此外,在民生银行也有多年任职经历,包括民生银行南京分行公司二部副总经理(主持工作)、兼江宁支行行长,南京分行机电金融部总监,无锡支行筹备组负责人、无锡支行行长,南京分行党委委员,昆明分行党委副书记、副行长(主持工作),苏州分行党委书记、行长,南京分行党委书记、行长等职务。

2020年5月,江苏银保监局核准了林静然南京银行行长任职资格,至今刚满两年。

林静然辞任后,南京银行管理层包括:董事长胡升荣,副行长朱钢、周文凯、周洪生、刘恩奇、米乐(法国巴黎银行派驻)、宋清松、江志纯、陈晓江,首席信息官余宣杰以及两名业务总监朱峰和徐腊梅。

第一大股东所持可转债完成转股

7月1日盘后,南京银行公告,2021年12月21日起至2022年6月30日期间,累计已有人民币约30.17亿元南银转债转为公司A股普通股,累计转股股数约为2.99亿股,占南银转债转股前公司已发行A股普通股股份总额的约2.9850%。其中,2022年4月1日至2022年6月30日期间,累计共有人民币约29.32亿元南银转债已转换为公司股票,累计转股数约为2.9亿股,占南银转债转股前公司已发行股份总数的约2.9010%。

截至2022年6月30日,尚未转股的南银转债金额为人民币约169.83亿元,占南银转债发行总量的比例为84.92%。

二季度公司股东法国巴黎银行、南京高科、中国烟草总公司江苏省公司(江苏省烟草公司)以南银转债转股方式合计增持公司股份2.9亿股,合计增持占南银转债转股前公司已发行股份总数的 2.8997%。

公司大股东法国巴黎银行持有的南银转债已全部转股,增持公司股份1.83亿股,增持占南银转债转股前公司已发行股份总数的1.8336%;大股东南京高科持有的南银转债部分转股,增持公司股份2880万股,增持占南银转债转股前公司已发行股份总数的0.2878%;另外,股东中国烟草总公司江苏省公司(江苏省烟草公司)为第六大股东,它持有的南银转债已全部转股,增持公司股份7788.26万股,增持占南银转债转股前公司已发行股份总数的 0.7783%。

南京银行公告:更换印章

在林静然去向已定的同日,南京银行官网还发布了一则关于启用“南京银行股份有限公司”新章的公告。(不过截至7月2日完稿,该公告在官网已不可见)

公告显示,因“南京银行股份有限公司”印章使用年限较长、磨损严重,为便于各项工作顺利开展,该行决定更换印章。新印章名称不变,并已在南京市公安局玄武分局完成备案登记。

自2022年7月1日起,启用“南京银行股份有限公司”新章,原印章于同日作废销毁。

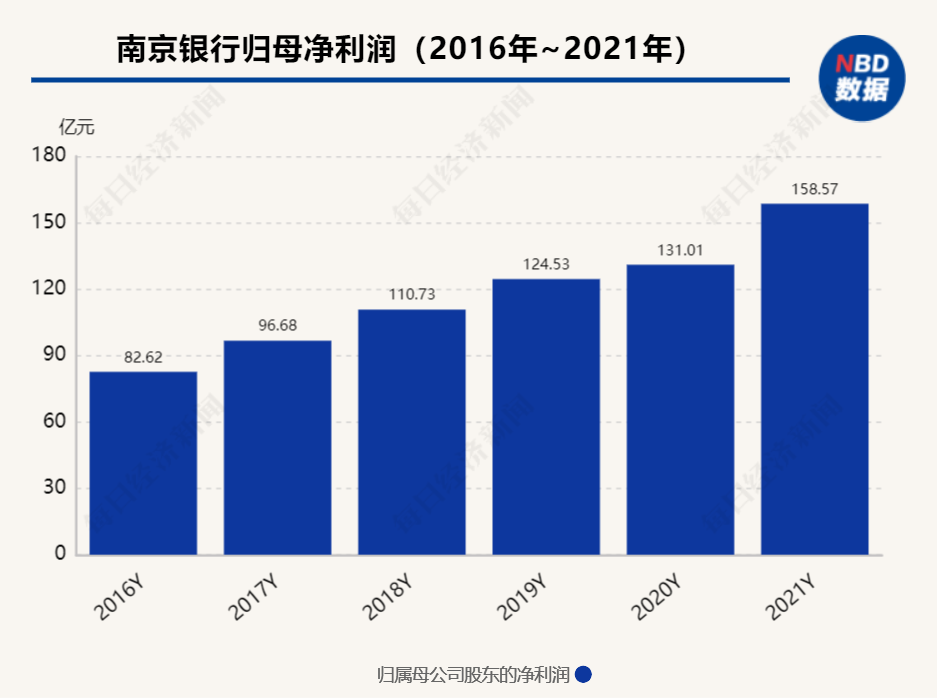

资料显示,南京银行于2007年登陆A股,上市后,该行年度归母净利润处于持续增长状态。2021年,南京银行实现营业收入409.25亿元,同比增长18.74%;实现归属于母公司股东的净利润158.57亿元,同比增长21.04%。基本每股收益1.54元。今年一季度,南京银行实现营收122.77亿元,同比增长20.39%;同期对应实现的归母净利润为50.15亿元,同比增长22.33%,归母净利润增长率在全部A股上市城商行中居于第5位。

截至今年一季度末,南京银行资产总额1.88万亿元,较年初增幅7.64%;存款总额既去年末突破万亿大关后,再增至1.21万亿元,较年初增幅13.15%。同时,该行持续提升信贷资产占比,采取早投放早收益的策略,加大信贷资源向实体经济投放力度,旺季营销成效凸显。一季度末,贷款总额8735.52亿元,较年初增幅10.53%。

本文源自微信公众号“每经牛眼”;智通财经:赵锦彬。

扫码下载智通APP

扫码下载智通APP