全球通胀的终点在哪里?

引子

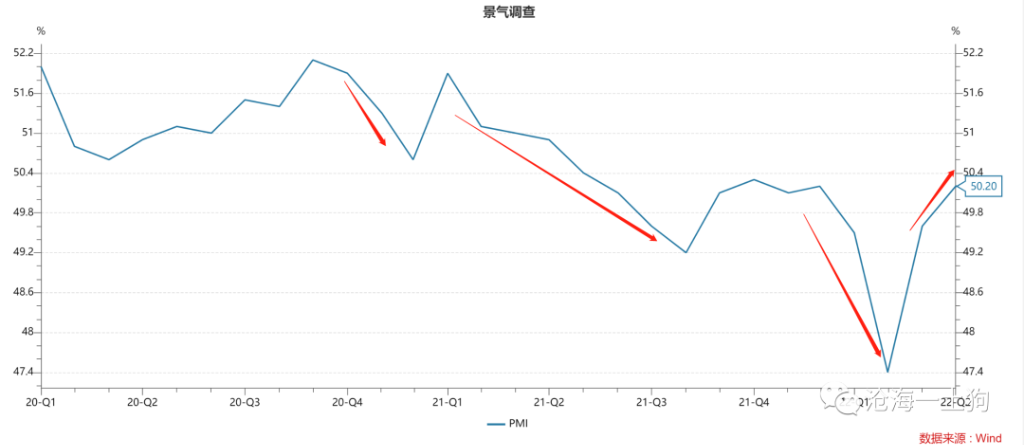

最近一段时间,全球资本市场开始交易衰退预期。在这股新风潮的推动下,布油价格一度跌破100美元,十年美债收益率也一度触及2.8%。

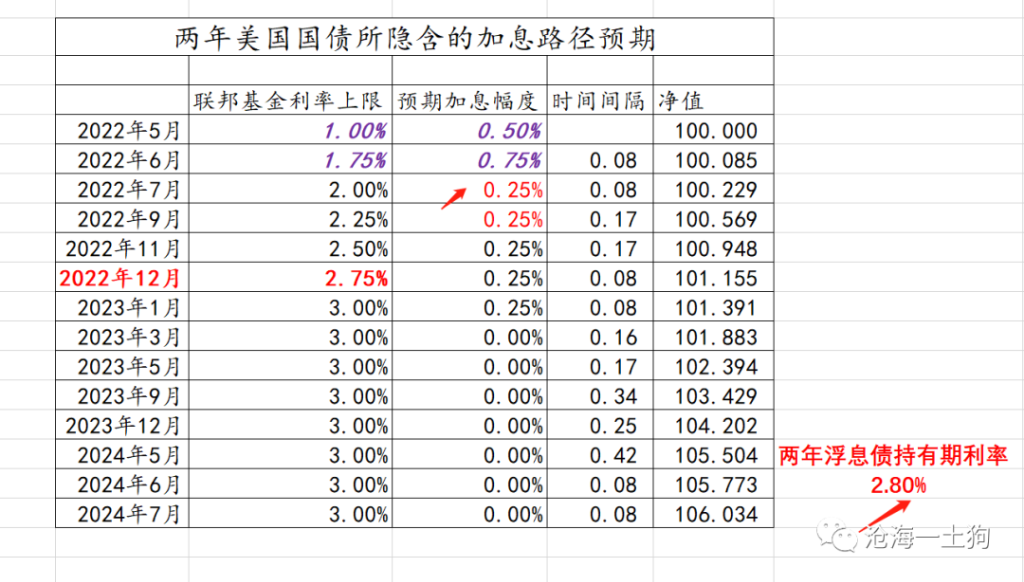

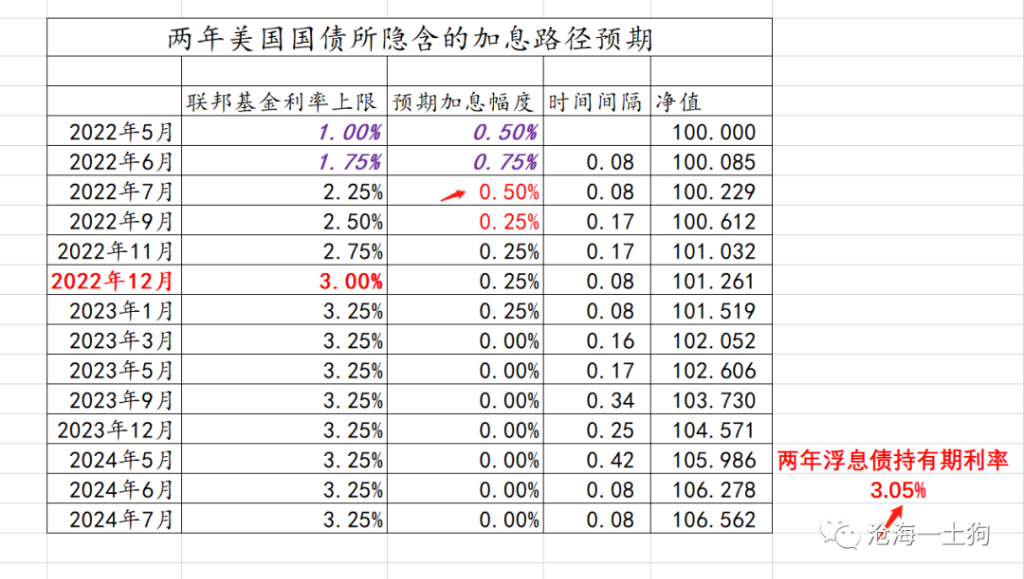

通胀见顶的论调再次抬头,因此,两年美债收益率一度回落至2.8%附近,对应未来的加息路径为:25+25+25+25,年底加到2.75%。

然而,美国6月的非农数据再次打脸:

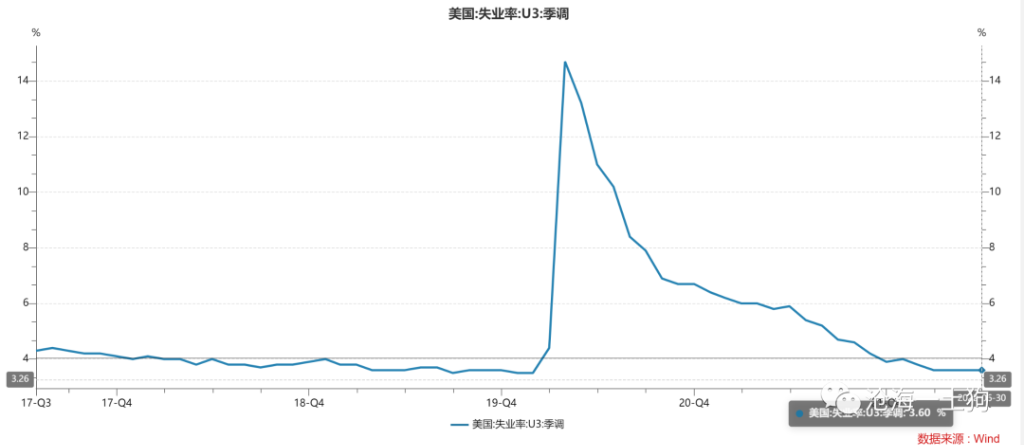

美国6月新增非农就业37.2万人,预期26.5万人,前值39万人(修正后为38.4万人);6月失业率3.6%,预期3.6%,前值3.6%;每小时工资环比上涨0.3%,预期为0.3%,前值为0.3%(修正后为0.4%)。

对此,美国亚特兰大联储主席Bostic表示,

就业报告显示经济强劲,可在下次议息会议上加息75bp,同时不损害经济。

受这份就业报告的影响,两年美债收益率升至3.10%附近,隐含下次议息会议至少加息50bp。

如果我们采用传统的范式,会觉得高油价是通胀的根源,油价回落预示着通胀见顶。于是,就会被经济数据一遍又一遍地“遛狗”——通胀见顶,然后miss。

暂时性通胀和持续性通胀

在《持续通胀的形成机制极其治理原理——兼论衰退风险》一文中,我们提了一个替代解释来区分暂时性通胀和持续性通胀。

传统的通胀一般是暂时性通胀,它的根源来自于经济的短期波动,就好比人的体温会在一个区间内波动一样。

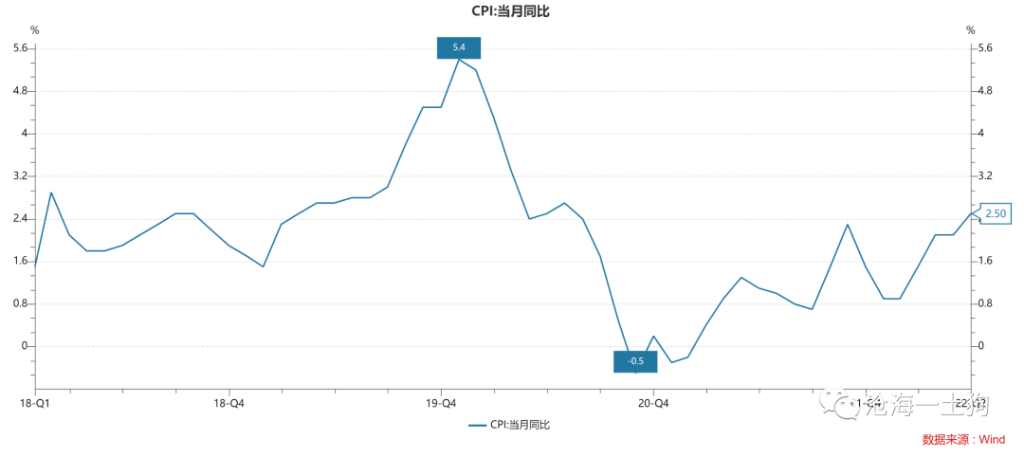

比较典型的是中国2019年的猪通胀,由于猪瘟影响,国内cpi一度飙升到5.4%。

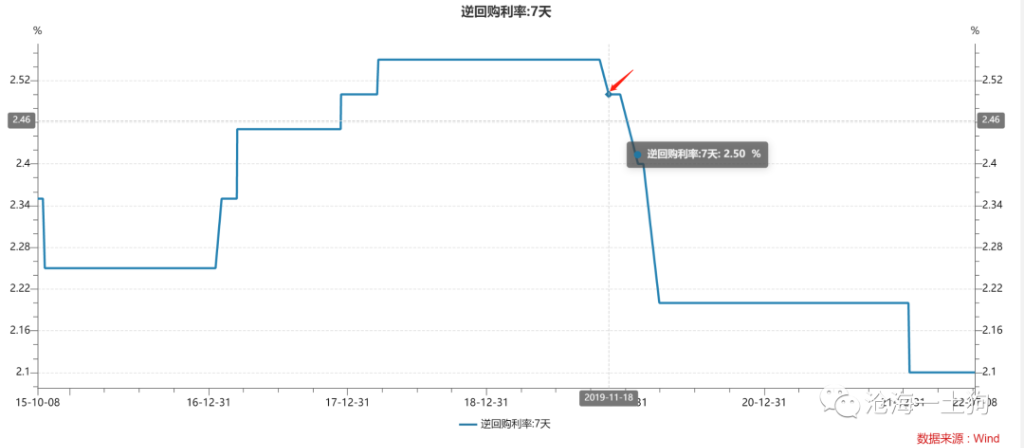

事实上,这种通胀是不用管的。为了缓解资本市场的恐慌情绪,央行还进行了降息操作。

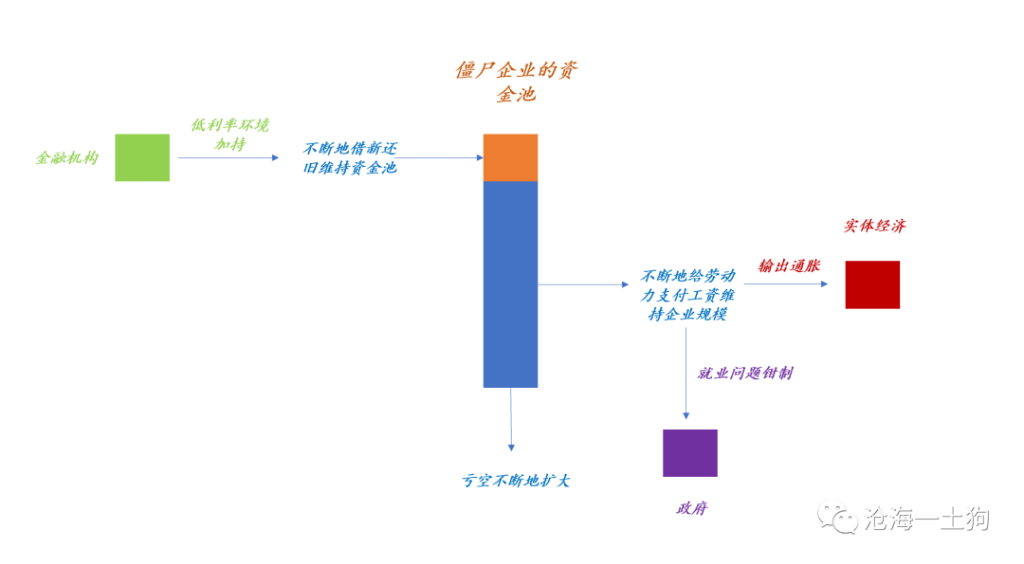

然而,持续通胀的形成机制很不相同,它来源于长期低利率环境所催生的僵尸企业。

在危急关头,这类企业是有一定帮助的,它能帮助政府稳住就业、保持社会秩序。随着危机的结束,以及低利率环境的维持,这类企业会不断地膨胀,最终,成为麻烦本身。

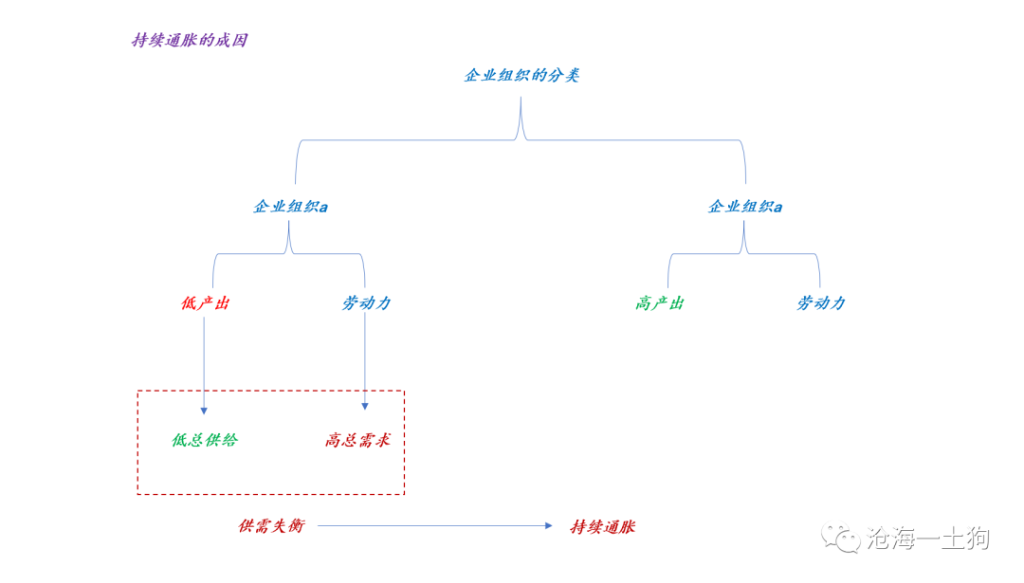

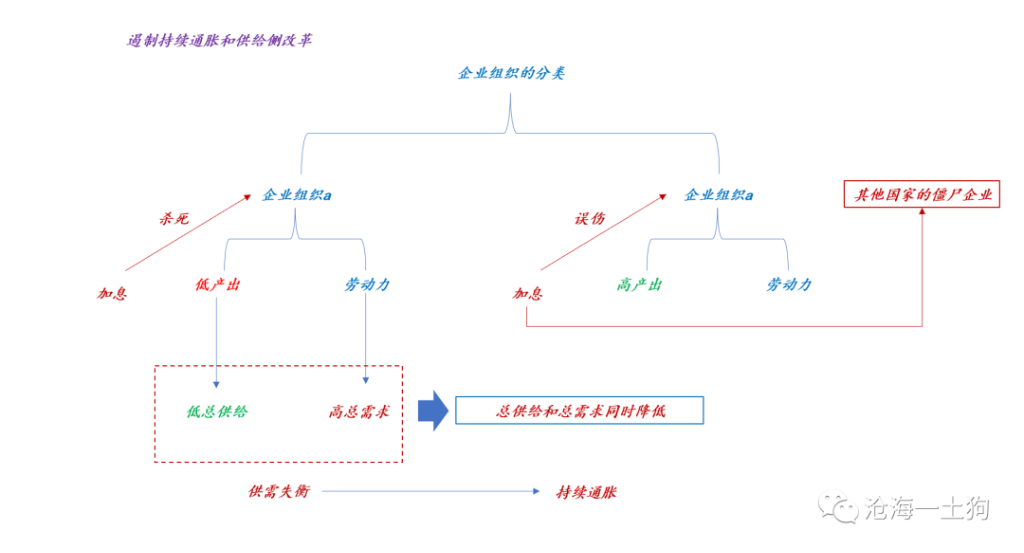

如上图所示,我们可以把企业分为两类:一类是低产出企业,记为a,另一类是高产出企业,记为b。

a类企业组织雇佣了大量的劳动力就业,但产出低下,会制造一种微观上的失衡——总需求大于总供给。也就是说,a类企业养了一堆不干活吃干饭的人。

b类企业则是正常企业,供给和需求是匹配的,并不会制造失衡。

如果经济体内,都是b类企业,市场是不会出现持续性通胀的,货币表现为中性;但是,如果a类企业大量滋生,市场会出现通胀螺旋。

持续通胀就像持续高烧一样告诉我们经济体内有炎症。

遏制持续性通胀

不幸的是,这类企业不会自己消失,只要政府不干预,他们就会继续存续。

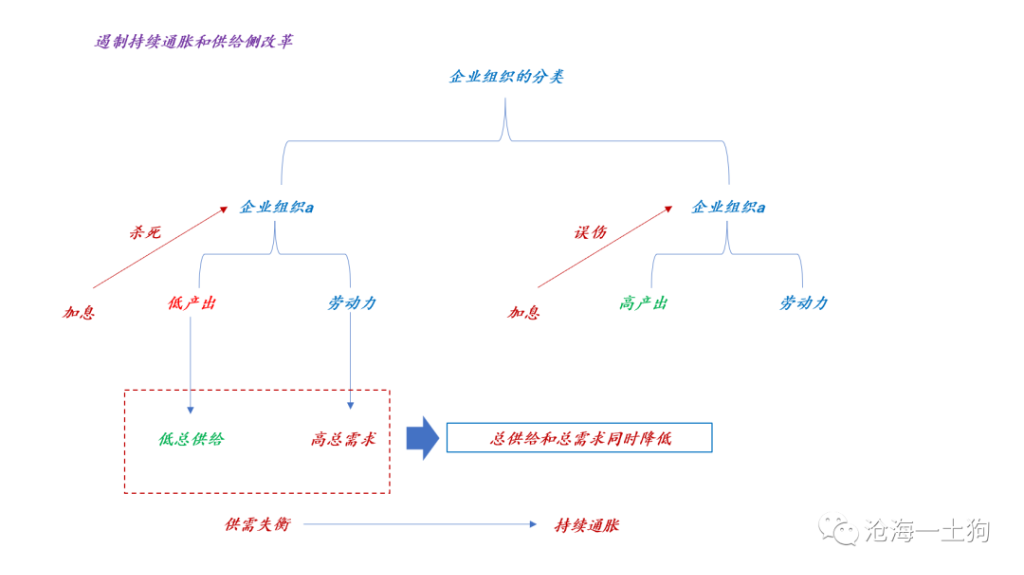

政府必须采用强有力的措施,进行一次供给侧改革——消灭僵尸企业。

如上图所示,表面上加息是冲着总需求去的,实际上加息是冲着供给和需求的上一层去的——低效率的企业。

这是一次化疗,是对生产组织结构的重构。

那么,为什么要如此上纲上线呢?这是因为,简单的物价波动的确是一个中性的现象,没必要干预;但持续通胀不是,持续通胀是生产组织失衡,是一波人对另一波人系统性地盗窃,是一个政治问题了。

只有消灭这些低效率的企业,总体的供需才有可能重新平衡;才有可能制止企业a对企业b进行大规模盗窃的行为——持续通胀,从而,化解大规模的社会冲突。

因此,如果这次全球的通胀是持续性通胀,那么,通胀见顶的标志只能是失业率重新抬头。

我们总是期待软着陆,期待一个happy ending;然而,事实的真相是,系统需要一波失业,让通胀水平回归正常。

道理很简单:低失业率意味着僵尸企业活得好好的;他们活得好好的,意味着通胀没完没了。

传统范式——委婉的表达方式

传统的范式会跟民众讲:高通胀是因为俄乌冲突带来的石油冲击,是因为疫情制造供应链的冲击,是因为工资的上涨螺旋。

它的好处显而易见,锅都甩出去了——俄乌、疫情、劳动力市场紧俏。

前面两个解释,会让民众去厌恶别人;后面那个解释,算是稍微给他们打了一个预防针。

事实上,如果我们搞清楚了生产组织失衡的解释,就能理解传统范式流行的原因,它委婉地点出了真相——劳动力市场异常了。我们需要加息打断工资的上涨螺旋,以使得劳动力市场恢复正常。

一个是加息杀死僵尸企业,另一个是加息打断工资的上涨螺旋。实际上,都是一个意思——矫正劳动力市场。

但是,前者的表达方式会让人难以接受:为了遏制通胀,我们需要制造出一些失业。

理解清楚这个表达方式的差异之后,就不难理解鲍威尔在某次发布会上所说的两句耐人寻味的话了:

1、我们不寻求让人们失业;

2、并不是试图引发经济衰退;

这两句话是这次发布会最重要的两句话,其他的都是市场已经知道的废话。

鲍威尔是律师出身,他在做一件事情之前一定会有免责声明。

他的实际意思是:通胀实在太严重了,我们不得不采取一些手段,我们会制造大量的失业,我们可能引发经济衰退,但这不是我们的本意。

此外,我们也更能理解:为什么亚特兰大联储主席Bostic在看到就业报告之后迫不及待地喊75bp,因为就业太强了,僵尸企业活得好好的,他们不得不进一步加码。

然而,他还是会说,加息75bp,不会损害经济。

所以,专业是一回事,政治表达是另外一回事,把政治表达当成专业是一件很糟糕的事情。

衰退的啄食次序

前一段时间,有一个很有趣的新闻,

瑞·达里奥(Ray Dalio)旗下桥水基金已押注105亿美元做空欧洲股票,规模较过去一周几乎翻了一番,对欧股的看空力度达到两年来的最高水平。

美国加息缩表,达里奥却跑到欧洲大手笔做空欧洲。如果我们搞清楚加息的真实目的——消灭僵尸企业,带来失业,那么,一个自然的推理就是其他国家的僵尸企业也要遭殃。

如果欧洲的生产组织情况比美国更弱、更糟糕,那么,欧洲将更快地陷入衰退,出现大面积失业。近期,欧元以更快的速度贬值,美元指数也来到了107.8,创了2008年以来的新纪录。

即便如此,欧央行也不得不加快加息的步伐。

衰退之下,国别之间的逻辑,变成了信用逻辑,出问题的国家不得不加息挽留资本。这就好比,如果一个企业出现了违约风险,它借钱的成本将快速飙升。

从这个角度来看,现在的达里奥类似于97-98年的索罗斯。

当然,更弱的国家更惨,整个国家类似于僵尸企业,直接被挤破产了。

据斯里兰卡媒体9日晚报道,斯里兰卡总统拉贾帕克萨已通知议长阿贝瓦德纳,他将于7月13日辞去总统职务。

当天稍早前,斯里兰卡总理办公室发表声明说,斯里兰卡总理拉尼尔·维克勒马辛哈愿意辞职。

当越来越多的国家陷入衰退,甚至破产,石油价格或通胀自然就下来了。

资本市场并不是在交易“美国经济马上要衰退”,而是在交易“全球经济必然要衰退”。

结束语

综上所述,我们就能搞清楚全球通胀的终点到底在哪里了——这会是一次很惨烈的出清。

很多国家会陷入衰退,甚至破产,衰退会逐渐蔓延到美国本土,美国失业率会重新抬升,最后,系统重启。

在这个过程中,唯一的变数是中国。中国的经济周期和欧美错位。

如果在这个过程中,中国的经济能更强一些,那对欧美真是天大的好事——可以打着麻药刮骨疗伤。

然而,中国的经济预期更加复杂,取决于疫情、疫情防控政策、一线城市的地产政策。

即便不确定性如此之大,中国经济的弱复苏对海外资本来说,也是吸引力极大。

本文编选自“华尔街见闻”,作者:沧海一土狗;智通财经编辑:刘家殷。

扫码下载智通APP

扫码下载智通APP