光大海外:看好国企指数调整后潜力,预计腾讯(00700)等将加入成分股

本文来自“EBoversea”微信公众号,作者为陈治中、陈彦彤,原标题为《【光大海外策略】国企指数调整方案简评:新指数更代表中国,长期潜力看好》。

“新国企指数”将更好地凸显香港上市中国企业实力,成分股名单将于 2018年2月公布

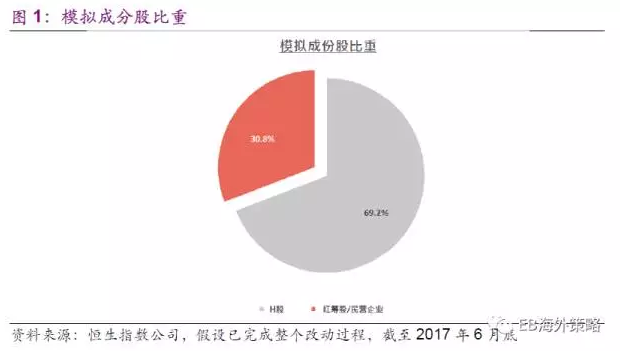

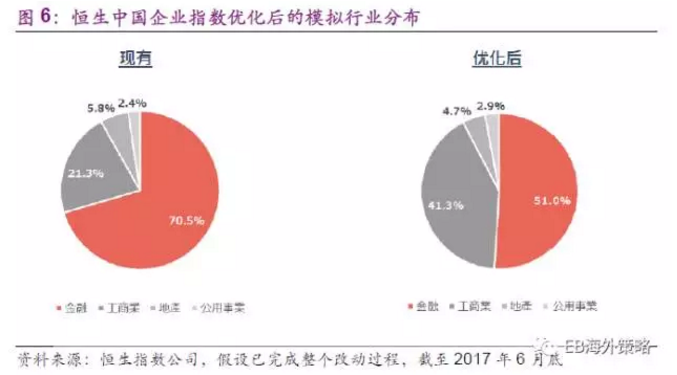

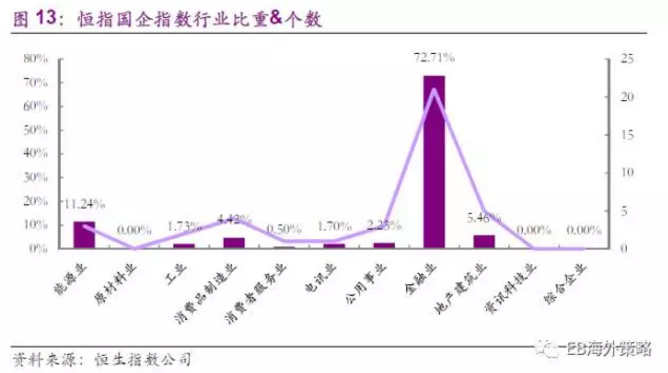

恒生指数公司8月17日宣布扩容恒生国企指数成分股,将在原有H股的基础上新纳入10只红筹/中资民营股,以使国企指数成为更具代表性的香港市场中国指数。调整后的国企指数将有成分股50只,H股和红筹股/民营企业的模拟权重比例为69.2%和30.8%。调整后的国企指数市值模拟覆盖率将达到55.8%(当前为26.1%)。同时,在行业的选择上也进行了优化,降低了金融股的权重(70.5%→51.0%),工商业比重将扩大至41.3%。为了平稳过度减少对于市场的扰动,新增的10只红筹股/民营企业成分股将会分5个阶段加入恒生中国企业指数内,为期12个月。综合以上的测算,我们认为恒生国企指数新增标的将更好地体现香港上市中国企业当前的状况,更好地凸显了目前“中国公司”在香港市场的现状。

“老国企指数”(H股指数)的历史使命已经完结,真正意义上“(中)国企(业)指数”的时代开启

恒生国企指数一直以来又被别称为“H股指数”,该指数的初衷便是收录H股的表现情况。2003~2007年,在港上市的H股市值爆炸性增长,国企指数受关注程度快速上升,最终成为和恒生指数并列的“第二标杆指数”。推动国企指数地位上升的动力来自两方面:其一是市值规模的快速增长;其二是差异化和出色的基本面表现。中资企业上市是港股市场在2003年以后规模快速增长的重要推动力量。除源源不绝的新增上市资产以外,已上市资产的高速成长也是重要原因。2003年以来,国企指数的业绩增长就持续领先于恒生指数。这两方面因素对投资者的吸引力毋庸置疑,而投资者的需求最终促成了国企指数地位的不断提升。

然而,2012年以来,受国内经济增速下滑大背景的影响,H股组合业绩增速和盈利能力的持续下降(尽管下滑,但仍整体优于恒指)开始拖累其股价表现。H股企业的估值开始持续落后于恒指。

看好国企指数长期估值修复价值以及新标的纳入后未来国企指数的潜力

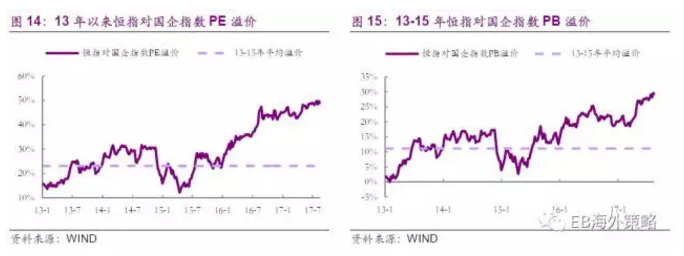

拉长时间周期来看,恒指对国企指数的PE溢价大致在25%左右(13-15年),PB溢价在15%左右。因此,如果以恒指当前点位粗略测算,若估值落差收敛至前期水平,国企指数仍有巨大修复空间。

更长期来看,考虑到中资企业在业绩增速方面的优势,国企指数和恒指之间的估值差应进一步收敛直至消失。在亮眼的17Q2经济数据后,海外投资者对于中国经济的观点已有了转变,中国经济企稳的观点正在确立中。此外,这次调整后预计将会被加入的成分股(如占据港股信息技术行业70%市值的腾讯控股、中国移动等)将会呈现出一个更加全方位的中国企业形象。

1“新国企指数”将更好地凸显香港上市中国企业实力,成分股名单将于2018年2月公布

恒生指数公司8月17日宣布扩容恒生国企指数成分股,将在原有H股的基础上新纳入10只红筹/中资民营股,以使国企指数成为更具代表性的香港市场中国指数。调整后的国企指数将有成分股50只(首40只H股+10只红筹股/民营企业),H股和红筹股/民营企业的模拟权重比例为69.2%和30.8%。

过去10年,香港市场的中国概念股票发生了很大变化,除了H股企业之外,大量的红筹股以及民营企业在香港上市,其中不乏标杆式的公司如中国移动(0941.HK)、腾讯控股(0700.HK)。新增标的将更好地体现香港上市中国企业当前的状况,更好地凸显了目前“中国公司”在香港市场的现状。

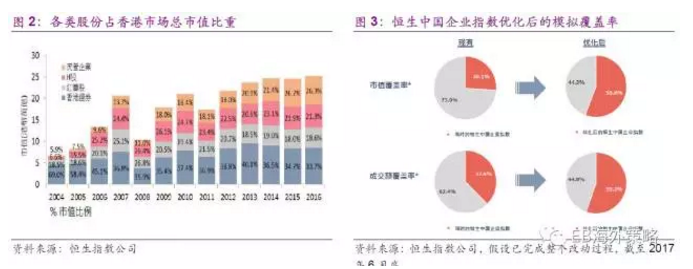

从总市值来看,截止16年底,红筹股+民营企业的市值占香港上市中国企业的67.8%。因此,原有的恒生国企指数已不能充分代表香港上市中资企业。而此次调整后,国企指数成分股的市值覆盖率(相对所有在主板上市的内地公司)将有大幅提升,从目前的26.1%上升至55.8%(恒生指数公司以2017年6月底数据模拟结果),成交额模拟覆盖率为55.2%(当前为37.6%)。

从行业分类看,区别于H股由内地银行、保险为主(金融板块市值占比达到73%),红筹股以及民营企业的涵盖的行业更广,以wind一级行业划分,红筹股中电信服务占比最大,中资民营中腾讯占比最大。新改进的恒生国企指数在行业的选择上也进行了优化,降低了金融股的权重(70.5%→51.0%),工商业比重将扩大至41.3%。

为了平稳过度减少对于市场的扰动,新增的10只红筹股/民营企业成分股将会分5个阶段加入恒生中国企业指数,为期12个月。5个阶段中,10只权重股所占权重会逐步提升(纳入因子*个股权重),纳入因子起到了平缓市场的作用,到第五个阶段时,纳入因子为1,国企指数改动完毕。第一阶段的调整时间为2018年3月份,比重纳入因子0.2,调整后的比重上限为2%(全部调整后的比例上限为10%)。

我们按照红筹股/中资民营企业当前的市值排序,挑选出市值前十可能被恒生国企指数纳入的潜在标的:腾讯控股、中国移动、中银香港等。涵盖信息技术、电信服务等行业。

2“老国企指数”(H股指数)的历史使命已经完结,真正意义上“(中)国企(业)指数”的时代开启

恒生国企指数,全称恒生中国企业指数(Hang Seng China Enterprise Index, HSCEI)一直以来又被别称为“H股指数”。该指数的初衷便是收录H股的表现情况。2003~2007年,在港上市的H股市值爆炸性增长,国企指数受关注程度快速上升,最终成为和恒生指数并列的“第二标杆指数”。

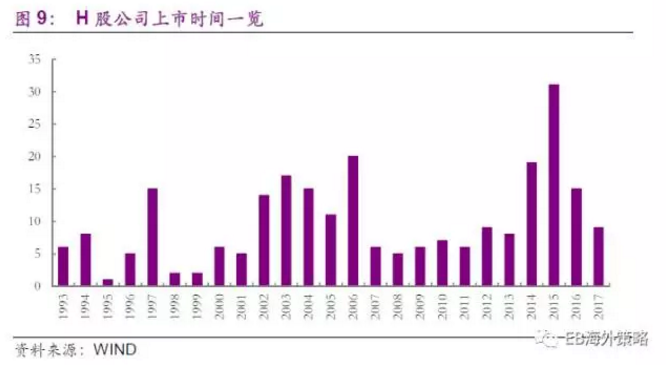

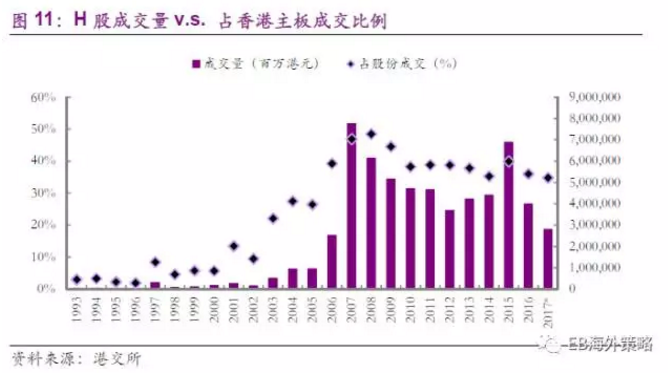

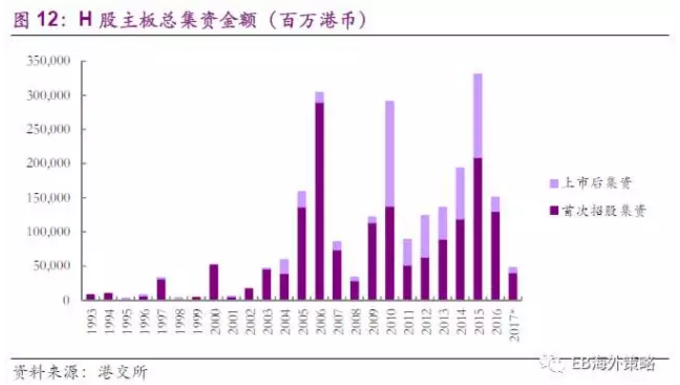

推动国企指数地位上升的动力来自两方面:其一是市值规模的快速增长。1993年7月,首只H股(青岛啤酒0168.HK)上市以来,截至2007年7月底,H股市值增长至6.11万亿港币,在全体港股中市值占比为20.38%;H股主板成交量占比34.83%;当年总集资金额为47,851.40百万港币。

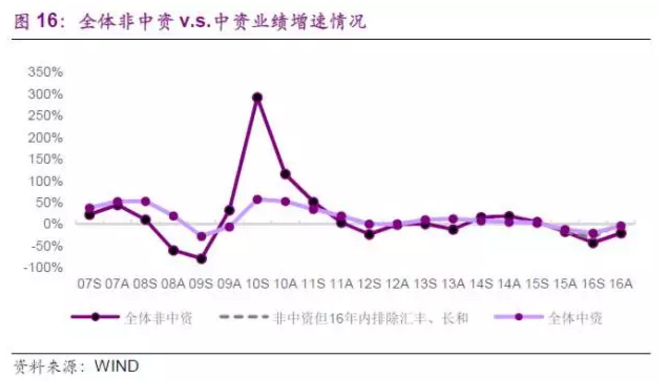

其二是差异化和出色的基本面。中资企业上市是港股市场在2003年以后规模快速增长的重要推动力量。除源源不绝的新增上市资产以外,已上市资产的高速成长也是重要原因。2003年以来,国企指数的业绩增长就持续领先于恒生指数。这两方面因素对投资者的吸引力毋庸置疑,而投资者的需求最终促成了国企指数地位的不断提升。

然而,2012年以来,受国内经济增速下滑大背景的影响,H股组合业绩增速和盈利能力的持续下降(尽管下滑,但仍整体优于恒指)开始拖累其股价表现。H股企业的估值开始持续落后于恒指。

3看好国企指数长期估值修复价值以及新标的纳入后未来国企指数的潜力

拉长时间周期来看,恒指对国企指数的PE溢价大致在23%左右(13-15年),PB溢价在15%左右。因此,如果以恒指当前点位粗略测算,若估值落差收敛至前期水平,国企指数仍有巨大修复空间。

更长期来看,考虑到中资企业在业绩增速方面的优势,国企指数和恒指之间的估值差应进一步收敛直至消失。在亮眼的17Q2经济数据后,国外投资者对于中国经济的观点已有了转变,中国经济企稳的观点正在确立中。

此次调整后预计将会被加入的成分股有腾讯控股、中国移动等。

腾讯控股(0700.HK)占据香港主板信息技术行业(WIND一级行业分类)70%的市值,可以说,腾讯作为一个符号在一定意义上部分代表了香港市场信息技术板块。增长强劲的腾讯在刚公布的17Q2营收中再度表现亮眼,超出市场预期。

另一可能被纳入国企指数的红筹股中国移动(0941.HK)17Q2业绩符合预期,但加派纪念上市20周年特别股息每股3.20港币超出市场预期。

(编辑:曹柳萍)

扫码下载智通APP

扫码下载智通APP