澳洲财报季来袭 市场关注四大焦点

智通财经APP获悉,随着澳大利亚财报季拉开序幕,消费者支出、矿业需求、劳工挑战以及股息成为市场关注的焦点。

在澳大利亚基准S&P/ASX200指数今年下跌6.3%后,投资者将关注澳大利亚的几家大型公司如何应对严峻的全球宏观环境。

尽管澳大利亚经济状况良好,但不断上升的利率和通胀压力可能会削弱企业利润。全球第二大矿业公司力拓(RIO.US)上周宣布利润大幅下滑并将派息减半,预示着这个关键行业未来将面临痛苦。

摩根大通分析师表示,在对地缘政治和衰退风险的担忧中,企业“盈利路径存在相当大的疑虑”。

以下是本财报季的看点:

加息和消费者支出

澳洲联储迅速收紧了政策,自今年5月以来已将利率上调175个基点,以防止通胀失控。

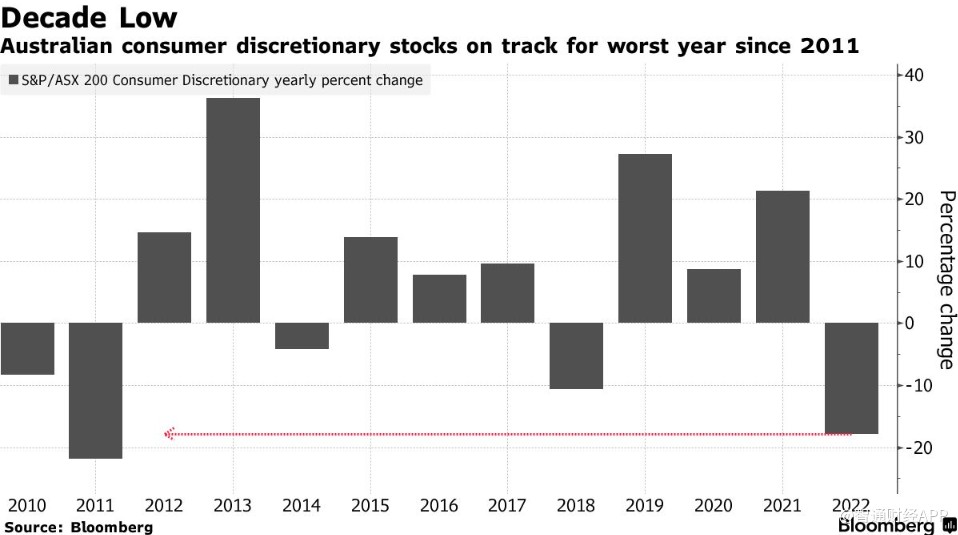

随着澳大利亚零售销售出现降温迹象,公司财报或将揭示加息对购物者的影响。以Chris Nicol为首的摩根士丹利分析师在一份报告中写道,在澳洲联储采取行动之后,消费者支出的任何变化都将受到密切关注。

摩根士丹利补充称,加息可能有助于提高澳大利亚银行的净息差。这种好处是否能提振银行的股价,“将为市场定下更广泛的基调”。澳大利亚最大的银行澳大利亚联邦银行(Commonwealth Bank of Australia)将于下周公布财报。

值得关注的主要股票:澳大利亚最大食品零售商伍尔沃斯公司、澳大利亚联邦银行、大型零售商Harvey Norman Holdings Ltd.、电子产品零售商JB Hi-Fi 、澳洲航空公司。

澳大利亚非必需消费品股或遭遇2011年以来最糟糕的一年

矿业

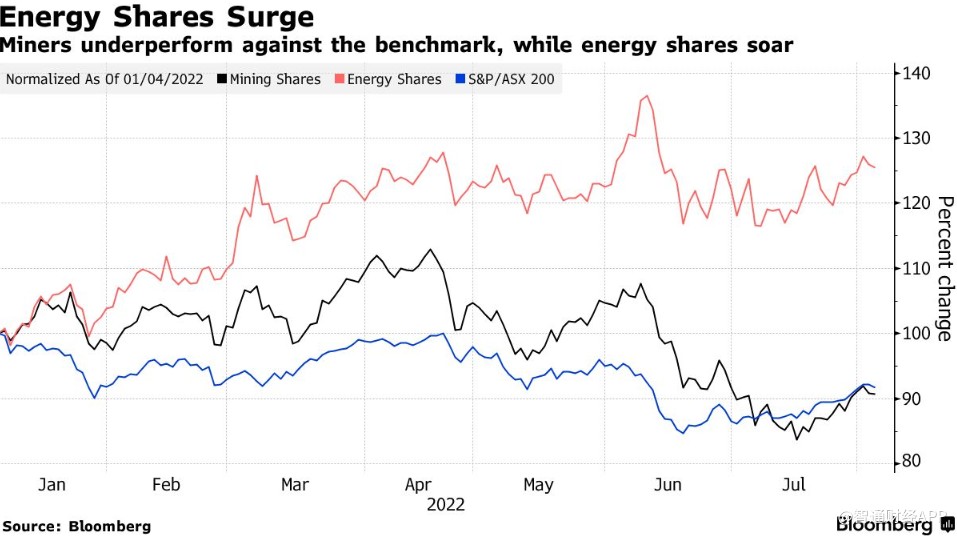

在铁矿石价格下滑、成本压力不断加大的背景下,作为澳大利亚经济的生命线,矿业将成为关注焦点。

以Liz Dinh为首的花旗分析师预计,疫情引发的原材料热潮将在近期持续下去,并提振采矿业的收益。不过,摩根大通持不同观点,该行将原材料股评级从“增持”下调至“中性”,原因是宏观经济忧虑持续,且公司股息前景不明朗。

值得关注的主要股票:必和必拓、澳洲第三大铁矿石巨头Fortescue Metals Group 、矿业公司Champion Iron、伍德塞德能源公司。

矿业股表现逊于基准指数,能源股则大幅上涨

劳工挑战

从矿业公司到航空公司的企业都在抱怨人手短缺,因此,公司管理层对劳工问题的评论也将受到密切关注。

必和必拓、力拓都称劳动力短缺拖累了生产。澳洲航空公司在因员工短缺而取消或推迟航班后,遭到强烈反对。

瑞银表示:“上个财报季,管理层提到了很难找到熟练的贸易专业人士。”“金融服务和技术公司也将就他们面临的劳动力短缺问题发表评论。”

值得关注的主要股票:必和必拓、Fortescue、澳洲航空公司、乳制品生产商Bega Cheese、保险公司Suncorp Group。

股息

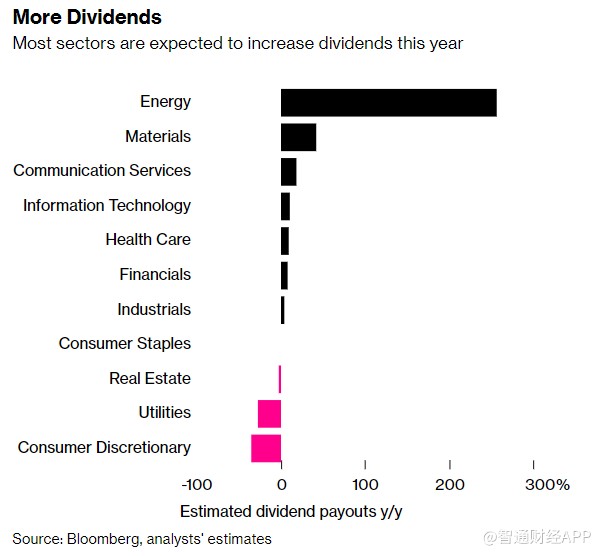

数据显示,在澳大利亚基准股指成分股中,8月份公布财报的企业将派息约152.9亿澳元(合106亿美元),较去年同期增长26%。

由于大宗商品价格飙升,预计能源股将在2022年引领股息增长。非必需消费品公司的股息预计将大幅缩减,该行业的部分公司今年稍早没有发放股息。

在力拓削减股息后,矿业公司也将成为关注的焦点。不过,花旗分析师Dinh预计,强劲的现金流和低负债将使大型矿商能够向股东派发高额股息。

国际旅游业的反弹可能为澳洲航空等旅游相关公司恢复派息提供了空间。

值得关注的主要股票:必和必拓、澳大利亚联邦银行、大型黄金矿商Newcrest Mining、澳洲航空公司、煤炭生产商Whitehaven Coal、燃油供应商 Ampol、电子商务平台Kogan。

预计今年大多数行业将增加股息

扫码下载智通APP

扫码下载智通APP