去产能优化竞争环境 鞍钢(00347)四大优势能否保驾护航?

智通财经APP获悉,广发证券发布研报称,鞍钢股份(00347)具备的产品技术、生产资源、物流体系、销售网络四大优势将使得公司具备稳定的盈利能力和抗风险能力。此外,供给侧改革和东北振兴将优化公司的竞争环境,龙头钢企将享改革与升级盛宴,公司盈利能力有望提升。广发看好公司业绩的中长期成长性,维持“买入”评级。

业绩同比大幅提升,营业成本增加导致二季度盈利环比趋弱

中报显示,2017年上半年,集团生产钢材共计1021.92万吨,同比增长3.64%;销售钢材共计999.57万吨,同比增长4.00%;实现钢材产销率为97.81 %。实现营业收入390.57亿元,同比增长53.59%;营业利润18.83亿元,同比增长584.73%;利润总额18.69亿元,同比增长506.82%;归属于上市公司股东的净利润18.23亿元,同比增长507.67%;基本每股收益为0.252元,同比增长514.63%。

营业收入方面:热轧薄板营收117.15亿元,同比增加51.10%;冷轧薄板营收140.53亿元 ,同比增加55.06%;中厚板营收54.18亿元,同比增加58.01%,其他业务营收达78.71亿元,同比增加51.80%。分季度来看,公司二季度营业收入达196.86 亿元,环比增加1.63%; 营业总成本190.58亿元,环比增加3.73%,远超营业收入增幅;其中公司营业成本达177.38亿元,环比增加4.73%。受累于此,公司二季度实现营业利润仅为7.95亿元,环比下降26.93%。

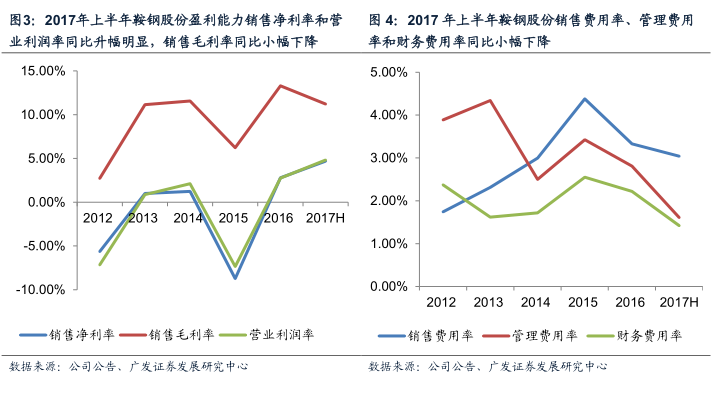

利润方面:除冷轧薄板毛利率大幅上升4.64%外,公司其他业务毛利率均出现下滑。由于主产品冷轧薄板营收达140.53亿元,同比增加55.06%,远超营业成本增幅46.85%,冷轧薄板贡献毛利23.86亿元,同比增长113.42%;最终公司实现毛利达43.82亿元,同比增加36.38%;毛利率为11.22%,同比仅下滑1.42%。

现金流方面:公司现金及现金等价物净增加额为1.3亿元,较去年同期大幅增加13.24亿元;与此同时,经营活动现金流入由上年同期的14.39亿元降至6.10亿元,投资活动现金流由2016年同期的流入1.38亿元变为流出6.65亿元。这主要是因为公司上半年筹资活动现金流大幅改善,由去年同期流出27.52亿元变为流入1.85亿元,增加29.37亿元;其中,2017年上半年,公司偿还借款支付的现金同比减少人民币52.04亿元。

其他方面:

(一)营运能力同比有所上升

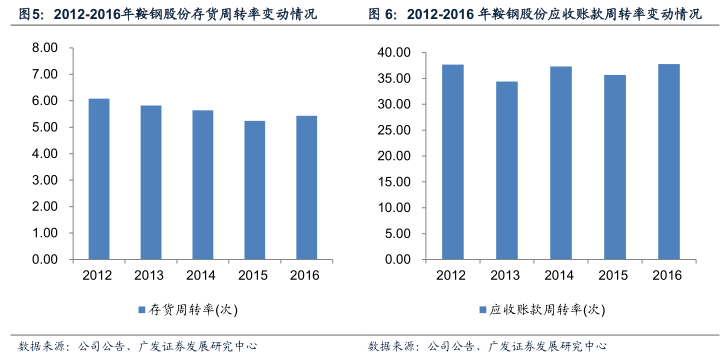

2017年上半年,公司营运能力同比有所上升。2017年上半年,公司存货周转率为3.20次,比上年同期增加0.53次;应收账款周转率18.52次,比上年同期减少0.30次。

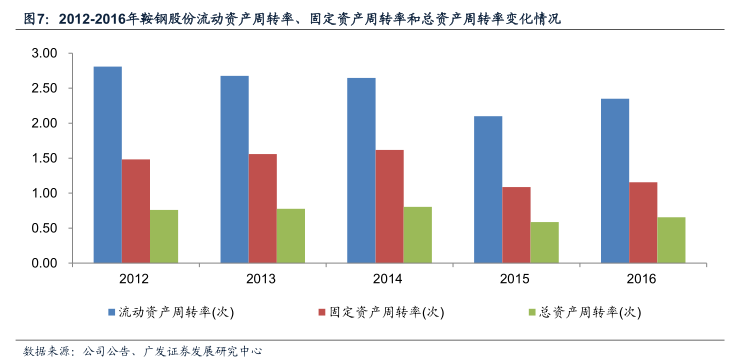

流动资产周转率为1.52次,比上年同期增加0.44次;固定资产周转率为0.81次,比上年同期增加0.31次,总资产周转率为0.44次,比上年同期增加0.15次。

(二)偿债能力同比有所增强

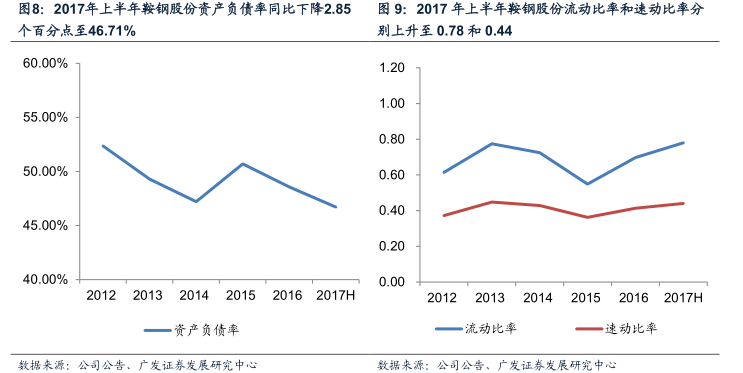

2017年上半年,公司偿债能力同比有所增强。2017年上半年,公司资产负债率为46.71%,同比下降2.85个百分点;流动比率为0.78,比上年同期增加0.20;速动比率为0.44,比上年同期增加0.07。

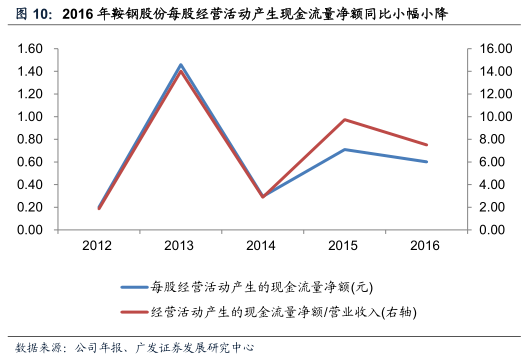

(三)现金流量运转情况同比有所恶化

2017年上半年,公司现金流量运转情况同比有所恶化。2017年上半年,公司每股经营活动产生的现金流量净额为0.08元,同比下降0.11元;经营活动产生的现金流量净额/营业收入为1.56,比上年同期减少4.10。

四大优势保驾护航

鞍钢股份作为东北区域钢企龙头,公司具备产品技术、生产资源、物流体系、销售网络四大优势。

(1) 产品优势:根据《鞍钢股份有限公司2017年度跟踪评级报告》,目前公司粗钢产能已达2520万吨,能够生产16大类钢材品种,目前70%左右的产品质量已达国际先进水平。鞍钢股份生产的汽车板、桥梁用钢及核电用钢是公司的重点优势产品。

(2) 资源优势:与国内外主要竞争对手相比,公司在资源获取的稳定性方面具有明显优势。在铁矿石采购方面,公司生产所需铁矿石主要从集团内部采购,原料采购的稳定性较高。根据公司2016年年报,鞍山周边地区铁矿资源储量丰富,鞍钢集团矿业公司掌握铁矿资源量88亿吨,拥有2.3亿吨/ 年采剥生产能力、6500万吨/ 年选矿处理能力,居国内首位,世界前列。

(3) 物流优势:从公司内部来看,鞍钢股份物流信息系统先进,“三港、三地”物流高效联动,同时拥有多家物流配送公司。从集团整体来看,鞍钢集团旗下拥有鞍钢汽车运输有限责任公司,根据公司官网,该公司现有各种运输设备及工程车辆1360台,载重吨位22700吨,已发展成为以公路运输业为主,集物流策划、仓储配送等相关服务功能为一体的综合性第三方物流企业,实现运力资源优化配置,为钢厂与港口、陆运与海运间物流业务的有效结合,搭建了一条完整的产业链条。

(4) 销售网络优势:在销售策略上,公司坚持直供渠道建设策略,发展长期战略与直供客户,继续提高战略客户比例和直供客户比例,扩大长期战略客户群、与客户签订长期协议,将合作提高到战略合作层面。在销售渠道上,公司借力集团公司优势,利用遍布全国的销售网络,按需求定位,在区域布局上进行调整和细化。在销售方式上,公司通过与第三方专业网站合作,搭建鞍钢专属商务平台,实现了网上销售突破,通过提供更加便捷的服务提高鞍钢产品的市场占有率。

去产能优化竞争环境,龙头兼并重组将提高竞争力

2017年的《2017年两会政府工作报告》显示,以钢铁、煤炭行业为重点去产能,全年退出钢铁产能超过6500 万吨、煤炭产能超过2.9亿吨,超额完成年度目标任务(2016年全年去产能目标为4500万吨)。同时指出,2017年要再压减钢铁产能5000万吨左右。

随着钢铁行业去产能计划持续推进,产能退出对产能缩减的边际效应将日益显著,行业供给端有望实质性收缩,供需格局改善可期。在需求没有显著下滑的前提下,产能的退出、供给端收缩将显著改善在供给侧改革去产能过程中处于有利地位的钢企盈利预期及实际盈利。辽宁省2016年已完成淘汰粗钢产能602万吨,生铁产能60万吨,其中并未包括鞍钢股份及鞍钢集团旗下的粗钢产能。作为东北地区钢铁龙头生产企业,鞍钢股份有望在“ 改革大浪淘沙”的进程中处于有利地位,并最终享受行业无序竞争减少、产业集中度提高带来的定价权等红利。

与其他钢铁生产大国相比,我国钢铁行业集中度较低。工信部发布的《钢铁工业调整升级规划(2016-2020年)》中指出,要推动行业龙头企业实施跨行业、跨地区、跨所有制兼并重组,提高区域产业集中度和市场影响力,到2020年, 钢铁行业产业集中度CR10 达到60%,“十三五”期间累计提高产业集中度25个百分点以上。

东北振兴规划:加速行业升级,提振基建钢需,区域龙头有望受益

2016 年以来,国家及地方政府频繁发布关于全面振兴东北地区等老工业基地的政策文件,对东北经济振兴的重视程度再次凸显。从政策细则来看,钢铁、有色、化工等行业的转型升级是规划的重点内容之一,同时东北地区基建投资将大幅提升,十三五期间大量基建项目将投入建设。

对于鞍钢股份而言,鞍钢股份在本轮东北振兴规划中有望享受两方面的红利。一方面,东北地区钢铁行业转型升级将优化公司的竞争环境,加快公司生产技术升级步伐, 且有望通过兼并重组扩大公司生产规模、提升公司整体实力。另一方面,本轮东北振兴规划将基建作为拉动经济的重要着力点,大量基建项目的开工将拉动当地钢需,而鞍钢股份的主要销售区域为东北地区,公司产品需求将扩张,盈利能力有望提升。

改革升级利好优质龙头,维持“ 买入”评级

鞍钢股份具备产品技术、生产资源、物流体系、销售网络四大优势将使得公司具备稳定的盈利能力和抗风险能力。钢铁行业十三五规划要求到2020 年,我国粗钢产能净减少1-1.5亿吨到10亿吨以下,CR10提高至60% 。一方面,鞍钢股份产品以板材为主、兼备四大优势,广发认为在其他条件不变的情况下,如若在整个去产能的过程中无去产能的任务,或被淘汰的产能占比低于行业平均水平,公司将享受行业供给端收缩带来的红利。另一方面,区域钢铁产业转型升级将优化公司的竞争环境,同时大量基建项目的开工将拉动当地钢需,龙头钢企享改革与升级盛宴,公司盈利能力有望提升。

该机构看好鞍钢业绩的中长期成长性,维持“ 买入”评级。

扫码下载智通APP

扫码下载智通APP