中金:港股盈利增长仍面临一定压力

智通财经APP获悉,中金公司发布研究报告称,在全球股市普遍回调的背景下,海外中资股市场上周再度趋弱。国内方面,经济前景继续受到疫情反复和房地产需求疲弱的影响。增长前景也影响了企业盈利的修复,我们自下而上对海外中资股企业的上半年业绩进行汇总发现,港币口径下海外中资股今年上半年盈利同比增长1.2%,与去年下半年4.4%同比增速相比明显放缓。剔除能源板块后,海外中资股非金融板块今年上半年盈利同比降幅甚至超过2020年上半年。而当前疫情持续反复不排除可能推后企业盈利的修复。海外方面,美联储再度大幅紧缩临近使得市场波动再度走高,也难免会对海外中资股市场带来一定压力,并造成人民币的贬值。与此同时,美国政府制定新的芯片出口限制措施可能会进一步增加市场的不确定性和担忧情绪。往前看,我们认为上述不确定性因素可能仍然会在短期内压制风险偏好,进而导致市场维持盘整态势。不过,考虑到估值已经处于低位且南向资金稳步流入,我们也不认为市场面临更大的下行风险,例如向下突破今年3月份创出的低点。

以下为正文:

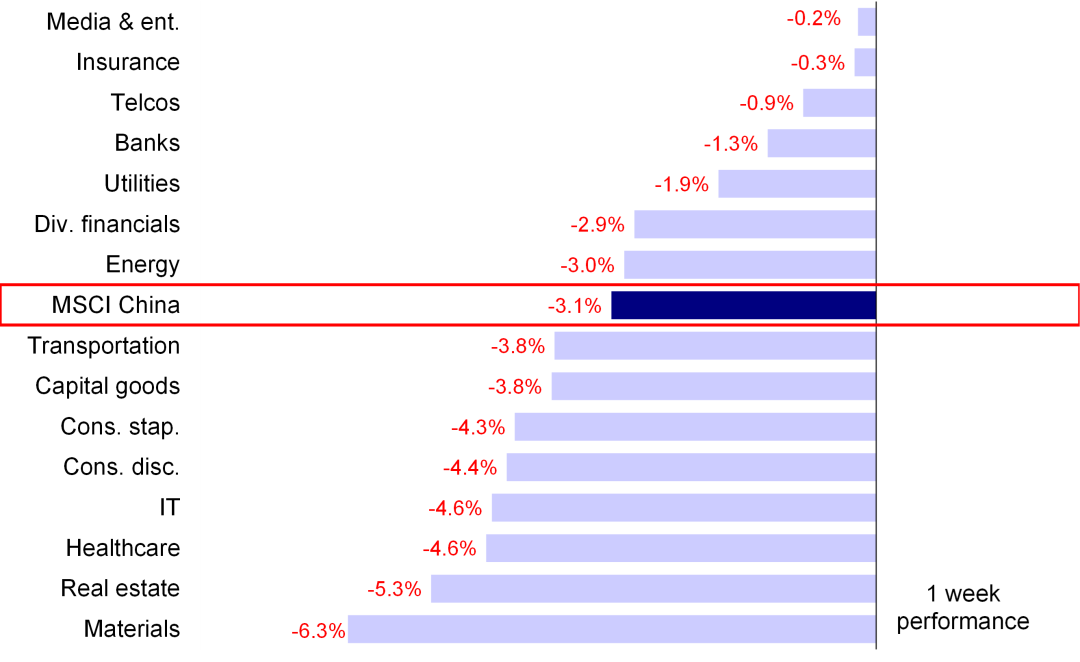

市场走势回顾:受全球风险资产普遍下跌以及中国增长担忧再起等因素的共同影响,海外中资股市场上周回调。恒生国企指数和恒生指数均下跌3.6%,MSCI中国指数下跌3.1%。得益于部分公司业绩和中美审计监管合作积极进展的推动,恒生科技指数跌幅相对较小,下跌2.4%。板块层面,上周所有板块悉数下跌,其中原材料、地产和医疗保健领跌,跌幅分别为6.3%、5.3%和4.6%。

图表:MSCI中国指数上周下跌3.1%,其中材料和地产板块领跌

资料来源:FactSet,中金公司研究部

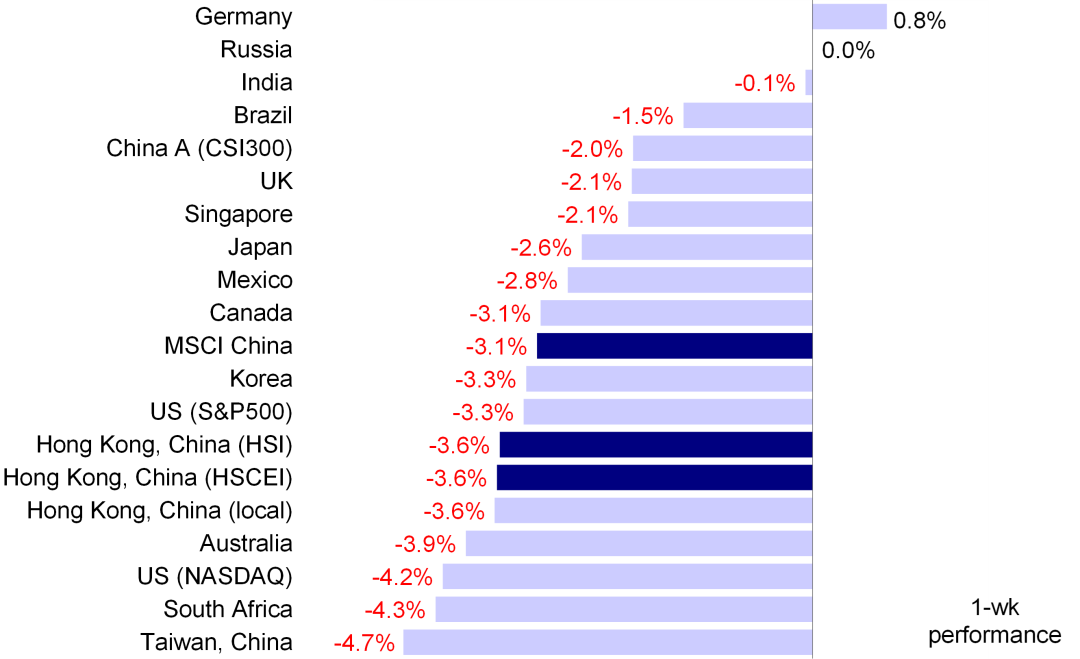

市场前景展望:在全球股市普遍回调的背景下,海外中资股市场上周再度趋弱。一方面,美联储主席鲍威尔在Jackson Hole会议上发表偏鹰立场的讲话,打消了市场一度对美联储政策很快转向的乐观预期,进而导致了全球避险情绪升温。与此同时,A股市场和人民币持续疲弱也压制了投资者情绪。受此拖累,此前受中美监管合作进展推动的反弹行情并未能延续。不过这一表现也不算意外,我们在近期多篇报告中指出(如《中美审计合作带来积极影响》),海外中资股受国内增长压力和外部市场波动影响可能维持盘整态势,我们现在依然维持这一看法,而中美审计监管合作在取得实质性进展前短期更多体现为市场的下行保护。

图表:上周全球风险资产遭遇抛售,海外中资股也不例外

资料来源:FactSet,中金公司研究部

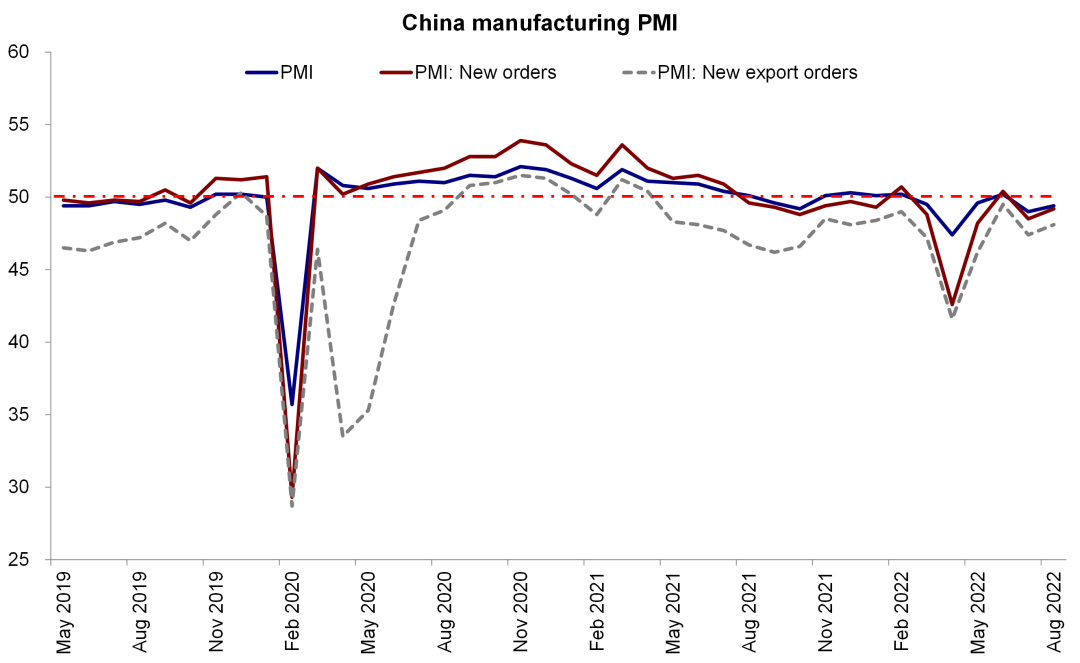

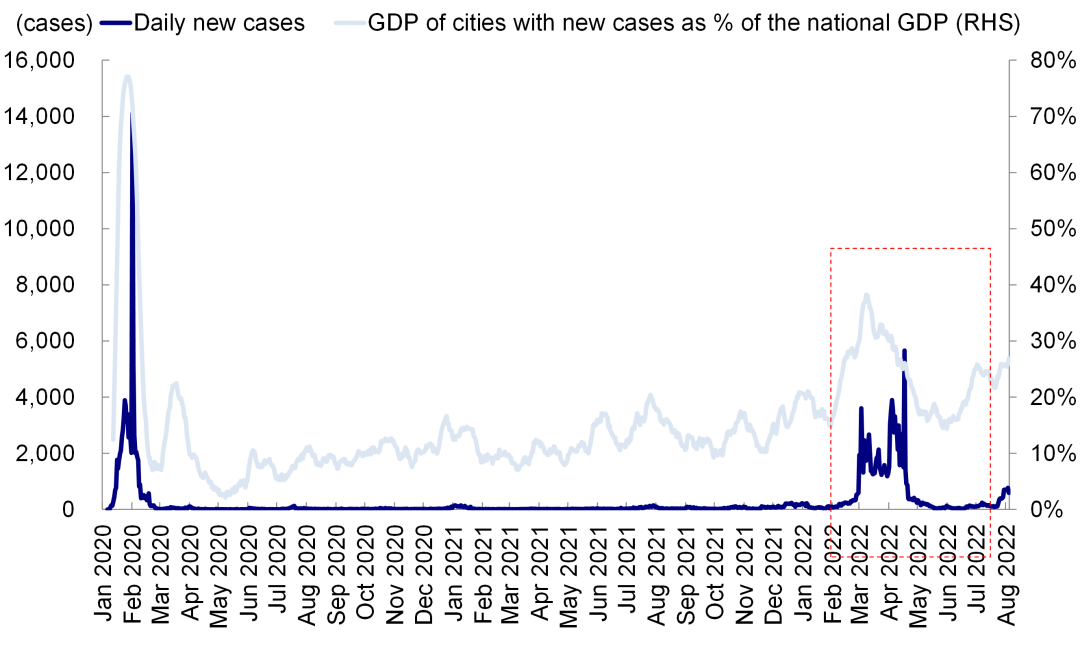

国内方面,经济前景继续受到疫情反复和房地产需求疲弱的影响。上周三公布的8月中国制造业PMI显示中国经济环比改善,新订单和新出口订单分项指数环比上升0.7个百分点,表明需求可能边际有所改善。但市场情绪并未明显改善,主要是由于增长仍面对不确定性,例如中美贸易摩擦升级,房地产行业持续低迷,尤其是国内新一轮疫情反复并导致部分城市采取防控措施,例如成都和深圳。中金宏观组测算,截至8月31日,中国51个城市过去七天出现疫情新增病例,GDP占比达到27%,已经接近了3~4月时的水平。疫情再度反弹和相应防控措施引发了市场对中国短期经济前景和经济刺激政策效果方面新的忧虑。

增长前景也影响了企业盈利的修复。我们自下而上对海外中资股企业的上半年业绩进行汇总发现,港币口径下海外中资股今年上半年盈利同比增长1.2%,与去年下半年4.4%同比增速相比明显放缓。板块方面,能源板块盈利增速持续攀升,而房地产、保险、传媒娱乐和信息技术板块落后。剔除能源板块后,海外中资股非金融板块今年上半年盈利同比降幅甚至超过2020年上半年,当前疫情持续反复不排除可能推后企业盈利的修复。

海外方面,美联储再度大幅紧缩临近使得市场波动再度走高。美联储主席鲍威尔在Jackson Hole会议上发表了简短但偏鹰派立场的讲话,导致全球市场开启避险模式[1]。随着投资者对美联储政策可能转向的预期进行重新审视,全球成长板块扭转此前上涨趋势,同时美元和美债利率走高。根据CME利率期货数据,联邦基金利率期货市场目前计入了9月美联储大幅加息75个基点和11月加息50个基点的预期。美联储加息临近也难免会对海外中资股市场带来一定压力,并造成人民币贬值。与此同时,美国政府制定新的措施限制向中国出口高端显卡芯片[2],使得中美关系面临新的摩擦。英伟达和AMD在向美国证券交易委员会提交的文件中表示它们面向中国的高端显卡芯片发货将立刻受到美国出口限制政策的约束,不过英伟达随后表示美国将准许其在中国继续研发H100芯片。我们认为美国的芯片出口限制政策可能会进一步增加市场的不确定性和担忧情绪。

往前看,我们认为上述不确定性因素可能仍然会在短期内压制风险偏好,进而导致市场维持盘整态势。不过,考虑到估值已经处于低位且南向资金稳步流入,我们也不认为市场面临更大的下行风险,例如向下突破今年3月份创出的低点,毕竟当时是受到俄乌局势和SEC首批纳入中概股名单的共同冲击。中期而言,如果美联储加息步伐放缓和中国经济增长出现回升迹象(如果出现可能都有望在四季度),那么届时港股可能会存在更多估值回升机会,类似于2019年一季度时的情形。投资建议方面,我们认为寻求确定性和优质标的,例如高股息个股和优质成长个股(例如我们业绩预览中提到的增长维持高景气或者存在盈利反转可能的板块或标的)可能仍然是更好的选择。

具体来看,支撑我们观点的主要逻辑和上周需要关注的因素主要包括:

1)宏观:8月制造业PMI好于预期,但仍然处于收缩区间。具体来看,8月中国官方制造业PMI环比上升0.4个百分点至49.4%,略高于彭博资讯预测中值49.2%。新订单分项指数环比上升0.7个百分点,至49.2%,表明内需出现小幅改善。新出口订单分项指数环比也上升0.7个百分点。供应商配送时间分项指数下降0.6个百分点至49.5%,主要受限电负面影响所致。

图表:8月制造业PMI显示需求边际回升

资料来源:Wind,中金公司研究部

2) 中国共产党第二十次全国代表大会于2022年10月16日在北京召开[3]。根据中国官方报道,中共中央政治局将向党的十九届七中全会建议,中国共产党第二十次全国代表大会于2022年10月16日在北京召开。中共全国代表大会每五年举行一次,大会通常选举产生新一届共产党领导人。

中共证监会副主席方星海表示,中国将进一步加强内地与香港资本市场务实合作[4]。他指出,证监会将会同港方和有关部门推出以下三项扩大两地资本市场务实合作的新举措:一是扩大沪深港通股票标的。推动将符合条件的在港主要上市外国公司和更多沪深上市公司股票纳入标的范围。二是支持香港推出人民币股票交易柜台。研究在港股通增加人民币股票交易柜台,助力人民币国际化。三是支持香港推出国债期货。研究支持香港推出国债期货,加快推动境内国债期货市场对内对外开放,实现两地协同发展。

3) 疫情:新一轮疫情反弹促使中国采取严格的疫情防控措施。疫情新增病例再度攀升,在中国GDP中总占比达到27.1%的50多个城市过去七天出现疫情新增病例。为避免疫情进一步扩散,包括成都和深圳等大城市在内的几个地方政府重新采取严格的疫情防控措施,例如要求居民原则居家,除保障市民生活和城市基本运行的公共服务类企业以及具备闭环生产条件、承担重要生产任务的工业企业外,其余企业居家办公。

图表:国内疫情新增病例近期再度攀升

资料来源:Wind,中金公司研究部

4) 中美贸易关系:美国政府限制向中国出口芯片。美国显卡制造商英伟达在向美国证券交易委员会提交的文件中表示美国政府针对今后向中国(包括香港特区)出口高端芯片制定了新的许可要求,新政策立即生效[5]。不过,英伟达在随后发布的文件中指出美国政府已经授权英伟达继续进行开发H100集成电路所需的出口、再出口和国内转让[6]。此前,美国国会通过了《芯片与科学法案》。我们认为最新的芯片出口限制政策可能会进一步影响中美贸易关系和技术交流。

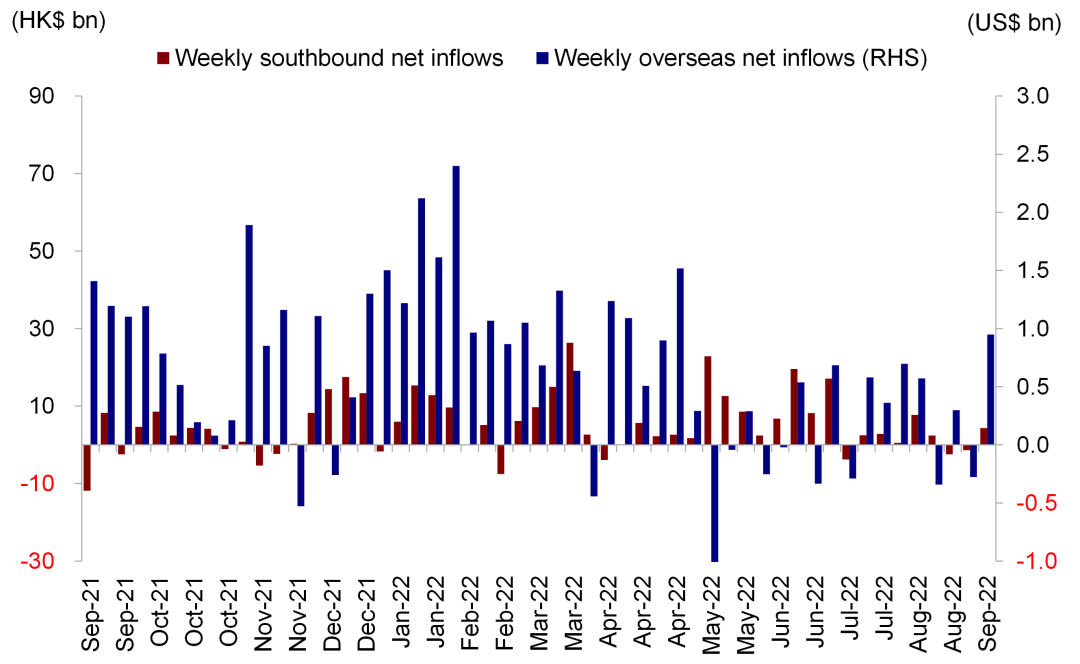

5) 流动性:南向资金恢复流入势头,而海外主动型基金连续7周流出。上周南向资金日均流入8.60亿港元,结束了连续两周的流出趋势。与此同时,海外主动型基金上周有1亿美元的资金流出香港市场,不过被动型基金中有11亿美元的资金流入。上周香港市场卖空规模与整体成交额比率从此前一周的19.1%攀升至21.4%。

图表:上周南向资金重新恢复流入势头

资料来源:Wind,EPFR,中金公司研究部

投资建议:整体来看,我们预计市场短期有望因中美监管机构签署审计监管合作协议而获得一定支撑,但增长担忧和外部波动可能会限制进一步的上行空间。投资建议方面,鉴于目前宏观环境,我们认为提供现金流确定性的板块仍将是良好的选择,例如股息支付带来的确定性或可预见性经营性现金流带来的确定性。因此,我们推荐高股息标的,如部分公用事业和能源板块。另外,我们也建议关注估值存在折价而且监管环境逐步改善的优质成长板块,例如汽车、医疗保健、部分互联网和消费板块。

重点关注事件:1)中国经济增长与政策变化;2)欧洲地缘政治紧张局势;3)疫情变化;4)中美关系。

本文编选自“中金策略”微信公众号,作者:王汉锋 刘刚等,智通财经编辑:李佛摩尔。

扫码下载智通APP

扫码下载智通APP