真正拼爹的生意:贷款买50架波音737租给航空公司,当“包租婆”

本文来源于“面包财经”微信公众帐号。文中观点不代表智通财经观点。

经常看上市公司的财报,就会发现很多不为公众关注,却很有意思的生意,比如飞机租赁。

统计数据显示,全球航空公司的飞机,有42%是租赁来的。所以,买下飞机租赁给航空公司当“包租婆”,其实是一门大生意。连李嘉诚也在2014年通过收购,介入了这门只有少数资金实力雄厚的“豪门”才能参与的生意。

随着布伦特原油价格从2012年的124美元/桶跌到2016年初的30美元/桶,全球航运业在过去两年迎来了复苏。美国几大航空公司近一年来的最高涨幅超过50%。中国国航今年以来也上涨了30%。

沿着航空产业链往上看,全球最大飞机制造商波音,其股价年初以来已上涨超过50%,成为道指表现最佳的成分股。

飞机租赁行业作为航空产业链的一环,其盈利情况也受益匪浅。中资背景的飞机租赁公司,其营收在近两年都录得了超过10%的增长。

尽管如此,飞机租赁公司的股价却没有随着整个产业链得到同步上升,尤其是中资背景的飞机租赁公司:与一年前股价相比,中国飞机租赁(1848.HK)下跌了10.8%、中银航空租赁(2588.HK)仅上涨了7%。

目前,全球行业的飞机租赁公司获得的估值情况相差不大,大型飞机租赁公司的PB在1倍左右,中小型的飞机租赁公司因其成长性获得的PB大概在1.5倍左右。

也许,由于飞机租赁公司的金融属性,令资本市场对其估值更偏向于保守。那么,飞机租赁这个不太受资本市场关注,有些“冷门”的生意,到底是如何赚钱的?究竟有没有前途呢?

中资机队规模不断扩大 营收净利双增长

目前在港上市的两家飞机租赁公司都公布了2017年中期业绩,营收和净利润都获得双增长。

中国飞机租赁公司,以融资租赁为主,2017年上半年总营收12.58亿港元,同比增长22.5%;期内溢利为2.49亿港元,同比增长3.6%。其总营收从2012年的4.48亿港元增长到2016年的24.48亿港元,年复合增长率达53%。

随着业务布局的不断发展,中国飞机租赁的机队规模从2015年末的63架增长到2017年6月底的90架,而下半年预计将交付20架,即今年年底机队规模将增加到110架,届时其近两年的机队规模增长率将达75%。

持续繁荣的航空市场,让中国飞机租赁公司大手笔购进新飞机。今年6月与波音签署了50家波音737的订单,预计2023年前陆续交付。

而本身规模就比较庞大的中银航空租赁,以经营性租赁为主。2017年上半年总营收6.7亿美元,同比增长16%;净利润为2.4亿美元,同比增长13%。其总营收从2012年的7.31亿美元增长到2016年的11.93亿美元,年复合增长率为13%。

中银航空租赁的自有机队规模从2015年227架增长到2017年6月底的261架,其目前已订购的飞机有196架,将在未来四年内陆续交付。

根据Ascend的统计,2017年世界航空租赁TOP20中,中资背景的租赁公司有6家,中银航空租赁排在第六位,中国飞机租赁排在第十六位。而在2011年的排名中,TOP20中仅有两家大中华地区的融资租赁公司上榜。

目前从全球视角来看,飞机租赁已是一个集中度较高的行业。

据波音公司统计,全球规模前3的飞机租赁公司管理着全行业47%的机队、前10的公司则管理着77%的机队。

不过,由于中国的融资租赁起步较晚,近几年国家政策的扶持以及国内庞大的市场,是目前我国主要飞机租赁公司不断扩张的一大原因。

中资机队规模不断扩大 营收净利双增长

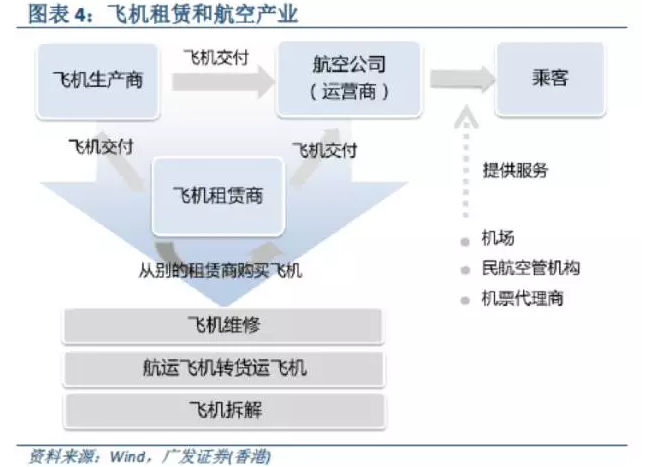

在航空产业链上,上游飞机制造公司控制着飞机的定价权,下游航空运输业处于较为被动的地位——受到经济、政治、油价、利率等因素的多重影响。

因此,飞机租赁公司应运而生,为航空公司减轻了不少资金周转压力,同时可以降低航空公司的资产负债情况。下图为飞机租赁公司在航空产业链中的作用:

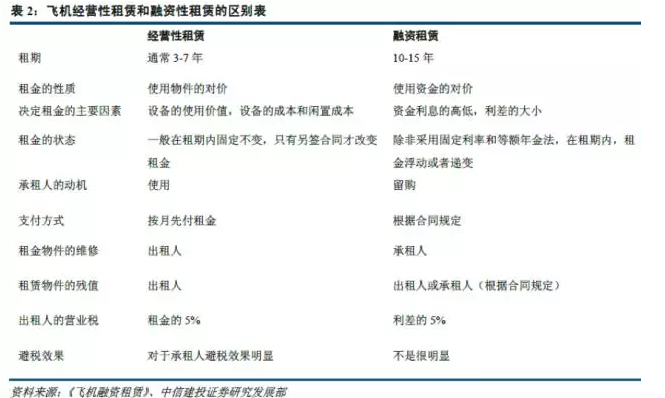

一般来说,飞机租赁分两种形式:一种是经营性租赁,另一种是融资租赁。前者就和普通租赁业务一样,将自有的飞机租给航空公司,主要靠收租为生;后者的业务则较为复杂,租赁公司一般会购买航空公司指定的飞机,在租赁期到期后,航空公司可以选择购买飞机也可以选择将飞机退回。下图为两种租赁模式的区别:

实际操作中,在大部分的融资租赁中,最后航空公司会选择以名义价格买下飞机。

除了定期收取租金外,飞机租赁公司的收入来源还有收取手续费和咨询费、出售飞机、飞机维修等。像中国飞机租赁,还经营着亚洲首家飞机再循环业务,主要是回收二手飞机,将其翻新出售,或是将飞机拆解,再将零部件一一作价卖出。

当然,替航空公司接下了飞机这种庞然资产,对于飞机租赁公司来说不论是管理还是资金上都要承担不小的压力。因此,飞机租赁业务的进入门槛其实很高,一般来说,必须背靠雄厚的资本才能开展租赁业务。比如背靠中国银行的中银航空租赁、波音自己的波音金融公司。

每架飞机动辄上亿元的货款,若由租赁公司实打实地全款支付,那么对于其自身的现金流压力将会非常大,且不利于租赁公司不断扩大机队规模。而不具有机队规模的飞机租赁公司又往往在飞机制造商那里拿不到最低的折扣。

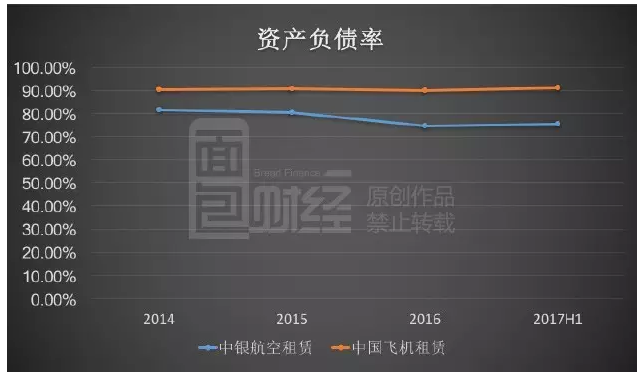

因此,充分利用杠杆是飞机租赁行业的不二之选。一般来说,租赁公司购买飞机的钱仅有20%是自己口袋里掏出去的,剩余的钱则来自银行贷款。这也导致飞机租赁公司的负债通常都处于较高的水平,下图为两家飞机租赁公司的资产负债率情况:

中银航空租赁的资产负债率在行业中算比较低的,但在2017年6月底仍旧达到75.45%。中国飞机租赁的资产负债率则一直维持在90%以上,主要原因在于其近几年在不断加速扩大机队规模。

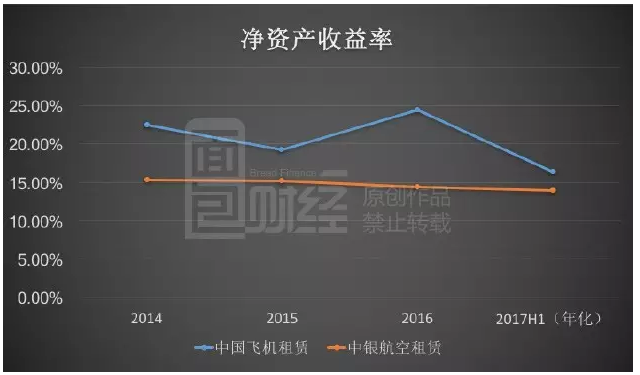

以中国飞机租赁为例,其2016年的净利润为6.4亿港元,但是光全年的利息就要侵蚀利润近10亿港元。就算如此,中国飞机租赁的利润情况还是很可观的。下图为面包财经绘制的两家飞机租赁公司的ROE情况:

中国飞机租赁过去三年基本上能维持20%以上的ROE,而中银航空租赁由于资产规模更大,约为前者的4倍,ROE相对要小,但是仍旧能够在15%左右。

这种高杆杠经营的模式,各位看官们是不是觉得很眼熟?其实,飞机租赁公司说白了也就是一家金融公司,在飞机制造商和航空公司之间架起了一座桥梁,变相替航空公司抗下贷款买飞机,自己则在中间赚个利差钱,只不过多了飞机这种重资产。

因此,若能够在贷款端获得较低成本的支持,那么就可以提高公司的获利能力。而那些背靠大资本公司,尤其是银行系的飞机租赁公司在这方面的优势就凸显出来了。

有意思的是,大部分飞机租赁公司是从银行贷得美元借款支付给飞机制造商,同时向航空公司收取美元计价的租金,这招更是直接把汇率风险甩给了航空公司。

说到底,飞机租赁这个行当,最核心的竞争力还是要“拼爹”,要能够获得稳定低成本的资金。中银航空租赁的实际控股股东是中国银行,中国飞机租赁的大股东是光大航空金控。

飞机租赁业务扩张大背景:全球航空运输业持续繁荣

羊毛出在羊身上。

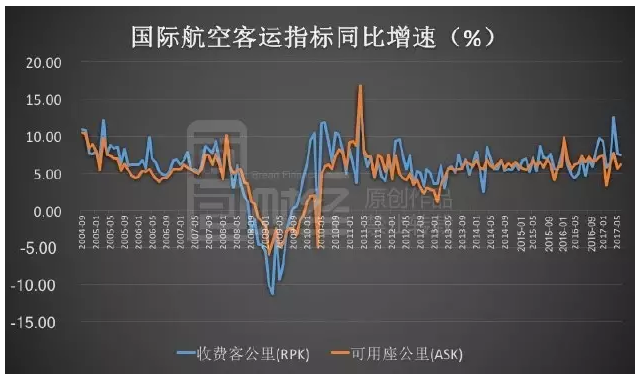

飞机租赁行业整体的大发展还是依托于全球航空运输业近二十年来的持续增长。下图为IATA公布的国际航空RPK和ASK逐月同比数据:

2008年金融危机后,全球航空业陷入一片萧条,至今处于恢复通道。不过从RPK和ASK的走势来看,近十三年来,除了2008年两个指标的增速跌到-5%以下外,其余时间基本保持着5%左右的增速。拉长时间看,航空运输业整体上是呈增长之势。

近几年,伴随着油价的一路狂跌,航空运输业在2015年再次复苏,航空公司的利润也得到了极大的改善。下表为面包财经整理的国内三家主要航空公司(国航、南航、东航)净利润的情况:

国内主要航空公司的盈利水平在2013年和2014年见底后,从2015年开始大幅好转,从今年上半年的净利润数据来看,不出意外,今年也将是国内航空公司丰收的一年。

在国内,资本实力较弱的民营航空公司,更依赖于飞机租赁。目前国内客机经营租赁比例最高的是吉祥航空占比为56.92%,其次为春秋航空占比为45.45%,均超过世界平均水平42%。但国有三大航空公司——东航、南航、国航的经营租赁占比分别为34.76%、31.11%和23.60%。

有券商研报认为,国内飞机经营租赁比例受到监管层的要求,短期内无法大幅增长,只能依靠航空需求的增长来带动飞机租赁需求的增长。但是,长期来看,国内的飞机租赁水平还是会向国际水平靠拢,经营租赁占比仍有上升的空间。

另据波音2016年发布的《当前市场展望》年度报告预测,未来20年,世界航空市场平均增速为4.8%,中国国内航空市场将超过北美成为世界最大的航空运输市场,年均增速为6.2%。

如果,全球航运业能够继续保持景气势头,那么不断扩张中的中国飞机租赁公司还是能够保持增长——在立足国内市场的同时,向国际市场扩张。

“拼爹”虽重要,但是若飞机租赁公司自身经营过于激进,管理层在风险控制如利率掉期等对冲手段上过于盲目,又或者是眼力劲不够,大手笔签下即将被市场淘汰的机型,那产生的损失可能会有够呛的。

要知道,近两年在资本市场上逆势而行的国泰航空,正是因为当初管理层埋下的燃油对冲地雷,使其近年来非但没有享受到油价暴跌的福利,还连续遭遇巨亏,今年上半年仍旧亏损约20.5亿港元。

理论上讲,飞机租赁公司最大的风险应该是在于航空公司倒闭,融资买飞机的钱得不到租金收入现金流的支撑,从而导致资金链断裂。

不过,纵观全球航空业历史,这个几率还是极小的,就算有航空公司破产了,飞机的产权还是在飞机租赁公司的名下。因此即便是在招股书中,飞机租金公司也没有把这个事情当做特别重要的风险来提示。

背靠资本大树,又乘着全球航运业繁荣之东风,中国航空界的“包租婆”们的好日子可能还暂时未到头。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP