盈利向下、股价向上的中远海能(01138)为什么能够上演反转剧情?

9月14日,在港股三大指数又双叒叕走绿的背景下,逆市走高的航运板块成为市场为数不多的一抹亮色。

在这其中,航运龙头股中远海能(01138)更是凭借约5%的涨幅引人侧目——截至14日收盘,其股价上涨4.64%,报于7.22港元。而拉长时间线来看,9月份以来其股价累涨超15%,年初以来涨超130%,算得上疲弱大盘中一只非常抗跌的个股了。

(行情来源:富途)

俗话说得好,牛市重势,熊市重质。中远海能股价在如今疲弱的大盘中还能录得如此涨势,背后显然不乏一些“质”的因素作为支撑。那么,透过现象看本质,中远海能的股价为什么能够这么抗跌呢?

业绩显露复苏之势

股价上扬的背后,中远海能的业绩似乎也开启了复苏之路。

智通财经APP了解到,中远海能系中国远洋海运集团有限公司旗下从事油品、液化天然气等能源运输及化学品运输的专业化公司,主营业务涵盖国际和中国沿海原油及成品油运输和国际LNG运输两个板块。

就运力规模来看,该公司的油轮船队运力规模世界第一,覆盖了全球主流的油轮船型,是全球船型最齐全的油轮船队。截至2022年6月30日,本集团共有油轮运力161艘,2,365万载重吨。本集团所属合营及联营公司共有油轮运力14艘,83万载重吨。

与此同时,该公司亦是中国LNG运输业务的引领者,也是世界LNG运输市场的重要参与者。截至2022年6月30日,本集团共参与投资49艘LNG船舶,均为项目船,收益较为稳定。其中,已投入运营的LNG船舶38艘,642万立方米;在建LNG船舶11艘,191万立方米。

虽说中远海能已经凭借傲人的运力规模成为行业龙头,但由于身处周期行业,该公司业绩也不可避免地跟随周期波动呈现不稳定的生长之势。

据财报数据披露,2017-2021年,中远海能的营收分别为95.05亿元、121亿元、137.21亿元、162.68亿元、126.45亿元,归母净利润17.75亿元、7467.9万元、4.14亿元、23.81亿元、-49.85亿元。

结合上述数据来看,不难发现,近几年来中远海能的整体业绩堪称“波动生长”,尤其是在2021年盈利表现更是经历了“至暗时刻”,录得近50亿元的净亏损。

(数据来源:wind)

不过,随着该公司Q2盈利环比改善明显,中远海能业绩似乎也开始显露复苏之势。

今年以来,俄乌冲突给全球石油贸易带来结构性变化,导致不同船型运价出现差异。整体来看,上半年中小型原油和成品油轮运价大幅跳涨,VLCC亏幅收窄。而油运受油价、地缘政治等因素影响,短期运价仍存在较大波动性。

鉴于上述发展背景,2022年上半年,中远海能交出了一份“增收不增利”的成绩单。据财报数据,今年上半年,该公司实现营业收入为币74.75亿元,同比增长23%;公司拥有人应占利润为1.78亿元,同比下降69%。

拆分业务结构来看,上半年,中远海能的油品运输业务录得收入为68.63亿元,同比增长25.6%;外贸LNG运输录得收入为6.12亿元,同比下滑0.1%。

而需要指出的是,单季度来看,2022年Q2,中远海能的盈利能力则明显有所改善——据财报数据披露,2022年Q2,该公司拥有人应占利润为1.53亿元,较2022年Q1的0.25亿元环比大幅改善。

据华泰证券指出,中远海能盈利环比改善的原因,主因系俄乌冲突导致美湾、西非出口至欧洲货盘大幅增加,推升中小型原油轮船运价(Suezmax/Aframax船)。成品油轮方面,欧美成品油消费逐步复苏,叠加欧洲减少俄罗斯成品油进口,而转向第三国购买,推升贸易活跃度,运价上涨(MR船)。上半年,VLCC/Suezmax/Aframax/MR船型运价均值同比上涨183%/906%/664%/226%(上年同期低基数)。

由此,可以看出,随着各大船型运价呈现不同程度的回暖之势,中远海能已经渐渐走出2021年盈利大降的“至暗时刻”。

行业景气度回升提振股价

业绩呈复苏之势之外,行业景气度回升或许也是中远海能在萎靡大盘中被资金看高的一大原因。

众所周知,油运行业具有明显周期性。从需求方面来看,油运需求长期受全球宏观周期影响,以及中短期受原油库存周期影响;从供给方面来看,油轮运输供给具有滞后性,新船订单一般需要2-3年时间交付,不能对复杂的需求变化做出快速反应,因此会出现较长时间的供需错配现象,最终造成运价的周期性波动。

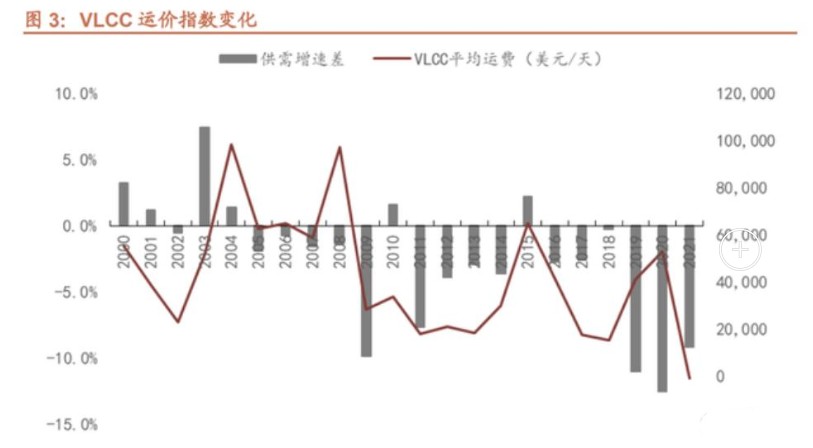

2021年,国际油运市场出现了历史罕见的低迷之势,彼时时VLCC船型TD3C(中东-中国)航线平均等价期租租金(TCE)仅为-518美元/天,为该航线有史以来的年均最低点,较2020年的48179美元/天可谓是相去甚远。究其原因,国际油运市场低迷原因主要是由于,全球疫情持续蔓延,石油需求疲软,同时各国原油面临去库存压力所致。

(图片来源:招商证券)

现如今,随着各大船型运价出现不同程度的回暖,“未来两年景气度未来几年大幅回升”的态势也得到了各大券商机构的认可。

譬如,中邮证券发表研报表示,俄乌冲突的持续以及欧洲对俄制裁而“舍近求远”导致的运距拉长是本轮成品油运价上涨的直接导火索。招商证券表示,全球油运贸易运距拉长使得原油油轮市场需求弹性较强,叠加长期供给限制,未来三年油运行业景气程度或超预期。

除此之外,国泰君安亦在研报中指出,目前油运基本面处于底部,看好油运市场未来两年将迎确定复苏。原油终端消费逐步恢复,原油去库存基本完成,油运需求已迎来滞后加速恢复。

而更进一步来看,从供需两端来看,我们或许更能寻找出油运行业景气度大幅回升的秘密。

需求端:各国原油库存处于低位叠加全球油运运距拉长等因素影响,中期油运需求持续提升。

目前OECD石油库存水平处于较低位置,补库存需求有望上行。2020年三季度后,各国进入库存去化周期;2021年以来,伴随全球疫情缓解以及OPEC减产,石油形成供需缺口导致OECD库存持续下降。目前OECD商业石油库存已经低于近10年低谷。中期来看,石油补库存预期提升。

另外,成品油方面,由于欧盟仍然采取较为严格的制裁措施,欧洲地区将被迫寻找替代出口国(美国及中东地区),成品油轮运距拉长,据克拉克森最新预测,预计2022年成品油轮需求增长6%。原油方面,随着欧佩克全年减产的放松、美国战略石油储备的释放(包括后续补库存需求提振)以及中国复工复产进程加速,据克拉克森最新预测,预计2022年原油油轮需求增长5%,预计2023年油运总体需求仍有望达到约6%的增长。

供给端:在手订单运力+老船拆解多重因素影响下,油运供给将面临较长时间制约。

据招商证券指出,在手订单运力占比持续低迷、潜在的老船拆解预期以及船厂有限的产能将长期限制油运行业供给,油轮供应的缓慢增长可能会至少持续到2025年。

具体来看,目前油轮行业在手订单运力占比为5%,为近5年新低。截至2022年4月,VLCC中15年以上船龄运力占比达到24%,其中20年以上船龄运力占比达到7.5%。如果伊朗制裁解除,部分老旧船舶将相继退出市场,另外,随着造船厂可用舱位的减少,油轮供应的缓慢增长可能会至少持续到2025年。据Clarksons最新预测,预计2022年油轮运力增速为3.6%,2023年油轮运力增速不到2%。

基于上可知,在供给受限,而需求中长期持续提升的背景下,油运行业景气度显然有充分的理由大幅回升。

招商证券指出,受俄油制裁升级影响,预计成品油及中小原油船型运输市场景气度仍然持续;而原油VLCC 市场向好趋势将更为明朗,预计 2022 年四季度运价有望进一步提升。展望未来3 年,VLCC 运输市场有可 能进入超级景气周期。

而中远海能作为全球最大油运船东,随着油运行业景气度回升,业绩预计也将进一步增厚——据国盛证券,截至21年末,旗下拥有和控制油轮总数共168艘,运力规模达2561万载重吨,拥有VLCC共60艘。分析师假设船队收益享受行业运价波动的80%,则行业年均运价在盈亏平衡点上每波动10000美元/天,中远海能将取得9.9亿元的业绩增量。综上,自然也不难理解中远海能为什么这么抗跌了。

扫码下载智通APP

扫码下载智通APP