民生10月金股推荐:山煤国际(600546.SH)、楚江新材(002171.SZ)等

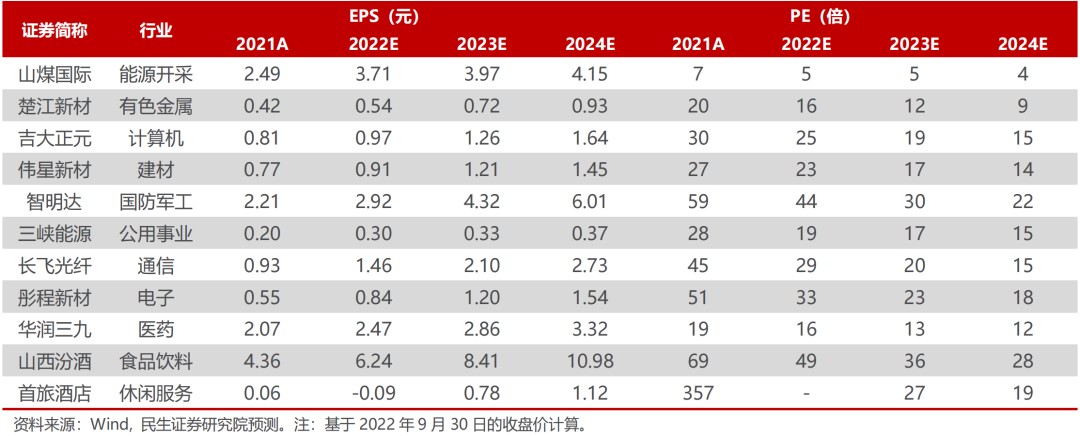

智通财经APP获悉,民生研究团队发布研究报告称,在美元指数大幅波动中,各类风险资产均面对冲击,但大宗商品明显表现出更大韧性。如果未来进入美国衰退后的美元走弱期,滞胀可能才真正开始。既然通胀无处可逃,现金也并非安全资产,民生研究在波动中选择和未来更重要的资产站在一起,其中包括能源(煤炭、油)、运输(油运、干散运)、基本金属(铝、铜、锌)、能源转换的电力以及货币“湮灭”下的黄金。同时,资源的争夺和“精神消费”兴起是这一时期的历史特征,民生研究看好国防军工、信创和元宇宙。中短期看,占优策略仍然是看好中国经济预期的修复,民生研究推荐:房地产、白酒、银行。民生10月金股推荐:山煤国际(600546.SH)、楚江新材(002171.SZ)、吉大正元(003029.SZ)、伟星新材(002372.SZ)、智明达(688636.SH)、三峡能源(600905.SH)、长飞光纤(601869.SH)、彤程新材(603650.SH)、华润三九(000999.SZ)、山西汾酒(600809.SH)、首旅酒店(600258.SH)。

民生10月金股推荐

本期金股

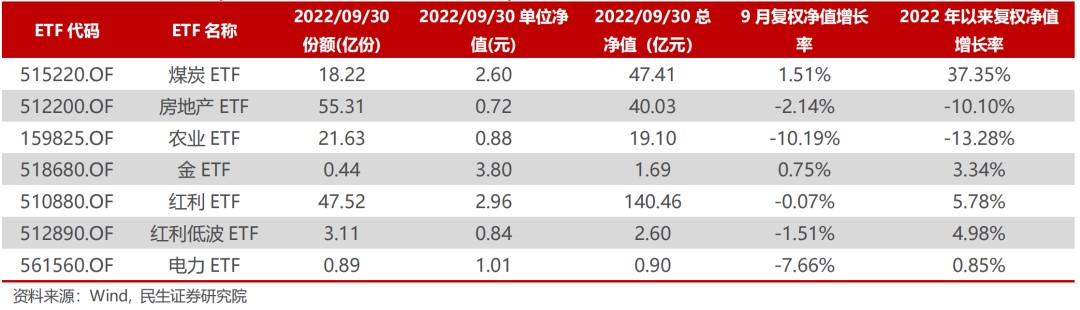

行业选择视角下的ETF

本期ETF

核心观点

十月份配置观点:应对变化与动荡

1、市场的问题归市场:3~4月难重演。近期A股持续调整,我们此前曾反复提示:1-4月的下跌给市场留下的记忆过于深刻,由于学习效应的存在,这可能会给投资者行为造成更多偏差;投资者担忧补跌和普跌,让前期强势板块更早出现下跌,反而有利于行情行稳致远;投资者认为部分赛道下跌后只要坚持就一定能反弹,可能会放缓斜率、拉长时间。当下市场正朝着我们指出的逻辑方向演绎。就市场是否会呈现3-7月的走势的问题,我们从市场层面提供几点思考:(1)历史上走势相似度较高的两个片段,往往相差较长年限(10年以上),这意味着学习效应的存在让短期历史重演的概率较低;(2)3~4月北上配置型资金的大幅卖出往往同步于市场的大幅调整,而本轮北上配置型资金则是更早、但幅度更小地逐步卖出,并未出现极端情形;(3)相较于3~4月,本轮调整过程中的市场交易更为“躺平”。一个典型的例子是,自8月中旬以来,以两融为代表的部分趋势交易力量的活跃度加速下降,目前处于年内低位。更重要的是,当前无论地产因素,还是海外流动性因素,可能均处在“临界”位置。市场之中充满了不确定性,但每个人也同时心怀希望,这让行情大概率在波动中分化,走向阻力最小的地方。

2、房地产能否复苏其实和风格切换无关。当前房地产销售数据仍未出现市场认为的明显改善。但自7月28日政治局会议以来,部分城市已经相继出台了不同的房地产纾困方案,近期包括央行、财政部以及国家税务总局在内的多部委也相继出台稳地产政策组合,需求改善路径在逐步明晰。如果投资者相信房地产问题将得以解决,那么房地产和部分宏观经济相关的板块将是最受益的资产。如果房地产问题有所暴露,考虑到房地产与地方财政、居民资产负债表和汇率的关系,风险的延迟反馈将让其他行业受到波及,而股票资产定价看,大量板块其实并未从资产价格上考虑这一系统问题。从这个角度看,无论未来以上述何种路径演绎,与中国宏观经济最相关的领域(包括房地产在内)反而可能是相对占优的。

3、“近在咫尺”的海外流动性冲击,关注平准力量。近期海外市场有四点变化值得关注:一是美联储9月会议指示着更高的最终利率+更长的加息周期,9月非农超预期也进一步推升了紧缩预期。二是日本财务省时隔24年来,首次干预日本汇率。值得一提的是,受输入型通胀等因素影响,近期岸田首相的支持率出现明显下滑。三是在英国央行宣布主动“缩表”之后,英国政府了提出一项大规模减税计划,市场转而定价英国将为此大量发债。虽然近期英国央行重启债券购买以稳定市场,但“缩表”与减税规模并未发生变化,上述措施更多是时间上的延后。值得关注的是,近期随着英债利率大幅上升,采用LDI的英国养老金机构面临了流动性考验(资产端的利率互换以长端英债为抵押品)。四是OPEC+近期宣布减产200万桶/日,在天然气供给扰动仍存的当下,上述减产对于欧洲无疑是“雪上加霜”。这意味着通胀本身的粘性迫使各国必须以更大的力度收紧,而疲软的经济本身又使得政策陷入两难。但上述因素仍在加剧离岸美元市场的紧张,特别是欧美国债。在这种情况下,外资可能难以幸免,极端情形可参考20年3月。不过,我们认为当前流动性冲击反而可能加速市场结构的优化。从外资视角看风险溢价水平,当前成长板块可能仍明显缺乏保护。值得关注的是,自调整以来,宽基ETF被主要净申购,且以上证50、沪深300、中证500为主,而中证1000ETF被净赎回。其中,上证50、沪深300、中证500相关ETF主要以机构持有为主(部分第一大持有人为重要机构),这意味着面对市场调整,部分“平准”力量更多地选择与经济更为相关的领域,而这些资产也展现了更好的韧性。

4、风雨欲来,拥抱“反脆弱”。在美元指数大幅波动中,各类风险资产均面对冲击,但大宗商品明显表现出更大韧性。如果未来进入美国衰退后的美元走弱期,滞胀可能才真正开始。既然通胀无处可逃,现金也并非安全资产,我们在波动中选择和未来更重要的资产站在一起,其中包括能源(煤炭、油)、运输(油运、干散运)、基本金属(铝、铜、锌)、能源转换的电力以及货币“湮灭”下的黄金。同时,资源的争夺和“精神消费”兴起是这一时期的历史特征,我们看好国防军工、信创和元宇宙。中短期看,占优策略仍然是看好中国经济预期的修复,我们推荐:房地产、白酒、银行。

配置策略精选:本文按照自上而下的逻辑,梳理出11只个股与7只ETF。

风险提示:海外超预期衰退、市场波动导致ETF净值波动、个股自身经营风险等。

扫码下载智通APP

扫码下载智通APP