业绩增长乏力 电子学习产品业务能否带伟易达(00303)突围?

全球最大的婴幼儿及学前电子学习产品企业—伟易达于11月10日公布中期业绩。

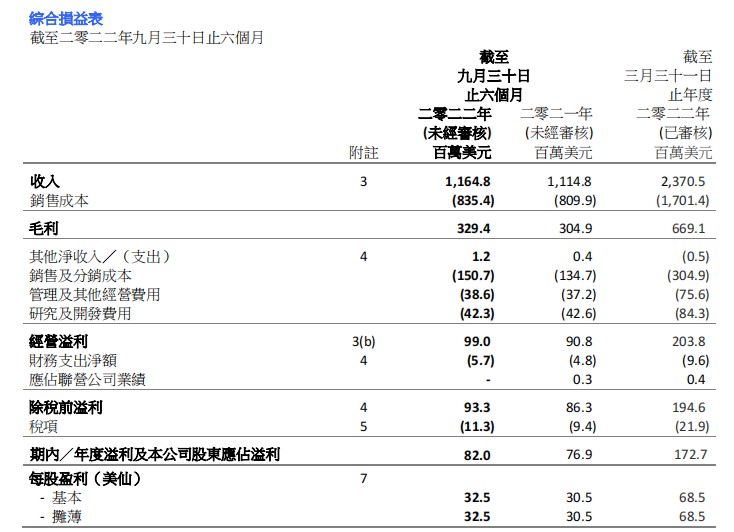

期内,公司收入为11.65亿元(单位:美元,下同),同比增长4.3%;公司股东应占溢利为8200万美元 同比增加6.6%,业绩增长平稳,同时中期派息0.17美元,同比持平,股息率仍然超过10%。

在公布业绩之后,大和发布研究报告称,维持伟易达(00303)“跑赢大市”评级,目标价由74港元削32.4%至50港元。

业绩增长乏力

作为电子教育玩具界的先驱,伟易达也陷入了业绩增长难题。

拉长时间来看,伟易达业绩增长乏力明显。营收从2019年的21.66亿元增长至2022年的23.71亿元,四年年复合增长率仅为2.18%;同一时期的归母净利润甚至出现下滑态势,从2019年的1.91亿元下降至2022的1.73亿元。伟易达业绩增长乏力背后,与其业务发展进入成熟期相关。

按照产品而言,伟易达的营收可分为电子学习产品、电讯产品及承包生产服务。截至2022年9月30日止6个月,电子学区产品的收入为4.74亿元,占总营收的比例为40.7%、电讯产品的收入为1.89亿元,占总营收比例为16.3%、承包生产服务的收入为5.01亿元,占总营收比例43%.简言之,伟易达承包生产服务及电子学习产品占比较为均衡,两者合计营收占比超八成。

与增长的两项业务不同,伟易达的电讯产品业务收窄趋势不改,2022年,电讯产品收入同比下降4.2%,2022年下半年该业务营收同比下降4.6%。电讯业务持续缩水的原因在于半导体严重短缺及市场萎缩拖累。占电讯业务比例超五成的家用电话销售额持续下跌,营收占比亦从2021年度的51%缩水至2022年度的41%。事实上,在移动手机当道的年代,家庭电话业务正逐步被市场淘汰。

按市场区域而言,北美洲仍是公司最大的市场,期内公司在北美洲的收入增加6.5%至5.31亿元,占集团收入45.5%。电子学习产品和承包生产服务的销售额上升,抵销了电讯产品销售额的跌幅。欧洲继续是伟易达的第二大市场,占集团收入的40.4%。尽管期内欧元及英镑兑美元贬值,电子学习产品在欧洲的收入增加5.4%至1.59亿元,但仍不足以抵销电讯产品及承包生产服务的销售额跌幅。亚太区的收入增加27.9%至1.52亿元,占总营收比例13.1%,三个产品类别全部录得增长。简言之,在占比较重的市场,电讯产品业务颓势无法缓解,公司说亟需培育新的业绩增长点。

能否开启S曲线的下一个节点?

企业的成长通常都逃不过“S”型周期,即企业从平稳开始发展,随后进入快速增长期,最终在进入成熟期后逐渐开始下滑。此时,就需要新的增长点出现,在第一条S型曲线结束之前,形成新的曲线。和江河日下的电讯业务相比,伟易达的电子学习产品业务正逐步扛起伟易达的业绩大梁。而该业务能否带领伟易达开启新一轮的S曲线,成为投资者最为关注的话题。

财报显示,电子学习产品的收入已经成为公司的营收主力。2022年,该业务收入创下历史新高,销售额突破10亿美元。该业务的良好表现主要由独立产品所带动,半导体短缺导致儿童教育平板计算机的销情受阻,LeapFrog Academy™的订阅量亦因而下跌。而平台产品方面,伟易达Touch & Learn Activity Desk™和LeapFrog Magic Adventures Globe™的销售额增加,不足以抵销儿童教育平板计算机、KidiZoom Smartwatch系列和KidiBuzz™/KidiCom MAX®的销售额跌幅。上述情况令独立产品的销售额占电子学习产品销售总额的百分比,从上一财政年度的82%上升至2022财政年度的84%。

实际上,儿童电子教育产品市场规模较大。从国内来看,腾讯研究院发布的数据显示,国内电子产品教育智能硬件品类市场规模增长迅速,从2018年的214亿元攀升至2021年的292亿元,预计将于2024年突破400亿元。伟易达作为全球电子教育玩具界的先驱,若要享受更大的市场红利,需要持续推出新品以攫取增长红利,伟易达也在此方面发力。具体得到业务方面,伟易达的电子学习产品中婴幼儿及学前产品、KidiZoom®相机系列和Switch & Go® Dinos系列的增长特别强劲,2022财政年度,新产品系列Marble Rush™于集团的主要市场成功推出,并赢得多个奖项,增加了额外收入。LeapFrog方面,增长由婴幼儿产品所带动,而LeapLand Adventures™的成功推出增加了新的收入来源。

但是,持续推出新品需要持续的投入资金成本,进而对利润有所挑战。然而,正如上文所言,伟易达处于利润增长的困顿期。 2022年上半年财报季度,在货币兑美元贬值及存货拨备增加的情况下,伟易达提高产品售价以维稳毛利率。

在提价的情况下,伟易达毛利率有所上升,但仍略低于券商预计。大和表示,公司半年度毛利率略低于预期,主因存贷拨备上升,现期2023年财年度收入同比下跌,今年5月时预测会上升,但管理层表示会收紧成本控制措施,因此该行预计2023财年度派息比率有机会减少。总而言之,一味提价并不能纾解利润下降的难题,未来公司将如何对待成本与增长的关系,将持续考验其发展质量。

伟易达在财报中透露,鉴于经营环境急剧变化,伟易达修改其全年展望。集团现在预期收入将按年下跌,而毛利率预期会保持稳定。公司已加强聚焦存货管理,增加广告和推广开支,以确保产品于节日期间的销情理想。集团同时亦收紧成本控制。尽管如此,伟易达将继续投资开发新产品及开拓地区市场,从而推动未来增长。

扫码下载智通APP

扫码下载智通APP