防疫政策边际优化,医美行业迎估值修复?

近年来,国内医美市场规模持续扩张。作为成长股,受加息的影响以及疫情防控政策的影响十分明显,眼下美联储加息以进入尾声,成长股的压制也逐步移除;随着防疫政策优化调整,消费场景有望改善,疫后复苏也是医美板块的主要逻辑之一。就细分而言,板块内部仍有结构性亮点。

上游持续高增,中下游业绩承压

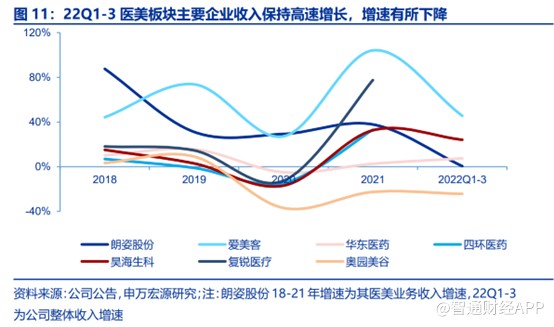

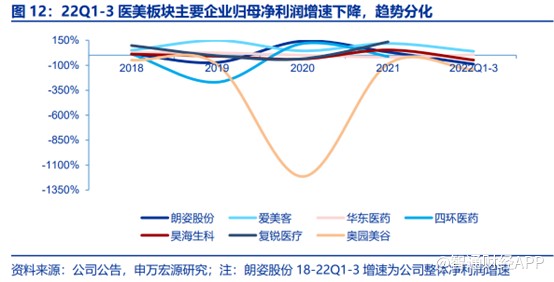

作为服务业的一环,医美行业业绩也受疫情影响明显,但相较于其他服务业,医美业绩可谓十分强劲。根据申万宏源证券统计,2022年前三季度医美板块合计营收41.5 亿元,同比增长13.1%;合计归母净利润10.1亿元,同比增长16.1%。

从板块内其他公司表现看,2022年前三季度,爱美客(300896.SZ)营收和归母净利润同比增速分别为45.6%和40%;华东医药(000963.SZ)整体营收和归母利润同比增速为7.4%和4.5%,医美板块业绩亮丽,海内外业务均逐步攀升;昊海生科(688366.SH)营收同比上升24.1%,归母净利润同比下降47.9%,第三代玻尿酸高端产品“海魅”增长较快;华熙生物(688363.SH)营收同比增长43.43%,归母净利润同比增长21.99%;聚焦于医美的复锐医疗(01696)上半年营收增速达39.4%。

奥园美谷(000615.SZ)营收和归母净利润分别同比下降24.3%和143.9%,加速剥离地产业务;朗姿股份(002612.SZ)营收和归母净利润同比分别为0.5%和下降88.9%;医思健康(02138)预计2022上半财年净利润下降50%。

由上述业绩可以看出,疫情反复影响医美终端机构有序营业,中游医美机构业绩承压,上游药械端受冲击相对较小。

激浊扬清,多政策规范行业发展

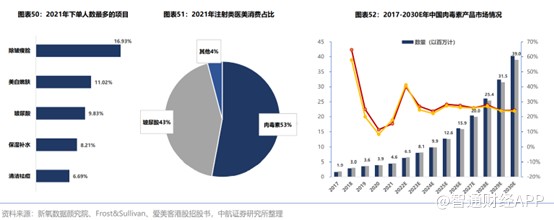

医疗美容可分为手术类和非手术类,非手术类又称轻医美,包括注射类项目(肉毒素、玻尿酸等)、光电类项目(光子嫩肤等)及其他项目。

在大众审美浪潮下“颜值经济”的推动,加上人均可支配收入的上升,使得人们对医美的需求不断增加。根据Frost&Sullivan数据,中国医疗美容市场规模自2017年的993亿元增长至2021年的1891亿元,年复合增速为17.5%,预计于2030年将达到6382亿元,自2021年至2030年的年复合增速为14.5%。而全球医疗美容市场自2017年的1258亿美元增至2021年的1417亿美元,年复合增速为3%,预计于2030年将达到3602亿美元,自2021年至2030年的年复合增速为10.9%,预计2021年至2030年,中国医疗美容市场的增长占全球市场同期增长的1/3,领跑全球医美市场的高增长。

人均收入的提升使得国内对医美的需求也与日俱增。不过由于早期医美行业缺乏管理,行业内鱼目混杂,为了使行业进入正轨发展,近年来国内也出台了一系列的医美相关政策。

智通财经APP了解到,2015年以来,我国陆续出台医美监管政策,并在2019年加大监管力度。2021年以来,相关监管政策出台更趋密集,并在 2021年6月推出卫健委、药监局、网信办、公安部、市场监管总局等八部委《打击非法医疗美容服务专项整治工作方案》,从下游的营销获客、医美广告/直播、医美消费贷;到中游的医生执业、医美机构运营;再到上游的水货/假货、生物材料及仪器设备的注册证/适合证等方面开启全方位整顿,推动了医美行业激浊扬清、良币驱逐劣币。

连续的政策出台,使得对直客医美机构的规范效果较为显著,而对渠道类医美机构的规范效果相对较弱;同时,因为对医美广告/直播、获客规范性等加大管理力度,部分客户流向渠道医美,全面、公正、深入的监管成为新阶段监管需要考虑的问题,人力、税收以及渠道医美机构特定商业模式下的返佣规范性等或成为新阶段重点。

从现实情况来看,在严监管下,行业增速或受一定程度的阶段性的影响,但挤掉了泡沫、不健康的部分,留下了健康、可持续的部分。申万宏源认为:长期来看,医美行业低渗透率下高增速趋势不改,居民财富增长和美容意识提升打开行业广阔发展空间。

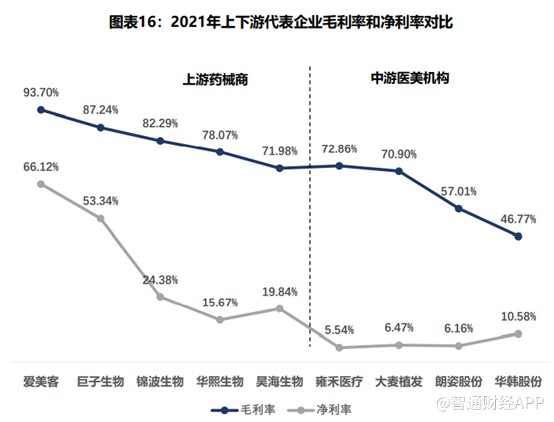

上游占据利润高地,轻医美热助力国内药械大发展

在医美产业链中,上游药械商占据利润高地,毛利率远大于中游医美机构,因此在快速成长的医美行业中,上游企业也自然成最受益的部分。

国内快速增长的细分领域主要为轻医美。目前市面上流行的面部注射类产品的核心成分主要为玻尿酸、肉毒素、胶原蛋白以及再生成分。

① 玻尿酸。玻尿酸作为应用最广泛的填充剂,稳坐轻医美霸主地位。2021年中国玻尿酸皮肤填充出厂价市场规模64亿元,注射数量超8700万支;据 Frost&Sullivan统计(含预测),2017-2021年、2021-2026年以及2026-2030年GAGR分别为19.7%、25.0%及22.5%,未来5年玻尿酸市场或进入更快的发展阶段,有望在2026年销售额接近200亿元。

近年来随着国内品牌质量的提升及技术的创新,叠加对于国内消费者的深刻洞察,本土龙头品牌正在崛起,按2021年销售量计算,国内前三企业市场份额达到61.3%,其中爱美客市场份额占比达39.2%;相比之下海外前5企业市占率也仅23.4%。

作为轻医美的霸主,玻尿酸市场竞争也十分激烈。截至目前,已获批上市的玻尿酸产品近50种,新产品年均获证数量约5个,未来市场有望出现更多差异化产品,加剧市场竞争。

② 肉毒素。肉毒素是一种生物药品,将其注射至肌肉层后,会阻断局部神经与肌肉之间的神经冲动,从而使肌肉停止收缩并改善皮肤表面的皱纹,因此主要用于治疗动态皱纹,或利用其可以暂时麻痹肌肉的特性,使肌肉因失去功能而萎缩,来达到雕塑线条的目的。

根据国际美容整形外科协会(ISAPS)2020年12月发布的美容整形手术年度全球调查结果,肉毒素、玻尿酸、脱毛为排名前三的非手术类美容项目,其中肉毒素占比58.6%,其中美国注射类市场肉毒素占比更是高达62.0%。中国肉毒素市场刚刚起步,2021年注射次数为450万支,销售额为46亿元,Frost&Sullivan预测2030年注射次数将超过4000万支,销售额将近400亿元。

目前国内肉毒毒素市场被海外品牌侵占,由于有较高的技术和审核,进入门槛较高。截至2022年,国内批准上市的肉毒毒素仅有四款:兰州生物制品研究所的衡力、美国艾尔建美学的保妥适、英国IpsenSA的吉适、韩国Hugel的乐缇葆,未来抗药性概率更低的德国Xeomin和复星代理的美国RT002有望进入中国市场。

与其余以医疗器械管理的注射类产品不同,肉毒素以药品要求进行管理,获批难度较大,对新进入者技术要求苛刻,因此已经获批的企业将能享受产品的红利期,不过随着后续更多产品的上市,其市场竞争也将更加激烈,参考玻尿酸的市占率,国内企业将有极大的发挥空间。

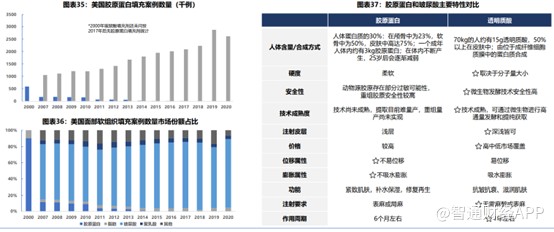

③ 胶原蛋白。胶原蛋白的减少使人变老、变黑,因此在追求“白幼瘦”的时代下,胶原蛋白也有极大的成长空间。数据显示,2021年中国胶原市场288亿,其中重组胶原108亿。沙利文预计2027年胶原市场1738亿(2022-2027年CAGR34%),其中重组胶原将达1083亿元(2022-2027年CAGR42%)。

可注射胶原蛋白填充并非什么新鲜事物,1981-2003年,可注射胶原蛋白独占美国的医美填充剂市场,不过2003年12月FDA批准玻尿酸填充剂上市,凭借提升效果迅速且持久、更加安全、注射方式简单等特点,逐步取代胶原蛋白。

不过重组胶原蛋白避免了免疫原性、致敏的问题,因此有望抢占填充高端市场。

目前国内已获国家药监局批准上市的胶原蛋白填充剂产品共有6款:双美旗下的肤柔美、肤丽美、肤力原,长春博泰旗下的弗缦(原名肤美达)、荷兰汉福旗下爱贝芙以及锦波生物的薇旖美。在上述6款产品中,锦波生物的薇旖美是我国首款重组型胶原蛋白填充剂,可用于面部真皮组织填充以 纠正额部动力性皱纹,相比于动物源胶原蛋白,重组型皮肤填充剂避免了免疫原性、致敏的问题,未来相关产品入场值得期待。

④ 再生成分。目前再生成分主要为PLLA(聚左旋乳酸)和 PCL(聚己内酯微球),主要代表为少女针和童颜针。

1)童颜针:含修饰聚左旋乳酸微球PLLA+透明质酸钠凝胶(即时填充),达到提升紧致、增加弹性、改善皱纹的效果。相较于一般的玻尿酸注射填充,童颜针一般更加长效,注射后可维持2-3年。

目前大陆NMPAⅢ类医疗器械证的童颜针有:1)圣博玛的艾维岚:PLLA粉剂,即刻填充效果消失快,胶原再生效果缓慢,需多次叠加注射,定位于高消费能力的顶尖客户;2)爱美客的濡白天使:交联玻尿酸+PLLA微球+利多卡因,相当于“升级版玻尿酸”,定位于玻尿酸客户高价转化。

2)少女针:有效成分包括30%聚己内酯微球PCL+70%聚己内酯微球CMC(即时填充,黏度弹性好,可降解吸收),能够刺激胶原蛋白重生、除皱抗衰,且自然、安全、持久。

华东生物的Ellanse伊妍仕为首款获 NMPAIII类医疗器械认证的进口再生类医美产品,S、M、L、E四款产品对应效果维持1-4年,2021年8月上市后备受关注,2022H1合作医院已超500家。

市场规模方面,2020年全球市场规模达12万例,较2019年同比增加34.2%,较2018年增加66.3%,全球注射类医美产品增速中位列第一,远超玻尿酸及肉毒素增速。

虽现阶段市场正规产品仅有三款,但是伴随监管日益严格,“水货”市场将为正规市场腾挪更多发展空间。

由上述分析来看,目前国内轻医美方面的肉毒素、胶原蛋白以及再生成分方面竞争格局良好,尤其是国内渗透率低的品种仍有广阔的成长空间。

在渗透率提升,国产崛起的背景下,医美龙头企业爱美客自然从中受益。在疫情之下,爱美客业绩依旧实现高速增长,并且公司的明星产品“嗨体”及其衍生产品嗨体熊猫针、“濡白天使”等目前在国内渗透率仍处于低位,存在渗透率提升空间,这些产品渗透率的提升也将拉升公司的毛利率。此外,公司目前拥有包括肉毒素等7个在研项目,产品后备力充足。

作为全世界最大的透明质酸原料供应商,华熙生物2021年占据全球透明质酸原料供应44%的市场份额。从原料到终端全链条布局,华熙生物以透明质酸原料业务为基石,已完成原料、功能性护肤品、医疗终端、食品业务四轮驱动的全产业链布局。其中功能性护肤品发展势头强劲,自2018年2.9亿元增长至2021年33.2亿元,CAGR达到125.4%,已成为公司主要营收贡献来源。今年4月华熙生物战略性收购益而康51%股权,正式切入胶原蛋白赛道。8月正式推出动物源胶原蛋白、重组人源 胶原蛋白、水解胶原蛋白(肽)等胶原蛋白原料产品,未来计划将胶原蛋白打造成继透明质酸之后第二个战略性重点布局的生物活性物。

扫码下载智通APP

扫码下载智通APP