南旋控股(01982)向主席收购鞋类业务,是时候想想怎么减少对优衣库的依赖了

连涨8个月后,恒生指数在9月份进入调整期。尽管在最后一个交易日,恒指以收涨0.48%画下句号,但从月K线来看,9月份恒指还是收跌1.49%。

与恒指的步调相似,部分前期涨幅较大的板块或个股也开始调整。但智通财经APP注意到,9月以来,有一只股票先是缓步上涨,然后在该月的尾巴踩下油门,加速攀高——9月最后三个交易日累计涨幅达12.96%,9月整体涨幅达25.34%,屡创上市以来新高。这只股票就是南旋控股(01982)。

(行情来源:富途证券)

从消息方面来看,南旋控股9月末的涨幅或与一则收购有关。9月28日晚,该集团发布公告称,其全资附属南旋集团拟向公司主席兼主要股东王庭聪收购针织鞋制造商保丽信100%股权,代价5.5亿港元。

其中,3.44亿港元将由南旋控股发行代价股份的方式偿付,发行价为9月28日收市价1.72港元,代价股份2亿股相当于已发行股本约9.6%,及经发行代价股份扩大的已发行股本约8.8%。剩余金额则以现金支付。

根据转让协议,卖方保证保丽信集团截至2018年3月31日止年度的综合纯利将不少于6600万港元。若未能达到上述溢利,卖方将于2018年9月30日前向南旋控股支付补偿,金额相当于差额的8.33倍。

保丽信这一承诺利润对应的市盈率亦为8.33倍,虽然低于南旋控股当前11.44倍的静态市盈率,但若放在纺织行业中来看,这一估值并不算低。

那南旋控股向主席收购这一非上市业务,究竟能给公司带来什么呢?收购之后,南旋控股还有没有看点?

“飞织”鞋面制造商

南旋控股在公告中称,保丽信集团的业务对集团现有的针织品业务来说是合适的多元化发展途径。一方面因为鞋子为时尚用品,一年四季都有强劲需求,特别是过去几年针织鞋成为新时尚趋势,预期市场对此类鞋子的需求将日益增长;另一方面因为鞋子业务采用的技术及生产资源与集团主营业务所用相似,能带来协同效应。

此次收购既可让该集团产品更加多元化,降低服装业务季节性波动带来的影响,亦能帮助其与客户在更广泛产品方面的合作,巩固客户忠诚度。

据智通财经APP了解,保丽信集团为保丽信香港的控股公司,主营业务为制造针织鞋面(即鞋履表面的针织面料)及针织鞋。保丽信香港持有保丽信惠州及保丽信越南全部已发行股本。保丽信惠州及保丽信越南分别在惠州及越南租用工厂及宿舍。业绩方面,保丽信于截至3月31日的2016财年亏损了2020.6万港元,于2017财年实现3290万港元盈利。

南旋控股要收购保丽信的举动也在资本市场上获得了正面回应。相关公告发布后的交易日,29日,其股价一度上涨至1.97港元,涨幅达14.5%。当日成交额也放大至5532.95万港元,创下今年以来的最高纪录。

(行情来源:富途证券)

资本市场看好此次收购也并非没有缘故。在保丽信的产品中,有一项为飞织鞋面。“飞织”这一技术是近年来较为风靡的运动鞋鞋面工艺。其走红主要因为NIKE。2012年,NIKE推出全新Flyknit系列运动鞋,以其独特的飞织鞋面技术惊艳运动品牌行业。

“飞织”技术能让鞋面与脚更完美地贴合,并且更加轻便透气。NIKE的产品推出之后,国内鞋履行业也将飞织鞋面视为继布、皮等材料之后又一鞋面材料的革新。随着相关技术逐渐成熟,国内体育用品品牌陆续推出“飞织”概念相关产品。

公开资料显示,保丽信集团旗下的保丽信(惠州)织造有限公司的产品之一就是飞织鞋和飞织鞋面,产品主要出口欧美及亚太地区。公司现有员工约1200人,年生产飞织鞋面可达6000万双,飞织整鞋30万双,自主研发V.Success品牌。

(图文无关)

从飞织鞋的发展前景来看,随着相关产业链在国内开始越来越成熟,其应用的产品种类将不再拘泥于运动鞋,将越来越丰富;加上随着消费者愈加看中鞋子的舒适、轻便度,飞织产品的市场也将继续扩大。未来这一技术和产品仍将有较大的增长前景。并且因为这一技术能够通过计算机编程的方式织造生产,还能够帮助企业降低劳动成本,提升盈利效率。

智通财经APP从公开报道获悉,目前保丽信惠州的产品多外销给彪马和哥弟等品牌。如果南旋控股收购之后能帮助保丽信将自身的规模和业务提升一层楼,争取与更多较大的体育用品品牌合作,或也能为改善南旋控股客户过于单一的局面,为其业绩带来增益。

过半收入来自优衣库

为什么这么说呢?这还要从南旋控股自身来聊起。

南旋控股为国内著名的针织品制造商之一,其为客户提供一站式内部解决方案,包括设计创意、原材料采购、样品开发等,针织产品包括女装、男装、童装、围巾、帽子等。该集团于2016年4月登陆港交所主板。

值得关注的是,这家起步于广东惠州的针织品制造商和著名的日本服装品牌优衣库(UNIQLO)已有长达21年的合作历史。优衣库更是南旋控股的最大客户,近年为其贡献的收益均占相应年度的总收益额的50%以上。除了优衣库外,Tommy Hilfiger、Land’s End等国际知名品牌也是南旋控股的大客户。

南旋控股对客户的依赖不仅仅是在优衣库上。截至3月31日止的2015至2017财年,该集团来自5大客户的销售收益分别占同期总收益的92.3%、93.4%以及89.5%。过度依赖主要客户的风险众所周知——一旦与大客户之间的合作生变或是主要客户的销售表现不佳,都将对该集团的业绩造成严重影响。

事实上,这两年,优衣库的日子就不太好过。截至8月31日止的2016财年,优衣库母公司迅销的收入为1.79万亿日元,同比增长6.2%,远低于上一个财年同比21.7%的增幅;公司拥有人应占溢利为480.5亿日元,同比减少56.3%。

与此同时,大中华区优衣库收益也大幅放缓,2016财年仅同比增长9.3%。要知道,上一个财年,大中华区优衣库的收益可是大幅增长了46.3%。

而到了2017财年上半年,优衣库的收入约为1万亿元,增长进一步放缓,基本与去年同期持平。

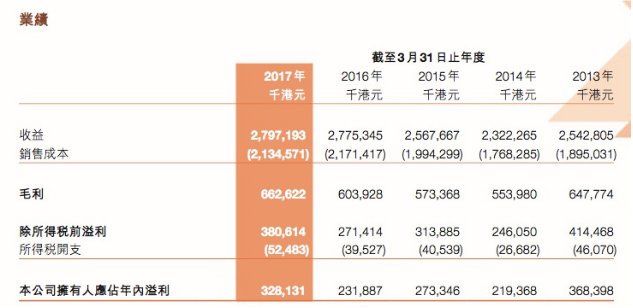

优衣库增长的困境也反映在南旋控股的业绩上。2017年,南旋控股的收益约27.97亿港元,仅同比增加0.8%;公司拥有人应占溢利约3.28亿港元,同比增加41.5%。净利的增长主要因为成本控制措施及精简生产基地的生产流程以及人民币持续贬值导致毛利率上升。但南旋控股收入的增长速度较2016财年及2015财年而言,可以说是大幅放缓。

未来业绩还看优衣库

尽管南旋控股的管理层曾对外表示,未来会积极发掘有潜质的新客户。但从目前的情况来看,其“命系优衣库”的状况并非一天两天能改变。那目前看来,若要讨论其未来的业绩表现,就不能不看优衣库的销售情况。

从迅销集团2017财年第三季度的财报来看,尚未有让人眼前一亮的表现。虽然迅销通过削减开支,让利润增长看起来还算不错,但其销售仍未见明显的转好迹象。

截至5月31日的2017财年第三季度,迅销的收益同比增长8.9%,经营溢利同比增长7.5%。2017财年前三季度,迅销的收益总额为14779亿日元,同比增长3%;经营溢利达1806亿日元,同比增长23.9%。

另外,迅销公布的优衣库在日本销售数据显示,8月,优衣库在日本的同店销售录得3.4%的跌幅,创下过去8个月内的最大跌幅,销售额则同比下跌3.5%。

当然,不仅仅是优衣库,快时尚品牌的2016财年都不好过,虽然业绩仍在上涨,但要么是增长的脚步在放慢,要么是盈利能力在下滑。

优衣库目前也正在试图通过加大营销力度、进军新的市场、对现有门店进行技术革新、实现线上线下相结合的新零售模式等方式改善销售状况。具体效果如何还要看优衣库未来一两年的业绩表现。

另外,为了降低劳动成本和扩充产能,此前南旋控股已将生产线向越南转移。2017财年下半年,该集团在越南的二期厂房已经陆续投产及开始进入商业生产阶段,加上此前第一期厂房的生产效率逐步提高,该集团的产能将得到大幅提升。

目前,南旋控股的PE(TTM)为11.58倍,与行业平均市盈率相比不算太高。并且在收购保丽信之后,能给该集团带来新的收入来源,并且可为其扩展在运动品牌方面的产品品类和客户。正如上文所述,如果保丽信未来发展顺利,还将帮助其摆脱对于优衣库的过度依赖。

不过,需注意的是,南旋控股的股权较为集中,截至10月2日,其主席王庭聪等人共持有该集团约72.36%的股份。

正因为股权较为集中,此前南旋控股的成交一直较为淡静。之后能否进一步的突破,其流动性能否有所改善也是很重要的一大因素。

扫码下载智通APP

扫码下载智通APP