国泰君安:央行全面降准0.25个百分点符合市场预期 当前对政策和宽信用的预期仍主导债市

核心观点:

由于国常会在提及降准时首次明确提出“适度”,市场预期此次降准幅度依然较为克制,因此11月25日央行全面降准0.25个百分点是符合预期,有助于稳定年内狭义流动性。

降准公告中重提了Q3货政报告删掉的“更好发挥货币政策工具的总量和结构双重功能”,年内债市流动性或保持稳定,但当前对政策和宽信用的预期仍主导债市尤其是长端利率的定价。

正文:

中国人民银行决定于2022年12月5日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),此次降准为全面降准,释放长期资金约5000亿元。

降准公告和央行有关负责人答记者问是央行有限的预期管理途径之一,我们认为还需关注以下几个方面:

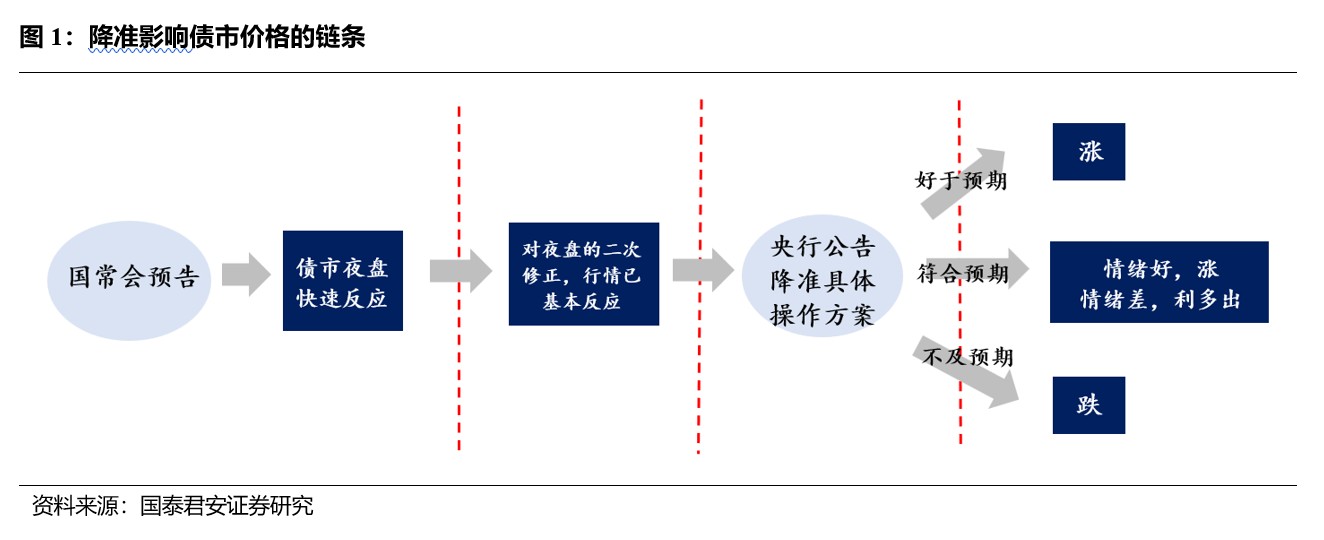

(1)降准影响债市价格的链条

国常会是决策机构,央行是执行机构,从国常会宣布降准到央行具体执行降准,一般有时间差。而资产价格波动主要反应增量信息,因此债市价格波动时点主要在国常会宣布降准后,央行具体执行降准本质上不属于增量信息,因此对债市价格波动影响有限。11月23日晚,新闻联播推送了国常会“适时适度运用降准等货币政策工具”的新闻,10年国债活跃券从2.795下行到最低2.75,全天累计下行7bp,对此次降准已经充分反应。11月24日和25日债市回调,部分原因是对23日晚降准利好充分反应的修正,25日晚央行具体降准方案出台则对债市几无影响。

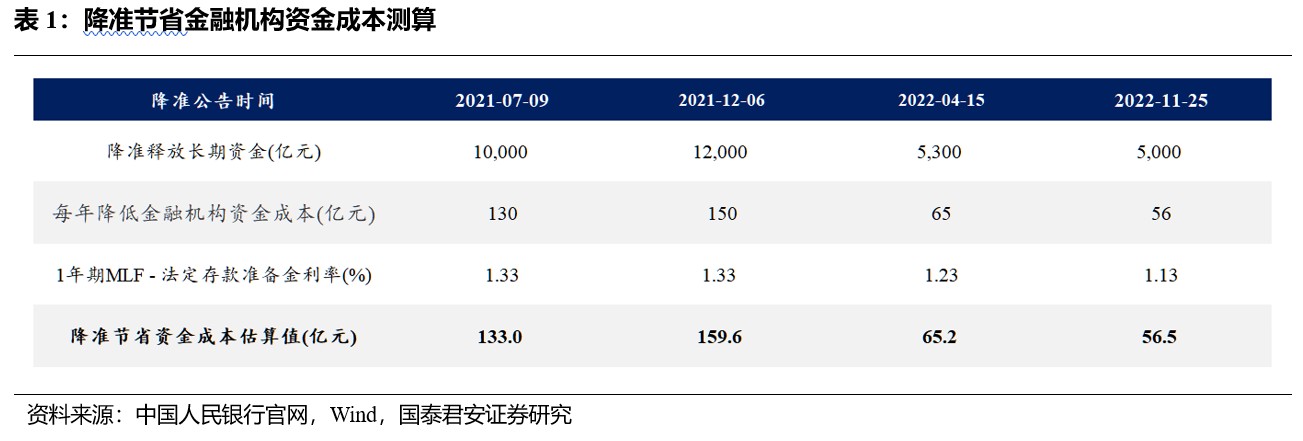

(2)降准节省金融机构资金成本测算方法

本次降准降低金融机构资金成本每年约56亿元,通过金融机构传导可促进降低实体经济综合融资成本。当前法定存款准备金利率为1.62%,MLF利率为2.75%,两者之差为商业银行通过MLF向央行融资、作为存款准备金记录在央行账上所付出的实际融资成本,即1.13%的年利率。本次降准释放长期资金约5000亿元,商业银行则对应可等额减少对MLF5000亿元的需求,按1.13%的实际融资成本,约每年56.5亿元。

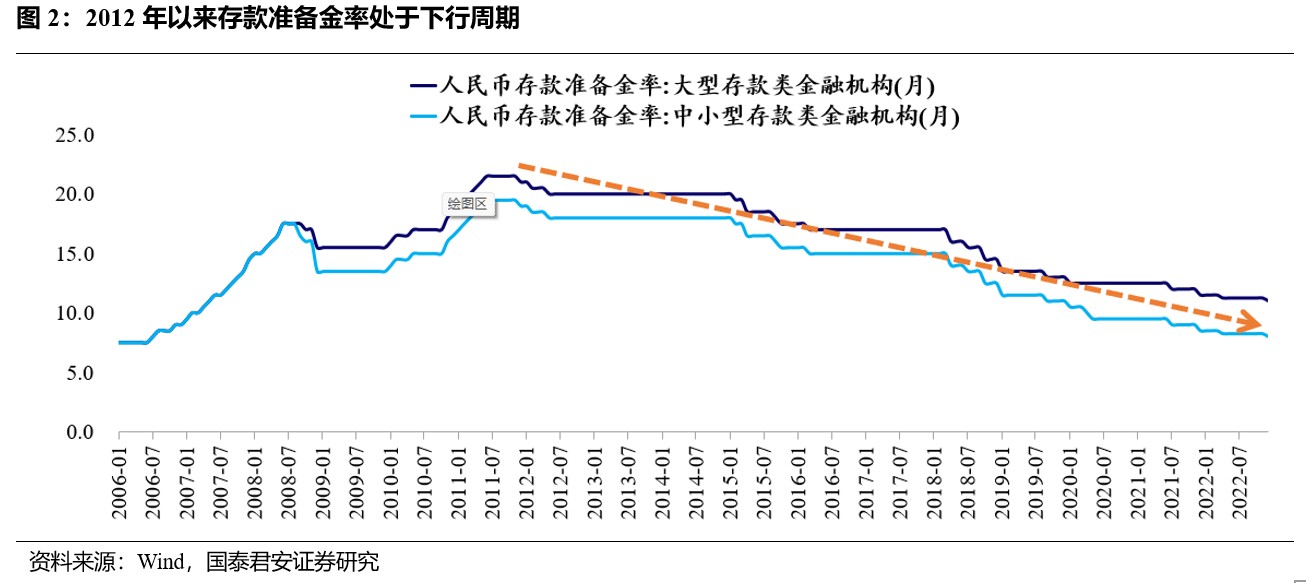

(3)后续降准空间推测

央行在多次降准公告里都提及降准不涉及已执行5%存款准备金率的金融机构,隐含了央行认为5%的存款准备金率是兼顾了商业银行效率和风险防范要求的下限。假设5%是央行合意的存款准备金率下限,本次降准后金融机构加权平均存款准备金率约为7.8%,后续累计可降准空间只剩2.3个百分点。今年4月与11月全面降准幅度都只有0.25个百分点,这或是在珍惜正常货币政策空间的定调下,央行今年降准幅度克制的客观原因,那未来0.25个百分点的降准幅度或是常态。

(4)释放了稳定年底狭义流动性合理充裕和进一步加大对实体经济支持力度的信号

Q3货政报告关注通胀的长期化,并警惕“需求端的变化”,删去了“发挥好货币政策工具的总量和结构双重功能”,投资者普遍预期后续总量货币政策工具的使用会更为谨慎,因此本次降准属于“超预期”。

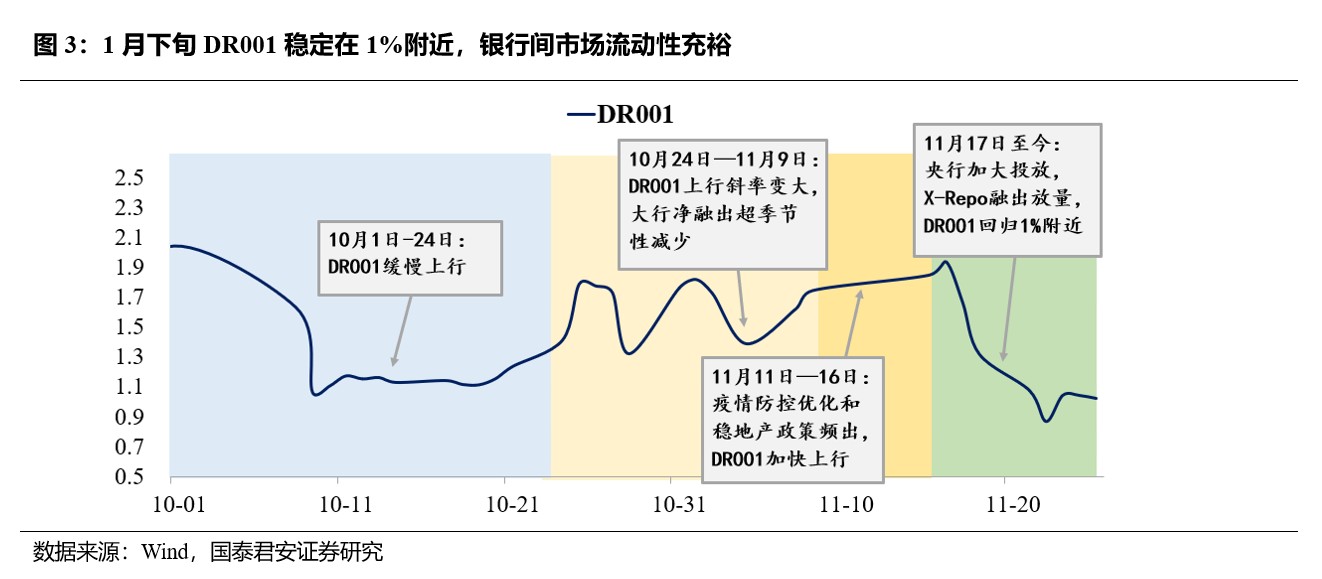

10月以来,由于企业中长期贷款持续改善和MLF天量到期续作的不确定性,资金利率出行缓慢上行趋势,并在11月中旬出现了一定“流动性缺失”现象,引发银行理财产品破净的舆论关注,央行被迫加大公开市场投放稳定银行间市场资金面;同时11月中旬以来,疫情散状点发,经济恢复的基础仍需牢固。央行在DR001稳定在1%的情况下,依然实施降准,释放了稳定年底银行间市场流动性合理充裕的信号,避免银行间市场利率持续上行推高社会综合融资成本,同时亦有助于在宽信用初期提供稳定融资,落实稳经济一揽子政策措施,巩固经济回稳向上基础。

整体而言,本次降准属于“超预期”事件,债市在11月23日晚已充分甚至过度反应。国常会对降准的措辞首次提及“适度”,0.25个百分点的全面降准幅度符合预期,与4月份一样是幅度克制的降准。降准公告中重提了Q3货政报告删掉的“更好发挥货币政策工具的总量和结构双重功能”,进一步稳定了投资者对于年末银行间市场流动性“适宜”的预期,回购利率有望保持稳定。但当前对政策和宽信用的预期仍主导债市尤其是长端利率的定价,降准带来的涨幅已尽数回吐,仍需对当前恶化的微观交易结构保持谨慎。

本文转载自微信公众号“覃汉投资笔记”,作者:胡建文;智通财经编辑:王秋佳。

扫码下载智通APP

扫码下载智通APP