崔东树:全国乘用车市场价格段走势持续上行 高端车型销售提升明显 中低价车型销量减少

智通财经APP获悉,12月13日,乘联会秘书长崔东树发文称,根据乘联会数据,全国乘用车市场价格段走势持续上行,高端车型销售提升明显,中低价车型销量减少,这是消费升级的推动,同时也是因为2021年以来的芯片缺损带来的主力车型供给不足的结构性损失。近几个月的车购税减半优惠政策进一步强化车市结构特征。

从结构分析看,传统燃油车价格段上行的现象不是促进消费的有利因素,因此改善普通群体需求购买力,实现车市价格端相对均衡,拉动入门级消费。

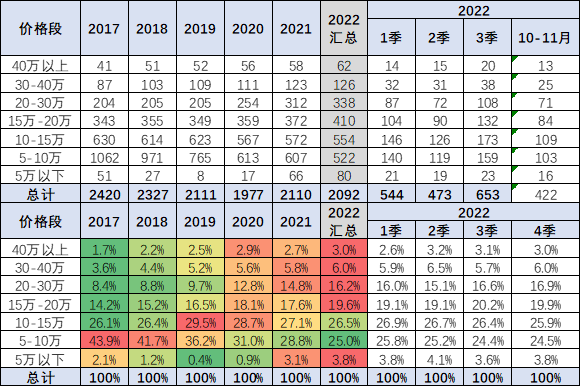

1、乘用车市场价格段销量结构

根据乘联会数据,全国城市市场的价格段结构走势是持续上行,高端车型销售提升明显,中低价车型销量减少。

5万元以下车型的销量占比目前仅有4%,较2020年的占比持续上升。主要是微型电动车的销量贡献。5-10万的传统车型的销量下滑与新能源车的增长抵消后,5-10万元车型销量仍偏低。

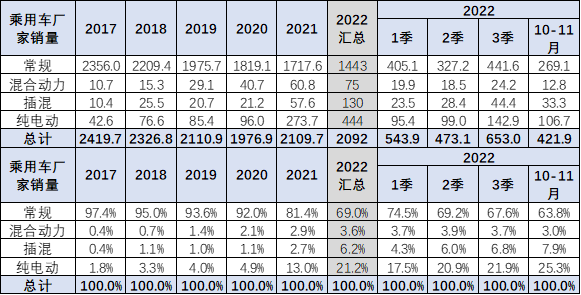

2、新能源车的贡献度

2018年以来的纯电动新能源车国内零售持续高增长,插混的表现在今年也表现突出。传统乘用车的销量出现持续下行压力。

今年3季度的新能源车占比达到28.7%的较强比例,10-11月的新能源车贡献度进一步提升,未来几个月的新能源车贡献度仍将持续上升。

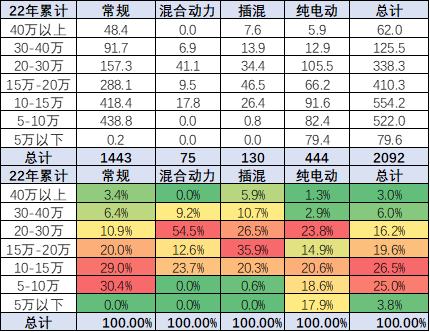

3、2022年各类动力的价格销量结构

目前全国乘用车的10-15万元是核心主力车型市场的特征,这主要是传统燃油车占比较高。传统车与新能源车中差异比较大,而在插电混动中的结构是相对中档集中的。

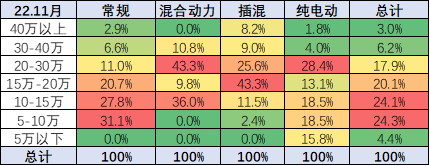

4、2022年11月各价格段的内部动力的销量结构

在价格段市场内,动力分布式相对不均衡的。其中在5万元以下市场的纯电动表现最为强,而插电混动在高端市场表现相对是分布最强,而混合动力在20-30万元表现相对较强。

传统燃油车在5-10万元表现相对较强,形成了差异化分布的特征,尤其是混合动力的分布相对较窄,属于中高价区间的产品为主,而插电混动属于主流车型为主。11月的低端市场萎缩较严重,这也是疫情的影响对低端冲击更大。

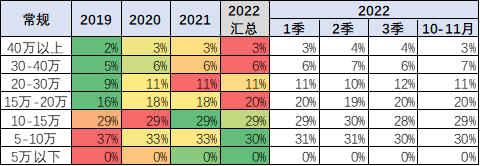

5、常规燃料乘用车结构

传统燃油车的产品结构高端化较为明显,主要是15万以上车型的高增长,这是消费升级的直接体现。而10万以下的燃油车的下滑速度很快,在纯电动的高增长下,低价燃油车形成剧烈下滑的特征。

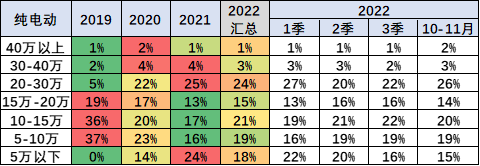

6、纯电动车的产品结构变化

纯电动车随着成本的下降和产品提升,5万以下的电动车与20-30万元以上的电动车表现较强。这其中的特斯拉仍列在25万以上,防止结构波动太大。

目前看5-10万元的电动车的占比相对较少,增长较慢。

15-20万的电动车前期是出租网约等的主力,近两年的A级电动车市场走势不强。

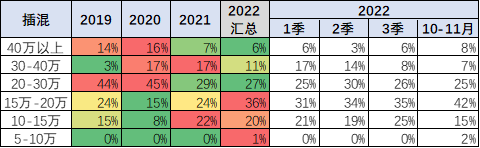

7、插混的产品结构变化

插混车型的增量主要在低价区间,自主的插混技术成熟后,就站在中低价的市场获得较大份额。

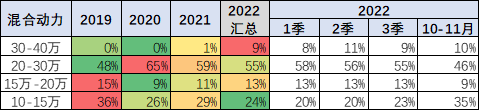

8、普通混合动力的产品份额变化

混动的车市份额也是在持续提升,但今年11月的供给偏弱,导致份额偏低。

扫码下载智通APP

扫码下载智通APP