一封公告引出“开门红”:股权激励计划启动 海信家电(00921)三日累涨20%

2023年,港股无疑开了一个好头。

开年以来,恒指、恒科指延续强势,宣告了多头把控主场的胜利。大盘的走强驱动着各大板块多点开花,从地产价值链到金融板块,再从数字经济到能源,绝大多数板块难得地把握住了复苏回暖的良机。

身在其中,国内白电头部企业之一的海信家电(000921.SZ,00921)亦在开年以后迎来了不错的“开门红”,除了有市场反弹的加持,其自身更是释出重磅利好消息,引得整个市场为其侧目。

一份令股价暴涨的公告

1月2日晚间,海信家电宣布拟以集中竞价交易方式回购公司A股股份。公告显示,该公司拟回购金额不超过1.99亿元且不低于0.99亿元;回购价格不超过17元/股;预计回购数量不超过1170万股;本次回购股份将用于员工持股计划。

随即,海信家电公布了2022年股权激励计划和员工持股计划。其中,员工持股计划的拟受让的股份总数合计不超过1170万股,约占计划公告时公司股本总额的0.86%。员工持股计划参与人员为公司董事、监事等高级管理人员,首次授予的总人数不超过30人。

同时,股权激励计划拟授予的限制性股票数量为2961.8万股,约占激励计划公告时公司股本总额的2.17%。股权激励计划激励对象总人数为596人,包括中层管理人员及核心骨干人员;另外,本次股权激励计划及员工持股计划的授予及受让价格均为6.64元/股。

对于海信家电而言,股权激励能够使员工以股东的身份参与企业决策、分享利润、承担风险,从而勤勉尽责地为公司的长期发展服务,最大限度地调动员工积极性。就目前来看,此次股权激励计划和员工持股计划覆盖范围较广,进一步完善了公司整体激励机制,亦体现了公司对于未来经营的良好预期。

值此重磅消息发布,海信家电开年首个交易日(1月3日)A、H股均双双跳空高开,一路领涨,其中A股早盘火速涨停,封板至收盘,H股更是一路攀升,盘中一度涨超20%,后有所回落但仍然在收盘时保持住17.07%的涨幅。

而在1月4日、5日,海信家电A、H股价继续双双走强,H股在盘中更是创去年1月份以来新高。截至1月5日收盘,该公司H股三日累涨20.79%,H股总市值达到141.72亿港元;A股收报16.23元,涨幅6%,三日累涨12.01%。

针对于此次股权激励,多家券商出具了一致看好的研报。中金在研报中指出,公司推出大规模的激励计划,有助进一步激发企业经营活力,确保公司长期发展战略及达成经营目标。该行继续给予其“跑赢行业”评级,并上调H股目标价29%至11.6港元。

中信证券则指出,本次激励计划覆盖范围广,力度较大,有助于完善长效激励机制,绑定核心员工与公司利益,改善经营效率,开启企业经营新征程。国信证券亦认为,股权激励的落地有望激发公司的经营活力,助力长远发展。

与此同时,市场更多的关注在于,以2023年“开门红”为起点,海信家电又将开启怎样的经营策略和发展路线?

“三轨并行”的海信家电

想要探讨海信家电的“后劲”,或许需要首先从其基本面出发,而该公司近年以来动作频频,亦有望在此次白电消费复苏的潮起中再度扬帆。

对于中国人而言,海信旗下的大件电器空调冰箱洗衣机,这个老品牌似乎从未令人感到陌生。作为白电赛道中的老玩家,这家成立于1969年的企业历经多年沉浮,在这个过程中焕发出了全新的生机。

据了解,海信以大家电起家,自2005年收购科龙后专注打造白电资产,近几年收并购多家海外企业不断延伸其业务广度与深度。目前,海信家电旗下包含“海信、科龙、容声、日本“HITACHI”、美国“YORK”(中国区域)、gorenje古洛尼、ASkO、三电“SANDEN”八大品牌,产品涵盖了家用空冰洗、中央空调、特种空调、商用冷链、厨电、环境电器、模具、整车热管理多项业务。

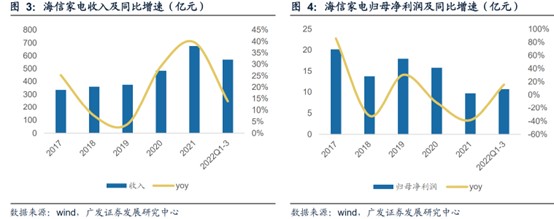

从财务角度来看,近年以来,公司总营收由2017年335亿元提升至2021年676亿元,不断增长,特别是2020、2021年连续两年营收呈现双位数高增长,主要为海信日立、日本三电相继并表贡献。盈利端方面却有所承压,受近年全球疫情影响,公司2020、2021年归母净利润分别同比降12%、下降38%,主要由于原材料价格高企、三电并表拖累(2021年表内亏损1.6亿元)。

最新的三季报数据显示,公司在2022年前三季度实现营收570.26亿元,同比增长13.9%,归母净利润10.7亿元,同比增长15.48%,成本压力得到缓解,盈利能力亦同步有所改善。

分业务条线来看,当前海信家电通过“内生+并购”的模式,形成了“海信为主体的白电业务”+“海信日立为主体的央空业务”+“三电为主体的汽车热管理业务”的经营路线,探索出了多元化的成长轨迹。

其中,传统白电业务是公司业务发展的基本盘,尽管面临着激烈的竞争,海信家电依然积极布局新品,寻求差异化竞争路线。在更新需求成为主导白电行业内销需求的背景下,公司家用空调业务主要聚焦新风产品,冰洗业务则以由容声、海信双品牌运作,推进产品高端化、差异化,零售端份额有所提升。外销方面,公司坚持“大头在海外”的策略指导,收购老牌欧洲家电企业Gorenje拓展海外渠道,通过体育营销强化其品牌海外影响力。

央空业务则是自2003年海信集团与江森日立合资成立“海信日立”后,以内外兼修的形式,逐渐打造“海信、日立、约克”三大国际品牌矩阵,市场地位稳居国内多联式中央空调市场前列。

值得关注的是,2022下半年,随着地产宽松与防疫政策优化,家电迎来了比较明确的板块性的修复机会,首先去年年内原材料价格回落,在盈利端上将为海信家电带来利好,其次,随着地产行业基本面好转,具有地产后周期属性的家电行业需求也将随着竣工和销售的回暖而开始释放,海信的传统家电业务有望受益于此,其2023年的发展值得期待。

不仅如此,就未来发展而言,近年来,受益于消费者对央空认知度的提升及精装修渗透率的提升,中央空调市场持续扩容,内销规模从2012年的515亿元增长至2020年的882亿元,其中多联机市场内销规模增速领先,2016-2020年市场份额由49.3%提升至58.6%。而海信日立是多联机市场的龙头,凭借优秀的产品力及渠道优势领跑市场,随着地产链边际持续转好,家装市场占比提升,预期其央空业务扩容速度亦将领先市场。

汽零业务或为第二成长曲线?

对于海信而言,传统白电和央空业务意味着当下,而热管理业务似乎瞄准了未来。

当前,海信家电的热管理业务主要思路是控股三电,左侧布局热管理集成趋势,切入新能源车产业链的风口,涉足汽车热管理领域,享受电动车趋势红利。

由于新能源车热管理涉及三电系统热管理(电池、电机、电控)及车内空调系统,功能更复杂技术难度更高。而新能源车热管理较燃油车ASP提升约2倍,电动压缩机是价值量最高的零件,有望在高歌猛进的新能源车产业链中占据重要的一席。

智通财经APP了解到,日本三电作为老牌汽零龙头,其车载空调压缩机销量占有率位居全球第二,但近年在外部宏观环境剧变与自身管理不善等因素影响下经营情况欠佳,19年以来利润持续亏损。

而产品及技术为三电长期核心竞争力,产品高速迭代下具备快速反应市场需求的能力。压缩机是三电的核心产品,2018年汽车压缩机市场份额全球第二。三电早在2009年已布局电动压缩机,目前迭代至第4代产品“Gen4”,具有高度集成化、大排量、高效率、高耐用性的特点,最高可在470V高压下运行,可适配高度集成化的整车热管理系统。

因此,海信入主三电后,有望在内部治理与管理协同等方面产生良好效益,同时依托三电技术优势与优质客户资源,切入新能源车产业链,长期为公司贡献庞大增量。

当前,海信收购三电后降本和研发工作均推进良好,并持续推动三电大中华区业务整合,强化三电和华域系合作,令其新能源车热管理订单不断落地,目前已与特斯拉、上汽、大众等客户开展合作。

综合来看,海信家电基于央空业务线拥有集成化热管理的顶级方案设计能力,拥有三电技术加持后,未来具备成为汽零产业链中集成化热管理系统零部件供应商的能力。同时,公司传统家电业务保持稳健,央空业务未来渗透率提升确定性强,三大业务均立身于长坡厚雪,有望获得市场的长期关注。

扫码下载智通APP

扫码下载智通APP