贝莱德和美银有超10个理由,证明美股即将摊上大事儿

本文选自“Wind资讯”微信公众号。

市场看起来一切都非常完美,美股、欧股和港股都在不断创新高。但美银美林分析认为,潜藏在平静之下的,是十来个市场指标都临近了回调拐点。

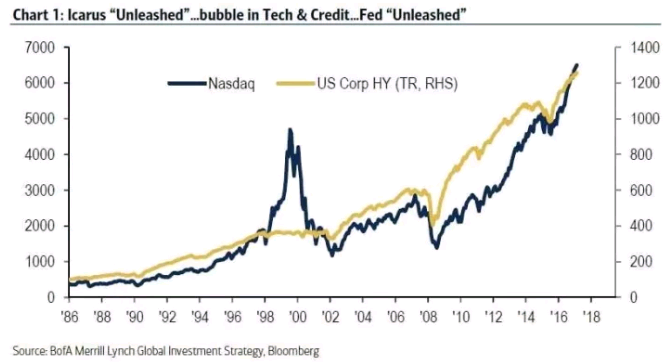

2016年2月11日至今,美国高收益债券收益率从10%降至5%,欧洲这一数据则从6%降至2%。与此同时,标普500从1800点上升到2550,纳指从4300飚至6600,油价从25美元涨到57美元。在现金持有率创新低的背景下,拿什么来维持风险资产价格处于高位?

美银美林的Michael Hartnett 称未来1-4个月期间,标普500指数极有可能出现大于10%的回调。

美银美林:引起美股回调的10大因素

一、美银美林的市场牛熊指标(Bull & Bear Indicator )显示,当前的卖出信号指标是7.4,接近8。2001年以来,美银美林市场牛熊指标曾11次超过8,股市相应出现回调,命中率为百分百。

二、基金经理现金持有量,如果在两个月内从4.7%降到 4.2%,将是十分显眼的卖出信号,股市回调的可能性将大增。此前美银美林的基金经理调查显示,客户现金持有量创历史新低。

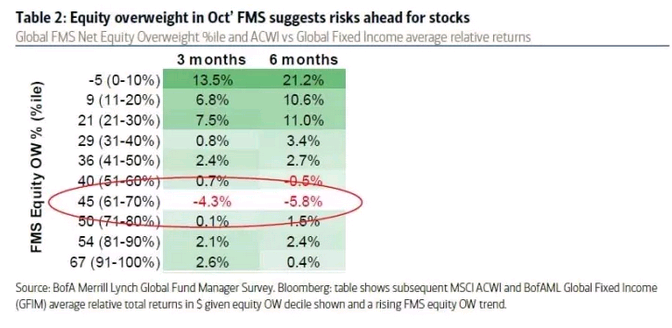

三、现阶段,私人客户在股市的资产配置在股市的比例为60.6%,很接近63%的卖出临界点。

四、科技股市值达到5.4万亿美元,如果GWIM私人客户的FAANG敞口超过12.9%,也就是科技股在标普500指数的比重,同样应当卖出。当前该数字为9.9%。

当前绝大部分科技股已经创历史新高,倘若集中兑现利润,后果不堪想象。

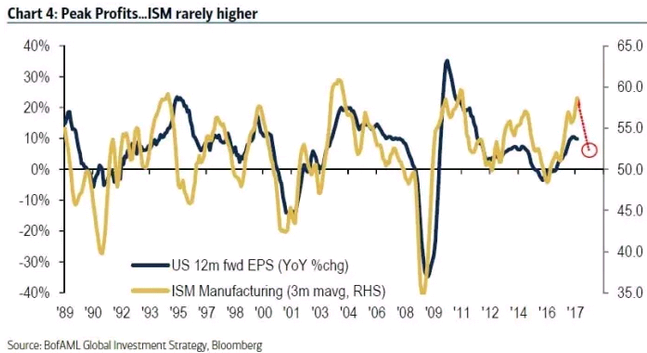

五、美国供应管理协会制造业指数(US ISM index )目前为58.6。目前,周期资产只有原油还有增长势头,供应管理协会制造业指数缺乏支撑。倘若供应管理协会制造业指数降到52,股市就极有可能出现卖出信号。

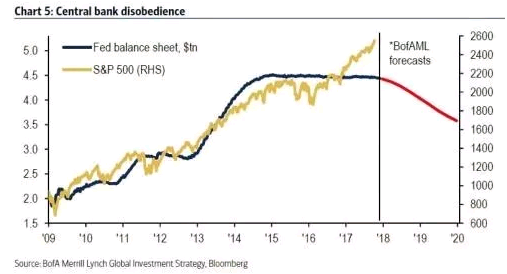

六、根据美银美林的估计,四大央行资产负债表规模,将在2018年3月达到15.3万亿美元的峰值。而到2019年1月之后,央行的资产负载表规模年增长率转负。

七、德国和意大利10年期国债,收益率如果回升,超过200bp,美股被卖出的可能大增,极有可能引起股市震荡。当前德国和意大利十年期国债利差为165bp,德国与西班牙十年期国债利差为122bp。

八、美股有“买谣言,卖事实”的传统,税改之前股市将涌入大量资金,意味着股市后续走势缺乏资金支撑。

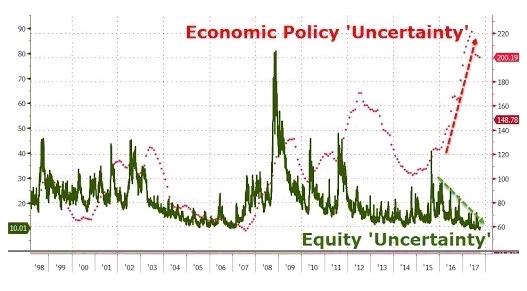

九、货币政策的不确定性。1994年,美联储在3个月内加息100bp,牛市因此结束。而美联储现在的热门候选人中,不乏主张快速加息的鹰派代表。

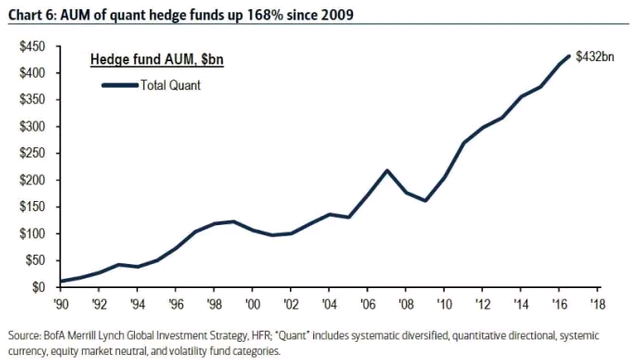

十、股市结构性调整。在1987年和1998年,股市经历了市场结构调整,即被动投资者、风险平价和量化基金被动卖出。2006年以来,量化对冲基金已经增长168%。

贝莱德:最担心地缘政治风险

贝莱德的首席多种资产策略师,在2017年Q4全球投资展望中写到,市场看起来一切都好,但地缘政治风险令人担忧。

贝莱德最担心问题包括:北美贸易协定的重新商议、俄罗斯与北约之间的关系、中美关系、中东、朝鲜、欧洲民粹主义。贝莱德认为,北美贸易协定对市场的影响最大。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP