京东方精电(00710):净利再创新高,车载显示屏成利润栋梁

戴姆勒首席设计官戈登瓦格纳曾说过,“屏幕是通往数字世界的窗口,是新的马力。”5G时代下,当智能驾驶、智能座舱等成为汽车产业奔赴的新高地,显示屏作为连接人类世界与智能设备的第一入口开始承担着越来越重要的角色。与手机的演进方向一样,屏幕正逐渐替代过去散落各处的物理按键,演化为人车交互的首要窗口,成为未来汽车的标配。

随着车企争相布局智能化车载显示的机遇期到来,作为行业龙头的京东方精电(00710)也实现了业绩的高速增长。1月16日,公司发布盈喜,预期截至2022年12月31日止年度公司股东应占溢利较上年同期约3.28亿元(港元,下同)相比,大幅增加70%至90%之间。

除了业绩向好,京东方精电的股价也备受瞩目。据智通财经APP观察,短短两年间,公司股价一度涨超700%。不过值得注意的,其股价在去年8月创下19.9元历史新高水平后,便开始持续下行,短短三个月公司股价几近腰斩。不过随着去年11月,港股市场逐步向好,公司股价终于重拾升势。2023年以来,京东方精电的股价已累涨近20%。

不过随着持续了13年之久的国家新能源汽车补贴政策退场,2022年被认为是新能源汽车行业走向淘汰赛前的最后一个发展利好年。乘联会秘书长崔东树坦言,随着补贴的正式离场,相关车企将进入阵痛期,再叠加特斯拉的逆势“搅局”,也让国内新能源汽车市场原本激烈的竞争更加白热化,导致消费者观望情绪上升。因此短期来看,我国新能源汽车市场销量增长将遭遇严峻挑战。

那么在新能源汽车增速或将放缓的背景下,深耕行业二十余年的京东方精电还能保持业绩的增长吗?

车载显示龙头,业绩增长迅速

据智通财经APP了解,京东方精电主营车载TFT/TP显示模组制造,业务布局中国、欧美、日本及韩国多地,客户基本覆盖主流Tier1、OEM、新能源车厂。2022年上半年,公司为中国前20家汽车制造商提供的TFT显示模组产品覆盖率达到42%,对中国主流新能源汽车客户的产品覆盖率从2021年的41%进一步提升至52%。

智通财经APP注意到,作为京东方集团在车载显示模组和系统业务的唯一的开发、制造和分销平台,京东方精电由此获得了京东方全球范围内优质的显示面板资源,充分享有京东方在显示面板上的产能和技术优势。京东方精电市占率持续攀升,根据Omdia统计数据,2022上半年,京东方车载显示出货量及出货面积均为全球第一,同时8英寸及以上中大尺寸车载显示面板出货量保持全球第一。

分业务来看,公司聚焦于车载与工业领域的显示及解决方案。其中,汽车显示业务以TFT(薄膜二极管)技术为主,工业显示屏以被动显示技术为主。近年来,伴随车载TFT模组逐渐放量,公司车载显示业务营收占比逐年递增,同时产品结构持续向大尺寸TFT显示模组和TP显示模组等ASP较高的产品转变。2022上半年汽车显示业务的营收占比高达90%。

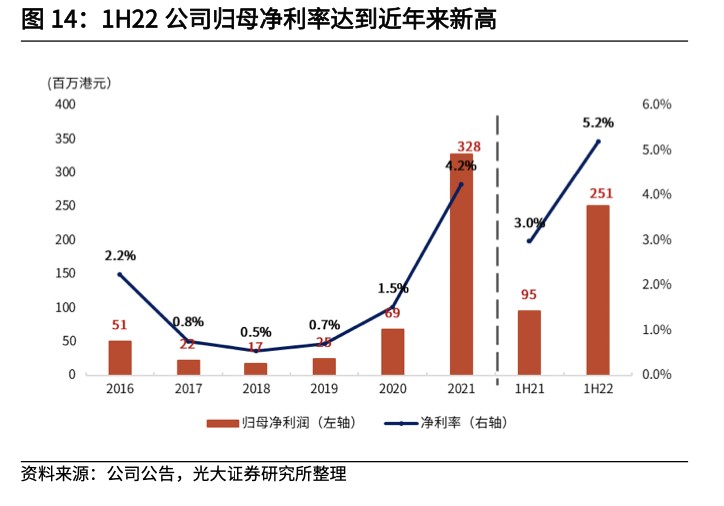

鉴于以上优势,2019年开始,京东方精电业绩录得快速增长。2019-2021年,公司收入分别为35.74亿元、45.27亿元、77.38亿元,年复合增长率为47%。再从盈利表现来看,期内公司EBITDA高速增长,2021年EBITDA已达4.8亿元,同比增幅达到138%。期内公司归母净利分别为2502万元、6693.8万元、3.10亿元,年复合增长率高达252%。

其实自2021年下半年以来,在通货膨胀等多重因素影响了消费信心的背景下,消费电子终端需求疲软,全球显示行业进入下行周期。但得益于乘用车电动化、智能化的不断演进,“车载显示”成为面板大厂的新蓝海,维持高速增长。

作为深耕车载显示26年的龙头企业,受益于市场需求旺盛,2022年上半年京东方精电的业绩录得快速增长。财报显示,2022上半年,公司实现收益约48.31亿元,同比增长51%,股东应占溢利2.51亿元,同比增加164%。归母净利率更是达到5.2%,创下近年新高水平

不过值得注意的是,虽然业绩保持增长,但近年来公司毛利率却逐年下降。2019-2021年,公司毛利率分别为22.66%、18.55%和18.1%。而2022年上半年受累于原材料价格成本上涨,公司毛利率则进一步下降至17.77%。

此外,智通财经APP还注意到,从2022年下半年的纯利表现来看,其增速环比明显放缓。经计算,2022下半年公司纯利为3.07亿至3.72亿元,同比增长仅31.8%至59.7%,较今年上半年164%的同比增速明显放缓。

多屏化与大屏化趋势带动,车载显示屏迎千亿级市场

其实近年来,在信息技术与汽车产业双重因素融合背景下,汽车智能化的发展进程不断加快,汽车不再是单纯的交通工具,逐渐发展成为集出行、办公、娱乐、休闲为一体的智能终端。据前瞻产业研究院预计,到2025年,全球和中国智能汽车市场规模将分别达到1.7万亿元人民币和9600亿元人民币,对应2020-2025年CAGR分别达20.83%和36.85%。

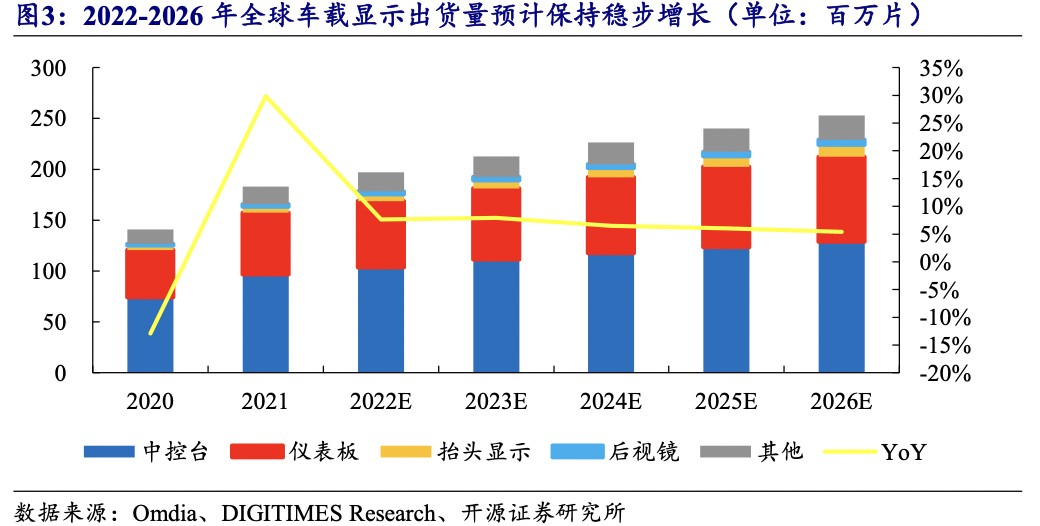

作为汽车座舱智能化最直观的硬件体现,车载显示屏也迎来了高速发展。根据Omdia数据,2021年全球车载显示屏出货量为1.83亿片,预计2026年出货量将达到2.53亿片,2021-2026年复合增长率为6.7%。根据Global Market Insights数据,市场规模预计将由2021年的130亿美元增长至2028年的240亿美元,年均复合增长率超过9%。

光大证券指出,目前,车载显示屏幕升级趋势鲜明,多屏化、大屏化的设计愈发抢眼,多种显示技术的创新升级日益加速。在车载显示在多屏化与大屏化的趋势有望持续推高市场规模,而高清化与智能化的助推下未来汽车的单屏价值量也将进一步提升。

佐思汽研统计显示,新上市车型搭载的平均屏幕数量从2019年的1.62块上升到2021年的1.95块,2025年预计将达到2.66块,根据IHS Markit,到2030年,配备3块屏幕及以上的汽车数量将达到20%。其中,OLED在车载领域渗应用快速增长。Omdia预测称,从今年开始的4年间,车载OLED市场将实现年均54.7%的增长率。CINNO Research预计2025年OLED车载显示屏出货量达到233万片,渗透率达1.7%。

此外,2022年底《机动车辆间接视野装置性能和安装要求》新标准发布,并将于2023年7月1日正式实施,这意味着国内搭载电子后视镜(CMS)的汽车可以合规上路。国盛证券指出,京东方精电子公司疆程率先布局CMS赛道,其中为北汽魔方开发的CMS方案于2022年7月就已发布,有望在新国标实施后国内首批量产。据该行测算,未来我国CMS市场有望达到百亿规模。作为赛道先行者,相关市场规模的扩大有望给京东方精电带来十亿至二十亿元的年收入增量。

不过,需要注意的是,随着显示行业进入下行周期,车载显示正在成为面板大厂眼中的“香饽饽”,除了京东方之外,TCL华星、天马、维信诺等知名面板大厂也纷纷布局车载显示领域,并不断加码,因此市场竞争情况可能加剧。

综合来看,京东方精电作为车载显示屏龙头,虽受车载显示屏竞争加剧及短期内新能源汽车市场增速放缓等因素限制,但整体而言,短期的行业变化对公司影响还是有限的,在车载显示行业积极升级的趋势下,京东方精电的未来发展依然值得市场期待。

扫码下载智通APP

扫码下载智通APP