申万宏源:22Q4公募基金持仓速览

截止至2022年1月20日14:00,全市场共有3932只主动型权益类公募基金(以普通股票型+偏股混合型+灵活配置型公募基金为口径)披露了2022年四季报,披露率为96.2%。以下,将按照该口径来计算主动型权益类公募基金在四季度的持仓变化,供各位投资者参考。

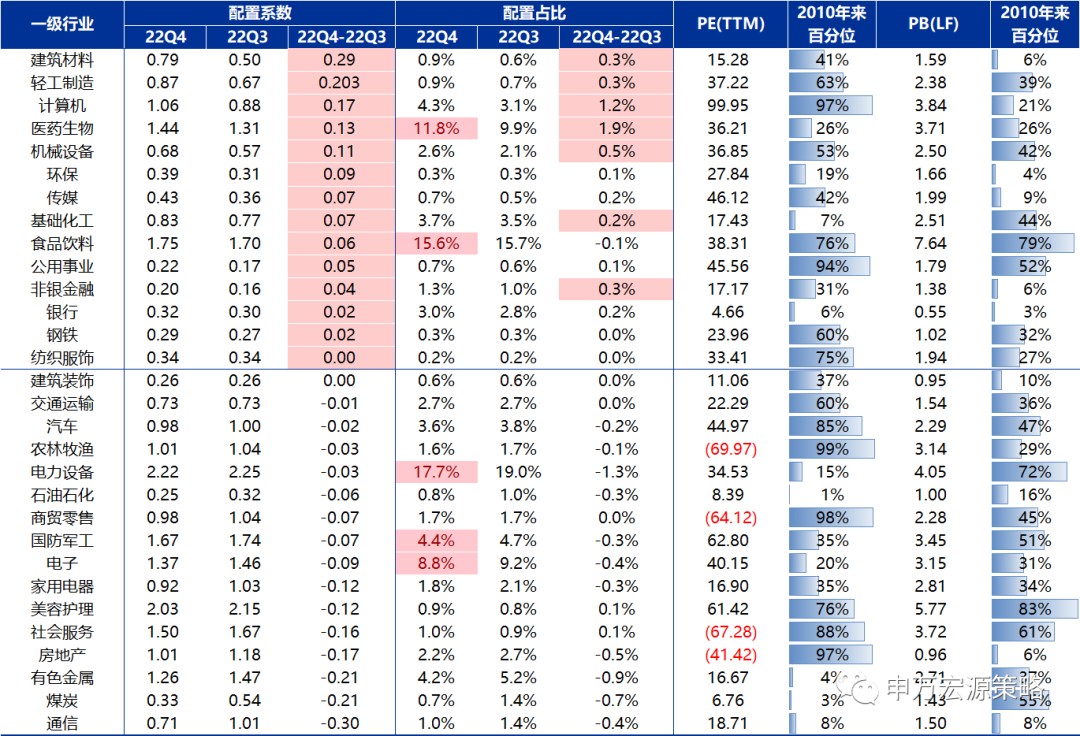

通常用两个指标来衡量公募基金的加减仓情况:1)配置占比:即某行业占公募基金持股总市值的比重;2)配置系数:即某行业的配置占比除以其在全市场当中的市值比重,该指标是对配置占比的进一步补充和完善,可以剔除掉行业自身市值变化对公募加减仓衡量带来的扰动,是观察公募加减仓行为更客观、更合理的指标。

从大类板块来看,22Q4加仓医药和消费,减仓科技(TMT)、先进制造和周期。医药的配置系数从22Q3的1.31提升至22Q4的1.44,加仓幅度最大;其次是消费的配置系数从22Q3的1.39小幅提升至22Q4的1.40;金融地产配置系数变化不明显;而科技(TMT)、先进制造和周期的配置系数分别从22Q3的1.12、1.55和0.62下降至22Q4的1.09、1.52和0.60。

从行业来看,22Q4加仓前五名的行业分别为:建筑材料>轻工制造>计算机>医药生物>机械设备,前期超跌的建材为22Q4公募加仓幅度最大的行业,配置系数从22Q3的0.50增加0.29至22Q4的0.79,其中非金属材料和装修建材是主要加仓方向。轻工制造的配置系数从22Q3的0.67提升至22Q4的0.87,其中文娱用品加仓幅度最大。计算机受政策密集催化,四季度涨超14%,也是公募喜爱的对象,其配置系数从22Q3的0.88(低配)提升至22Q4的1.06(超配)。医药配置系数从22Q3的1.31提升至22Q4的1.44,其中医疗服务的配置系数从22Q3的3.26提升至22Q4的3.72,加仓幅度最大,其次是化学制药和医药商业,配置系数分别从22Q3的0.67和0.65提升至22Q4的0.94和0.84,而医疗器械则有所减仓,配置系数从22Q3的1.62下降至22Q4的1.43。机械设备配置系数从22Q3的0.57提升至22Q4的0.68,其中工程机械和自动化设备是主要加仓方向。其余加仓的一级行业还有环保、传媒、基础化工、食品饮料、公用事业、非银金融、银行、钢铁、纺织服饰。

从行业来看,22Q4减仓前五名的行业分别为:通信>煤炭>有色金属>房地产>社会服务。通信是22Q4减仓幅度最大的行业,配置系数从22Q3的1.01(超配)下降至22Q4的0.71(低配)。其次煤炭和有色的配置系数下调幅度均超过0.2,有色金属中主要是能源金属遭到大幅减持,配置系数从22Q3的3.26下降至22Q4的2.32。房地产配置系数从22Q3的1.18下降至22Q4的1.01。社会服务在此前“买预期”之后在四季度迎来“兑现”,有一定程度的减持,配置系数从22Q3的1.67下降至22Q4的1.50,其中专业服务和酒店餐饮是主要减仓方向。其余减仓的一级行业还有美容护理、家用电器、电子、国防军工、商贸零售、石油石化、电力设备、农林牧渔、汽车、交通运输和建筑。

当前公募配置占比前五名的行业分别为:电力设备(17.7%)>食品饮料(15.6%)>医药生物(11.8%)>电子(8.8%)>国防军工(4.4%)。

风险提示:公募基金行仅代表市场资金的一部分,且季报数据具有滞后性。

本文选编自微信公众号“申万宏源策略”;智通财经编辑:刘家殷。

扫码下载智通APP

扫码下载智通APP