崔东树:1月汽车细分市场走势和厂家竞争表现分析

2022年汽车行业发展正面临需求受疫情管控收缩、供给受疫情冲击、预期严重转弱的三重压力。2022年3-4月和2022年10月-2023年1月汽车产业运行严重受到疫情冲击,成为历史上少有的断崖下滑月度,尤其11月车市遭遇疫情防控下的市场人气低迷,销量表现偏离季节规律,走势相对异常。

由于俄乌危机深化导致国内外环境的复杂性、不确定性同样超出预期。国家促消费政策对汽车行业稳定恢复的意义重大,有利于车市企稳发展,疫情管控新十条实施后市场恢复,推动1月车市走强。

1、2023年汽车开局低迷

近几年乘商分化特征明显。今年市场变化,乘用车与商用车均有压力,

1月的卡车市场增长已经大幅低于乘用车市场增速,目前市场走势已经回归成乘用车市场的拉动。

2月以后的国内汽车市场与出口展望总体呈现乐观趋势。2022年整体的汽车市场受到疫情的干扰,而消费能力没有恢复,表现偏弱。由于新冠疫情的波动性的干扰,形成2022年3-4月份与2022年10月-2023年1月份的两个大的销量谷底。因此,2023年呈现疫情恢复之后的消费需求逐步回暖的状态,全年消费的节奏不会受到疫情的干扰,这个填谷效应对2023年车市具有巨大的推动作用,而与此同时,国家促消费、拉动经济发展的总体态势也相对比较明朗,汽车消费会发生基础性的促进经济发展的作用。因此,我们认为2023年的汽车消费将相对于其它消费来说属于龙头地位。

2023年我们总体看出口呈现持续乐观的态势,2023年国外经济可能面临衰退的影响。由于2022年中国出口呈现一个持续单边上行的态势,2023年出口仍保持高位并逐步走稳的态势,因此形成拉升之后的平台增量。中国出口的新能源车有较强的旺盛的生命力,推动我们厂家销量实现较好的增长。

2023年1月21日就是除夕,是历年最早的春节,也是车市的销量小年。虽然1月有18个工作日,但最后一天仍是初十,节前生产和销售时间仅有正常的60%。2022年1月的乘用车购置税减半政策退出和新能源车补贴退出前已经透支了1月部分需求,1月车市零售应该正常性的回归极度低迷。随着“新十条”的贯彻落实,城乡居民快速恢复常态化生活。春节后的生产生活应该会提早规划,这对春节前后的2月车市是很好的促进,2月才是真正的春节后开门红。

2、2023年汽车市场低开高走

前几年汽车市场持续下滑,今年形势呈现前低中高后稳的走势。

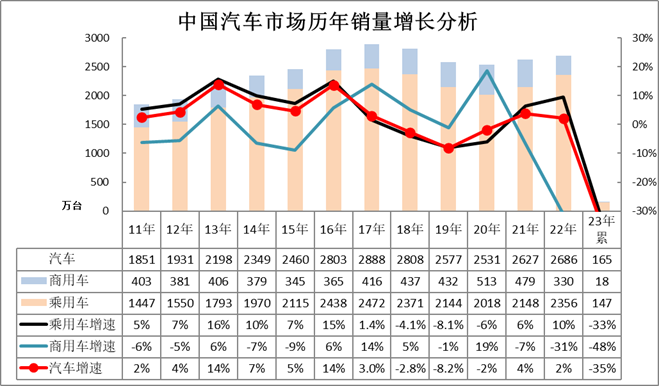

2019年累汽车总计销量2576.87万台,累计降8.1%;2020年累汽车总计销量2531万台,累计降1.9%。2021年累汽车总计销量2627万台,累计增速3.8%,终于实现正增长,高于2019年表现。

2022年汽车总计销量2675.57万台,累计增速3%;2023年1月汽车总计销量164.04万台,同比下降35.2%,环比下降35.6%。

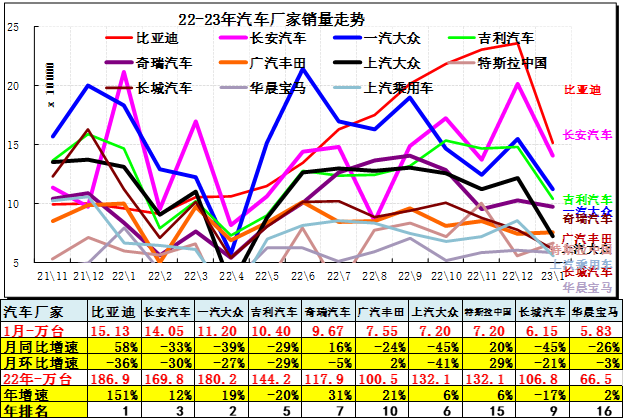

3、1月主力车企集团的表现均较好

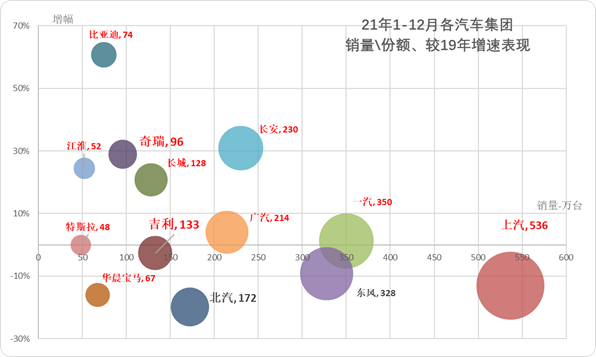

此图是2021年图,因基数偏低,2021年年初走势高增长,主要是2020年的低基数的积累效果。2021年图对比的是2019年数据。

2021年车市走势不强,各集团因为卡车与乘用车优势板块的差异化市场需求而走势分化。

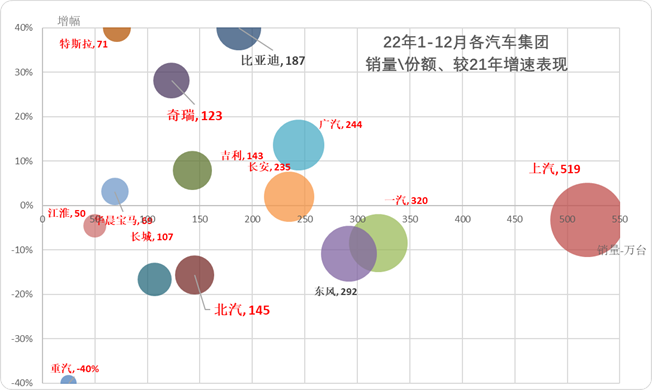

对比上面2021年图表,2022年的部分车企强势表现,行业增速分化严重。

2022年年初的疫情导致传统车企压力较大,尤其新能源冲击叠加疫情影响,国有大集团表现分化,广汽和奇瑞表现优秀,其中奇瑞的商用车和乘用车版块表现均很好。北方的一汽、长城等各家表现都有压力。

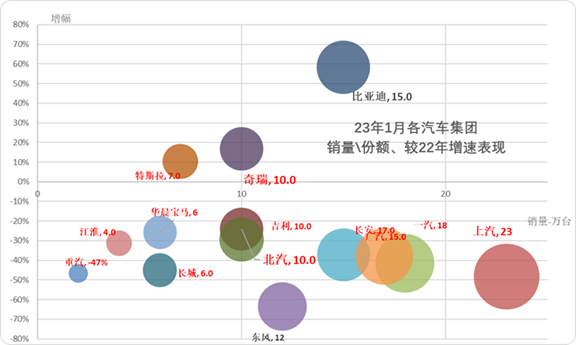

2023年初的央企三强总体仍较好,比亚迪等新能源企业的表现很好;特斯拉今年的表现相对较强;二线车企表现分化,因为新旧动能转换和新能源车持续亏损压力,自主品牌中小企业分化严重低迷。

1月车市相对较异常,政策退出后前各家走势分化。部分主力厂家环比12月出现较大下滑,比亚迪、长安等持续走强。

4、狭义乘用车企业产销走势

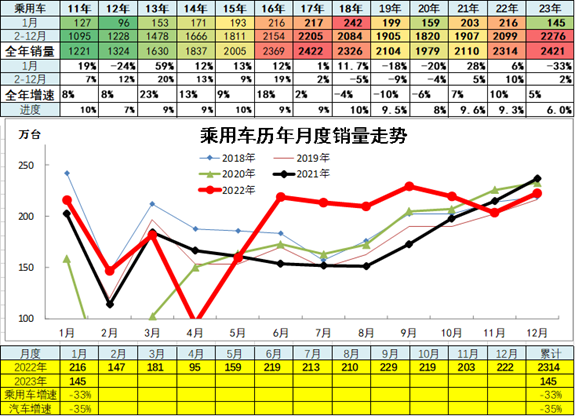

2022年狭义乘用车销量2314万台,累计增速9.8%;2023年1月的狭义乘用车销量144.87万台,同比下降32.9%,环比下降34.8%。

1月主力车企总体偏弱,自主强,日系合资车企1月稍好。比亚迪1月领军,长安汽车、一汽大众占据领先地位,奇瑞汽车较强。

乘用车主力厂家阵营迅速分化,新能源车为主的厂家表现较强。自主表现分化尤为明显。

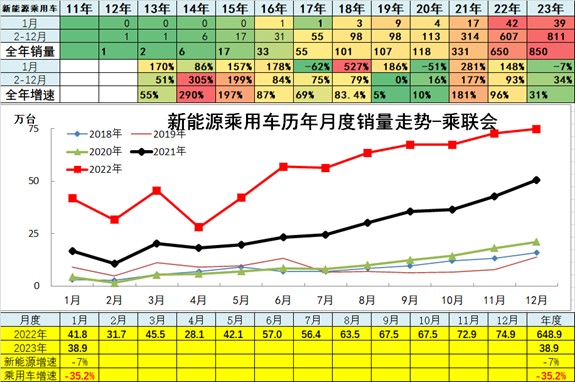

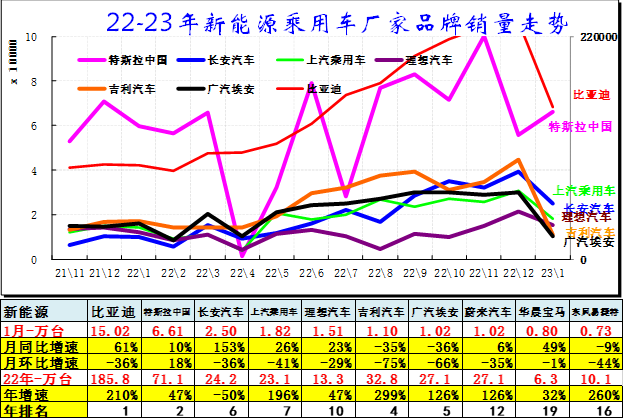

5、新能源乘用车企业产销走势

新能源乘用车2022年销量649万台,同比增长96%。2023年1月新能源乘用车市场走势回落,销量38.9万出现负增长。

近期新能源市场进一步分化,比亚迪和特斯拉强势上涨,长安汽车、吉利等增速很强。上汽通用五菱等调整。理想和蔚来表现很好。

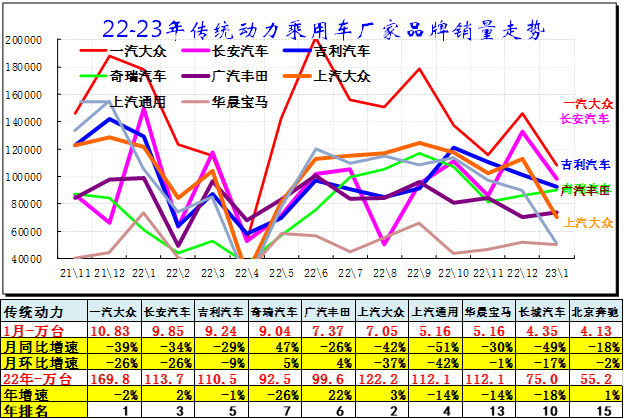

6、传统动力乘用车企业产销走势

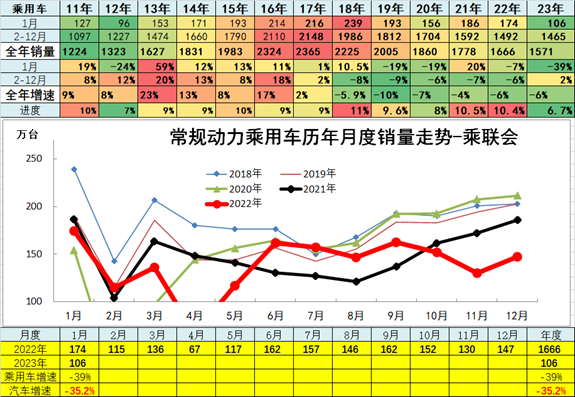

2022年传统燃油狭义乘用车销量1666万台,较2021年同期累计降6%;2023年1月传统狭义乘用车销量106万台,较去年同期同比下降39%,环比上月下降较大。

常规乘用车的持续下行带来较大的市场压力。传统车的走势相对低迷,希望传统车也能稳定并回复增长。

常规动力乘用车仍是合资车企为主的局面,吉利、长安、奇瑞和合资三强的市场仍是领军,广汽丰田等日系走势较强,而自主品牌相对合资的燃油车优势不明显,合资车企的燃油车技术底蕴仍是超强的。

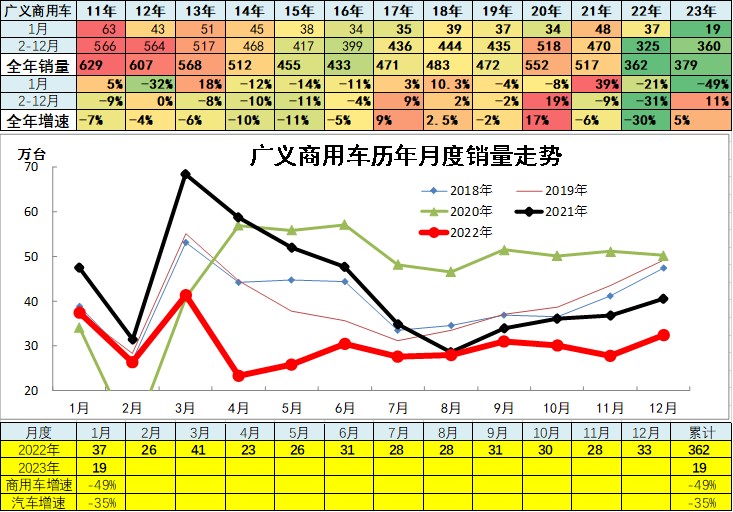

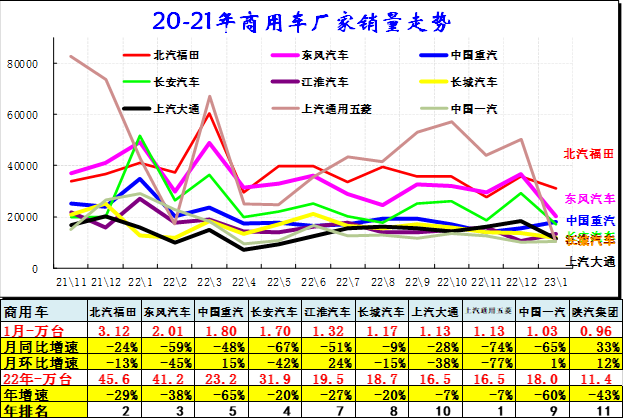

7、商用车车企业产销分类走势

商用车市场总体走势较低,2022年同比下降30%,呈现历年少有的超低增速特征。

2023年开局低迷主要是基数因素。2022年1月销量偏高也是透支未来的干扰因素。2023年2月开始的的商用车增长回归稳定。

商用车市场主力厂家是北汽福田、东风汽车、长安汽车、上汽通用五菱等,其中重汽和江淮表现相对较强,江铃表现较平稳。重卡中的中国一汽和中国重汽表现都很好,部分二线企业走势仍有压力。

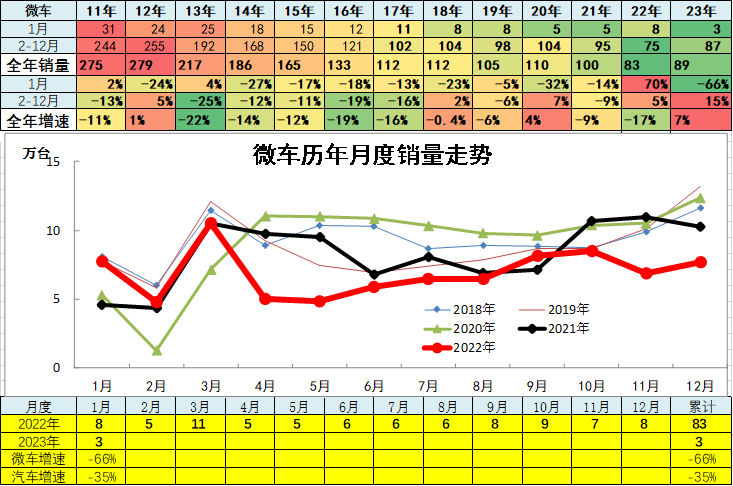

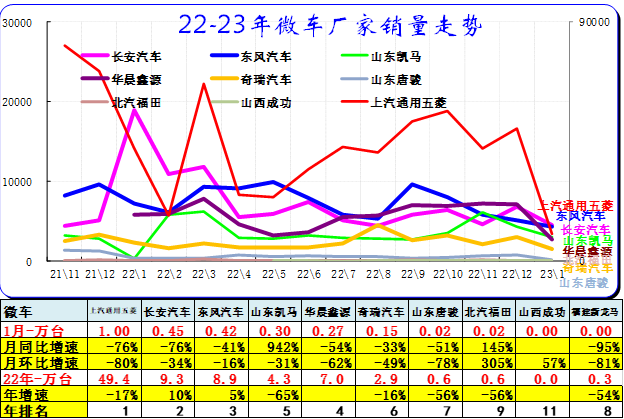

8、微车企业产销分类走势

2022年微型车销量83万台,累计降16.6%;2023年1月的微型车销量2.62万台,同比下降66.2%,环比下降65.9%。

2023年1月累计微客销量1.14万台,累计下降62.4%;2023年1月累计微卡销量1.48万台,累计下降68.6%。

2023年1月厂家总体保守。2022年6-10月的五菱走势相对很强,2023年1月受疫情影响回落。车购税减半政策效果不明显。长安汽车、东风走势相对平稳。

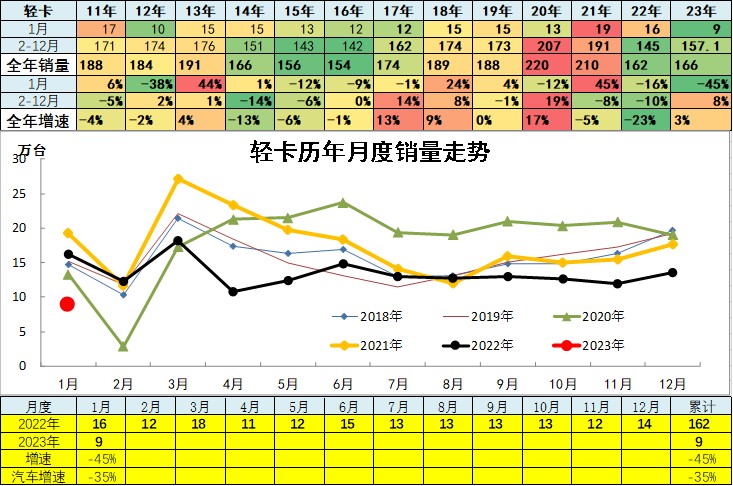

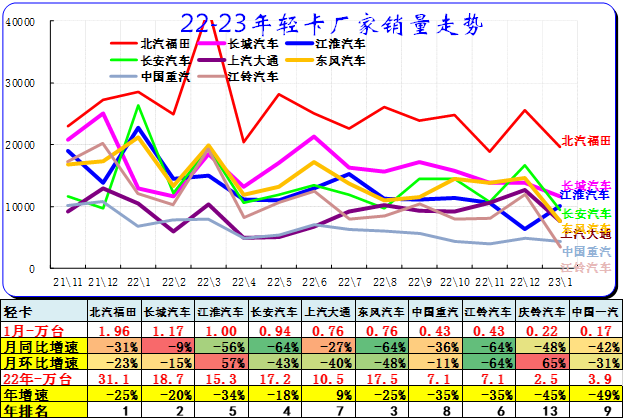

9、轻型卡车企业产销分类走势

2022年卡车销量238.4万台,累计降35%;2022年轻卡销量161.66万台,累计降23%;2023年1月累计卡车销量14.4万台,累计下降45.9%。

2023年1月累计轻卡销量8.93万台,累计下降44.8%。前期卡车高增长主要是国三柴油车淘汰的影响,各地采取强力措施淘汰国三,带来巨大换购增量。去年逐步回归常态。

2022年的轻卡主力厂家分化较明显。主力车企的福田保持超强的龙头地位。长城的轻卡走势很强,主要也是长城皮卡走势很好。

长安已经从微卡强势企业升级成为轻卡第二阵营强势企业。

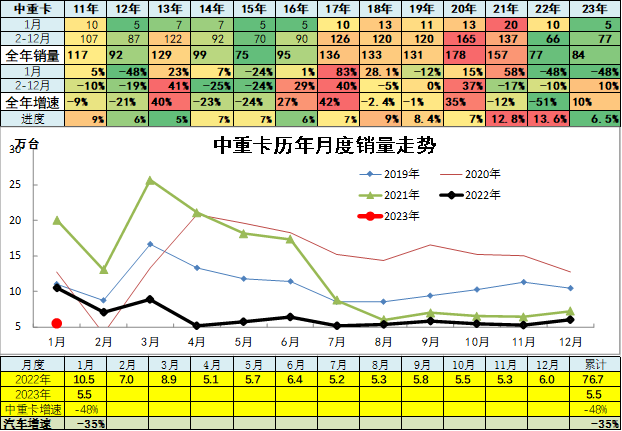

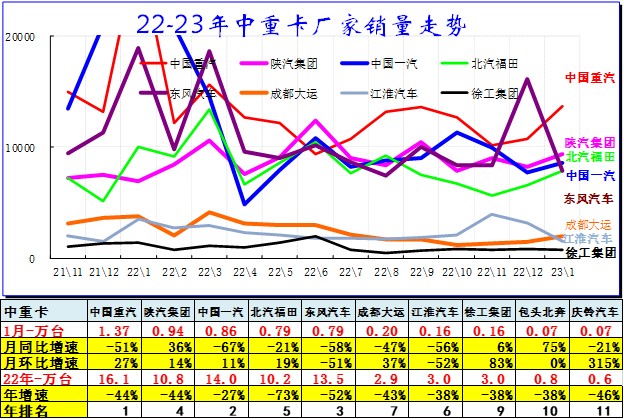

10、中重型卡车企业产销分类走势

2019年全年累计中重卡销量131.36万台,累计降0.9%;2020年全年累计中重卡销量177.8万台,累计增速35%;2021年全年累计中重卡销量157.2万台,累计降12%;2022年中重卡销量76.75万台,累计降53.1%。

2023年1月累计中重卡销量5.48万台,累计下降47.7%。前期重卡高增长主要是电商物流拉动公路运输的需求增长,加之金融贷款的增长过快。疫情影响下的居民消费,电商化趋势进一步强化拉动物流运输,同时也有国三淘汰和投资拉动等综合因素。由于汽车金融渗透过高,问题逐步暴露,车市的消费压力较大。

2023年1月的主力走势分化,重汽和陕汽出口俄罗斯重卡较强,一汽重卡和福田重卡在疫情下逐步恢复。去年12月东风重卡强势拉升。二线重卡相对主力车企的差距仍巨大。

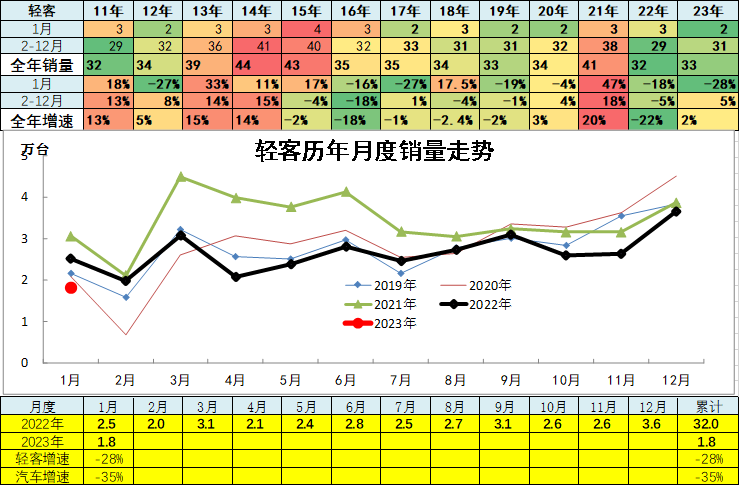

11、轻型客车企业销售走势

2022年客车销量40.82万台,累计降19.2%;2022年轻客销量31.99万台,累计降22.3%;2023年1月累计客车销量2.15万台,累计下降29.5%。

2023年1月累计轻客销量1.81万台,累计下降27.8%。

轻客企业的走势相对平稳,近期波动不大。由于轻客新能源的突破速度较慢,专用车的走势也不是很强,因此轻客的市场压力仍大。

近期的轻客市场持续平稳走弱,二线厂家崛起。近两年江铃走势超强,其次是上汽大通和长安的走势较强。上汽大通的出口表现很强。

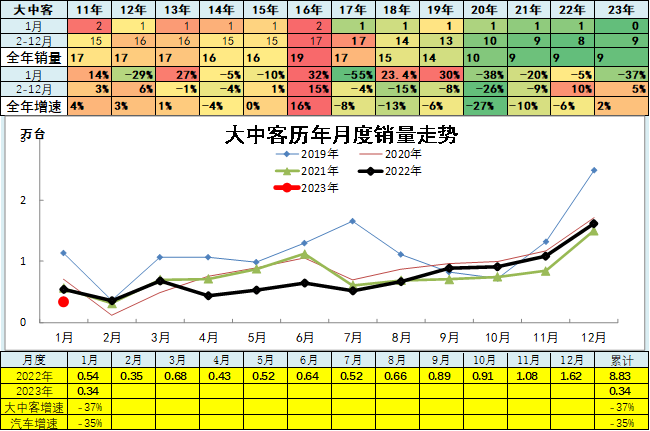

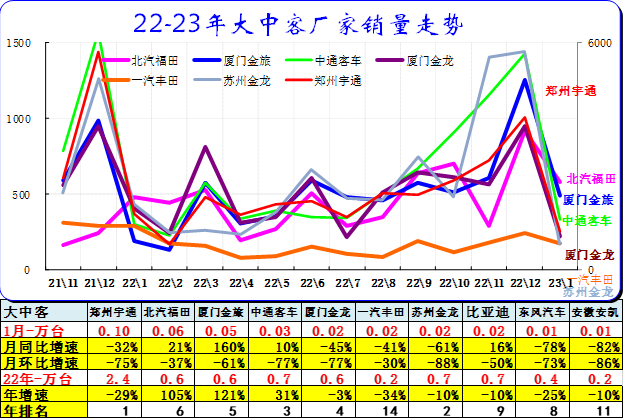

12、大中型客车企业销售走势

2020年累计大中客销量10.4万台,累计降27%;2021年累计大中客销量9.36万台,累计降10%;2022年大中客销量8.83万台,累计降5.6%;2023年1月累计大中客销量0.34万台,累计下降37.2%。

前两年大中客表现较强,同比增长出现高增长,增长主要是因为新能源公交车的抢补贴行情,同时也是地方政府推动的结果。2023年疫情影响逐步消退,因此大中型客车有恢复的机会,但目前地方政府缺钱,补贴类车型表现一般。

2022年大客市场仍依靠新能源客车为主的乱象,随着政策退出,客车透支较明显。

2023年1月的宇通客车表现较好。北汽福田客车表现较好。1月的二线车企中一汽丰田表现较强。

本文编选自微信公众号“崔东树”,作者:崔东树;智通财经编辑:李东敏。

扫码下载智通APP

扫码下载智通APP