美股新股前瞻|顶着医疗光环,贝斯曼精密仪器(BSME.US)成长性存疑?

经济大环境与资本市场整体回暖之际,中企赴美上市的“春天”或已到来。

近日,中国医疗器械制造商和零售商贝斯曼精密仪器(BSME.US)向美国证券交易委员会(SEC)提交了IPO申请,计划以5美元的价格发行400万股股票,筹集2000万美元。按照拟议价格,贝斯曼精密仪器的市值将达到8300万美元。

进入2月,多家中企已提交赴美上市申请,据业内人士预测,市场的复苏将为赴美IPO创造出合适的窗口期。而中概股整体行情探底回升,也反映了投资者的乐观情绪。

身处医疗器械这一热门赛道,贝斯曼精密仪器上市后能否获得资本青睐,还要从其基本面来分析。

盈利薄弱,亟待上市“补血”

贝斯曼精密仪器成立于1998年,是一家致力于医疗器械的研究、生产和销售的高科技公司。据了解,贝斯曼精密仪器在中国通过Shenzhen Bestman和Nanjing Yonglei两家实体开展业务。其中,Shenzhen Bestman主要生产医疗器械,并在国内外销售;Nanjing Yongle主要出口医疗器械,销售Shenzhen Bestman生产的医疗器械。

贝斯曼生产包含四个类别的超过35种医疗器械,包括超声波多普勒设备、加温器和注射器销毁器、防疫产品和健康检查产品。

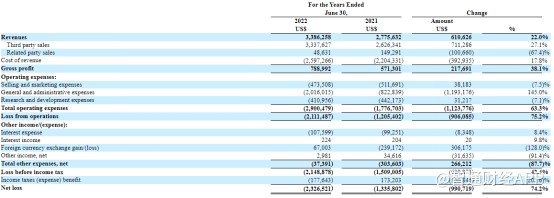

截至2022年6月30日的一年中,公司收入为338.63万美元,同比增长22%;归母净亏损为232.65万美元,同比增加74%。

有赖于利润率较高的超声多普勒设备的销售,公司毛利率也从去年同比的20.6%上升至2022年上半年的23.3%。不过,医疗器械行业毛利率普遍较高,2021年多数医疗器械的毛利率维持在35%-70%区间内。

据智通财经APP了解,贝斯曼毛利率之所以比同业偏低,主要还是因为其并非像部分行业龙头那样投入大量资金进行研发,而是采用了薄利多销、利用进出口赚差价的商业模式。

从产品结构来看,公司不仅以自有品牌制造和销售医疗器械,还转售从其他制造商采购的医疗器械,而自有品牌的销量远低于转售其他品牌的销量。在截至2022年6月30日和2021年的财政年度,深圳贝斯曼自有品牌销售分别占31%和32%,来自其他制造商的医疗器械转售分别占69%和68%。其中自有品牌销售比例略有下降,但销售额同比增长21%,主要由于超声多普勒设备销量的增长。

从销售区域来看,公司销售额以海外为主,而海外市场又主要布局于非洲。在截至2022年6月30日和2021年的财年中,国内销售分别占总净收入的23%和19%,国际销售分别占总净收入的77%和81%。最新报告期内,来自尼日利亚的分销商贡献的收入占30%,来自喀麦隆的分销商贡献的收入占23%。

公司各项费用的使用情况亦从侧面佐证了公司“重销售轻研发”的特征。

据智通财经APP了解,相比去年,公司管理费用从177.67万美元增长到290万美元,同比大增63.3%,主要由于一般及行政费用从82万美元迅速增长至201万美元,而销售及营销费用、研发费用都有小幅度走低。

对此,公司解释称,拟议上市的专业服务费导致一般行政费用大幅增加;销售费用下降了7.5%至47.35万美元,主要由于优化营销部门、裁撤了部分员工;研发费用小幅下降7.1%至2022年财年的41万美元,主要由于实验项目开发进度完成后试验测试费用减少。

据披露,截至招股书发布日,公司研发团队仅有9人,精通网络应用平台、应用软件、嵌入式软件、硬件电路等领域。

相比之下,截至招股书日期,公司的销售部门约有29名员工,1754名国内销售分销商和1690名海外销售分销商。在截至2022年6月30日和2021年的财年中,通过直销渠道销售的销售额分别占3%和2%,通过分销商销售的销售额分别占97%和98%,销售渠道主要依赖于分销。

综合来看,贝斯曼更像是一家医疗器械界的外贸公司,而并非具备医药研发属性的医疗器械公司,未来上市后的高成长性和高估值也就无从谈起了。

如今公司之所以急于赴美上市,或许因为账上资金已经不足以支持连年的亏损:截至2022年6月30日,公司现金及现金等价物约为15097美元,用于经营活动的净现金为145万美元,难以支撑公司一年200万美元的亏损。

展望未来,在上市“补血”后,公司又能否迎来新的业绩增长呢?

“掘金”海外能否带来转机?

据智通财经APP了解,贝斯曼公司经营范围包括1类和2类医疗器械,目前产品包括胎儿多普勒系列、胎母监护仪系列、超声血管多普勒检测仪系列、乳房自检X光仪系列、静脉探测仪系列、肠内营养泵、医用红外体温计、胰岛素冰箱、智能消毒车等。

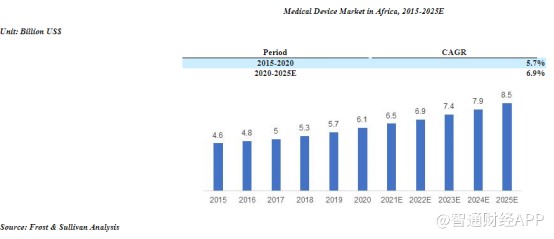

尽管市场规模与增速不如国内,非洲医疗器械仍具有相当广阔的市场前景。非洲的医疗器械严重依赖进口,进口约占其整个医疗器械市场的90%。随着非洲地区卫生支出的增加和国家保险项目的扩大,更多的非洲人民可能获得医疗服务。

非洲医疗器械市场从2015年的46亿美元增长到2020年的61亿美元,复合年增长率为5.7%。预计到2025年,该市场将达到85亿美元,从2020年到2025年的复合年增长率为6.9%。在主要市场中,南非和埃及合计约占40%的市场份额;尼日利亚、阿尔及利亚和摩洛哥增长迅速,成为非洲地区的前五大市场,这三个国家加起来约占整个医疗器械市场的25%。

从市场份额来看,贝斯曼仍占据一定竞争优势。根据2020年的销售额计算,贝斯曼在中国超声血管多普勒检测仪市场中占有18%的市场份额,排名第三,而ELCAT和Summit分别占据38.5%和23.1%的市场份额。

而在输血输液加温器市场,贝斯曼以14.5%的市场份额名列第二。相对于两名最有力竞争对手普遍处于5、6万元的价格区间,贝斯曼的BFW-1020型号价格仅为4万元。

对于未来发展战略,公司表示,未来将利用运营产生的现金流及上市筹资扩大销售团队,以进入新的市场区域,扩大在国内其他省份和海外的销售。

对于海外市场的拓展,公司提到,计划通过在乌干达成立合资公司,为此已在2022年3月与一家乌干达公司签订了框架协议,以便通过协议扩大产能和市场份额,并预计在乌干达合资企业投资约150万美元。由于疫情,这项计划的进展目前没有明确日程表,也无法预测合资公司和工厂将于何时建成并成功投产。

在诸多不确定性因素下,贝斯曼此次若能成功上市,市场反应恐难乐观。在业绩持续亏损、盈利能力偏弱、又无明确利好落地的状态下,投资者唯有期待公司在拓展非洲市场后能够为其基本面带来转机。

扫码下载智通APP

扫码下载智通APP