高薪养医却成估值拖油瓶,瑞尔集团(06639)股价重返14港元后还能走多远?

1月11日,口腔种植体系统集中带量采购在四川开标。中选结果显示,拟中选产品平均中选价格降至900余元,与集采前中位采购价相比,平均降幅55%。此次集采汇聚全国近1.8万家医疗机构的需求量,达287万套种植体系统,约占国内年种植牙数量(400万颗)的72%。

虽然国内种植体系统集采陆续落地,但市场并未因此改变对口腔医疗标的的价值判断。

以港股瑞尔集团(06639)为例,虽然在1月11日当天公司股价收跌6.41%,但之后迅速反弹,截至2月28日,公司区间股价最高达到14.18港元,创近9个月来的股价新高。

不到3个月股价涨逾140%

实际上,在此轮种植体系统集采中标结果落地之前,瑞尔集团的股价已随港股的药械行情先一步复苏增长。

智通财经APP观察到,从去年11月4日盘中股价探底5.88港元开始,瑞尔集团的股价便一路走高,直到今年2月24日盘中达到阶段性高点14.18港元,期间累涨达到141.16%。

在其股价上涨期间,瑞尔集团也多次获得多家机构的“买入”评级。其中西部证券点评称,2023财年,公司完成了三家诊所的正式开业,全年预计将新建超过160张牙科椅。随着这些门店爬坡将保证公司未来3年的业务增量。

从此前披露的财报来看,与其他疫情期间选择放缓业务扩张节奏的同赛道企业不同。瑞尔集团在疫情期间诊所数量逆势增长,覆盖城市逐步扩大。2021年疫情期间,公司新开业5家诊所,升级扩建3家诊所。截至2022年9月30日,总计经营诊所114家,其中瑞尔牙科51家,瑞泰口腔63家及8家医院。

值得一提的是,截至2021年底,“金眼”赛道中的爱尔眼科在全球开设了723家眼科医院,内地达到610家。乍一看仅拥有114家诊所的瑞尔集团扩张速度并不算快。

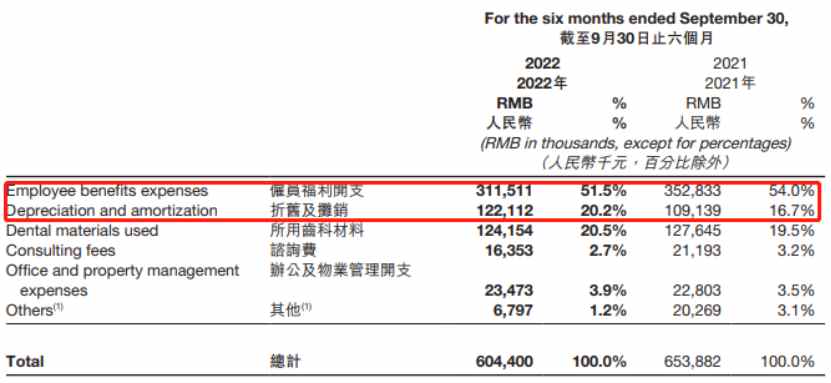

但与眼科治疗主要依赖药物与设备不同,牙科的治疗流程复杂且高度依赖医生的手工操作,这也决定了固定成本在口腔医疗中的高占比。2022财报中报数据显示,公司当期销售成本达6.04亿元,其中“雇员福利开支与折旧及摊销”两项固定成本便占到公司销售成本的七成以上。而这也意味着扩张过快将导致盈利能力不足的新诊所拖累公司利润。

实际情况也正是如此。数据显示,2019财年-2021财年,瑞尔集团收入分别为10.8亿元、11亿元以及15.15亿元。而在同期,公司净亏损分别为3.04亿元、3.25亿元以及5.98亿元。

通策医疗之所以被市场看好,在于其旗下诊所多为经营年限超过6年的成熟诊所。相较之下,瑞尔集团直到2021年成熟诊所比例才过半数,2022年达到56%。

根据瑞尔预计,如果其稳健增长期诊所数量占比维持在50%以上,且牙科椅数量增速维持在15%左右,在正常情况下,公司就能实现营收,净利润的健康双增目标。也正是因此,在后疫情加速复苏的行情下,瑞尔集团股价才能快速拉高。

“穷庙富和尚”,如何实现估值突破?

上文提到,固定成本在口腔医疗中存在高占比现象,而这一现象绕不开不断走高的雇员福利开支。高额的牙医薪酬,正是造成瑞尔集团巨额亏损的直接原因。

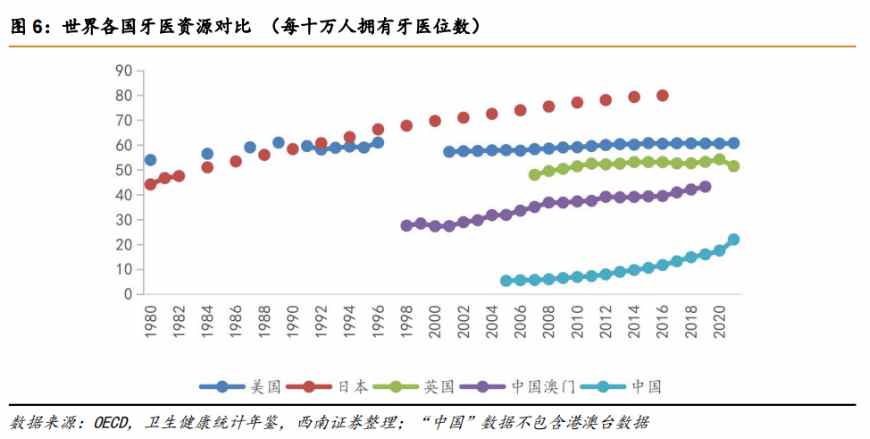

这一现象本质上是由行业存在的供需缺口导致的。据智通财经APP了解,我国口腔医疗服务市场增长仍将是医生增长主导的。我国口腔医师资源缺口大,国内尚无公开的牙科诊所数量,以口腔医师执业证书表征牙医数目。在如此口径下,我国2021年十万人均拥有牙医数仅为22位,对标发达国家和地区存在差距。

部分项目技术壁垒高,存在学习曲线,则是造成牙医供需缺口的主因。例如,隐形正畸技术对医生要求较高,医生需要根据自身经验,对患者牙齿移动的步骤、距离进行预判,再通过计算机模拟得到治疗方案。据调研,一名没有接触过正畸治疗的医生,需要进行3-6个月的培训及观摩才可以初步掌握隐形正畸技术,培养隐形正畸医生具有时间成本。

为尽可能留存有经验的牙医,瑞尔集团才不断提高牙医的薪酬待遇,最新财报显示,其雇佣5年以上的牙医占比达到53.4%。不过也正是因此造成了瑞尔集团“穷庙富和尚”的经营现状。

与通策医疗不同在于,走中高端路线的瑞尔集团要想实现估值突破,不仅需要大量成熟诊所,还要进一步实现服务提价和提高牙椅利用率。

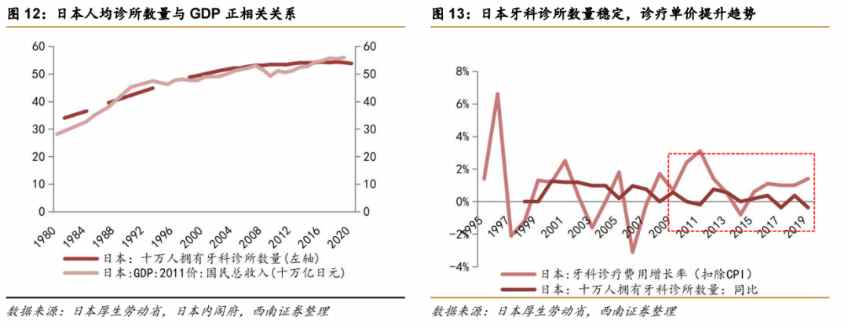

牙科市场服务提价的逻辑的可以参考日本市场。数据显示,日本老龄化趋势提高人均牙科诊疗费用。日本国民医疗费从2010年的37.4万亿日元增长至2020年的43万亿日元,CAGR达1.4%,牙科整理费用从2010年的2.6万亿日元增长至2020年的3万亿日元,复合增长率为1.4%。

另外,日本牙科市场提价逻辑在后期仍然成立。拆分为数量和单价来看,日本平均牙科诊所数量与GDP水平呈现明显的正相关关系。同时牙科诊疗费用增速(扣除CPI)基本保持正数,说明客单价的提高在行业发展后期仍然成立。

与日本相比,当前我国人口老龄化进程初启,长期来看,人均诊疗费用和牙科诊疗费用有望持续增长。

而随着公众消费升级与门店扩张,将有利于推动中高端口腔市场增长。尤其是高端口腔医疗服务以更高的医疗标准与更佳的服务设施与私密度满足成熟消费者的期望。数据显示,高端民营口腔医疗服务市场在2012年为12.9亿元,市场预计将于2025年达到74.9亿元,CAGR达14.5%。

此外,较高的牙椅利用率也侧面说明公司中高端路线正逐渐得到市场验证。2020年,公司每张牙科椅的就诊次数为966次,而行业平均水平为600次;2019年,公司每张牙科椅的就诊次数为1166次,而行业平均水平为700次。从受疫情前后两年的数据对比来看,公司单设备就诊次数始终领先行业平均值50%,这或将是公司后续持续盈利的保障。

但值得一提的是,虽然经过3个月股价高涨,目前瑞尔集团的估值也仅与通策医疗的零头差不多。市场扩张带来的固定成本不断累积则是抑制其估值的一大重要原因。不过随着后续成熟诊所数量逐渐提升,瑞尔集团的盈利能力或将持续提升。

扫码下载智通APP

扫码下载智通APP