海外市场每周综述 | 海外市场重回交易通胀的逻辑

核心观点:

1、美国多项宏观数据走强,尤其是美国2月PMI数据强劲表现以及1月PCE物价指数的再度加速,引发市场对美联储收紧流动性的担忧,美元指数延续2月初以来的强势,重新回到了105点位的上方,权益市场疲弱,大宗商品价格也呈下跌走势,海外市场又回到交易通胀的逻辑。

2、美国1月份PCE价格数据环比上涨0.6%,连续第2个月环比回升,接近2022年6月以来最高水平;同比涨幅达到5.4%,远高于美联储设定的2%的长期通胀目标。数据公布后市场对加息终点预期上行至5.38%,权益市场普跌,美三大股指均有2个百分点以上的周跌幅。

3、我国央行2022年4季度货币政策执行报告发布,央行认为海外“通胀处于高位,加息进程尚未见顶,全球增长下行压力加大”。对于国内经济表述积极,指出“我国经济运行有望总体回升,经济循环将更为顺畅”,但同时也强调“国内经济恢复的基础尚不牢固”,并具体列出居民储蓄转化、房地产、地方财政等短期尚不明朗的领域。

4、港股市场向来对海外因素较为敏感。近期受美联储加息预期增强、地缘政治不确定性升温等影响,市场情绪被进一步压制,特别是海外中资股的再度大幅下跌,让港股市场连续调整4周。对此,需要保持足够的耐心。美国通胀下行与中国经济复苏,是两个大概率事件。短期注重配置受益于利好政策刺激的消费、地产、基建等;当经济复苏出现更多积极信号,互联网、医疗保健、高科技,将是弹性更大的配置方向。

一、美元走强,风险资产回落

美国多项宏观数据走强,尤其是美国2月PMI数据强劲表现以及1月PCE物价指数的再度加速,引发市场对美联储收紧流动性的担忧,美元指数也因此延续了2月初以来的强势,重新回到了105点位的上方,权益市场疲弱,大宗商品价格也呈下跌走势,海外市场又回到了交易通胀的逻辑。

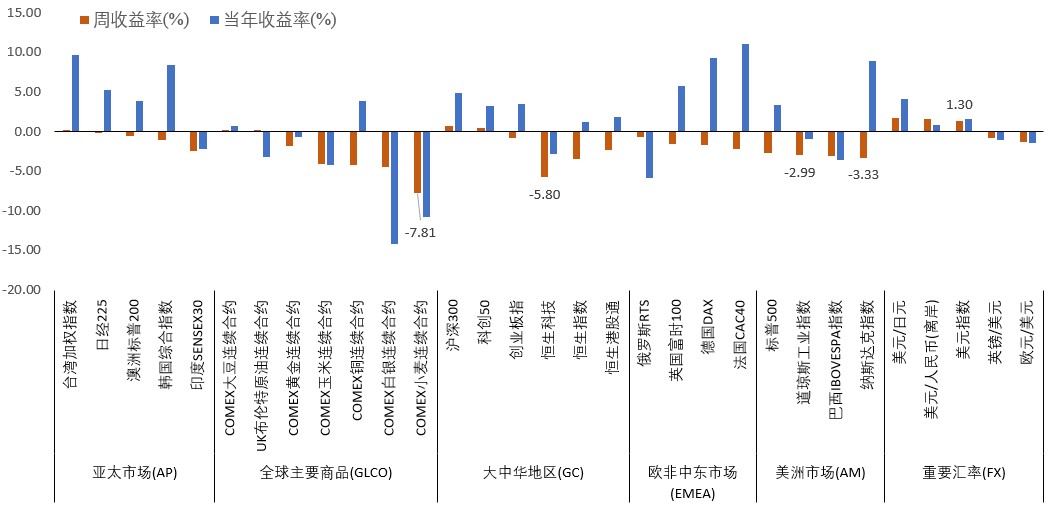

具体来看,美元指数有1.30%的周涨幅(上周为0.22%),美国标普500、道琼斯工业指数和纳斯达克指数分别有-2.67%、-2.99%和-3.33%的周收益率;欧洲股市同样回落,但幅度相对较小,英国富时100、德国DAX和法国CAC40指数分别有-1.57%、-1.76%和-2.18%的周收益率。港股市场受到美加息预期强化、国内经济复苏弱势的影响,回落幅度较大,恒生科技、恒生指数、恒生港股通分别有-5.80%、-3.43%和-2.38%的周收益率。

图表1:非美元资产悉数回落

数据来源:iFinD,元宇研究院。

大宗方面,有色中的COMEX铜连续合约在连续上涨后展开回调,周收益率为-4.19%;贵金属方面,COMEX黄金连续合约、COMEX白银连续合约分别有-1.79%和-4.51%的涨幅。

在外汇市场上,美元/日元、美元/人民币(离岸)分别有1.75%、1.54%的贬值;欧洲市场上,英镑/美元、欧元/美元分别有-0.83%和-1.37%的贬值。

二、重要宏观数据解读

(一)美1月份的PCE数据显著超市场预期

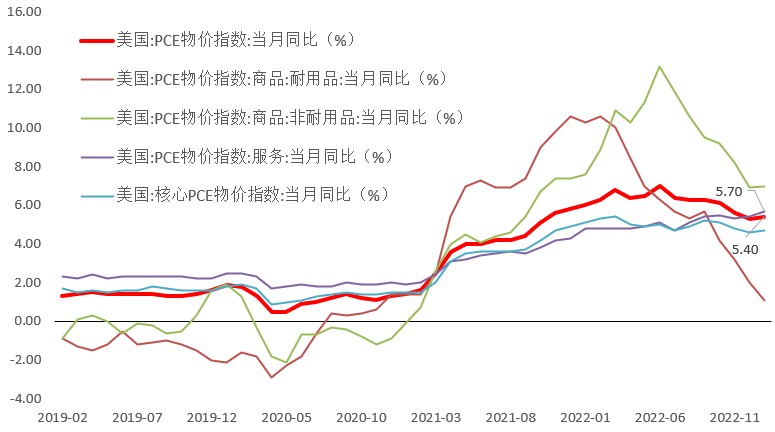

PCE涨幅超市场预期,美国控制通胀的压力依然较大。美国商务部在24日发布了1月份的PCE价格数据(个人消费支出),指数环比上涨0.6%,连续第二个月环比回升(12月环比+0.1%),接近2022年6月以来最高水平,数据公布后市场对加息终点预期上行至5.38%。同比涨幅达到5.4%,远高于美联储设定的2%的长期通胀目标,读数较2022年12月份的5.30%略有扩大。美国1月份的核心PCE(剔除食品和能源价格之后)同比上涨4.7%,环比上涨0.6%,均超过市场普遍预期的4.4%和0.5%。如果单独看能源和食品价格的上涨,两者环比涨幅分别为2%、0.4%,同比则是11.1%和9.6%。如果从大类上比较,耐用消费品价格持续回落,非耐用消费品指数则有所反弹:1月同比上涨为7.00%(上月读数为6.90%),服务项继续保持在高位且有回升,1月为5.70%(上月读数为5.40%)。

相较于CPI,美联储更看重PCE。前者根据根据家庭调查中报告的消费者购买数据计算而来,而后者则是根据商业调查中的零售销售数据计算的。前者仅限于城市地区,而后者则覆盖整个国家。前者只计算消费者因公司或政府支付而享受的服务的自费费用,如医疗费用,而后者则计算全部费用。在时间频率上,前者要涵盖的项目在一定时期内是固定的,在此期间发布的新产品或价格变化引起的替代消费没有得到反映,而后者要进行调整以纳入这种消费行为的变化。鉴于如上的几点差异,PCE被认为是更全面的,联邦储备委员会(FRB)在决定货币政策时也重视后者。

图表2:PCE超市场预期,服务项继续强势

数据来源:iFinD,元宇研究院。

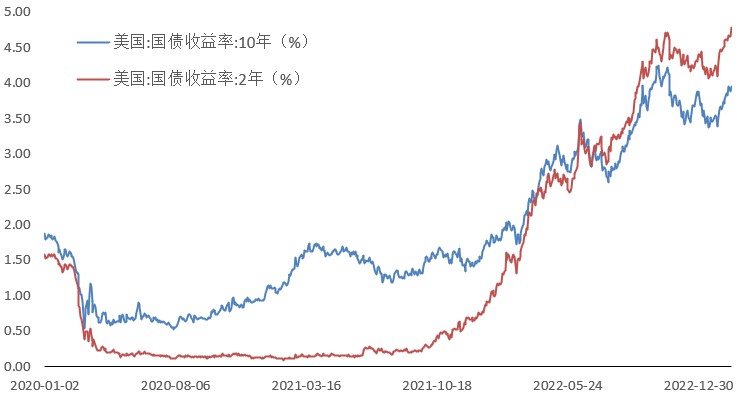

由于PCE数据超出市场预期,美国国债跌势扩大。两年期国债收益率回升至4.78%,这是接近于2022年11月7日的4.72%的高点。十年期国债收益率升至3.95%的水平。

图表3:两年期国债收益率回到22年11月高点

数据来源:iFinD,元宇研究院。

在公布1月份PCE数据当天,克利夫兰联储主席洛蕾塔·梅斯特(Loretta Mester)在接受美国媒体采访时指出,美联储在抗击通胀方面已经取得了一些进展,但“通胀水平仍然过高”。

(二)我国央行发布2022年4季度货币政策执行报告

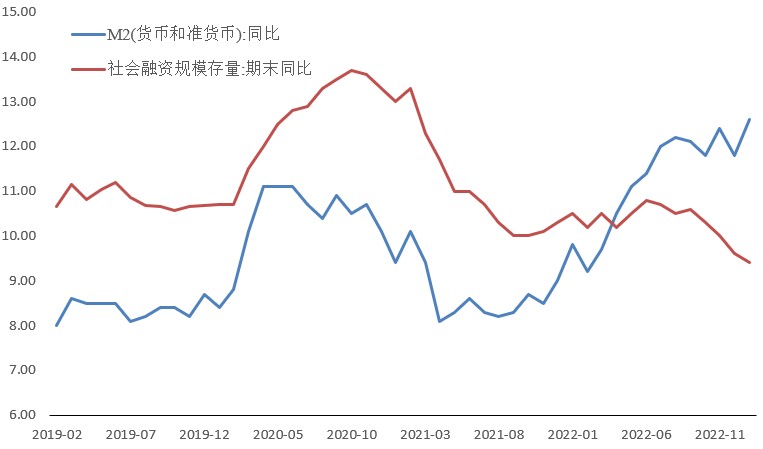

2022年4季度货币政策执行报告既是对中央经济工作会议精神的落地,也是对年初宏观经济形势的判断和总结。货币政策执行报告首先是对全球经济的判断,央行认为“通胀处于高位,加息进程尚未见顶,全球增长下行压力加大”。对于国内经济,央行表述较上季度更为积极,明确指出“我国经济运行有望总体回升,经济循环将更为顺畅”,但同时也强调“国内经济恢复的基础尚不牢固”,并具体列出居民储蓄转化、房地产、地方财政等短期尚不明朗的领域。

对于国内的通胀,央行指出经济回升与海外大宗商品价格可能带来的“通胀反弹压力”,但整体表述较上季度更为温和。上季度强调“高度重视未来通胀升温的潜在可能性”;此次则强调“有效需求不足仍是主要矛盾,短期看通胀压力总体可控”,“中长期看,物价水平具备保持基本稳定的有利条件”。

图表4:货币环境维持宽松状态

数据来源:iFinD,元宇研究院。

对于货币政策的总基调,并未发生变化,仍延续了中央经济工作会议“精准有力”的要求;新增“着力支持扩大内需,为实体经济提供更有力支持”,对应精准有力;“跨周期调节”、“兼顾短期和长期”、“不搞大水漫灌”等表述则没有变化。一个细微的变化是重提“引导市场利率围绕政策利率波动”。

对于货币信贷的要求,央行表示要“支持金融机构按照市场化、法治化原则满足实体经济有效融资需求,增强信贷总量增长的稳定性和持续性”,“稳定性与持续性”是既定的目标。“持续发挥政策性开发性金融工具的作用,更好撬动投资”,表示去年政策性开发性金融工具的效果多次得到肯定,未来仍大概率会继续使用来扩大有效投资。

基于央行的表述,我们观察到,四季度新发放贷款加权平均利率为4.14%,较三季度下降20BP,再创历史新低。其中个人住房贷款利率为4.26%,较三季度下降了8BP,同样创历史新低。

三、港、美股市场同步下行

(一)美股市场行业指数普跌,科技、成长尤甚

从GICS(全球行业分类系统)划分的一级行业指数来看,所有指数均在回调。回调幅度较小的有能源、公用事业、金融,分别有-1.48%、-1.69%、-1.88%的周收益率。而通讯、房地产、日常消费和信息技术跌幅较大,分别有-5.36%、-4.27%、-4.11%和-3.74%周收益率。

图表5:美股GICS行业指数周表现情况

数据来源:iFinD,元宇研究院。

个股方面,统计标普500指数成分股的涨跌情况,涨幅居前的个股中,能源、信息技术涨幅居前的个股较多。在涨幅前10的个股中,EQT能源和Coterra Energy两只能源股的涨幅分别为11.14%和9.23%;英伟达和安西斯则分别有8.87%和7.6%的涨幅。

英伟达(NVDA.O)的强势上涨再次验证了业绩支撑的重要性。上周四当日上涨14.02%,创下了15个月内最大的盘中涨幅。英伟达2023Q4财报数据显示,收入和利润均超预期。第四季度每股收益0.57美元,预期0.48美元;营收60.51亿美元,预期60.06亿美元,环比增长2%;净利润14.14亿美元,预期12.02亿美元,环比上涨108%。2023财年全年营收269.74亿美元,上年同期为269.14亿美元。细分收入结构,数据中心业务四季度同比上升11%,同比下降6%,整体营收占比为55%,为第一大营收贡献来源。数据中心的主要收入来源为AI为基础的云服务,营收数据同时也反映出了中国销售收入的下降。汽车板块增长创纪录,同比增长135%,环比增长17%,营收占比3.3%。公司认为一季度公司营收为65亿美元(+/-2%),毛利率为64.1%(GAAP)和66.5%(Non-GAAP),Capex为3.5亿美元到4亿美元,2024全年为11亿到13亿美元,主要用于PP&E。

在跌幅前10的个股中,非日常生活消费品和医疗保健行业居多。其中达美乐比萨和Moderna分别有-16.76%和-16.41%的周收益率。

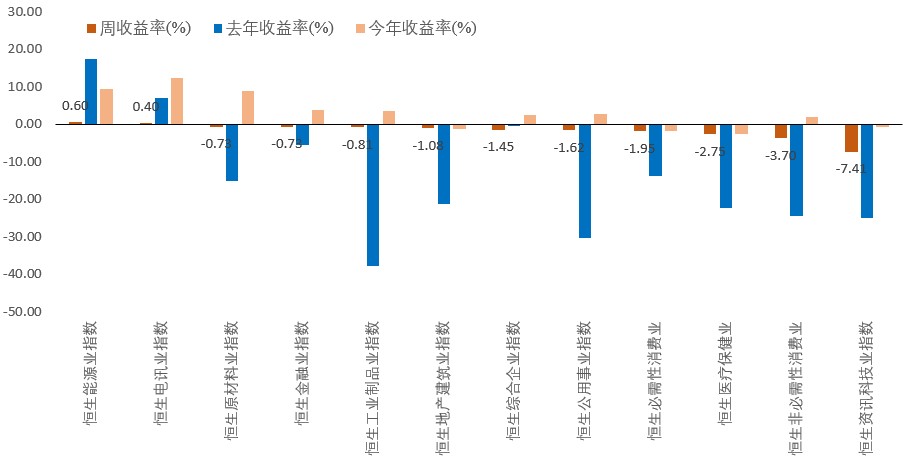

(二)港股市场继续回调,能源、电讯行业抗跌

过去一周,港股市场延续了回落的走势,仅有能源和电讯两个行业上涨,分别有0.60%和0.40%的周收益水平。资讯科技、非必须性消费、医疗保健跌幅靠前,分别有-7.41%%、-3.70%和-2.75%周收益率。

图表7:港股能源和电讯行业抗跌

数据来源:iFinD,元宇研究院。

在个股方面,由于市场整体处于回调阶段,恒生指数中涨幅前10的个股整体涨幅不大,中国宏桥、恒生银行和联想集团分别有4.59%、4.46%和4.42%的周收益率。

个股中国宏桥(1378.HK)的表现与中国经济复苏有很大的关联。该公司是世界上最大的电解铝生产商,电解行业的领军者,集热电、采矿、氧化铝、液态铝合金、铝合金锭、铝合金铸轧产品、铝母线、高精铝板带箔、新材料于一体的全产业链特大型企业。目前公司电力自给率为55.52%,氧化铝年设计产能为1700万吨/年,电解铝年产能合计645.90万吨/年,行业内排名前列。公司的优势在于一体化产业链,有稳定的成本优势。电力和氧化铝占据电解铝制造成本的70%,是企业能否盈利的决定性要素。公司在这两个板块均有完整布局,电力自给率59%,氧化铝自给率130%+,且2014年便开始涉足海外铝土矿资源。较高的原料和能源自给率保证公司在商品价格波动时的成本稳定性。在中国经济复苏呈高度确定的宏观环境下,对铝相关制品的需求提升,加之股价处于相对地位,引起市场关注。

跌幅居前的个股,集中在非日常生活消费品行业。创科实业、京东集团-SW和阿里巴巴-SW分别有-22.37%、-15.29%和-9.45%的周收益率,跌幅惊人。

个股创科实业是全球知名的电动工具供应商,其股价下跌与机构做空有关。2月23日由于做空机构Jehoshaphat Research的狙击,市值超千亿港元的创科实业股价大跌19%,并宣布停牌。Jehoshaphat Research在做空报告中称,创科实业夸大利润并进行大规模裁员,认为其2023年业绩表现将是“灾难性”的,并预测公司股价有60%到80%的下跌空间。创科实业也在2月23日晚发布了公告,否认Jehoshaphat Research的相关指控,多项指控包含众多诽谤性、偏颇、断章取义、不准确及不完整之陈述。

四、投资机会展望

(一)美股在当前时点要重点关注业绩

美国通胀水平整体处于下行通道,但是近期通胀数据超预期、就业数据强劲和PMI数据回升,都表明美联储想要让通胀回复到2%的水平,实在是任重道远。权益市场继续交易紧缩的预期,一切又回到2022年四季度初的样子。

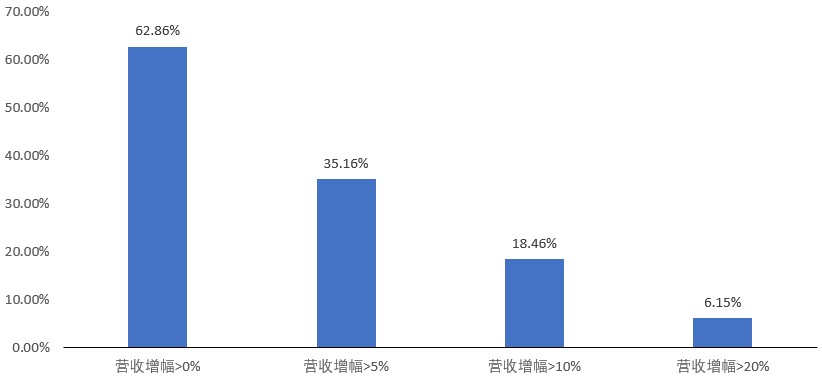

图表9:标普500指数成分股4季度营收增速情况

数据来源:iFinD,元宇研究院。

关于通胀,自2022年6月达到同比8.9%的高点后,已经是在持续回落了,不要低估美联储控制通胀的决心,尤其是在刚刚犯了误判的错误之后。上周五,多名美联储官员发表讲话,谈到通胀仍然高企,美联储需要完成更多工作。如克利夫兰联储主席梅斯特称,美联储不得不需要将利率提升至5%以上,并维持较长一段时间。如果美国经济出现衰退,这种衰退也不会很严重。其他联储官员也有类似的表述。

关于资本市场,美股整体表现低迷,这种状态可能还需要持续一段时间。控制通胀的结果只能是需求相应的萎缩,对应企业盈利增速承压。控制通胀的历史经验表明,在最后一次加息之后、第一次降息之前,股票市场才能真正的企稳回升。站在当前时点,美国加息处于尾声,简单观察美元、美债收益率反弹是否结束,依然是判断全球资本市场调整是否结束的重要观察点。尽管市场2月已经调整了近一个月时间,但可能依然未结束,盈利增速下行的速度如何,也需要考察。

在标普500指数的成分股中,已经披露2022年4季报的上市公司有455家,相较于3季度营收为正增长的个股有286家,占比为62.86%;营收增速在10%以上的个股有84家,占比约18.46%,接近于2成。龙头公司。已经披露4季报的这455家公司,相比于去年3季度的营收,整体增速为2.26%。

(二)港股配置需要考虑风格的轮动性

港股市场向来对海外因素较为敏感。在近期受美联储加息可能持续更长终点更高、地缘不确定性升温等因素影响,市场情绪被进一步压制,特别是海外中资股市场再度大幅下跌,让港股市场已经连续调整了4周。对此,我们需要保持足够的耐心。美国的通胀下行与中国经济复苏,是两个大概率事件。

港股市场目前估值相对合理,部分行业、板块甚至处于较低的估值水平,下行空间有限,加之企业盈利在整体持续的修复,预期国内将有更多政策利好等潜在催化剂扭转现在的市场趋势。

在具体的配置上,短期注重受益于利好政策刺激的消费、地产、基建等,随着经济复苏出现更多的积极信号,互联网、医疗保健、高科技,将是弹性更大的配置方向。

五、风险提示

1、欧美通胀下行速度不及预期,甚至再度反弹,引发美联储加息缩表预期增强,全球资本市场流动性紧张,风险偏好下降,估值承压;

2、美元指数从下降通道中急速反弹,美元计价的各类风险资产再次进入高波动状态;

3、地缘政治局势恶化,全球市场面临系统性风险;

4、国内经济复苏缓慢,政策力度不及预期。

免责声明:

本文所刊载内容(包括但不限于评论、预测、理论、或任何形式的表述等)均只作为参考,不代表任何确定性判断,亦不构成对投资者任何形式的投资建议,对任何因直接或间接使用本文涉及的信息和数据或者据此进行投资所造成的一切后果或损失,元宇证券及富元犇犇不承担任何法律责任。阁下应审慎考虑拟购买之产品是否切合阁下之投资目标、投资经验、风险承受能力及其他个人情况,并应明白对其投资必须承担全部责任。相关投资产品信息纯粹由信息供应商提供,元宇证券及富元犇犇对该等数据的准确性及可靠性概不作出任何保证,亦不会因任何不确或遗漏而引致之损失或损害承担法律责任(不论该等法律责任属于侵权或合约或其他方面),投资者应该自行核实有关资料。本网站内容及广告没有被香港证券及期货事务监察委员会审阅。忠告:市场有风险,投资需谨慎。

扫码下载智通APP

扫码下载智通APP