天工国际(00826):高端与出口两翼齐飞,长线成长颇具韧性

2022年,特钢行业面对宏观经济承压、疫情袭扰、需求转弱、原材料价格高企等一系列不利因素,但中国领先的特钢企业——天工国际(00826)仍交出了一份高端产品销售放量与出口业务快速增长“两翼齐飞”的业绩答卷,保持稳健成长韧性的同时在全球特钢市场中贡献中国品牌力量。

短期业绩承压无碍出口放量

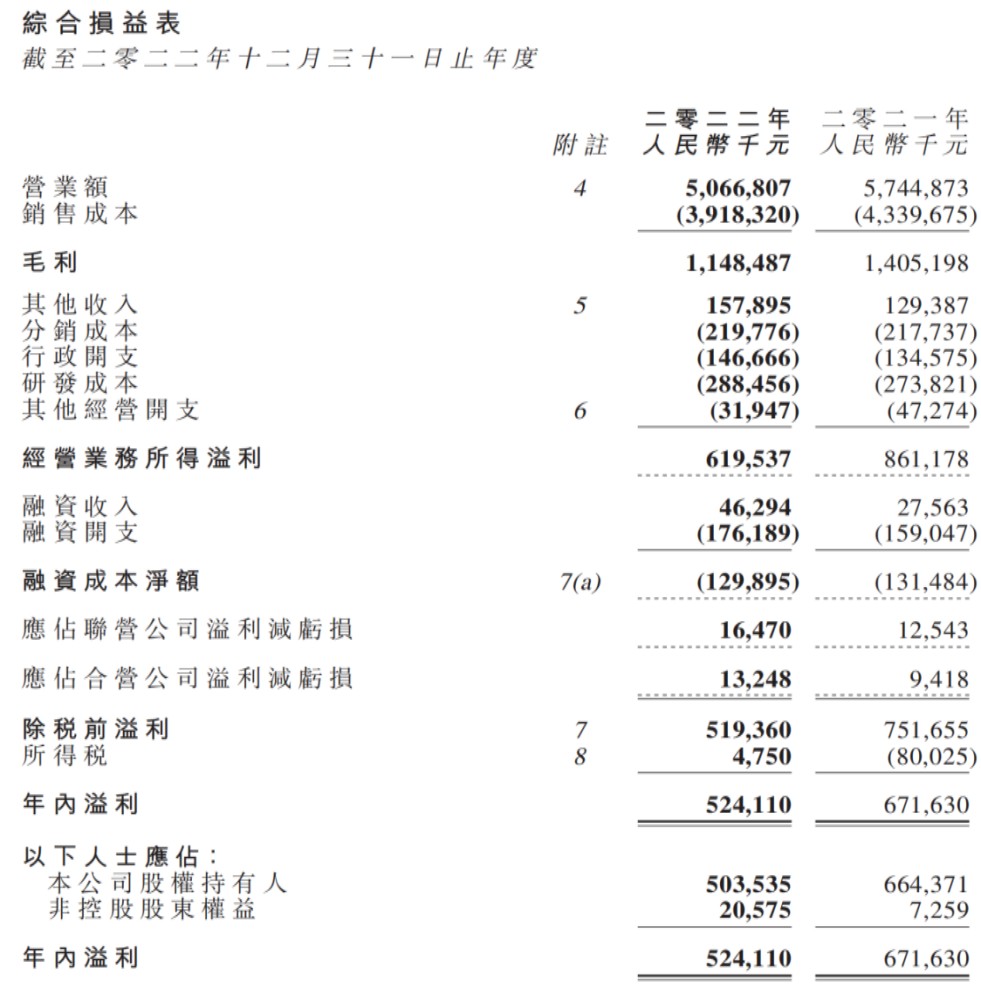

3月24日,天工国际发布截至2022年12月31日止年度业绩。财报显示,公司实现营业额50.67亿元(人民币,下同);毛利11.49亿元;公司股权持有人应占纯利5.04亿元;每股基本盈利0.181元。

天工国际业绩短期承压,外部原因主要受到国内疫情影响,使得国内整体需求萎缩。据中国钢铁工业协会数据,2022年重点钢铁企业营收同比下降6.35%,利润同比下降72.3%。天工国际在财报中表示,国内钢铁行业供需疲软,且国内模具钢销量下降26%。用作模具钢生产原材料的稀有金属成本增加照常被转嫁予下游客户。受限于国内需求疲软,价格调整仅允许转嫁所增加的部分成本。这将使平均售价的增幅较2021年缩小至仅有2%。

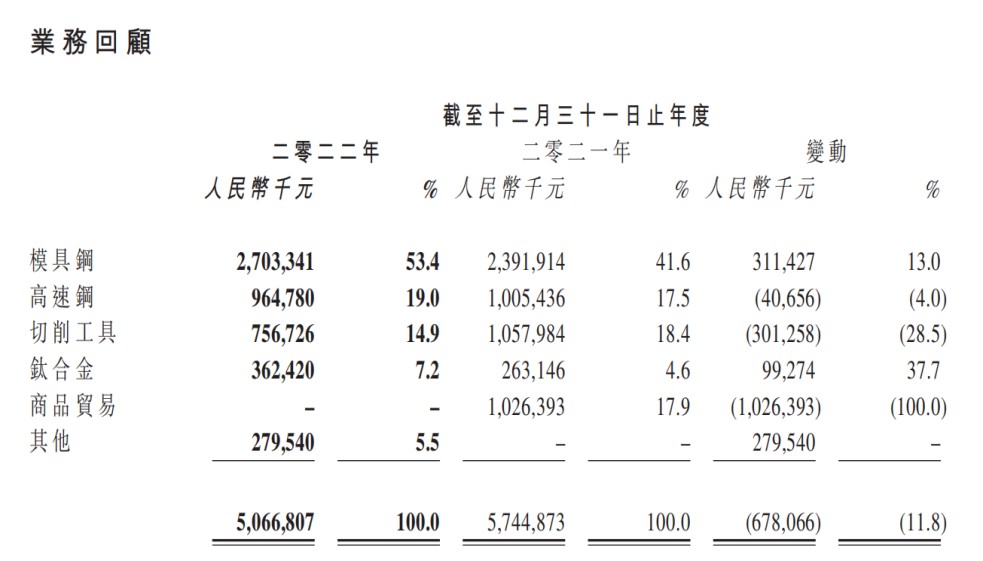

内部来看,天工国际2022年的业绩是公司主动调整业务的结果。为聚焦核心业务,公司的商品贸易业务已于2022年1月1日起停止运营,且公司启动了组装及销售电动工具套装新业务(其他分部),天工国际凭借该业务向下游延伸,以提供更多元的产品及服务。报告期内,其他业务的收入为2.8亿元。

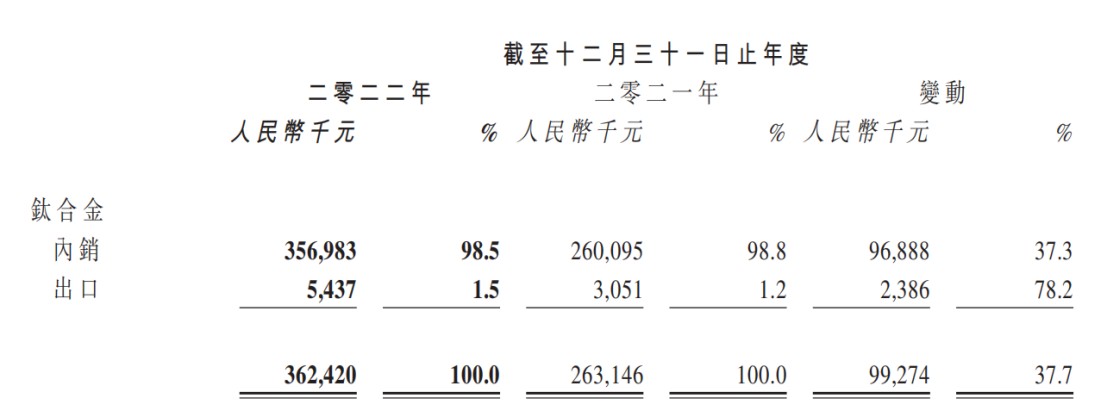

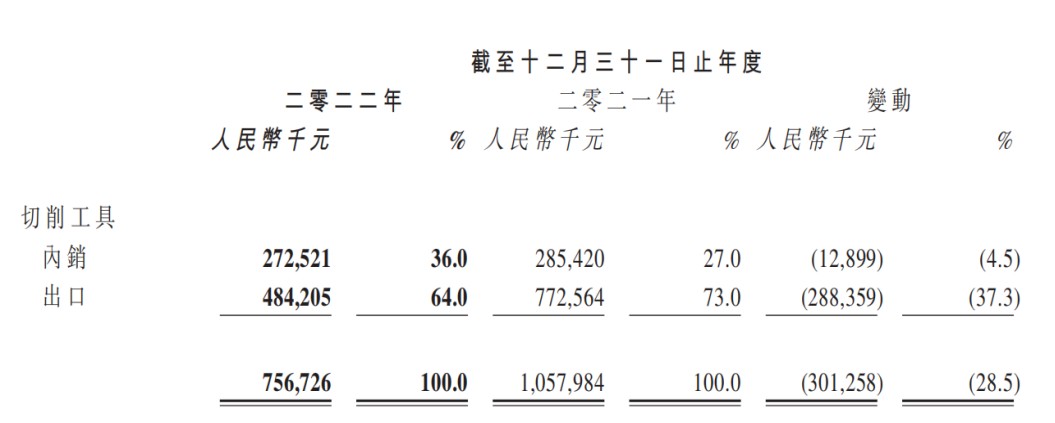

智通财经APP注意到,剔除商品贸易业务停止运营的影响,天工国际2022年收入较2021年同期可对比收入仍保持稳健。公司四大核心业务中第一大业务模具钢仍取得27.03亿元收入,同比增长13%;高速钢收入9.65亿元,同比仅轻微下滑4%;钛合金业务收入高速增长37.7%至3.62亿元;切削工具业务实现收入7.57亿元。四大核心业务2022年取得收入47.87亿元,同比稳健增长1.5%。

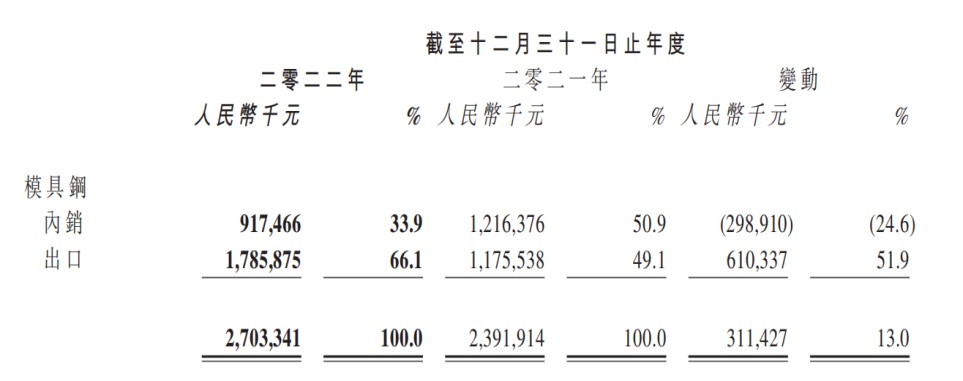

具体来看,模具钢收入增长背后,主要由出口拉动,全年出口收入大增51.9%至17.86亿元。其主要原因包括:美国为了遏制高通胀,联邦储备委员会于2022年将联邦基金利率由0.25%大幅上调至4.50%,导致美元兑人民币大幅升值,故年内中国出口因此受益。同时,欧洲陷入地缘政治危机,战争导致石油及天然气等能源价格持续飙升,叠加欧洲近年来实施了减少碳排放的“绿色钢铁政策”,导致欧洲钢铁产品供需失衡。相比之下,中国作为钢铁出口及加工大国,钢铁供应相对稳定。中国的钢铁供应正好填补了国际市场的空白。

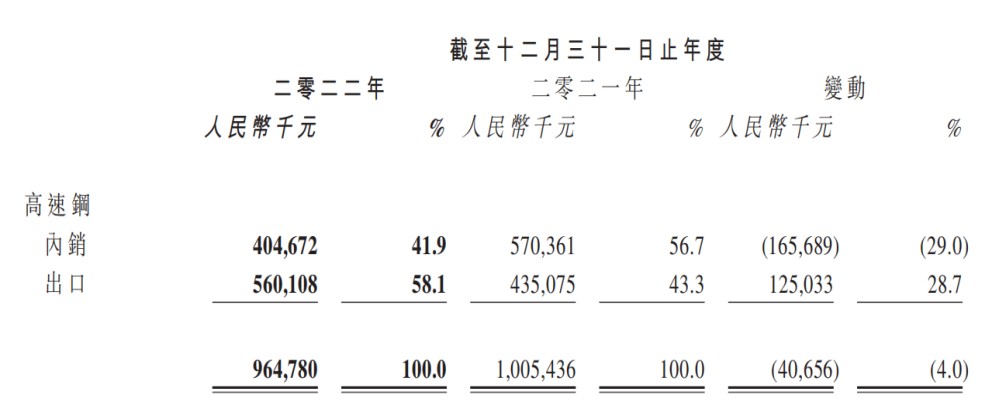

高速钢同样受益于出口。据财报显示,在报告期内对高速钢的需求受其下游切削工具行业需求下降所限制。销量较2021年轻微减少3%。然而,与2021年相比,平均售价则大幅上涨33%。主要由于出口粉末冶金产品的比例增加。因此,高速钢出口收益大幅增加28.7%至5.6亿元。

钛合金收入的增长则主要由内销拉动,全年内销收入增长37.3%至3.57亿元。年内,天工国际的钛合金产品已获得必维国际检验集团等国际权威组织的质量认证,并开创了国内同行业冷拉钛合金盘圆的最大规格记录。这有助于公司保持其在钛合金盘圆质量方面的行业领先地位。

天工国际表示,随着专注于消费市场的战略调整取得成功,公司已引进一个新的国内制造商,该制造商专门使用公司生产的钛合金盘圆为品牌消费类电子产品制造商制作框架。对该新客户的销售额于2022年贡献收入约1.07亿元,为国内收入的主要增长点。公司将于2023年继续接获该客户的新订单。加入此新产品后,平均售价上升36%。公司正考虑增加钛合金产能,以应付新订单。

切削工具方面,出口销量同比下滑44%,由于海外家居DIY需求较去年的高峰期有所回落。不过由于上游高速钢价格上涨的传递效应,切削工具出口收入同比下滑37.3%至4.84亿元,良好对冲了销量下滑幅度。切削工具内销虽然受疫情影响,但公司专注于高端产品交付的策略取得明显成效,在提高平均售价后,国内收入仅小幅下滑4.5%。

从目前形势看,国内市场需求低迷这一制约天工国际成长的最大因素有望逐渐消退,天工国际将迎来国内与海外市场双轮驱动的发展新时刻。具体来看,国内市场中,2023年宏观面趋于明朗,疫情防控优化后有望释放经济活力,地产行业或逐渐着陆,基建仍将持续发力,汽车有望继续保持增长,这些都将带动钢材需求的持续增长。

海外市场方面,需求前景不仅取决于货币紧缩政策的影响,还取决于央行稳定通胀预期的能力,虽然美国加息一定程度上影响了海外市场需求,但该部分信息已被市场充分交易,目前市场已在交易美联储2023年停止加息的预期,且石油及天然气等能源价格虽有所回落,但与往年相比仍处于相对高位,预计海外市场需求仍会处于一个相对紧平衡的状态。

在此背景下,天工国际继续坚定推进全球化战略,公司已形成多元化的海外销售网络。随着疫情趋缓,公司的海外生产基地现时已全面复工,并处于不断扩建中。于2022年,泰国精密刀具二期项目已于年内正式启动,预期于2023年下半年完工。届时,将新增产能5,000万件,两期项目累计有近1亿件产能,使切削工具产能翻倍。

高端化转型成果显著,多个高新项目望迎收获期

值得注意的是,天工国际未来业绩提升依托的不仅仅是产品销量的增长,更注重质的提升,公司产品高端化转型成果显著,将助力公司盈利能力提升,品牌国际影响力再上新台阶。

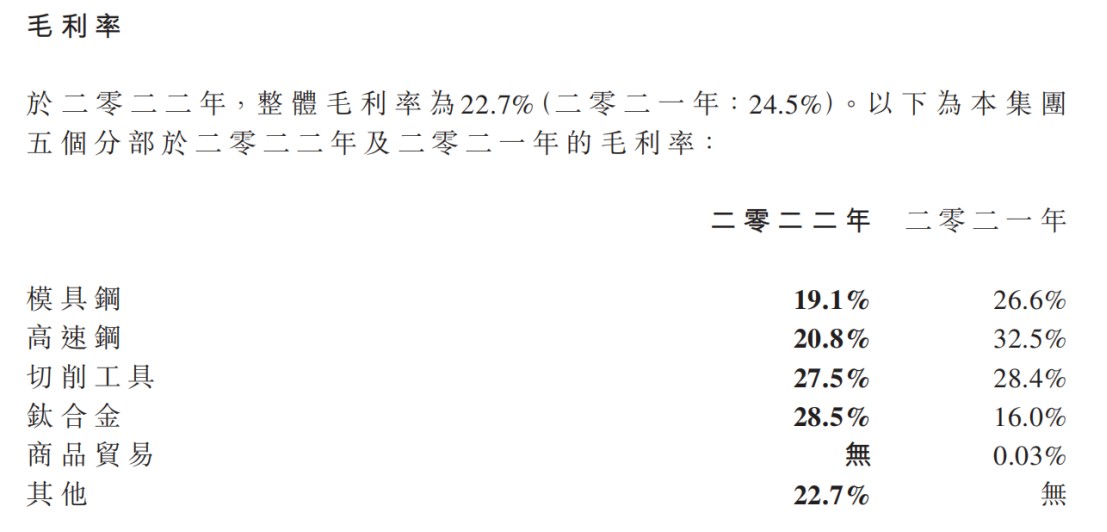

2022年,钛合金业务是天工国际高端化升级最典型的代表。期内,钛合金业务的毛利率由2021年的16.0%,显著上升12.5个百分点至28.5%。公司钛合金业务分部的产品主要分为纯钛及钛合金产品。针对消费市场对钛合金的需求,公司提供附加值较高的深加工产品。由于钛合金产品的生产过程要求熔点高,材料容易极化,这为产品成分均匀性及稳定性的控制带来巨大的技术困难。因此,钛合金产品的平均售价及毛利率高于纯钛产品。

除此之外,天工国际模具钢业务的高端化升级也在稳步推进。公司面向高端合金工模具钢产品的“5万吨合金工模具钢扩能”已开始投入生产,公司工模具钢的产能已升至30万吨。且天工国际继续推进高端工模具钢的应用场景,2022年9月,公司与包括一汽铸造、广州型腔、宁波合力、广东鸿图等在内的13家下游模具以及汽车零部件企业签署了战略合作协议,这标志着天工国际正式进入了汽车轻量化大型模具用材料和一体化模具产业,前景广阔。

在打破国外垄断的粉末冶金方面,2022年内新增产能3000吨,使公司粉末冶金总产能提升至5000吨。凭借自身材料优势,天工国际已成为国内刀具市场上唯一拥有从生产高端粉末材料到粉末刀具的全产业链企业,稀缺性与成长性明显。天工国际也因此成为集传统高速钢刀具、硬质合金刀具、粉末高速钢刀具于一身,产品品类进一步提升,是国内刀具品类最齐全的企业。

据悉,天工国际正大力推进粉末冶金高速钢刀具的应用,包括粉末丝锥,预计2023年年底前将完成全年1,000万支粉末丝锥的产量,实现进口替代,大大提升中国制造业机床加工能力。

在硬质合金切削工具方面,目前中国硬质合金产品仍以中低端为主,难以满足国内高端制造业需求,但高端硬质合金严重依赖进口,国内市场巨大。因此,天工国际已与硬质合金的业内专家团队成立了一家子公司以生产硬质合金,该专家团队能够提供技术支持以协助集团建立硬质合金切削工具的产能,预计将会在2023年底前正式投产,届时将有刀片、刀具和棒料三块产能。其次,随着硬质合金刀具首批设备陆续到位,公司第一片硬质合金可转位刀片成功压制,标志着公司在硬质合金项目上取得突破性进展,公司的硬质合金切削工具将广泛应用于CNC机床。

智通财经APP认为,随着上述高新产能的投产,使天工国际的盈利能力在两个维度上得到提振,其一是产能提升后会有一定的规模效应,其二是新增产能中高端产品的项目居多,这有利于进一步改善公司产品的毛利率水平。

需要注意的是,天工国际近期股价回调,公司的估值水平随之下探。公司当前市盈率(TTM)仅为12.3倍,明显低于近5年来公司PE的中位值16.9倍。公司当前市净率也仅为0.9倍。目前走势尚未反映2023年公司基本面改善的预期。在价值被低估以及业绩改善的双重利好下,天工国际今年股价有望迎来“戴维斯双击”。

因此,可以看到“先知先觉”的投资者已经开始增持天工国际股票。智通财经APP数据显示,截至3月24日收盘,南向资金对天工国际的持股数量达到4.5亿股,持股比例16.15%,持股市值为11.2亿港元。诸多投资者仍然笃定,天工国际将在全球特钢舞台上实现新的跃升。

扫码下载智通APP

扫码下载智通APP