新医改下的港股药企新财路:做基金,买机会

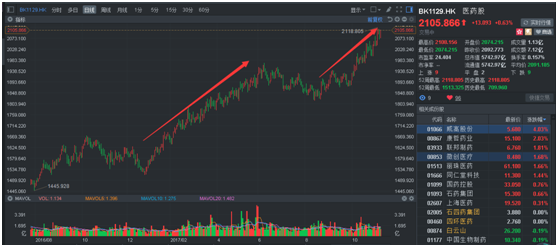

一根阳线改变情绪,两根阳线改变观念,三根阳线改变信仰,四根阳线让人疯狂。在港股牛市的带动下,医药板块今年走的精彩至极,截至目前的209个交易日,该板块涨幅近35%,高出恒指3个点,这是过去4年都未曾见到到过的。

盘面天天阳线,韭菜不疯也难。智通财经APP发现,209个交易日内,该板块成交总量达到293.42亿股,成交金额1851.2亿港元,比整个深港通南向资金(截至11月8日总额为942.18亿元人民币,折合港元约1107.9亿)还多,冒出了多只如复星医药(02196)、石药集团(01093)、中国生物制药(01177)、药明生物(02269)的白马股。

投资者们玩的得欢心,上市公司们的IR们也终于松了一口气,起码证明了“我的路演是有效的嘛!”

不过,相比二级市场长长的大阳线,智通财经APP发现,最近多家没有“研发利好“可发药企却悄然组建起来基金,瞄准了新市场。

蹭不了研发潮,那就造“基金”热

医健产业的投资逻辑,说复杂也复杂,直接化简不过六个字:“品种、研发、市场”。

因为业绩的成长性由品种决定,差公司好品种一样能有大市场,最后成为大牛股。而好品种的来源却各不相同,有时势造就的,有老祖宗传下来的,有政府给的,也有自己苦干出来的。这自己苦干,自然就是研发。

假如没有品种、研发,甚至市场怎么办?那就只有出绝招了——买!毕竟跑马圈地是医健产业最常见的事情,所以这个时候,基金就显示出了“灵活、方便、能以原始方式进入”等优势。

而进入四季度,智通财经APP突然发现,多家药企开始成立基金,以便去投自己心仪的好项目。

如11月8日,华润医药(03320)发布公告,称该公司全资附属华润医药(汕头)以及公司附属华润医药投资、华润三九、华润双鹤及华润医药商业与其他合伙人就共同投资25亿人民币(单位下同)成立基金订立有限合伙协议。

在公告中,华润医药指定了基金的用途,即从事中国医药行业企业股权投资。一下拿出25亿人民币做基金,有这么多钱吗?2017年中期,该公司金融现金流为负48.77亿港元;投资现金流为负41.26亿港元;融资现金流88.86亿港元,年终现金及现金等同项目143亿港元(约121.6亿人民币),所以账面上是不差钱的。

当然,纵然有钱也不能乱花,按结构出资,华润医药承诺出资总额将为3.0525亿,约占基金承诺出资总额的12.21%。余下的则有华润三九、华润双鹤及华润医药商业等合伙人给。出个零头,风险与共,这门生意做得精。

除华润医药新成立了基金外,前一天,昊海生物科技(06826)也发布公告,公司与普通合伙人订立有限合伙协议,据此,公司同意以有限合伙人身份向基金认缴出资8.9亿。公告显示,基金主要投资于药品、医疗健康及大数据、医疗器械、医疗高端装备、医疗智能硬件、生物材料等相关领域,兼顾适当领域的具有较高投资价值的投资机遇。

一眼看去,基金投资的方向全是当下最“火”的产业。而按该公司管理层的说法,投资事项将使公司在医药行业的投资组合多元化,同时为集团带来稳定的投资收益。

同一天,中国再生医学(08158)也宣布,全资附属CRML作为有限合伙人参与Haitong International ZhongHua Finance Acquisition Fund I, L.P基金,其资本承诺金额为7500万美元(相当于约4.98亿人民币)。该基金为主要投资皮肤护理及医疗产品行业的产业基金。

不过,因为合约的修改,承诺金额从7500万美元减至3500万美元(相当于约2.31亿人民币),基金的有限合伙权益已重新分类为多种类别,条款各不相同,而CRML于2017年7月15日认购的权益已被重新指定为B类权益。

大基金变卦小基金,二级市场或认为其过于“犹豫”,在11月8月阴跌的基础上再次回落,截至11月9日的两个交易人,该股跌掉10.1%,令人叹息。

基金回报率惊人,新药研发成投资大方向

动辄几亿、十亿,这些基金究竟能给药企带来多大回报?智通财经APP在《中国医疗健康行业十年回顾与展望报告》看到,到2017年从事医疗健康投资的专业基金已经从十年前的少数几家美元基金,发展到如今200多家,交易数量也从当时的每周2-3笔变成现在每天2-3笔。

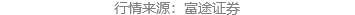

其中,相当一部分投资人获得了可观的回报,据统计,2016年医健投资通过IPO(大多数基金赌的就是能助他上市)平均退出机构回报达到9倍,并购退出平均回报也达到5倍左右。什么概念,就好比用2块钱的买张彩票,居然中了20万!这也解释了,为何近年越来越多的药企喜欢成立基金做投资了。

回报有保障,投资方向是也在呈现出新变化。

2007-2009年资本市场的热点是外包,如药明康德拿到融资并上市(后在美股退市);2009-2016年创业板开启,资本追逐传统药厂和器械公司;从2012年医改开始,连锁专科医疗服务、民营医院、移动医疗成为市场赢家,如华润凤凰医疗;2014年精准医疗又创造出新热点,如华大基因、贝瑞和康完成资本整合。

2015-2016年,新药研发则成为焦点,如恒瑞医药、药明生物。具体来说,新药研发方面,单笔的投资金额在大幅上升,这就更需要外界资本的帮助,也正因为这一现状,各大药企成立的基金就有了机会,以FDA在2006年-2015年批准的10种抗肿瘤药物研发为例,总研发费用为72亿美元,其中,中位研发时间为7.3年,中位研发费用为6.48亿美元, 但批准上市后4年中,这10种药物的总销售额超过了670亿美元。

高额投资带来的是巨额回报。如果这些药企的基金有幸找到了一个重磅好项目,未来无论是帮助其IPO还是继续“低调”做草根,都将获得巨额回报,直接作用自己的业绩。

而到2017年,在分级诊疗、医保控费、药招政策下,大数据+人工智能因不受政策限制而将成为投资新方向。

因此,就投资方向而言,此次华润医药、昊海生物科技新成立的基金或将成为受益者。

扫码下载智通APP

扫码下载智通APP