威灵控股(00382)私有化始末:“掠夺”的大帽不宜乱扣

2017年11月10日注定是威灵控股(00382)不平凡的日子,这一天他迎来了近50倍急剧成交量的放大和近26%的暴力拉涨,不为别的,只为这一天是威灵控股大股东提出私有化后的第一个交易日。

私有化公告引发的股价异动

高溢价率私有化收购,威灵控股迎来天量暴涨。2017年11月6日,威灵控股突然发布一则短暂停牌的通知,表示公司将由关于收购及合并的相关消息放出,之后公司股票暂停了交易。

直到11月9日晚间,公司再次发布公告称,公司第一大股东美的国际控股有限公司将以2.06元/股的价格私有化收购威灵控股,相较于最后交易日的价格溢价达30.4%。

由于美的控股已经拥有威灵68.63%股份,剩余31.37%的股份(即8.98亿股)还需要花费近18.5亿港元(单位下同)。

此消息一出后的第一个交易日(11月10日),威灵控股股价开盘立即飙涨至25%左右,随后一度稳定运行至收盘的25.95%,当日3955万股的成交量和7825万元的成交额,是前一日交易日近50倍之多。

行情来源:富途证券

赚足市场眼球的同时,威灵控股私有化事件同样抛出一些疑问:大股东为何此时提出私有化要约?整个事件的来龙去脉究竟是什么样的呢?且听我娓娓道来。

威灵私有化事件始末

威灵控股是中国家电电机的龙头企业,主要下游家电行业为空调和洗衣机。公司作为家电电机及电子电器产品的制造商,专业研发制造电机及其驱动系统,所开发的电机产品广泛应用于家用电器领域、清洁设备、泵类产品、工业自动化领域等。

公司拥有广东顺德、安徽芜湖、江苏淮安、江苏常州四大电机制造基地的六座工厂,年产能超过2.2亿台。主要客户包括较多全球知名的家电制造商,如惠而浦、伊莱克斯、夏普、西门子、意黛喜、开利、三星、乐金、三菱、大金、松下、凯驰、海尔、美的、海信、约克、特灵等。

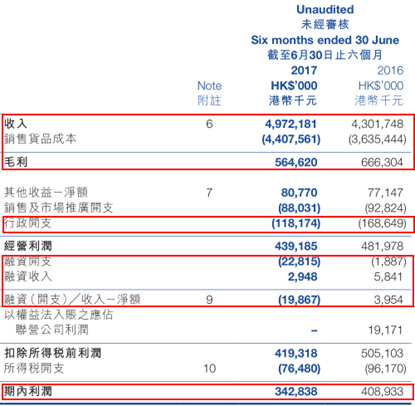

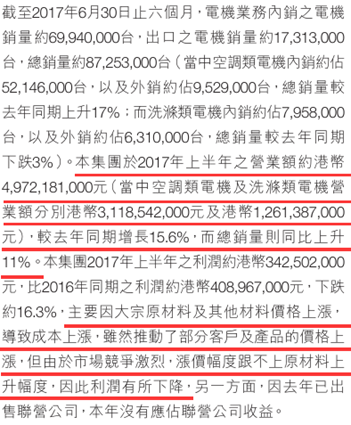

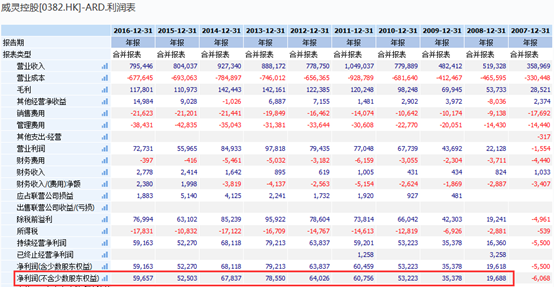

威灵不久前因为业绩远不及预期的问题,出现过股价大幅下跌。智通财经APP通过财务数据了解到,威灵控股2017年上半年实现营收49.72亿元,同比增长15.59%,而毛利率仅有5.65亿元,同比下降15.26%,再叠加融资开支大幅增长11倍至2282万元,好在行政开支费用同比减少近5000万元,但最终的股东应占利润还是同比大幅下滑16.3%至3.43亿元。

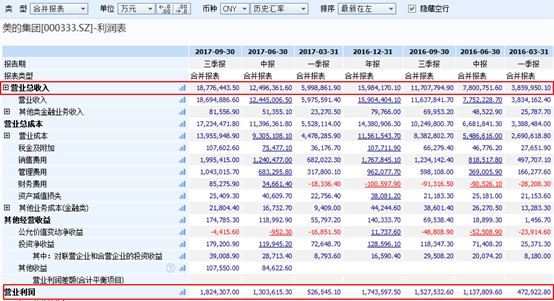

这个业绩答卷是市场所接受不了的,因为公司的业绩预期,在随着公司最大客户——美的集团(000333.sz)的业绩高增长而被市场一步步抬高。

2017年是白电行业大幅回暖的一年,根据产业在线数据可知,2017年前三季度空调、洗衣机行业内销量同比增长42.5%、7.4%,空调行业高景气仍在持续,而美的空调、冰箱、洗衣机内销出货量份同比分别+114%、+35%、+14%,表现远超行业平均水平。

即使在家电原材料成本较大幅度上涨的影响下,美的集团的前三季度收入和利润依旧呈现双增长的乐观态势。而威灵控股2016年收入中约有46%来自美的集团,因此美的集团2017年亮眼的业绩表现在逐步推高市场对威灵控股的预期。

威灵控股股价从2017年初1.36港元的水平,一路稳健上行至年中高点的1.88港元,涨幅近38%。

然而随着公司半年业绩披露的临近,股价开始一路下滑,公司于8月23日发布2017年中期业绩公告称,集团上半年实现营业收入49.72亿港元,同比增长15.59%,但是公司拥有人应占溢利3.43亿港元,同比减少16.25%。

营收与利润的增长出现了大幅背离,主要原因是虽然电机销量大幅增加,但是原材料价格的上涨影响更大,并且由于市场竞争激烈导致产品价格涨幅不能覆盖成本端。

这下就很尴尬了,美的集团等大客户的亮眼业绩,确确实实是给威灵控股带来销量大幅地提升,但是成本拖累业绩到这个程度却是出乎市场意料的。因此,就出现公司股价于8月24日放量大跌的一幕,当日跌幅达到15.15%,成交量放大33.33倍至近1700万股。

行情来源:富途证券

之后的9月27日,在没有任何消息放出的情况下,公司股价的成交量突然暴增20倍至2000万股左右,股价开始一路上行,之后就是前文提到的停牌发布私有化公告事件。

至此,市场对威灵控股私有化的看法众说纷纭,当然也不乏类似一些极致腹黑的观点,不过基于笔者了解的一些市场信息而言,此次私有化收购并非那么复杂。

对于私有化的一些小看法

相对比港股市场的吸引力,美的控股更有理由私有化威灵。美的旗下共三家上市公司,分别是美的集团、小天鹅(000418.sz)和威灵控股,相比于在A股市场上风生水起的美的集团和小天鹅而言,近57亿元市值的威灵控股,仅有100万元上下波动的日交易额实在略显寒酸,港股市场对于美的控股的吸引力并非那么大。

同时,威灵控股是美的集团的上游企业,而美的集团又是威灵的最主要客户,协同效应也是存在的,美的控股有理由也有需求私有化,至于会如何处理又是后话了。

威灵业绩增长性存疑,美的私有化价格并非完全不合理。正如威灵远低于市场预期的中期业绩印证,公司在白电需求超预期大增的情况下,依旧没能交出理想的成绩单。而前一轮地产销售高峰带来的白电需求回暖,在今后能提供的需求支撑将会逐渐减弱。

再看到环保趋严、供给侧改革等重压下的原材料价格,即使很难继续猛涨,横盘震荡的概率相较而言也高很多,这就给威灵下半年业绩造成更大的压力。

公司股价于9月27日开始先行上涨20%多,之后再次溢价30%,即以11倍PE进行收购,联系到公司长年来增长性较弱的盈利能力,以及未来面临的业绩压力而言,此价格算不上高价,但也完全称不上很便宜。

因此,对于市场上某些基于自身腹黑心理,动不动就给人扣上“掠夺”帽子的机构,认为美的在以大股东身份掠夺中小投资者,其目的就不得而知了。

中国金融市场说小绝对不小,但说大也并没有那么大,美的控股旗下仅上市公司就三家,而威灵控股又是市值最小的一家,大集团在行业中的树立起信誉的旗帜不是说扔就会扔的,毕竟没有为芝麻丢西瓜的道理。

相比之下,嘴里喊着“保护中小投资者”的口号,行动上却经常给中小投资者挖坑的部分势力,在这里需要听进去的道理是:多行善事,莫以阴暗的角度去衡量他人。(文/江松华)

扫码下载智通APP

扫码下载智通APP