从不良率、负债成本双下降,看浙商银行(02016)的高质量发展

资产、营收保持双位数增长,增速稳居全国性股份制银行第一,面对大环境的波动,浙商银行(02016)2022年展现出了强劲的成长性。

智通财经APP了解到,3月27日,浙商银行发布2022年财报,实现营业收入610.85亿元,同比增长12.1%,增速连续6个季度稳居全国性股份制银行第一,股东净利润为136.18亿元,同比增长7.67%,净利率为22.29%。公司拟向全体股东每10股分配现金股息2.1元,股息率达8.9%。

此外,截至2022年末,浙商银行总资产2.62万亿元,同比增长14.66%,发放贷款和垫款总额1.53万亿元,同比增长13.2%,规模稳健扩张,贷款资产占比总资产稳定在58.4%。期内资本充足率11.60%、一级资本充足率9.54%、核心一级资本充足率8.05%,均保持健康发展的水平。

不良率五年来首次下降 内生性增长强劲

浙商银行是浙江省领先的股份制银行,以集约化及内涵式增长,实现了规模、效益及质量的协调发展。过去五年,该行各项经营及规模指标基本处于双位数的增长水平,领先于同行。2018-2022年,公司资产规模、负债规模、发放贷款规模、营收复合增速分别为12.33%、12.3%、15.22%及25.12%。

对比来看,全国规模较大的股份制银行在资产端有双位数增长,但在业绩端基本处于单位数的复合增长水平,远低于浙商银行。规模较小的地方性银行,资产端多实现单位数增速,部分业绩处于下滑趋势。

2022年,浙商银行继续保持各项指标领先趋势,各项贷款增速列全国性股份行第一,各项存款增速列全国性股份行第二,且存款付息率在可比银行中降幅最大。

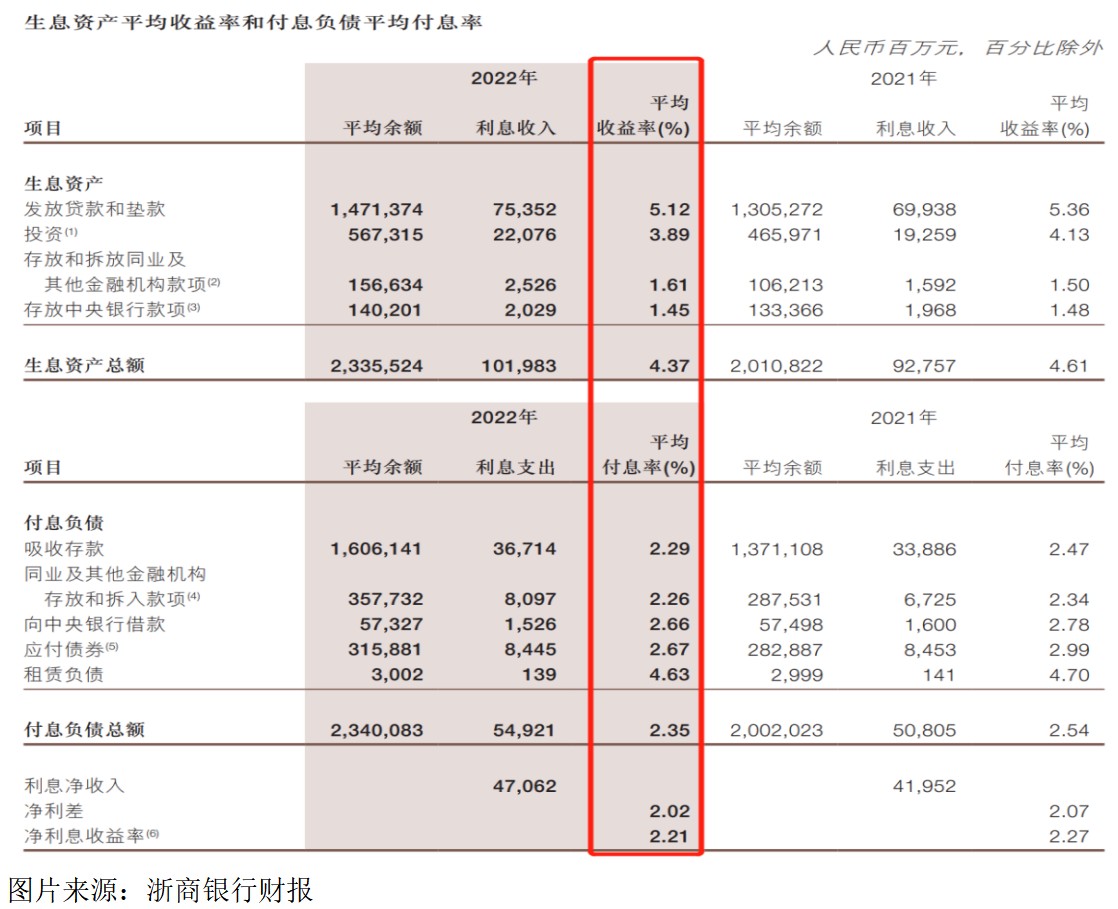

浙商银行的收入结构中,利息净收入基本保持双位数增速,而非利息净收入于2022年恢复至双位数增速,占比22.96%,高于同行水平,收入结构更加合理。净利差有一定的波动,整体仍呈向上趋势,2022年为2.02%,相较2018年提升0.26个百分点,平均ROE由于资产规模扩张有一定下滑,为9.02%,处于行业中等偏上水平。

高质量发展是浙商银行业绩长青的基石,2022年公司有效开展风险化解攻坚,公司不良贷款率为1.47%,较年初下降0.06个百分点,这是五年来的首次下降。拨备覆盖率182%,较上年提升7.58个百分点,风险抵御能力进一步增强。同时,公司资产充足率常年在11%以上,而核心一级资本充足率稳定在8%以上。

贷款投向审慎 负债成本降低

在资产端,浙商银行2022年生息资产达到2.34万亿元,同比增长16.4%,近五年复合增长率为11.44%,占比总资产的89.3%,比较稳定。而在生息资产结构中,发放贷款及垫款、投资、存放和拆放以及存放央行分别占比62.96%、24.28%、6.71%及6%。贷款占比最高,平均收益率也高,2022年为5.12%,往年则稳定在5-6%之间。

回归本源、聚焦主业,浙商银行全面启动供应链金融、普惠金融、科创金融、数字金融、绿色金融、综合金融“六大工程”,全力支持制造业等实体经济融资需求。从贷款投向上看,制造业、租赁和商务服务业及批发和零售业占比总贷款分别为14.22%、13.73%及11%,合计38.95%。

浙商银行践行“经济周期弱敏感资产”策略,并提出“321”的打法:“3”就是要优先投放零售、小贷和供应链金融,这是公司获得稳定收益率的核心。2022年弱敏感经营策略初见成效,实现营收169亿元,占比29%,而小额分散资产实现营收99亿元,占比17%,合计占比达46%。

浙商银行垒好经济周期弱敏感资产压舱石,把质量增长放在第一位,除了业绩成效外,还体现在不良率上,制造业、批发和零售业及建筑业等不良贷款率均有不同程度下降,其中制造业同比下降1.38个百分点,驱动整体不良贷款率五年来首降。此外,期间其可疑及损失贷款比率为0.72%,同比下降0.42个百分点。

在负债端,浙商银行一方面优化负债结构,另一方面积极降低负债成本。2022年吸收存款、同业及其他金融机构存放、向央行借款以及债券分别占比68.43%、15.29%、2.45%及13.5%,其中吸收存款占比不断提升,相比于2018年提升了9.84个百分点。期间负债成本全面优化,平均付息率都有不同程度下降,其中吸收存款下降0.18个百分点,整体付息率2.35%,同比下降0.19个百分点。

浙商银行存贷比保持审慎状态,2022年为91.6%,同比下降3.59个百分点,但在过去五年基本保持在90%以上。在资产得到有效利用同时,注意防范并控制风险,这符合公司审慎的贷款投放理念。此外,公司有24.28%的生息资产用于投资,但大部分用于投资债券,主要为金融债和政府债,收益率较为稳定。

坚持四大战略 成长性获市场认可

过去几年,浙商银行实现了规模、效益及质量协调发展,得益于其对四大战略的坚守,即数字化改革系统开启、深耕发展全面推进、五大板块协同发展及财富管理全新启航。

2022年初,银保监会、央行相继发布了《关于银行业保险业数字化转型的指导意见》和《金融科技发展规划(2022-2025年)》,银行数字化改革浪潮启动。浙商银行主动融入浙江省数字化改革的大局,构建数字化改革的“四梁八柱”“185N7”改革体系方向,打造数字微海生态系统。通过数字化改革,该公司在综合金融、共富金融、普惠金融等各类场景中精准发力。

公司深耕浙江大本营,2022年省内融资服务总量达到8398亿,同比增长6.5%,省内各项存贷款余额分别为4628亿元及4997亿元,增幅分别为12%和15%。此外,公司将业务全面推进至环渤海、珠三角及中西部等地区,2022年长三角、珠三角及京津冀三个区域项目余额占比合计超过68%,其中长三角及珠三角收入贡献分别为54.71%及9.66%。

大零售、大公司、大投行、大资管、大跨境是浙商银行的五大业务板块,协同并进,共同驱动业绩成长。公司将大零售板块定位为第一板块,重塑经营体制,加快推进财富管理全新启航。2022年,大零售板块个人用户数量873.36万户,同比增长4.51%,小微企业贷款用户11.93万户,贷款余额2772.86亿元,同比增长17.22%。期间,该公司零售银行业务收入增长达16.91%,收入份额为53.19%。

成绩的取得,离不开浙商银行新管理层决策及执行力,以“一流的商业银行”愿景为统领,明确“三个一流”的目标方针,在“服务浙江、服务浙商”的过程中,深入践行“金融向善”的价值观。2022年,公司不仅出清了问题股东,同时坚持审慎的投资理念,使得资产质量不断夯实。

浙商银行出色的成长性及盈利能力获得了市场的认可。中金发布研报称,浙商银行全年扩表积极,息差保持韧性,手续费多点开花,看好公司新战略及五大业务板块协同发展的新格局,目标价3.56港元;海通证券研报称,浙商银行降负债成本有成效,资产质量夯基础,非贷业务驱动中收增长,合理目标价为4.83港元。

上述投行目标价比浙商银行现价分别高出32.34%及79.55%。目前,浙商银行PB及PE值分别为0.37倍及3.77倍,而港股银行板块平均值分别为0.5倍及4.2倍,公司处于低估状态。基于公司强劲的基本面及资产质量,投资者长期持有,有望获得市值溢价+高额股息率双重回报。

扫码下载智通APP

扫码下载智通APP