产品升级和出口增长 海天国际(01882)股价还有26%上行空间?

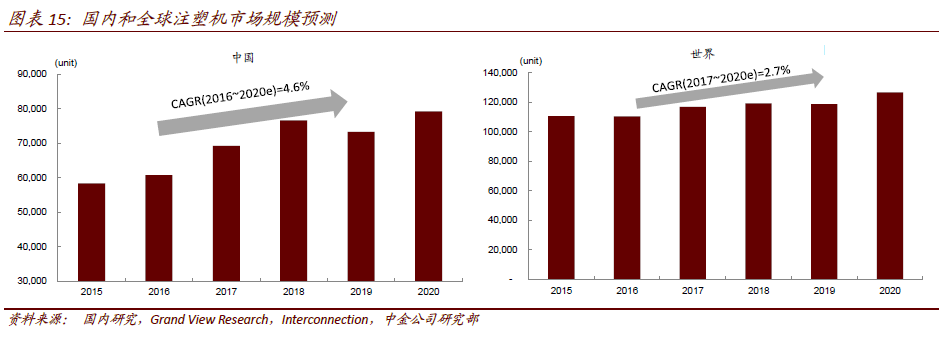

智通财经APP获悉,中金发表研究报告称,首次覆盖海天国际(01882)给予推荐评级,目标价28.85港币,对应16倍2018年市盈率和26%上行空间。主要因为海天国际是注塑机行业中的领导者,在全球和国内销量、市占率分别达到27%、40%。随着汽车、家电、包装等下游行业稳定增长,注塑机市场规模有望在2016-2020 期间实现年均复合增长率4.6%。

另外中金考虑海天国际正在进军高端市场,预计2016-18 年海天电动/两板式注塑机收入的年均复合增长率为30%/27%。此外,中国注塑机贸易顺差由2009年11亿元上升至2015 年23 亿元,同期公司出口年均复合增长率达到18%。中金预计公司将持续受益于海外扩张。

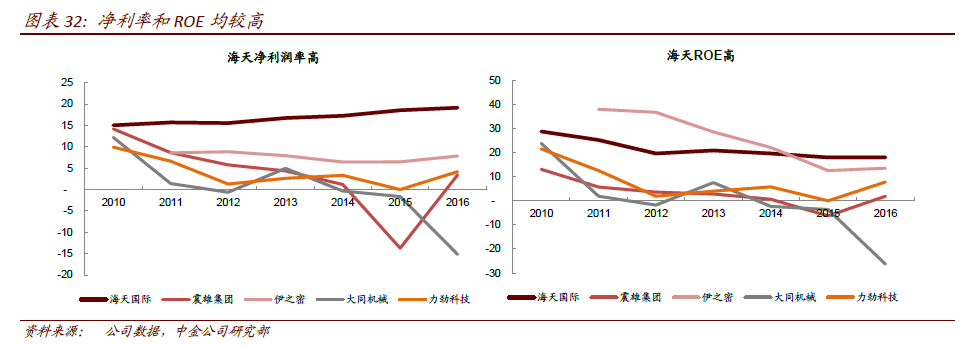

再加上公司盈利水平和激励机制良好。2016 年,公司毛利率/净利率/净资产收益率(ROE)分别为34%/19%/18%,远超同行水平。员工持股比例占总股本59%。派息率保持在33%以上,股息收益率稳定在4%左右。

中金认为凭借产品升级和出口增长,海天国际的净利润有望维持两位数增长,表现有望超同业公司。

销量最高的注塑机制造商

海天国际成立于1996 年,是国内领先的注塑机制造商,已有50 多年历史。1994

年,公司成为全球注塑机销量最高的企业,且至今仍保持着全球最高销量。过去几年里,海天国际长期致力于注塑机的设计、制造和销售,逐渐成长为细分领域中的领先企业。公司目前在全球和全国销量市占率分别达到27%和40%。

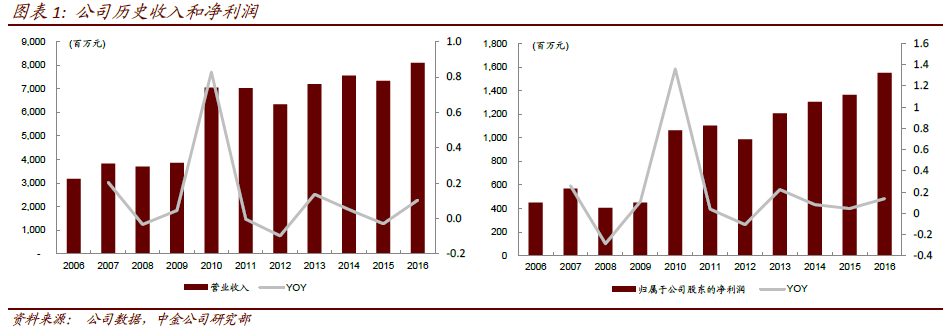

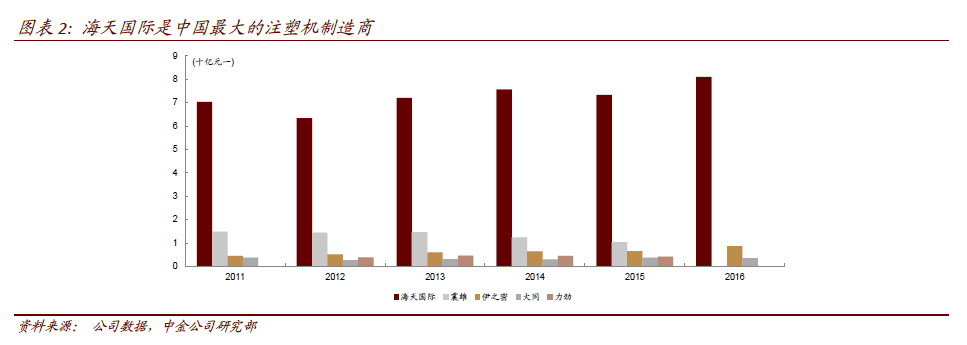

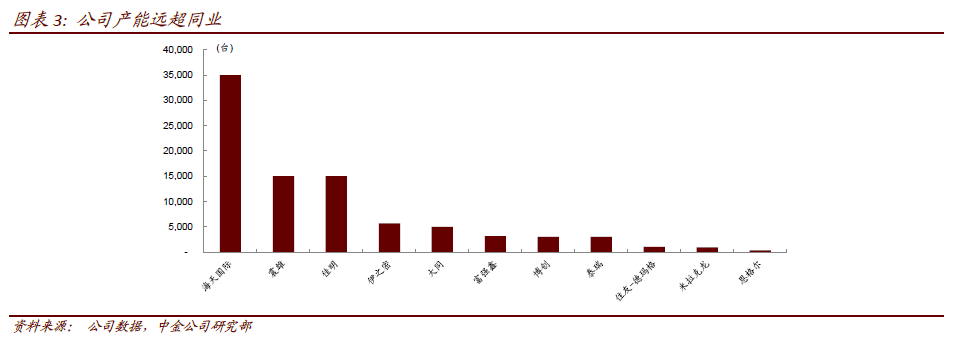

过去十年里,公司收入和净利润均保持稳定增长。2006-2016 年期间,收入由32 亿元增长至81 亿元,对应年均复合增长率9.8%;净利润由4.51 亿元上升至16 亿元,对应年均复合增长率13.1%。增长保持稳定,且盈利能力持续改善。主要竞争企业震雄集团(第二大注塑机厂商)、力劲科技和伊之密(注塑机排名前五厂商)FY2016 年收入分别为10.61亿元、7.53 亿元和8.66 亿元,远低于海天国际。公司当前拥有年产能3 万件以上,远超同行。较竞争企业而言,海天国际具有显著的规模优势。

目前公司已建成完善的产品组合,实现塑料加工产业链全覆盖,其中包括汽车、家电和包装等。

按照锁模力来看,小吨位注塑机占公司总收入60%以上。按照产品系列来看,公司注塑机产品主要包括四大系列:火星(节能)、金星(全电动)、木星(两板式)和其它。其中火星系列产品适用于大部分塑料部件生产,也是公司在最畅销的系列(贡献70%以上收入)。金星全电动注塑机(2016 年占总收入9.8%)主要用于生产复杂而精密的薄壁塑料部件,木星两板式大型注塑机(2016 年占总收入12.%)节省空间,且效率提升。

按照品牌来看,公司旗下主要有三大品牌,分别侧重不同的细分市场,包括海天塑机集团、长飞亚和天剑。其中海天塑机的产品主要应用于液压机等;长飞亚的产品主要应用于具备优质部件和领先技术的电气设备;天剑主要满足市场对于低成本简易塑料部件的需求。

过去几年里,公司由小吨位注塑机逐渐向全电动以及大吨位和两板式注塑机转型。2016年,电动注塑机在小吨位注塑机中的销售占比达到15.3%,两板式注塑机在中大吨位注塑机中的销售占比达到 36.3%。

股权结构保障良好激励机制

海天国际管理层和员工通过天富资本合计持股比例搞到58.9%,其中执行董事和非执行董事合计持股25%以上,员工持股32%以上。

公司董事会成员主要包括张静章及其亲戚。董事长张静章在注塑机行业拥有50余年的行业经验。其长子张剑鸣担任公司总裁,有着35 多年的注塑机行业经验。Helmut Helmar Franz 教授担任非执行董事,有着40多年的行业经验。

注塑机是使用最多的塑料加工机械

塑料加工机械种类较多,其中注塑机是最常见的一种,销量和销售额均超其它塑料加工机械。汽车、建材、医疗、家电和包装等消费品都广泛使用到塑料产品。

注塑机将融化的塑料树脂注入模具,经过熔化、冷却和凝固,最终产出塑料产品。注塑机主要包括四大部分:注射装臵(熔化塑料树脂)、合模装臵(提供锁模力将模具合在一起)、驱动装臵(包括液压、电液复合和电动三种)和电子控制装臵。

按照锁模力来分,注塑机主要包括小吨位(锁模力不超过500公吨)和重大吨位(锁模力500公吨以上)。通常来说,计算机键盘和钥匙等小型塑料产品的模具大都使用小吨位注塑机,而汽车零部件等大型塑料产品则需要较高的锁模力。相对来说,小吨位注塑机对市场环境变化更加敏感,反应速度更快。但中大吨位注塑机主要供应于中大型企业,这些公司资金实力更强,且资本开支计划更加稳定。因此,宏观经济波动对中大吨位注塑机的影响较小。全球范围来看,小吨位注塑机约占总销售额75%。

按照驱动系统来分,注塑机主要包括液压、电动和电液复合三种。电动注塑机最为先进,节能环保,且精密度较高,但价格高于液压注塑机。液压注塑机噪音更大,能耗更高,且污染物排放量更高。电液复合注塑机在价格和能源使用率方面实现更好的平衡。

按照下游应用来看,国内注塑机主要应用于汽车、饮料包装、家电等行业,其中汽车(主要是汽车饰件)、家电(冰箱、彩电和洗衣机等)和饮料包装分别占26%、25%和12%。玩具和建材等一般塑料应用占28%。全球范围来看,注塑机的应用情况基本相似,汽车、电子和包装分别占31%、21%和17%。

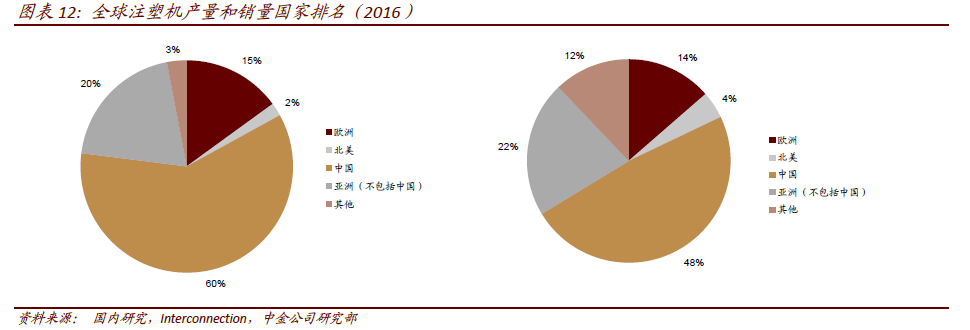

中国是世界最大的注塑机生产和消费国家。中金估算中国占全球注塑机总产量60-70%,第二大生产国日本占全球总产量11%。中国约占全球注塑机销量50%,亚洲合计占全球注塑机销量70%。

预计国内和全球注塑机市场规模年均复合增长率4.6%和2.7%。

国内注塑机市场预计年均复合增长率4.6%。中金的估算主要基于以下假设:1)注塑机的使用寿命为7 年。2)随着技术发展,注塑机的使用效率每年提升2

个百分点。3)塑料产品预计增长6.7%。

全球注塑机市场预计年均复合增长率2.7%。根据美国市场研究公司Grand View Research,2015~2020 年全球注塑模具塑料需求年均复合增长率预计达到4.2%。此外,中金假设全球注塑机效率每年提升1~2 个百分点,且注塑机的使用寿命为7 年,由此得出全球注塑机需求年均复合增长率2.7%。

进口替代继续推进,出口增长提速

中国过去从发达国家进口高端注塑机。2009年,进口占中国注塑机总需求26%(销售额),主要由于国内厂商无法生产高端注塑机,大都依赖进口(进口平均售价约为出口平均售价2.5

倍)。因此,中国主要从日本(擅长电动注塑机,注塑机进口均价约为10.8万美元;海天国际的均价约为4万美元)、德国(擅长大吨位两板式注塑机,进口均价为17.1万

美元)、意大利、韩国和美国等发达国家进口注塑机。

国内企业逐渐开始生产高端注塑机。2015 年,进口仅占国内注塑机总需求18%,主要由于海天国际等国内优秀企业开始生产高端注塑机。与国外品牌相比,中金认为国内企业有三大优势:1)国外注塑机产品价格更高,但产品质量差别不大;2)国内企业能够提供更优质的售后服务;3)国内企业成本更低。因此,进口替代将持续推进,国内企业将凭借更高性价比获取更多市场份额。在此过程中,国内领军企业有望脱颖而出。

此外,高端产品出口也在不断增长。2006-2015 年,注塑机出口额从3.46 亿美元上升至9.80 亿美元,对应年均复合增长率12%。2012 年,中国注塑机出口实现贸易顺差,且顺差不断上升。2012~2015 年,贸易顺差从9000 万美元上升至3.22 亿美元,对应年均复合增长率53%。此外,出口平均售价由24,000 美元上升至44,000 美元,高于公司2016 年均价,表明中国高端注塑机的出口量正在逐渐增加。

公司受益于全球化进程,海外收入占公司总收入30%。2007 年收购德国长飞亚后,海天国际加快海外市场扩展,在德国、日本、越南、巴西、印度和土耳其等国家成立分公司、工厂和技术中心,注塑机产品出口至130 多个国家。

海天国际占中国注塑机总出口额35%-40%。其中,公司31%的出口注塑机销往欧洲,30%销往东南亚,17%销往北美。发达国家是公司出口的主要目标市场。

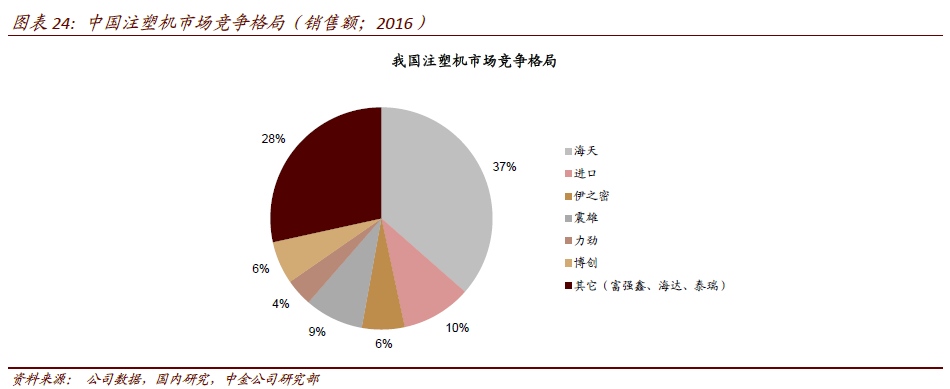

竞争格局:海天处于绝对领先地位

中国注塑机行业的市场集中度较高,海天国际享有绝对领先地位。从产量来看,公司2016年生产注塑机29,538

件,占全球总产量27%,占国内总产量40%。第二大注塑机制造商震雄集团的市占率仅为7%。其它主要国内厂商包括伊之密、博创和力劲科技;国外主要厂商包括恩格尔、米拉克龙和德马格。

根据Interconection,2016 年全球十大注塑机公司(阿博格、恩格尔、发那科、海天、日本制钢所、克劳斯玛菲、米拉克龙、日精、住友和东芝机械)合计市占率约为65%(就价值而言)。

研发实力是海天成功的关键。公司研发团队主要由中德工程师组成。此外,公司与北京化工大学和浙江大学等机构建立良好的合作关系。2005 年,公司与北京化工大学联合成立海天北化,公司持有80%,北京化工大学持有20%。2008 年,公司成立博士后研发计划,资助博士毕业生进行注塑机研究。2011 年,公司获得两项国家科技进步奖,是注塑机行业首次获得如此高规格的酱香。凭借着研发高投入,公司已研发出多个世界一流的高端注塑机产品。

海天的主要竞争者包括赫斯基、米拉克龙、住友和多个国内公司。国际企业主要专注于高端市场,国内企业主要专注于中低端市场。一方面,随着进口替代的逐渐推进,中金预计公司将从海外企业抢占更多市场份额。另一方面,中金认为海天凭借产品升级,能够打败不具备高端产品生产能力的国内企业。

2006年,公司自主研发出节能注塑机(火星系列),获得市场广泛认可。火星系列的液压伺服驱动系统具备高精度和节能的特点。迄今为止,海天已售出150,000 件火星系列产品,目前该系列产品约占年总销售额70%。2012 年下半年,公司开始对火星、金星和木星等系列进行换代更新,实现从一代到二代的产品升级。二代产品精度更高、可靠度更高、速度更快且性价比更高。二代产品的推出有效提升了公司的竞争力。

2007年底,海天国际收购德国长飞亚。长飞亚是专注于小吨位电动注塑机的制造商,拥有优秀的欧洲工程师团队。较传统液压注塑机,全电动注塑机有着众多优势,如噪音更小、速度更快、精度更高、能耗更低和污染更少等。1)电动注塑机业务的快速发展。2009~2016 年,公司全电动注塑机(金星系列)收入年均复合增长率达到52%,总收入占比从1.1%提升至9.8%。具体来看,2016 年电动注塑机在小吨位注塑机销售占比达到15.3%。公司金星系列产品已能够与进口品牌注塑机以及海外其它品牌竞争。2011 年,出口约占公司金星系列产品销售50%。2)潜力仍然较大。从销量来看,电动注塑机在全球注塑机总销量中的占比为22%。但公司电动注塑机在总销量中占比仅为6.4%,远低于全球平均占比。

与传统三板式注塑机相比,两板式注塑机的能耗低20%,且能够节省生产空间。2011~2016年,两板式注塑机(木星系列)年均复合增长率32%,在总收入中占比从3.5%上升至12.1%。具体来看,2016 年两板式注塑机在中大吨位注塑机中的占比为36.3%。展望未来,中金认为海天能够凭借优质产品和高性价比,在高端市场进一步提升市场份额。

在开发高端产品技术的同时,公司也在提升高端产能。2015 年,海天国际在宁波春晓成立一期工厂,全电动注塑机年产能达到5,000 件。另一新厂房将主要生产两板式注塑机。

盈利水平高于同行竞争者

作为注塑机行业的领军企业,海天国际主要受益于规模效应和强大的购买力。相比竞争者,公司能够以更低的价格获取原材料和零部件等。此外,公司的地理位臵临近宁波的北仑港口(长江三角洲中两大集装箱港口之一,中国主要的港口之一),为进口和出口提供物流便利。考虑到公司的规模效应、较强议价能力和区位优势,中金预计海天国际将较其竞争者享有更高盈利能力。

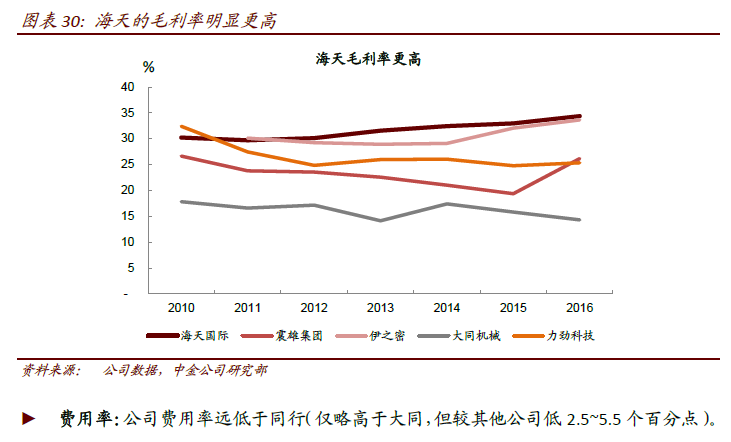

相比震雄、伊之密、大同和力劲科技等同行竞争者,海天的盈利水平明显更高。

毛利率:公司毛利率水平略高于伊之密,远超其他公司(超震雄15 个百分点,超大同20 个百分点,超力劲科技9.6 个百分点)。

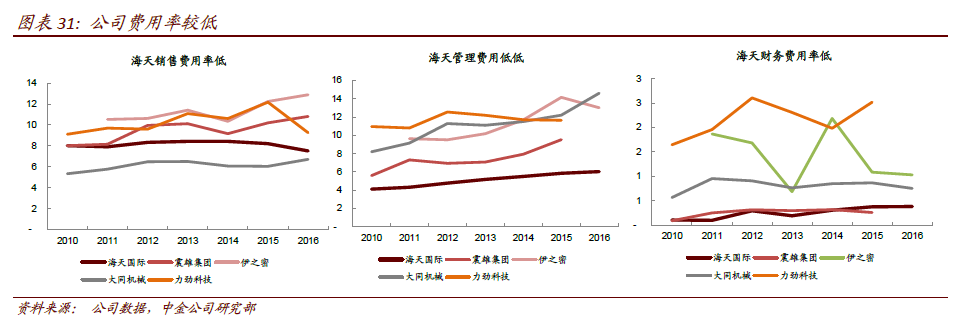

费用率:公司费用率远低于同行(仅略高于大同,但较其他公司低2.5~5.5

个百分点)。海天主要通过第三方销售代理商和经销商销售产品,因而能够建立广泛的销售网络,以更低的销售费用覆盖更多客户。此外,公司的管理效率也很高,管理费用率远低于同行(低于震雄/伊之密/大同/力劲科技:3.5/7.0/14.6/5.6

个百分点)。此外,公司现金流处于健康水平,且周转效率较高,能够将财务费用率保持在较低水平(远低于伊之密/大同/力劲科技)。

净利率和ROE:凭借高毛利率和低费用率,公司净利率远超同行竞争者。上个业绩期,震雄和大同的净利率均为负数,力劲科技则接近收支平衡。同期海天的净利率达到19.1%,高于伊之密11.28 个百分点。此外,公司在同业中享有最高ROE(超伊之密4.5 个百分点),盈利能力较强。

资产负债表和现金流均较为健康水平

公司资产负债表和现金流均很稳健和健康,因此偿付风险很低,财务负担较少。

资产负债率:海天的资产负债率为39.6%,远低于伊之密、大同和力劲科技。利息保障比率:2016 年海天的利息保障比率为63,超同行水平,偿付能力较强。运营能力:海天的库存周转天数和应收账款均低于同行竞争者,表明运营效率较高。运营现金流健康:2011~2016 年,海天的运营现金流年均复合增长率37%。2016 年,运营现金流占收入24%(震雄/伊之密/力劲科技占比分别为:12%/16%/8%)。

高派息率。2011-2016 年,公司派息从3.82 亿元增加至5.28 亿元,对应年均复合增长率7%。派息率保持在33%以上。

基于以上,中金预计公司2017/18 年收入分别增长25%/12%;净利润分别增长30.6%/18.1%。

扫码下载智通APP

扫码下载智通APP