兴业证券:22个消费行业 哪些有望超预期?

引言:年初以来,消费复苏趋势已然明朗。哪些细分方向业绩改善显著?哪些有望超预期?尚需一季报的验证。

根据兴证策略构建的消费盈利预测模型,我们对各细分行业净利润增速进行预测,并梳理Wind一致预期增速的变化趋势,以探寻一季报可能超预期的行业。

此外,我们又结合了政策、估值、拥挤度等多个维度,做出4月的消费行业推荐,供投资者参考。

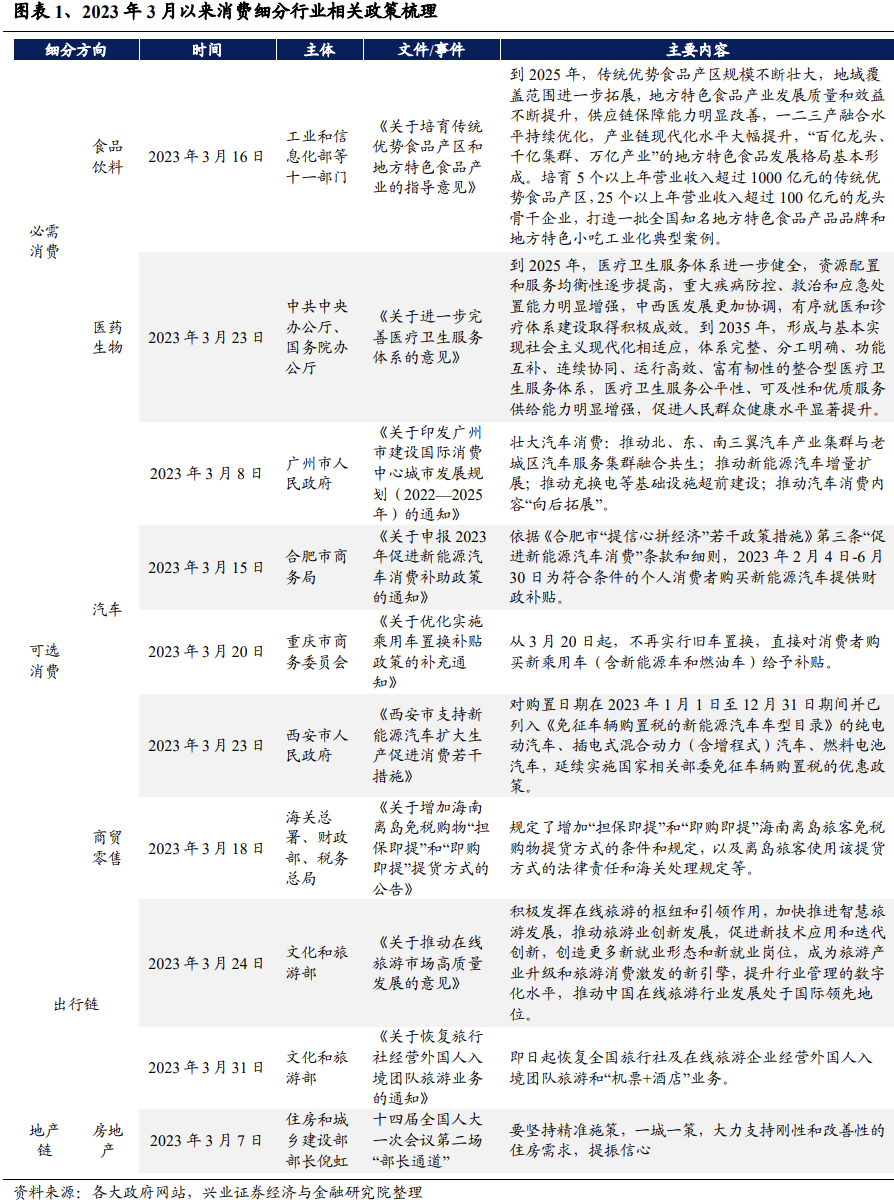

一、近期消费行业有哪些最新政策?

必需消费方面,工信部等十一部门发布《关于培育传统优势产区和地方特色食品产业的指导意见》。可选消费方面,多地推出或更新此前对购置新能源汽车的补贴政策,促进和壮大大宗商品消费;海关总署、财政部和税务总局增加了“担保即提”和“即购即提”的海南离岛免税购物提货方式的条件和规定。出行链方面,文旅部自3月31日起恢复全国旅行社及在线旅游企业经营外国人入境团队旅游和“机票+酒店”业务,出入境旅游进一步放松。地产方面,全国各地坚持推进“一城一策”,大力支持刚性和改善型的住房需求。

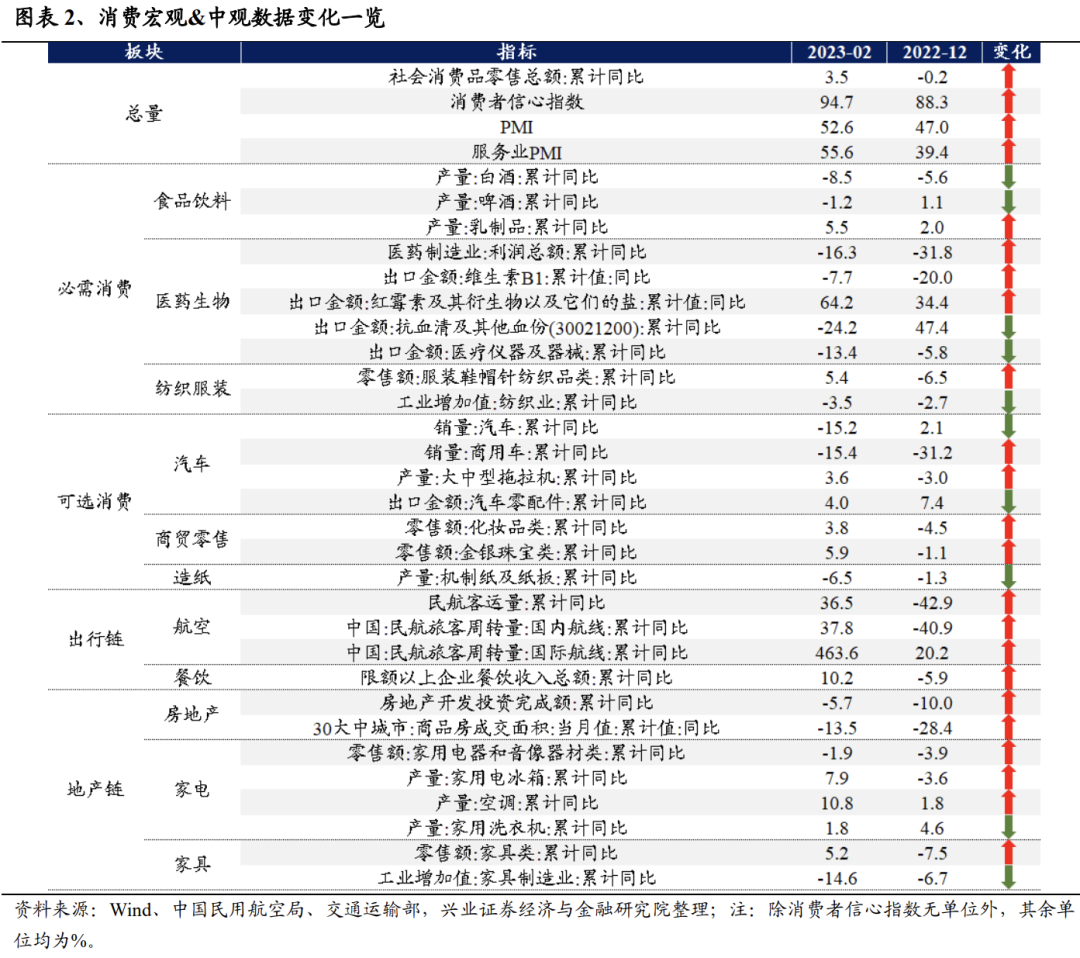

二、宏观&中观数据有哪些边际变化?

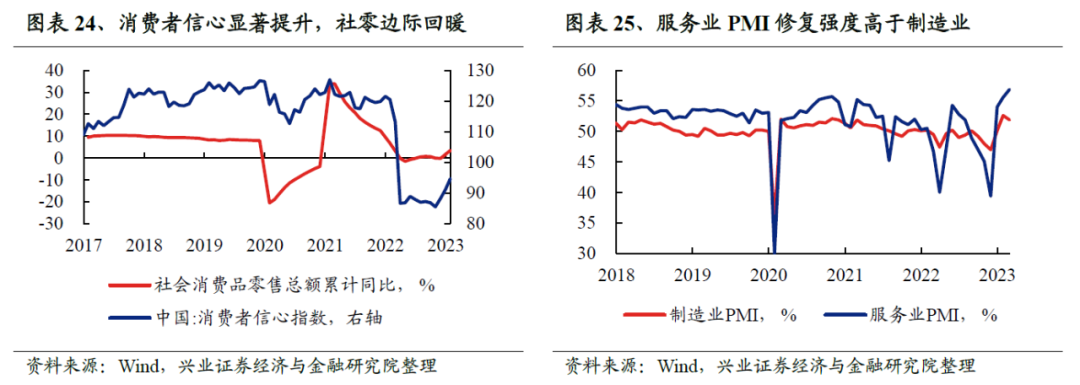

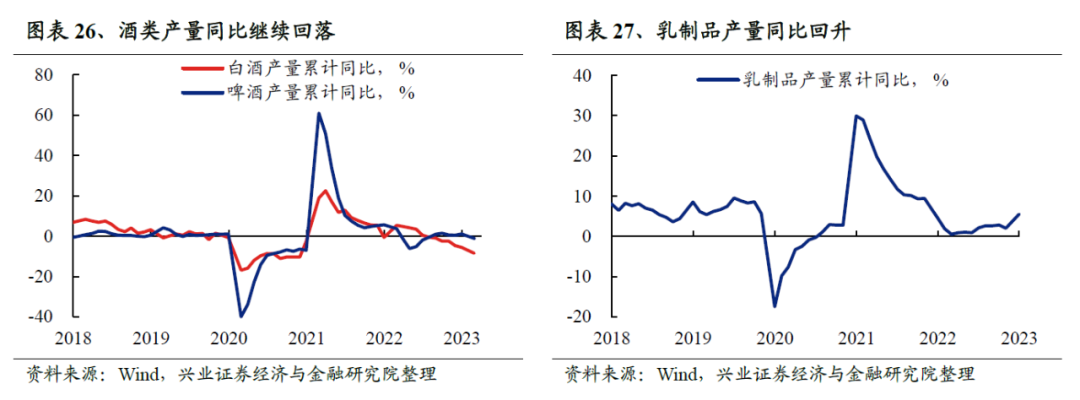

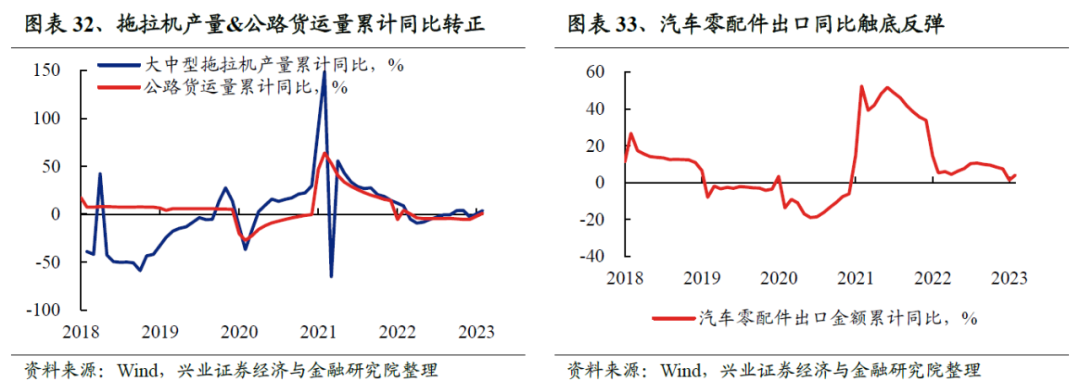

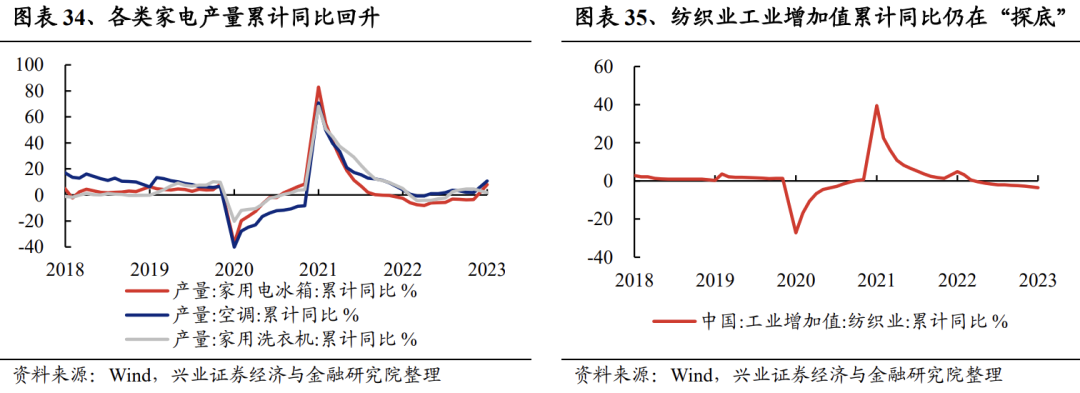

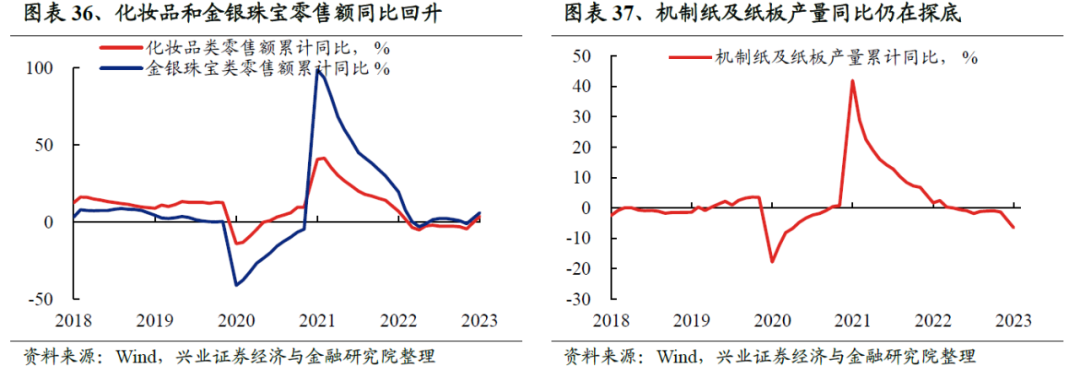

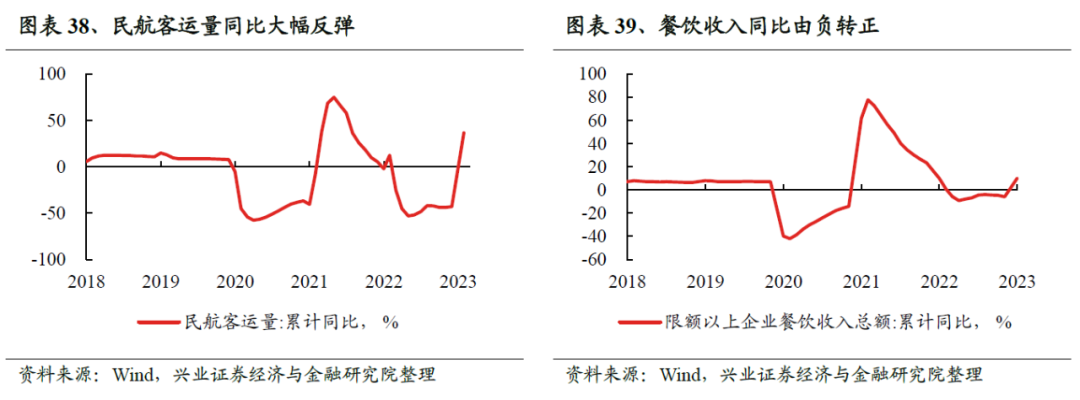

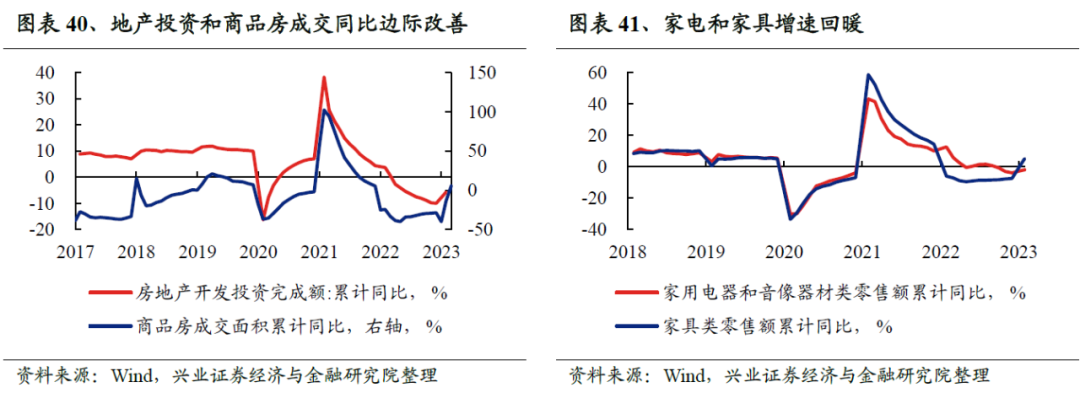

各项数据显示国内疫后消费复苏正在加速。中国消费者信心指数自2022年11月防疫政策边际放松以来显著回暖,截至2月已上升已达94.70点位,而2023年1-2月社会消费品零售总额同比增速(3.50%)也较2022年全年(-0.20%)边际上行了3.7个百分点。此外,2023年以来服务业PMI已连续3个月处于荣枯线以上,3月更是高达56.90%,显示消费行业、尤其是服务消费正在加速复苏。乳制品、纺织服装、商贸零售、出行链、地产链等多数细分行业的景气指标也均有不同程度的边际好转。

三、哪些行业景气边际改善?哪些有望超预期?

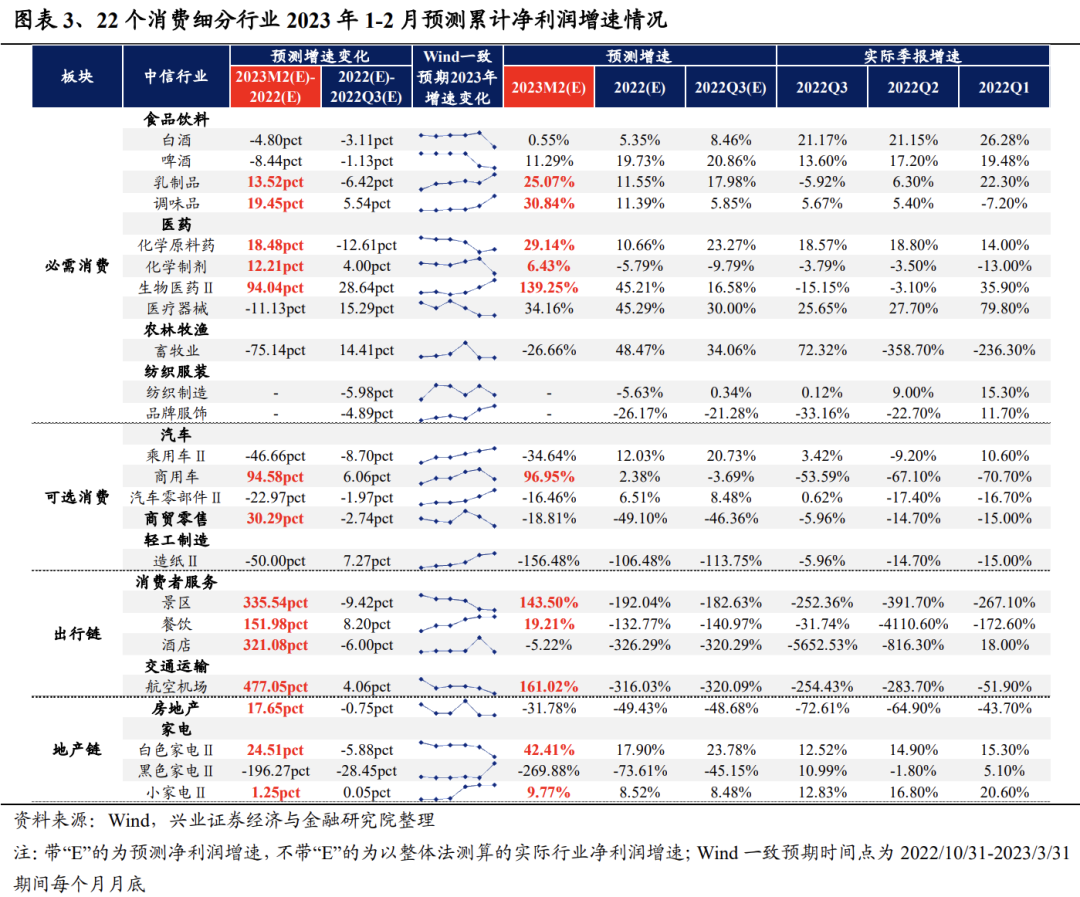

我们前期构建了独家的消费细分行业盈利预测体系,通过对大量宏观、中观数据进行精简并甄选出核心景气指标组合,以此来拟合跟踪行业的净利润增速及其变化趋势。

随着1-2月数据的相继公布,我们利用核心景气指标,对22个主要消费细分行业2023年以来的累计净利润增速进行预测(纺织制造和品牌服饰行业的部分数据尚未更新),其中共14个行业2023年1-2月预测累计盈利增速相比2022年全年预测增速有所改善,其中航空机场、景区、酒店和餐饮等出行链,以及生物医药等行业改善幅度位居前列。进一步我们结合行业中观数据和2023年一致预期净利润增速变化趋势,以探寻景气边际改善行业中的超预期方向,其中景气向好且2023年一致预期增速持续上修的行业主要包括乳制品、调味品、生物医药、餐饮和小家电,一季度业绩有望超预期。

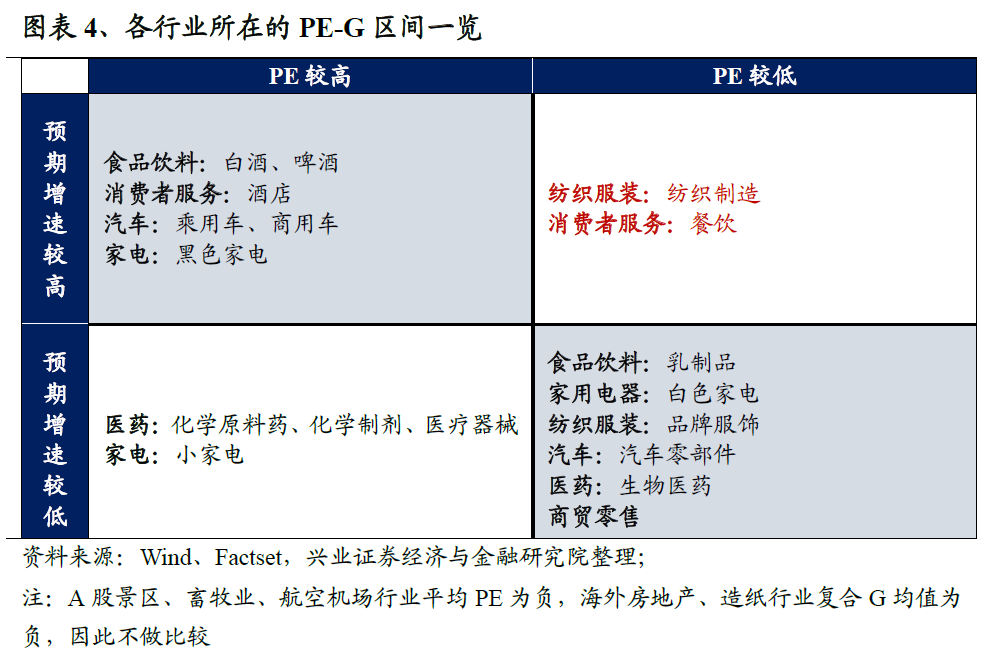

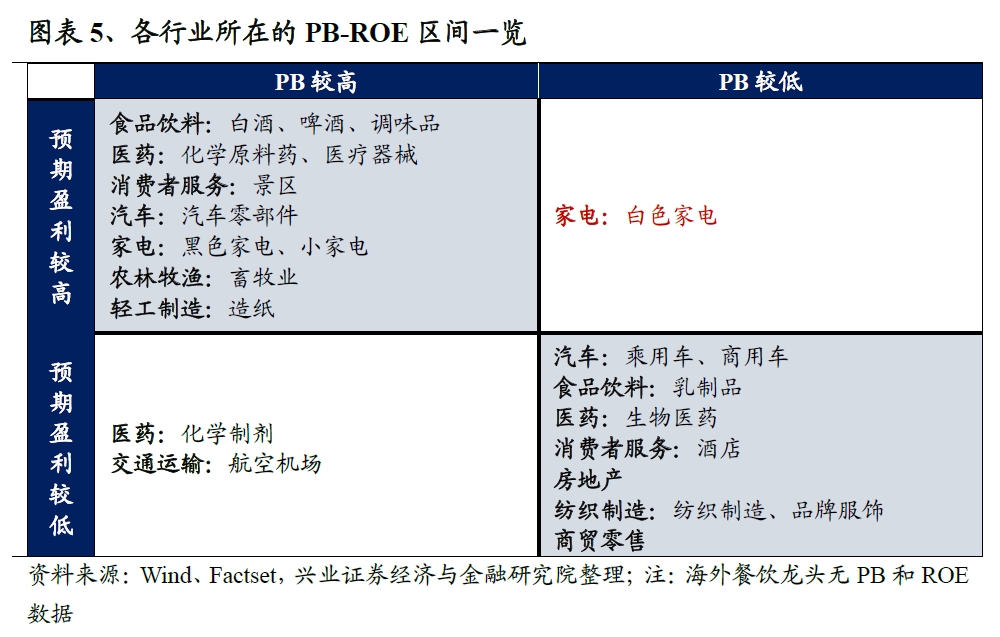

四、消费细分行业龙头估值匹配度如何?

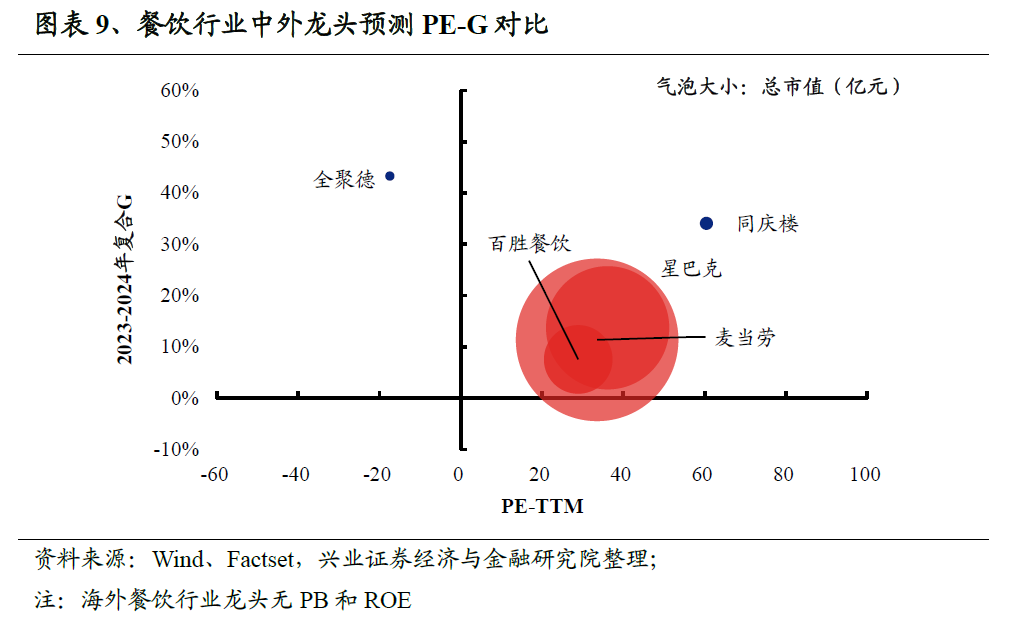

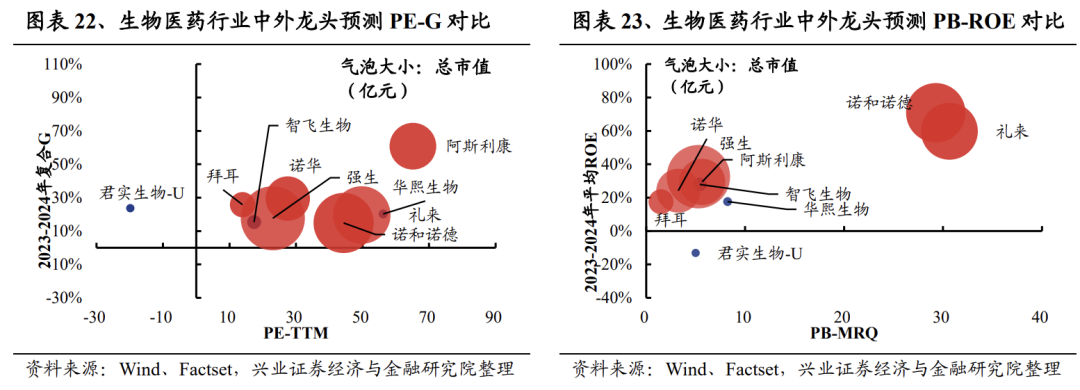

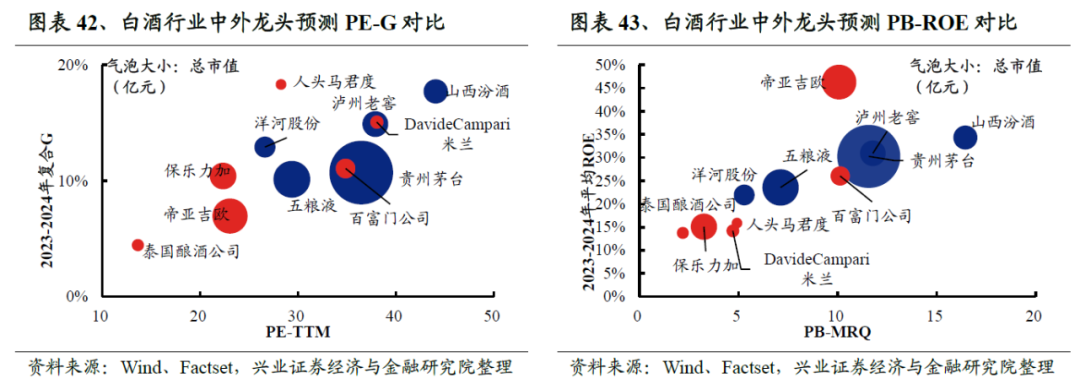

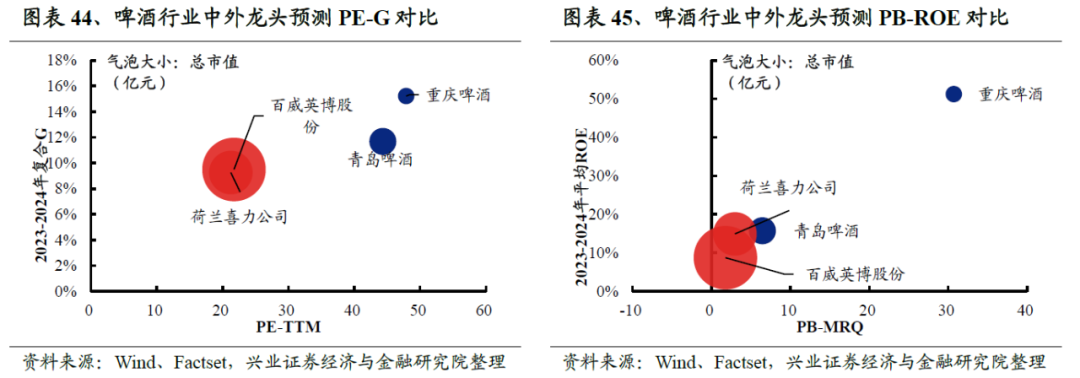

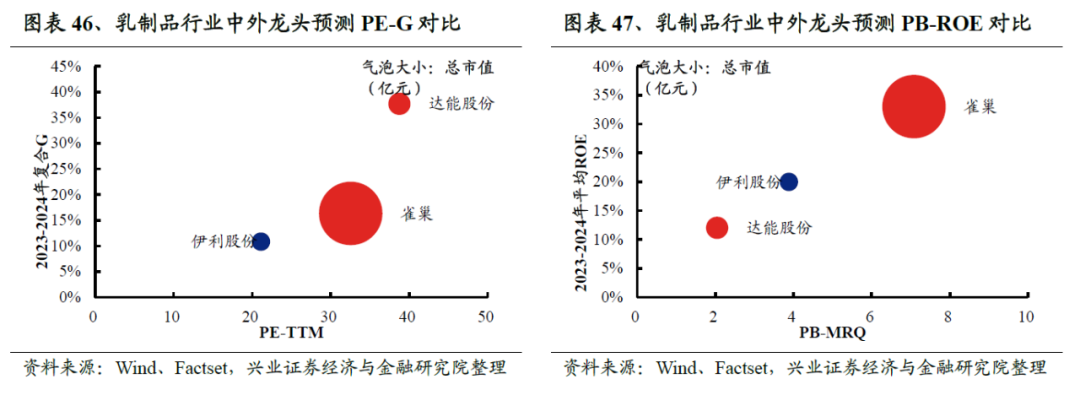

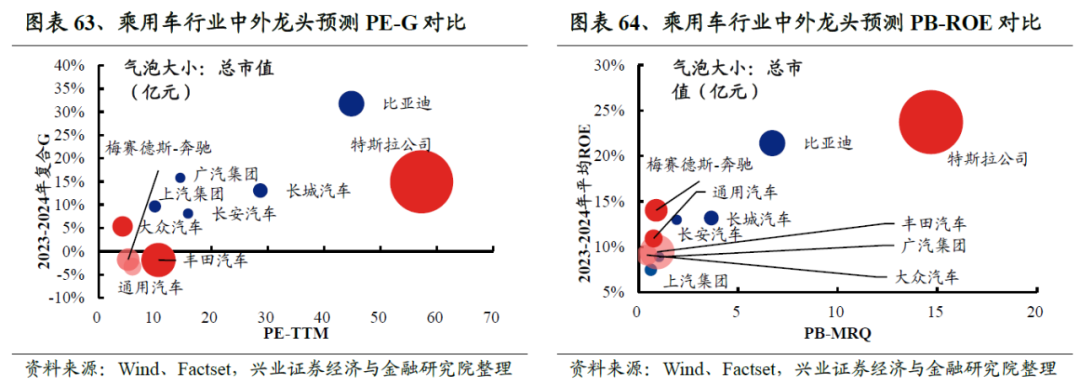

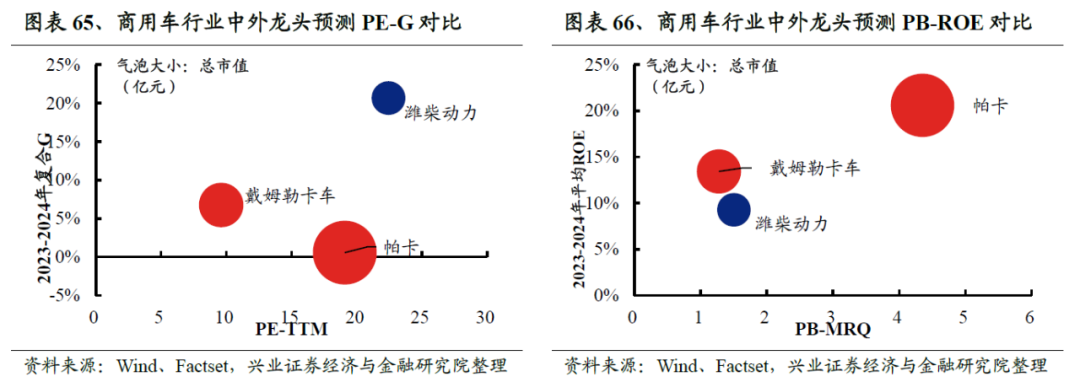

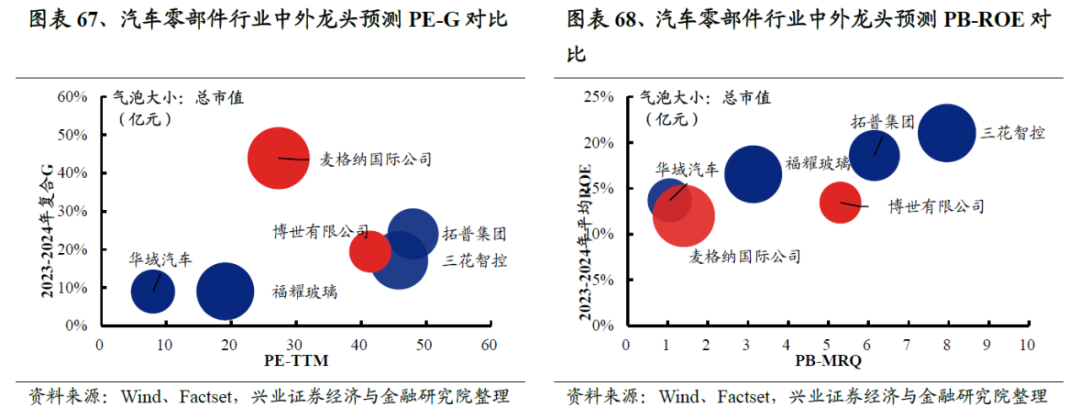

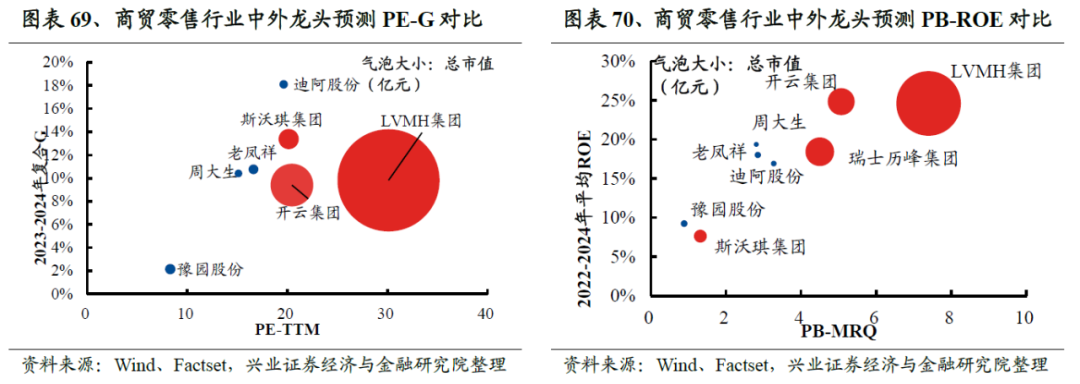

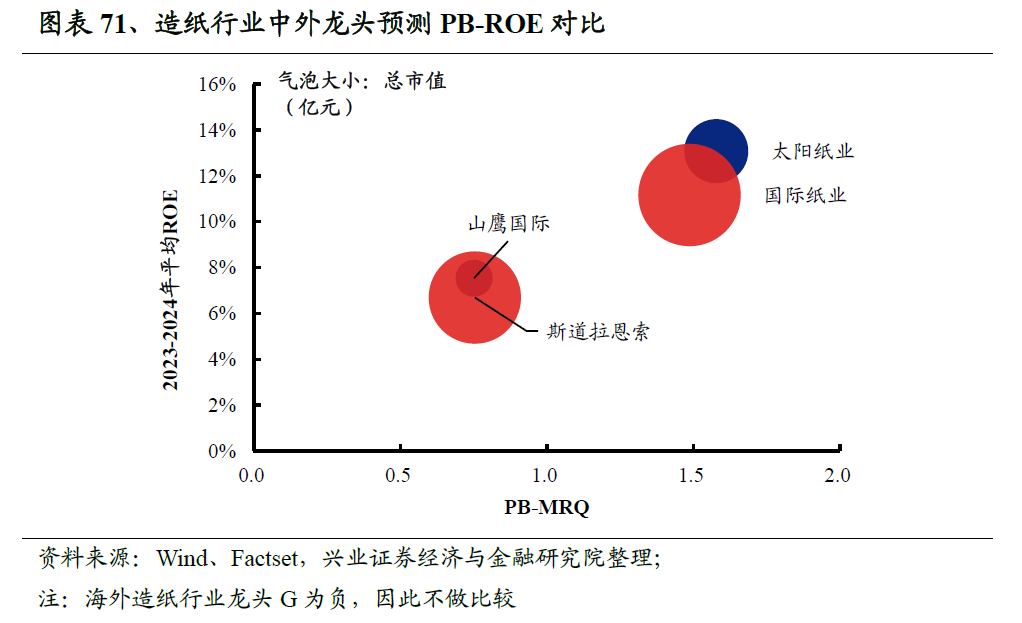

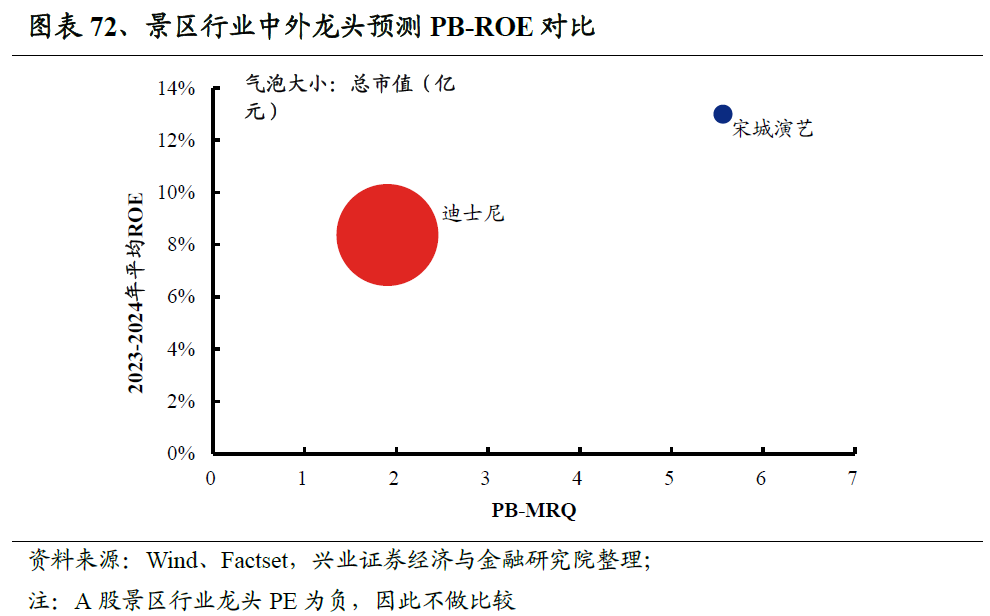

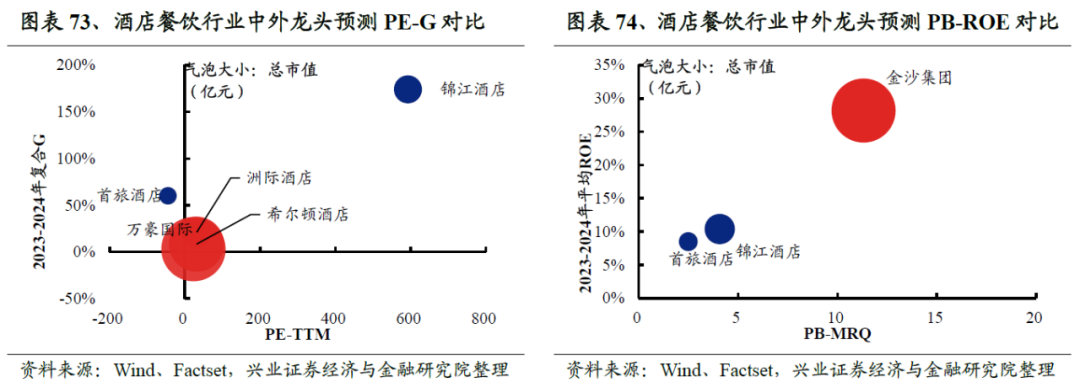

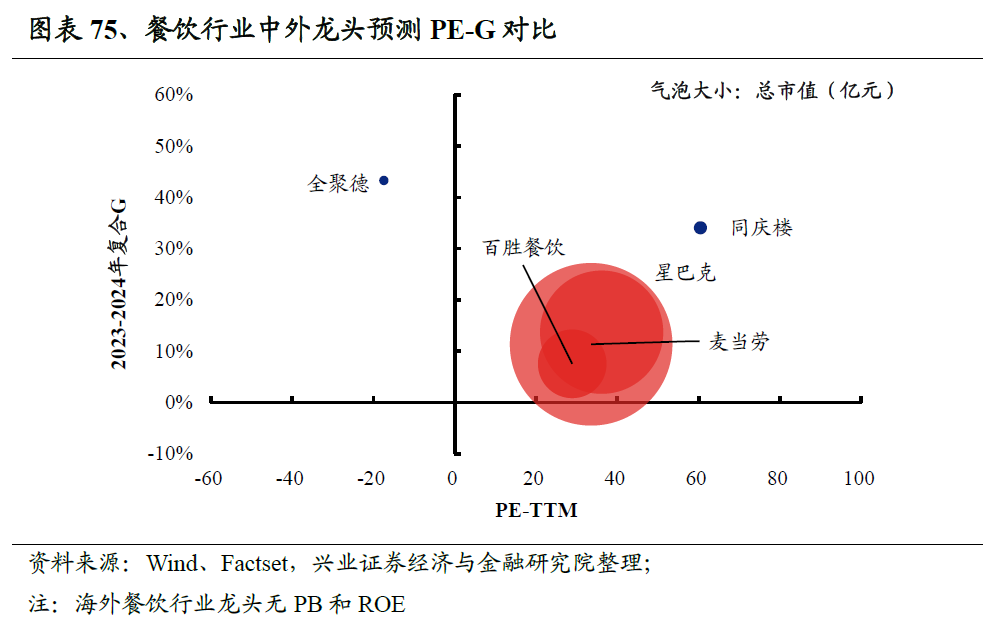

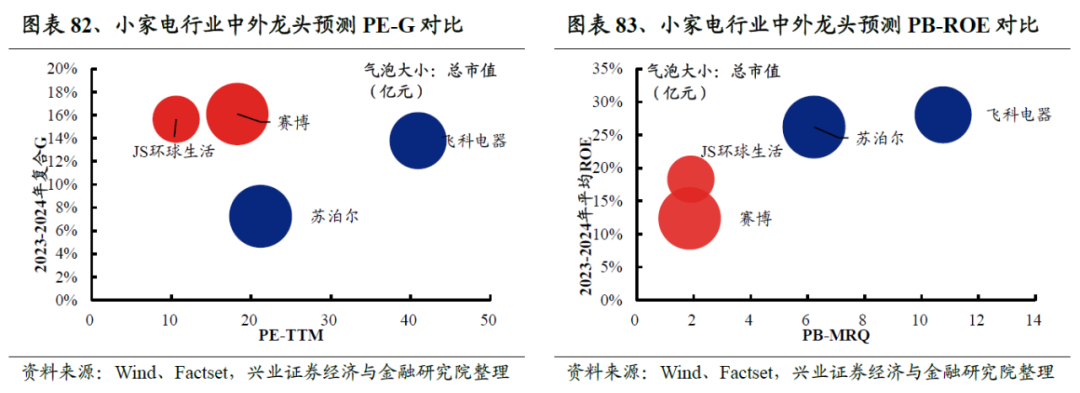

我们前期构建了独家的消费细分行业估值比较框架,通过PE-G和PB-ROE两个维度,对消费细分行业的A股龙头和海外上市龙头进行对比,考察各龙头公司盈利与估值的匹配度。

其中,PE_TTM和PB_LF数据均截至2023/3/31,G选用Wind和Factset对个股2023-2024年一致预期复合净利润增速,ROE选用2023-2024年一致预期ROE均值。整体来看,A股消费行业龙头估值基本较为合理,PE-G维度纺织制造和餐饮行业和PB-ROE维度白色家电行业A股龙头具备估值性价比。

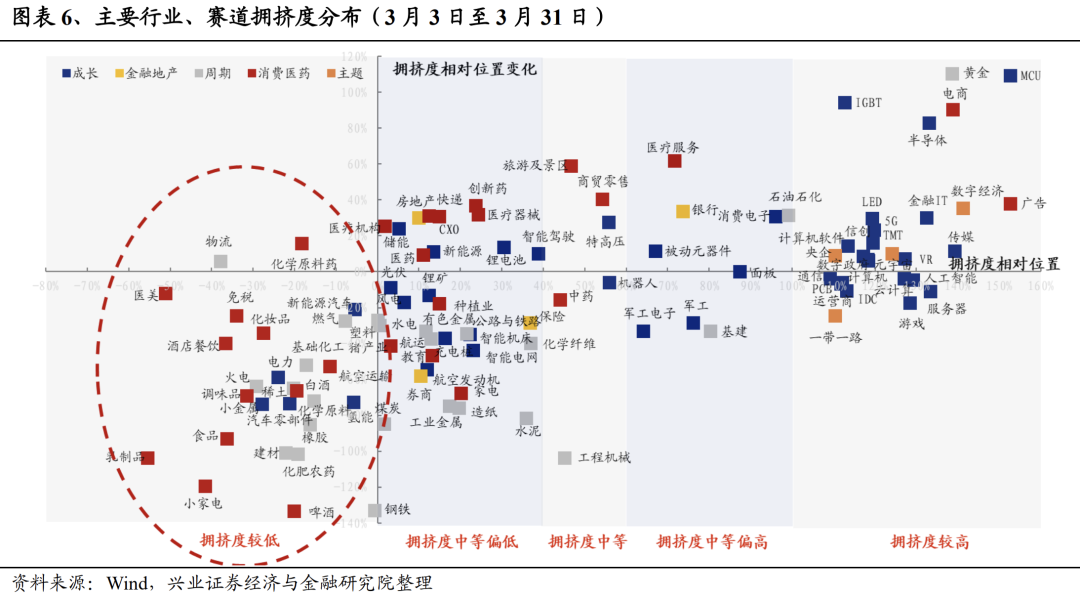

五、各行业拥挤度如何?

从近一个月主要各行业拥挤度变化来看,多数消费行业拥挤度已经明显回落,其中食品饮料(食品、酒类、乳制品、调味品)、出行链(酒店餐饮、免税)、医药(化学原料药、创新药)等处于历史较低分位,当前已到了可以重点挖掘、关注的时候。

六、配置方向:餐饮链+生物医药

关注一季报有望超预期,且当前估值合理、拥挤度处于较低分位的餐饮链(餐饮、乳制品、调味品)以及生物医药。

6.1、餐饮链(餐饮、乳制品、调味品)

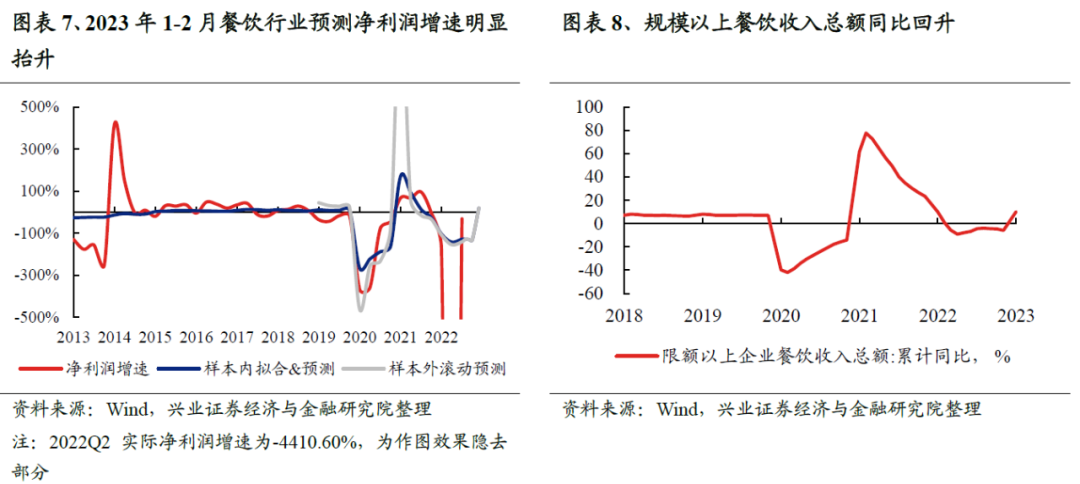

6.1.1、餐饮

疫情放开后线下消费场景复苏,餐饮需求明显回暖。据国家统计局数据,限额以上企业餐饮收入增速由负转正,2023年1-2月累计增速达10.20%,显示国内餐饮消费已有明显复苏。根据我们的景气跟踪和预测模型,2023年1-2月餐饮行业预测净利润增速为19.21%,较2022全年的预测值-132.77%回升151.98个百分点。此外,Wind对餐饮行业2023年一致预期净利润增速也从2022年10月底以来持续上修,显示市场对餐饮消费的信心得到提振,一季度景气有确定性复苏。

估值方面,从PE-G维度来看,餐饮行业A股龙头PE均值为21.51倍,低于海外上市龙头的32.87倍,A股龙头2023-2024年预期复合净利润增速均值(38.68%)明显高于海外龙头(10.87%),因而A股餐饮行业存在明显的估值修复空间。

拥挤度方面,截至3月31日,酒店餐饮行业拥挤度为28.95%,较3月3日的44.15%明显下降,当前位于历史较低位置。

6.1.2、乳制品

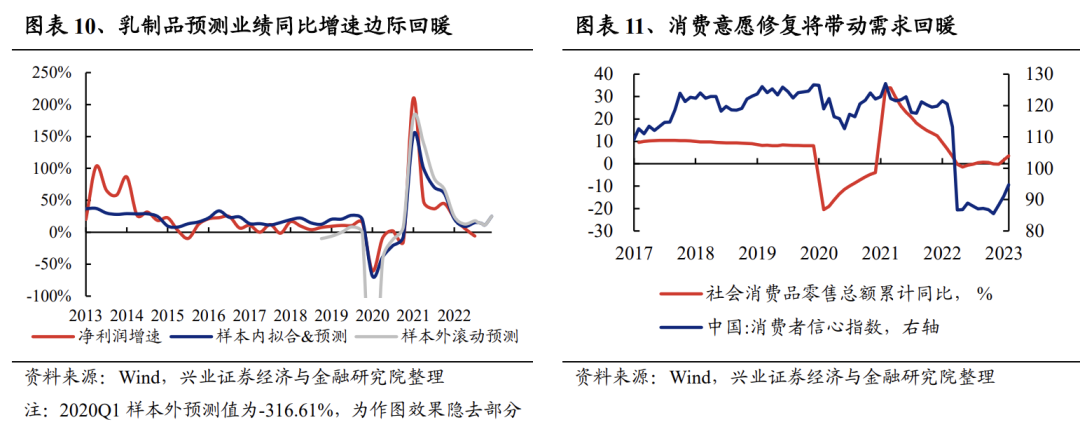

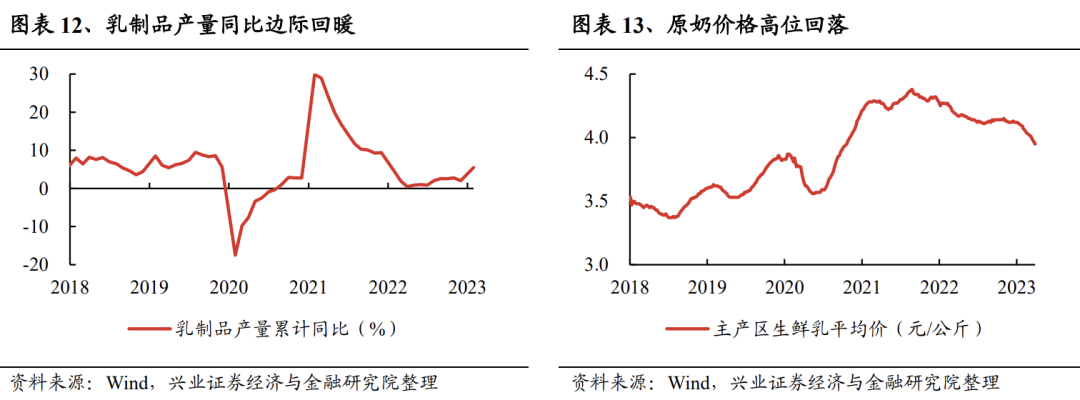

国内疫情缓解后的春节期间礼赠场景修复,节后需求也延续复苏,叠加成本端降价,乳制品行业整体业绩回升。自2022年国内防疫政策进一步优化以来,消费者信心得到提振,截至23年2月已显著回升至94.70点位;乳制品行业2023全年一致预期增速由2022年10月底的26.37%提升至2023年3月31日的29.50%,消费意愿和能力的修复充分带动乳制品行业景气回暖。同时其产量累计同比增速由2022全年的2.0%回升至2023年2月的5.5%,原奶价格也已从2021年的高点持续回落。根据我们的景气跟踪和预测模型,2023年2月,乳制品行业净利润累计同比增速为25.07%,相比2022全年的预测值提升13.52个百分点。

估值方面,乳制品龙头估值基本合理。从PE-G维度来看,乳制品行业A股龙头PE均值(21.12倍)低于海外上市龙头(35.65倍),A股龙头2023-2024年预期复合增速均值(10.83%)也低于海外龙头(27.01%)。从PB-ROE维度来看,乳制品行业A股龙头PB均值(3.88倍)高于海外龙头(4.56倍),2023-2024年预期ROE均值(19.98%)也高于海外龙头(22.52%)。

拥挤度方面,近一个月乳制品行业的拥挤度已充分回落,目前已处于历史较低位置。截至2023年3月31日,乳制品行业的拥挤度为13.96%,较3月3日的46.16%明显下降。

6.1.3、调味品

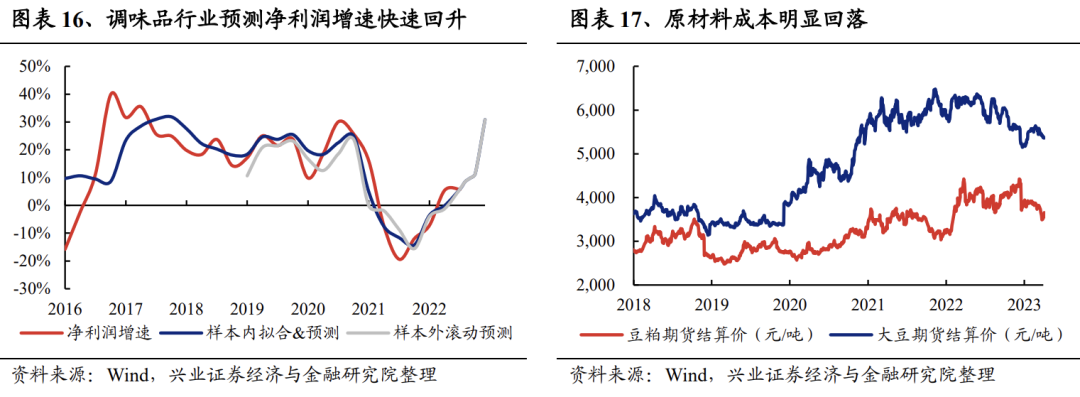

线下餐饮复苏促使各类食品需求上升,同时受益于成本降价,调味品行业景气有望迎来边际改善。Wind一致预期增速的持续上修也验证了市场对消费复苏的预期逐步提升,调味品2023全年一致预期增速分别由2022年10月底的19.70%提升至2023年3月31日的38.01%。此外,调味品的原材料成本也从高位回落,近一个月豆粕和大豆期货结算价分别下降7.19%和3.68%。根据我们的景气跟踪和预测模型,受益于需求上升和成本回落,2023年1-2月,调味品行业净利润累计同比增速为30.84%,相比2022全年的预测值提升19.45个百分点。

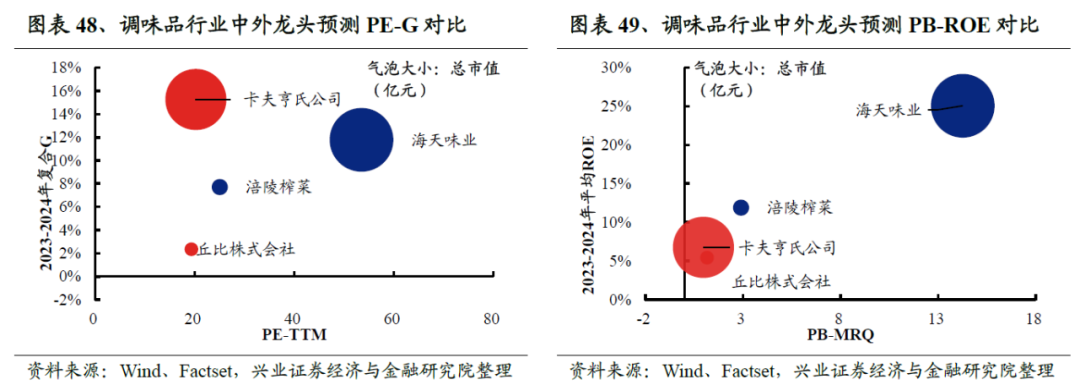

估值方面,调味品行业龙头估值基本合理。从PE-G维度来看,调味品行业A股龙头PE均值(39.25倍)高于海外龙头(19.76倍),A股龙头2023-2024年预期复合增速均值(9.74%)也高于海外龙头(8.80%);从PB-ROE维度来看,调味品行业A股龙头PB均值(8.58倍)高于海外龙头(1.07倍),2023-2024年预期ROE均值(18.49%)也高于海外龙头(6.10%)。

拥挤度方面,近一个调味品行业的拥挤度已充分回落,目前均已处于历史较低位置。截至2023年3月31日,调味品的拥挤度从3月初的47.36%回落至24.57%,处于历史较低分位。

6.2、生物医药

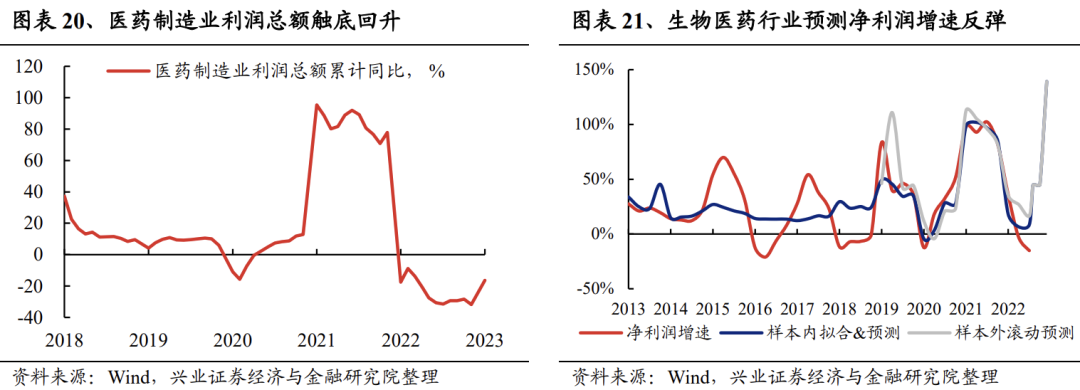

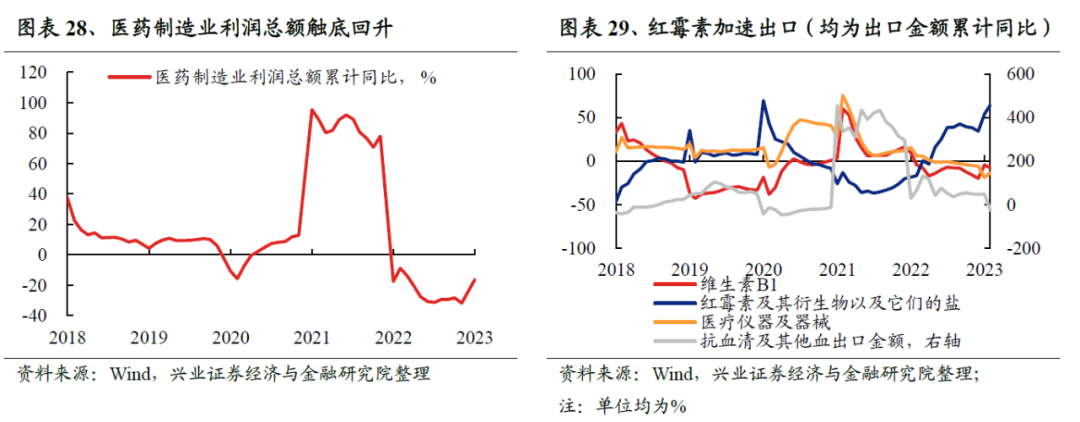

疫情缓解后,常态化医疗呈现复苏态势,常规疫苗、血制品、创新药等需求显著恢复,在政策支持和引导下,生物医药行业将迎来景气“底部反转”。2023年以来医药制造业利润总额同比增速触底回升,整体出口承压下医药行业仍有部分生物制品出口金额同比增速持续上行。根据我们的景气跟踪和预测模型,2023年1-2月生物医药行业预测净利润增速高达139.25%,较2022年全年的预测值45.21%上升94.04个百分点。Wind对2023年的一致预期增速则从22年10月底的-6.23%反弹至3月底的22.58%。政策层面也将持续催化生物医药行业业绩,一方面,“二十大”强调国产替代的背景下,血制品等供需均有望显著修复;另一方面,国家医保局持续推进医保药品目录调整,对创新药品予以支持和倾斜,从需求侧引导医药企业加大创新力度,提高竞争能力,推动医药产品创新发展。

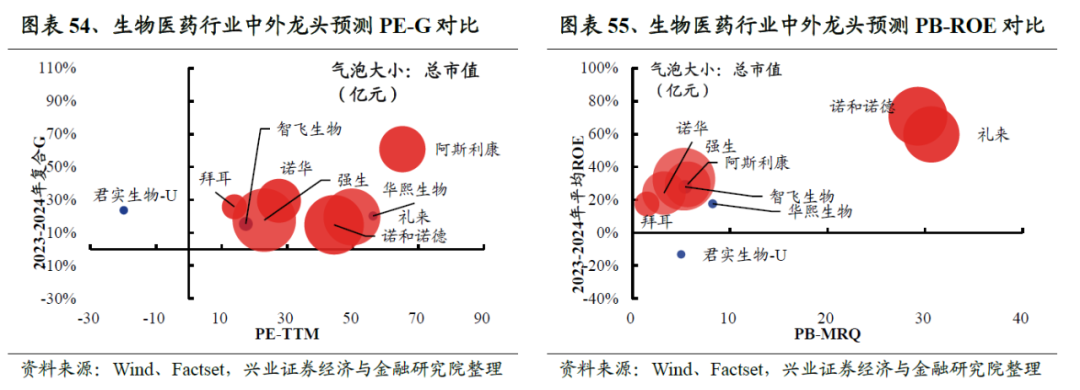

估值方面,从PE-G维度来看,生物医药行业A股龙头PE均值为16.14倍,低于海外上市龙头的36.11倍,A股龙头2023-2024年预期复合净利润增速均值(19.88%)也低于海外龙头(90.44%);从PB-ROE维度来看,生物医药行业A股龙头PB均值为6.21倍,低于海外龙头(12.59倍),A股龙头2023-2024年预测平均ROE(10.83%)也低于海外龙头(39.06%)。

拥挤度方面,截至3月31日,医药行业拥挤度为37.56%,较3月3日的37.08%小幅上升,位于中等偏低位置;其中创新药拥挤度从24.71%回升至36.80%,但也仍处于历史中等偏低位置。

七、附录

7.1、宏观及中观景气数据

7.2、细分行业海内外龙头盈利及估值

7.2.1、白酒

PE-G角度,白酒行业A股龙头PE均值较高,2023-2024年预期复合增速均值较高;PB-ROE角度,白酒行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

7.2.2、啤酒

PE-G角度,啤酒行业A股龙头PE均值较高,2023-2024年预期复合增速均值较高;PB-ROE角度,啤酒行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

7.2.3、乳制品

PE-G角度,乳制品行业A股龙头PE均值较低,2023-2024年预期复合增速均值较低;PB-ROE角度,乳制品行业A股龙头PB均值较低。2023-2024年预期ROE均值较低。

7.2.4、调味品

PE-G角度,调味品行业A股龙头PE均值较高,2023-2024年预期复合增速均值较高;PB-ROE角度,调味品行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

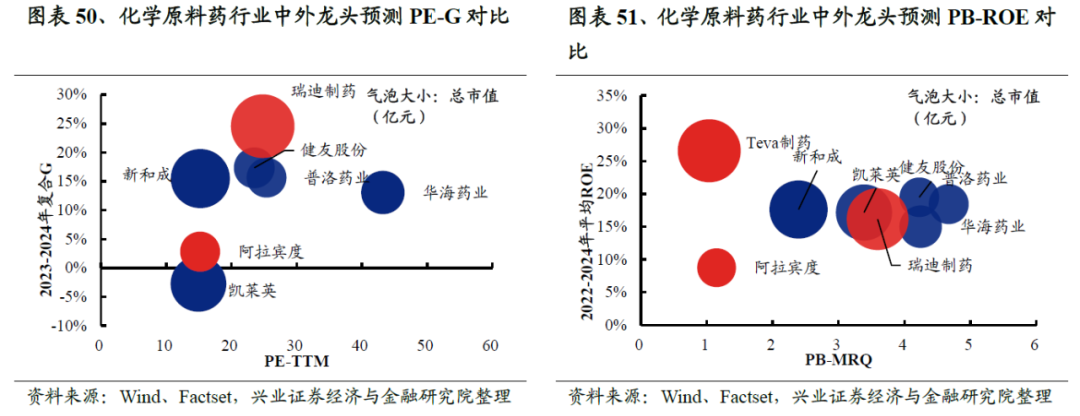

7.2.5、化学原料药

PE-G角度,化学原料药行业A股龙头PE均值较高,2022-2024年预期复合增速均值较低;PB-ROE角度,化学原料药行业A股龙头PB均值较高,2022-2024年预期ROE均值较高。

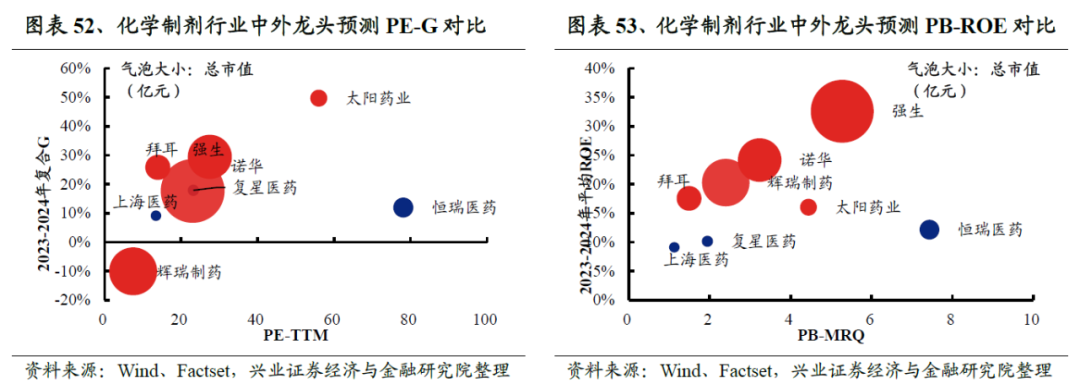

7.2.6、化学制剂

PE-G角度,化学制剂行业A股龙头PE均值较低,2023-2024年预期复合增速均值较低;PB-ROE角度,化学制剂行业A股龙头PB均值较高,2023-2024年预期ROE均值较低。

7.2.7、生物医药

PE-G角度,生物医药行业A股龙头PE均值较低,2023-2024年预期复合增速均值较低;PB-ROE角度,生物医药行业A股龙头PB均值较低,2023-2024年预期ROE均值较低。

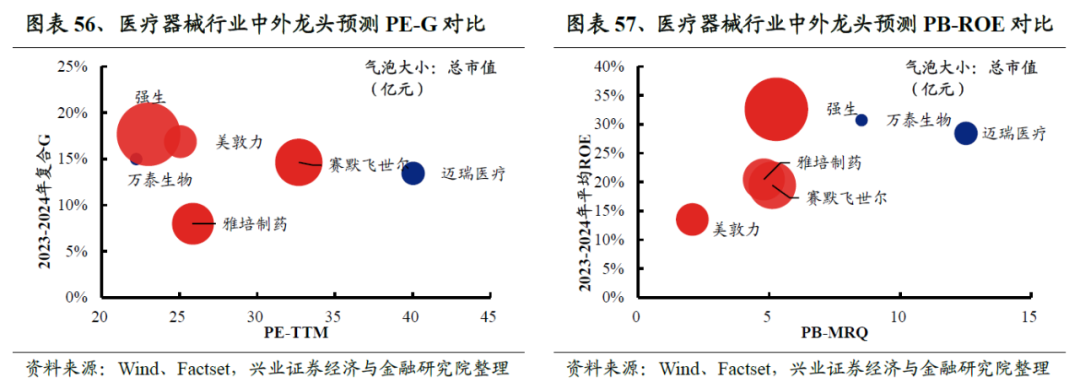

7.2.8、医疗器械

PE-G角度,医疗器械行业A股龙头PE均值较高,2023-2024年预期复合增速均值较低;PB-ROE角度,医疗器械行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

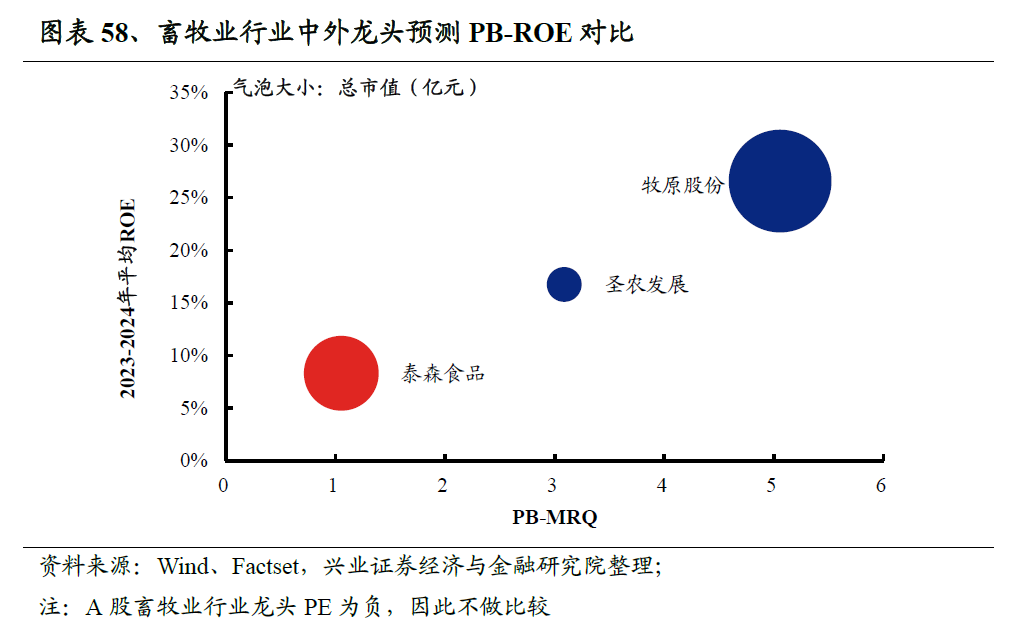

7.2.9、畜牧业

PB-ROE角度,畜牧业行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

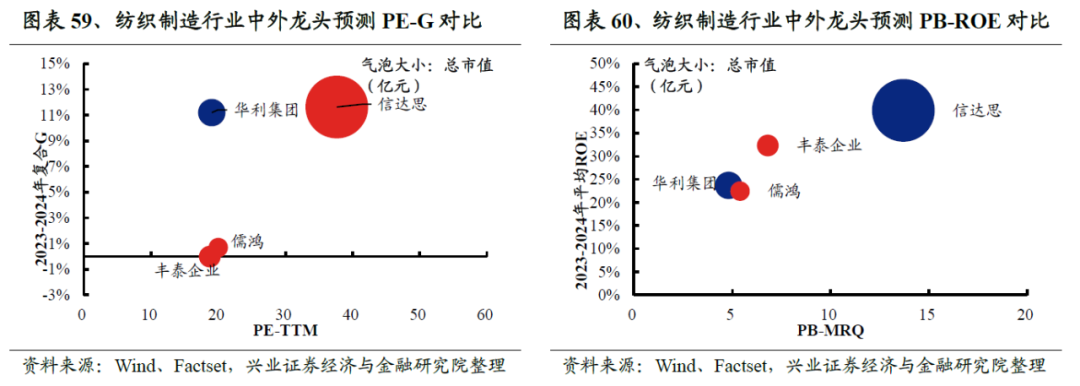

7.2.10、纺织制造

PE-G角度,纺织制造行业A股龙头PE均值较高,2023-2024年预期复合增速均值较高;PB-ROE角度,纺织制造行业A股龙头PB均值较低,2023-2024年预期ROE均值较低。

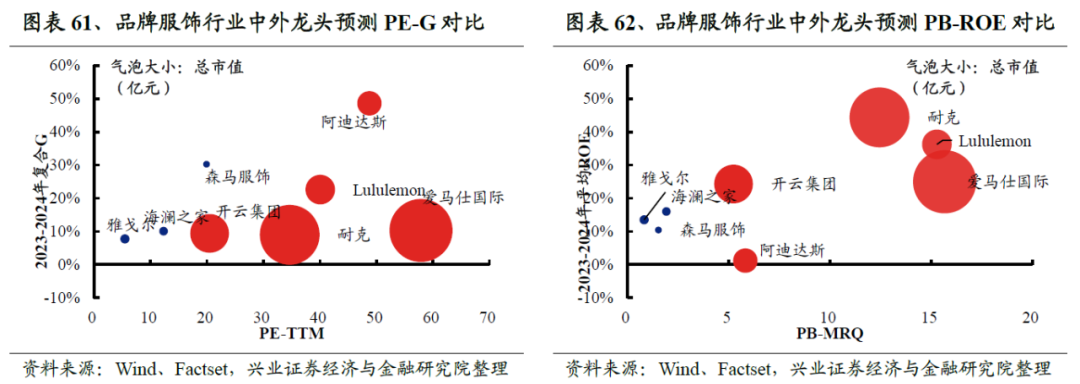

7.2.11、品牌服饰

PE-G角度,品牌服饰行业A股龙头PE均值较低,2023-2024年预期复合增速均值较低;PB-ROE角度,品牌服饰行业A股龙头PB均值较低,2023-2024年预期ROE均值较低。

7.2.12、乘用车

PE-G角度,乘用车行业A股龙头PE均值较高,2023-2024年预期复合增速均值较高;PB-ROE角度,乘用车行业A股龙头PB均值较低,2023-2024年预期ROE均值较低。

7.2.13、商用车

PE-G角度,商用车行业A股龙头PE均值较高,2023-2024年预期复合增速均值较低;PB-ROE角度,商用车行业A股龙头PB均值较低,2023-2024年预期ROE均值较低。

7.2.14、汽车零部件

PE-G角度,汽车零部件行业A股龙头PE均值较低,2023-2024年预期复合增速均值较低;PB-ROE角度,汽车零部件行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

7.2.15、商贸零售

PE-G角度,商贸零售行业A股龙头PE均值较低,2023-2024年预期复合增速均值较低;PB-ROE角度,商贸零售行业A股龙头PB均值较低,2023-2024年预期ROE均值较低。

7.2.16、造纸

PB-ROE角度,造纸行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

7.2.17、景区

PB-ROE角度,景区行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

7.2.18、酒店

PE-G角度,酒店行业A股龙头PE均值较高,2023-2024年预期复合增速均值较高;PB-ROE角度,酒店行业A股龙头PB均值较低,2023-2024年预期ROE均值较低。

7.2.19、餐饮

PE-G角度,餐饮行业A股龙头PE均值较低,2023-2024年预期复合增速均值较高。

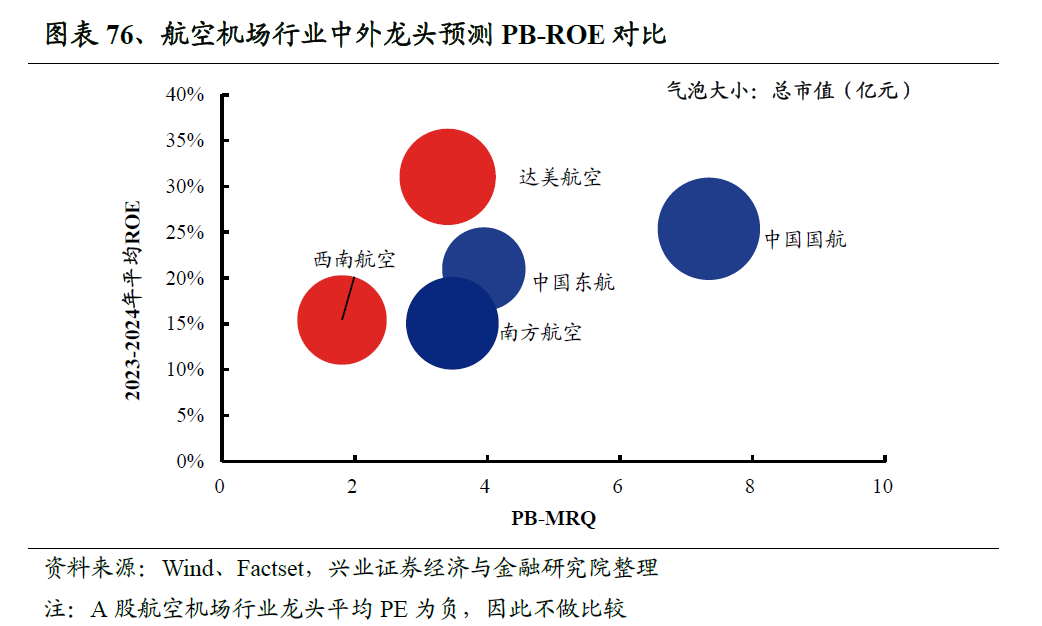

7.2.20、航空机场

PB-ROE角度,航空机场行业A股龙头PB均值较高,2023-2024年预期ROE均值较低。

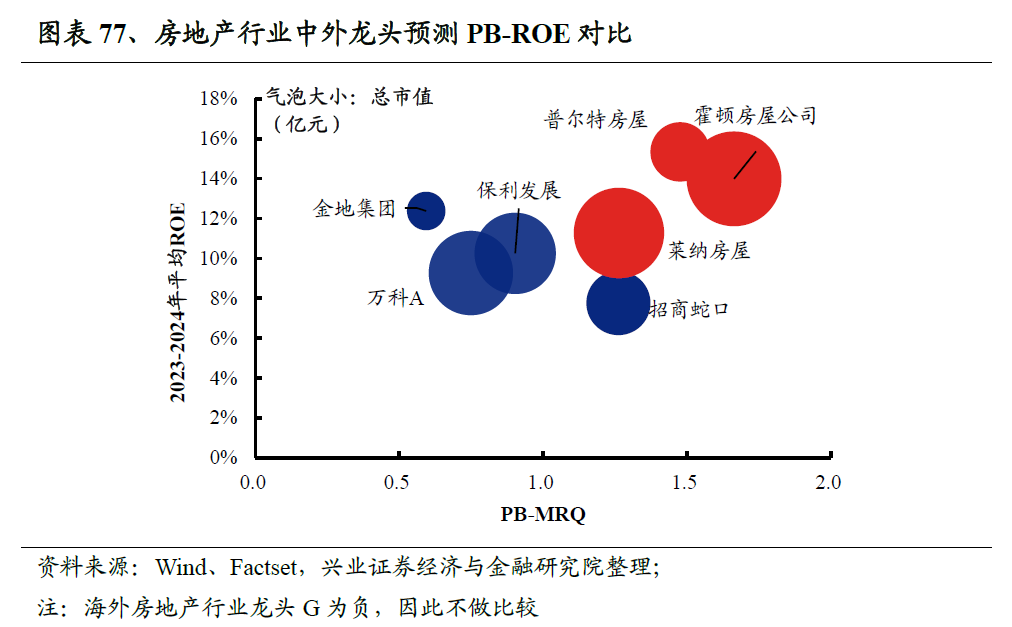

7.2.21、房地产

PB-ROE角度,房地产行业A股龙头PB均值较低,2023-2024年预期ROE均值较低。

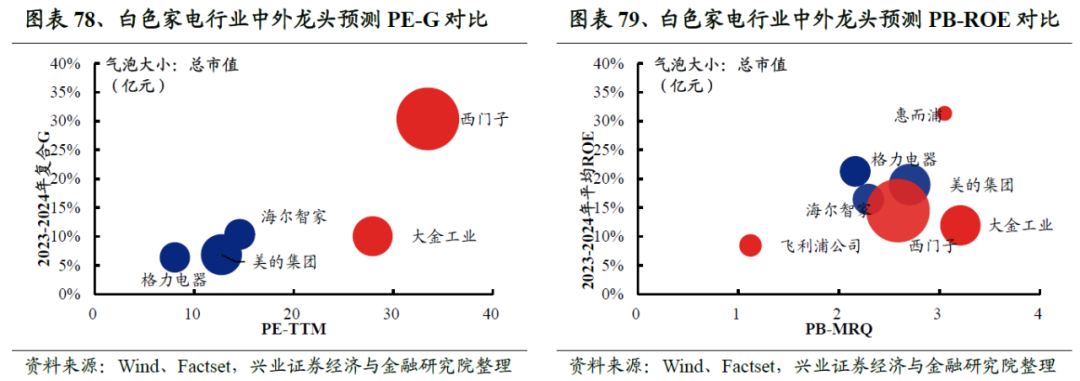

7.2.22、白色家电

PE-G角度,白色家电行业A股龙头PE均值较低,2023-2024年预期复合增速均值较低;PB-ROE角度,白色家电行业A股龙头PB均值较低,2023-2024年预期ROE均值较高。

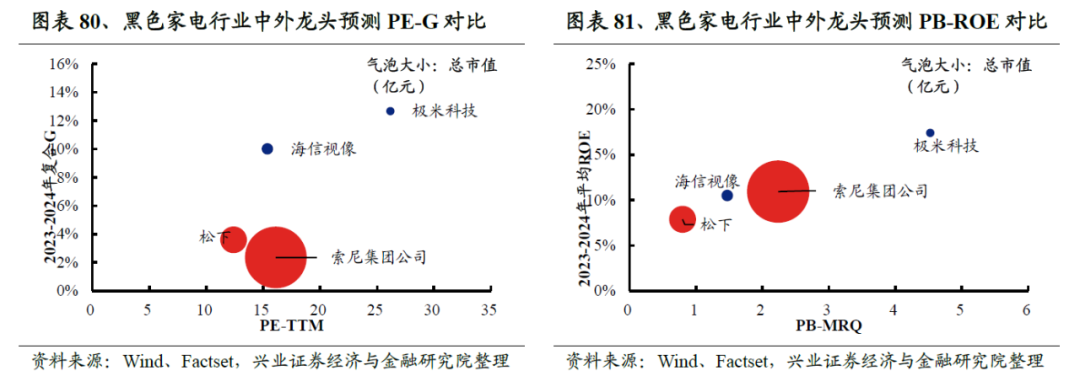

7.2.23、黑色家电

PE-G角度,黑色家电行业A股龙头PE均值较高,2023-2024年预期复合增速均值较低;PB-ROE角度,黑色家电行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

7.2.24、小家电

PE-G角度,小家电行业A股龙头PE均值较高,2023-2024年预期复合增速均值较低;PB-ROE角度,小家电行业A股龙头PB均值较高,2023-2024年预期ROE均值较高。

本文编选自“XYSTRATEGY”公众号,作者:张启尧、张倩婷;智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP