这一次,亚洲将“抢跑”降息?

去年美联储开启加息周期后,亚洲央行多数跟随,但随着通胀持续下行,加息周期进入尾声,亚洲央行可能会抢先一步降息。

摩根士丹利亚洲首席经济学家Chetan Ahya的团队在4月底公布的一份报告中表示,亚洲地区大部分经济体的通胀有望在今年三季度回落到央行的舒适区间,降息有望在今年第四季度发生,比美联储提前一个季度。

亚洲顺利步入“去通胀”阶段?

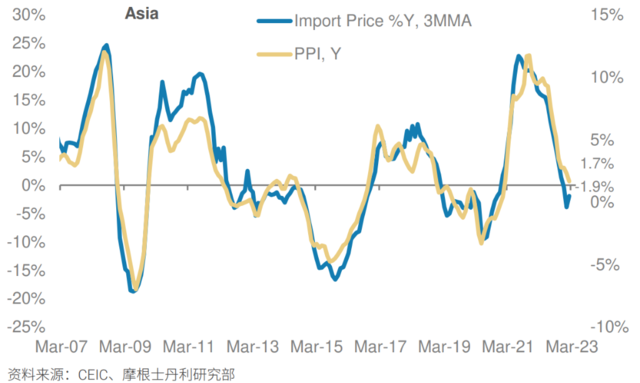

Ahya团队在报告中指出,亚洲的通胀在本质上更多是由成本推动的,随着这些压力消退,亚洲通胀数据持续低于预期,顺利步入“去通胀”阶段。

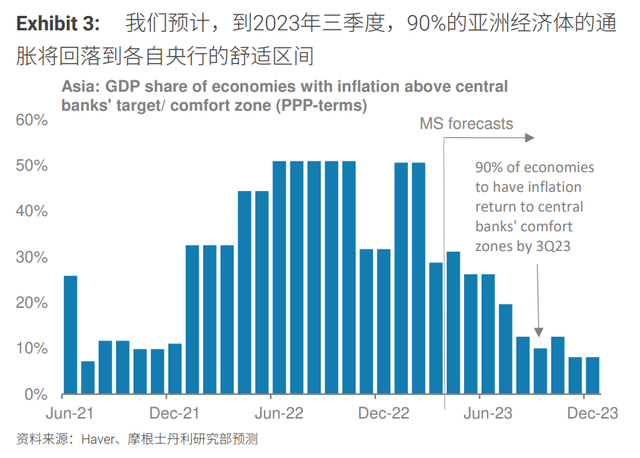

亚洲的通胀在2022年9月见顶后开始回落,目前已顺利步入去通胀阶段。预计到2023年三季度,该地区90%的经济体的通胀率将达到各自央行的舒适区间。

在过去九个月中,亚洲的通胀数据有八个月持续低于预期。更值得注意的是,在2023年的前三个月,通胀率低于预期的幅度甚至进一步扩大。同时更多经济体出现通胀率低于预期的情况:一共十二个经济体,2022年10月只有五个经济体,而2023年2/3月份达到了八个。

我们一直持有的观点是,大多数亚洲经济体的通胀率将在2023年三季度回落到各自央行的舒适区间。随着这个日期临近,一系列发布的数据表明我们正朝着这个方向前进。

实际利率或将上升至限制性区域,印尼央行或领跑降息?

Ahya团队发现,亚洲十一家央行中已经有八家在2023年初暂停了加息,虽然这并不一定意味着他们已经完成了加息,但考虑到通胀路径,这些央行实际已经走完了各自的加息周期。

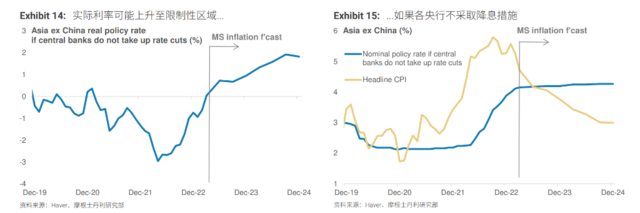

另外,去通胀意味着实际利率将继续上升。Ahya团队预测,整个亚洲的实际利率将继续上升。在十二个经济体中,有八个经济体的实际利率或将上升到甚至高于新冠疫情之前的水平。

在此背景下,亚洲大多数经济体的实际利率或将上升至限制性区域,因此,Ahya团队认为各央行有必要降息,印尼央行可能领跑。

根据实际利率水平与历史趋势的比较,我们认为印尼央行将是该地区第一个下调政策利率的央行,菲律宾央行、韩国央行和印度央行也可能在2023年四季度开始下调政策利率,而不是我们基准情境假设的2024年一季度。

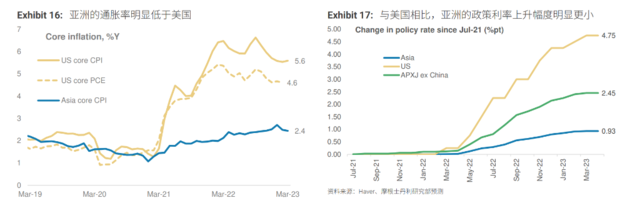

可以肯定的是,我们认为这将是一个温和的降息周期,因为亚洲各央行在上行周期中并未出现不得已大幅加息的情况。

对于马来西亚和泰国等经济体,由于它们的紧缩周期相对更加平和,我们认为其央行可能会将现有利率维持较长时间。

澳大利亚和日本是两个例外。我们的澳大利亚经济学家Chris Read认为,澳大利亚央行将从8月开始重启加息。就日本而言,我们预计至少不会出现持续的加息周期,这意味着日本的政策利率将保持在接近0%的水平。

另外,摩根士丹利美国经济团队预计美联储首次降息将发生在2024年一季度,这比亚洲央行晚一个季度。

我们认为,虽然美国的货币政策仍将对亚洲和世界其他地区的货币政策产生重大影响,但亚洲各央行政策调整或不再需要与美联储保持一致节奏。随着货币政策框架的日益制度化,亚洲货币政策的信誉已经提高。本轮周期是独一无二的。亚洲的通胀率一直是美国的一半左右,并有望比美国更早地回到各自央行的舒适区间。

有没有可能亚洲央行会更早行动?Ahya团队表示,触发这一结果的因素要么是通胀下降和美联储加息周期结束的两大信号均已确认,要么是发达市场的银行系统问题产生全球金融冲击。但如果通胀压力仍然很大,亚洲央行开启降息周期的时机可能要推迟。

本文转载自“华尔街见闻”,作者:卜淑情,智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP