2018年通胀走势展望:前高后低,中枢抬升

本文来自平安证券的宏观评论研报(第23期)《2018年通胀走势展望:前高后低,中枢抬升》,作者为平安证券分析师陈晓,魏伟。

近期市场对通胀的关注度有所上升,尤其对于2018年通胀走势的预期存在一定分歧。本文通过基数因素、历史对比、主要分项、PPI传导等多方面分析,展望了2018年通胀水平的走势。总体而言,2018年CPI同比中枢将高于2017年,并呈现前高后低的走势,全年CPI同比在2.3-2.5%左右,仍然属于比较温和的通胀。

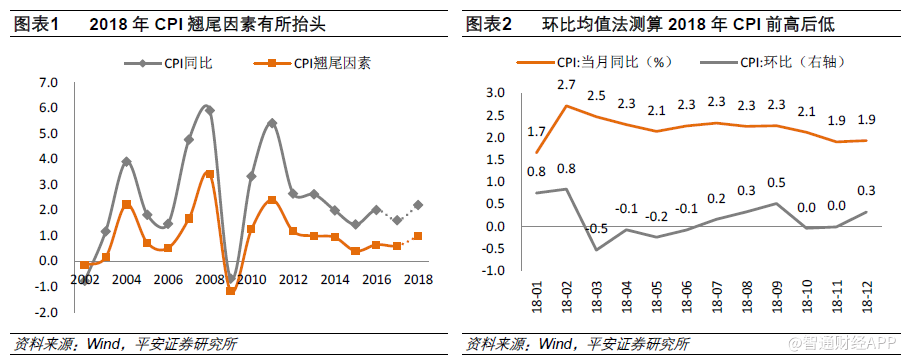

一、基数因素:翘尾抬升CPI中枢,年初低基数影响

CPI翘尾因素的走势基本决定了下一年CPI同比的涨跌方向,这在历史数据中得到了不断印证。我们预计2017年11、12月CPI环比分别为0.2%、0.3%,则可推算2018年全年CPI翘尾因素在0.98左右,较2017年0.63的水平有显著攀升。由此可知,2018年CPI中枢水平大概率较2017年有所抬升。

如果仅考虑基数因素的影响,我们采用环比均值法对2018年CPI同比的月度数据进行测算(假设CPI环比符合历史周期规律,以过去5年均值为预测值),则2018年CPI同比大概率呈现前高后低的走势,全年CPI同比大约攀升至2.2%。

二、历史类比:CPI环比参考2014年走势

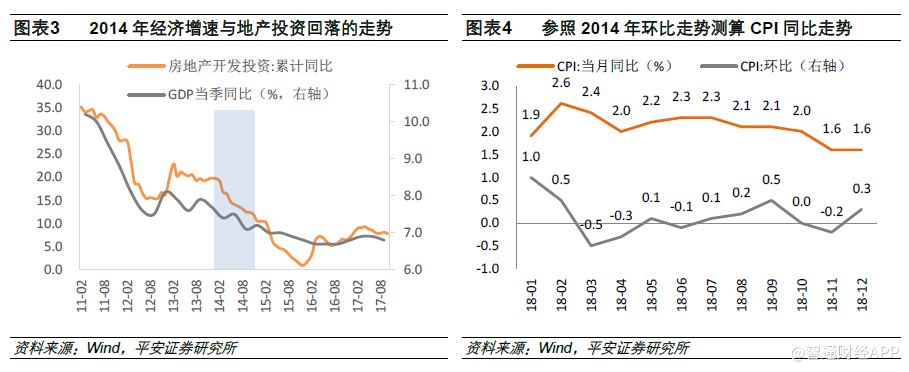

回顾近几年来的经济发展状况,我们发现2018年物价所面临的经济状况在多个方面都与2014年类似:

①经济增长:2014年实际GDP增速7.3%,较上年7.8%有所回落;我们预计2018年GDP增速较上年也将温和小幅回落,但经济下行压力较2014年已有显著缓解。

②地产投资:2014年,房地产投资经历了2013年的严格调控之后呈现趋势性下行;2018年,当前调控政策并无放松迹象,“房住不炒”的大前提仍然是政府政策强调的重点,因此房地产销售增速回落向投资的传导将逐渐显化。

③大宗商品:2014年大宗商品价格处于趋势性下行的过程当中;2018年大宗商品价格大概率也将从高位温和回落,原因在于,2016-2017年推升大宗商品价格的主要逻辑是供给端的快速收缩,而供给侧改革的推进力度和影响在2018年都将有所减弱,加上以房地产和基建投资为代表的需求侧弱化,大宗商品难以再快速上行。

④PPI同比走势:2014年PPI同比呈现低位回落的走势,2018年PPI同比大概率将呈现高位下滑的走势,两者趋势都向下;不过,2018年PPI向CPI将表现为正向传导,这与2014年有所不同。

⑤货币政策:2014年货币政策边际偏宽,实施定向降准,到11月降息才开始普遍放松(年底才开始普遍降准);我们判断2018年货币政策在当前也具备小幅放松的条件,原因在于:金融去杠杆已初见成效,金融监管趋严的政策方向并未放松,而市场利率在2017年全年已经持续大幅上行;如果金融强监管造成市场流动性过度紧张,为了避免利率过快上升而对实体经济产生严重影响,央行可能采取政策进行对冲。对于控风险、稳增长而言,金融强监管与货币政策适度放松可能是一种比较合理的搭配。

⑥春节因素:2014年春节时间为1月30日,2018年春节时间为1月28日,两者的春节效应对CPI环比的影响也大致类似。

因此,整个2014年的宏观经济走势状况与2018年较为相似。如果我们假定2018年的物价运行规律与2014年大致类似(假设2018年物价环比与2014年走势一致),则测算得出2018年全年CPI为2.1%。但考虑到2018年所面临的国内外宏观经济状况均好于2014年,PPI对CPI还将表现为正向传导的影响,将预测值小幅上调0.2-0.3个百分点可能较为合理。

三、CPI各分项走势展望

我们再具体分析CPI各分项的周期走势。

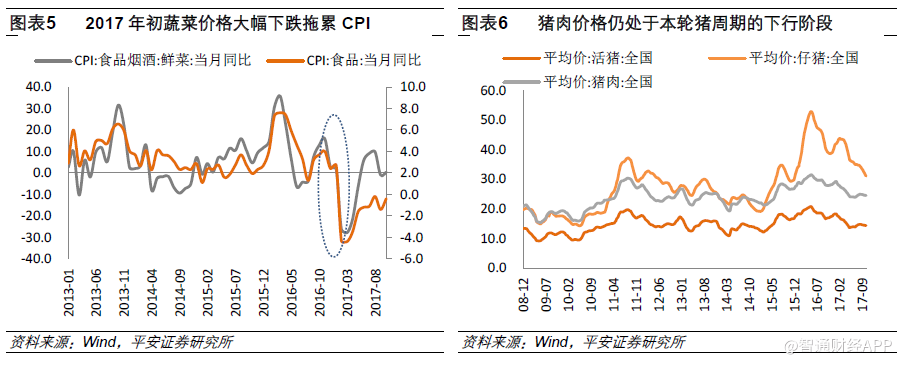

①蔬菜价格。2017年初蔬菜价格的低位是拉低年初食品价格、进而影响CPI低于预期的最重要因素,其主要原因是2016-2017年的暖冬造成蔬菜供应充足,一定程度上对冲了春季因素对食品价格的推升效应。

从气象专家目前的分析看,今年大概率还是一个暖冬,蔬菜价格年初环比并不会过高,但低基数可能大幅推升蔬菜价格的同比涨势。不过这种显著上涨将仅发生在年初低基数期间,也是造成2018年CPI同比前高后低的最主要因素,并将随着基数的回升而逐步减退。

②猪肉价格。猪肉价格从2016年中开始见顶回落,标志着本轮猪周期进入下行阶段。目前,生猪存栏指标仍保持下行趋势,但因统计样本不全的缘故,该指标走势无法解释去年以来猪肉价格的持续性下跌,基本可视为失灵。

考虑到目前较多散养户退出市场,养殖场市场占有率提升,以往由于散养户盲目扩张/退出引致的猪周期规律已随着这种结构性转变而逐渐减弱;同时数据显示,9月猪肉累计产量增速与10月生猪定点屠宰量增速仍保持相对高位,而近几个月猪肉价格震荡走平之下猪粮比仍稳步上升;综合来看,目前猪肉价格尚难言见底,至少在2018年上半年,本轮猪周期下行阶段可能还没有结束。

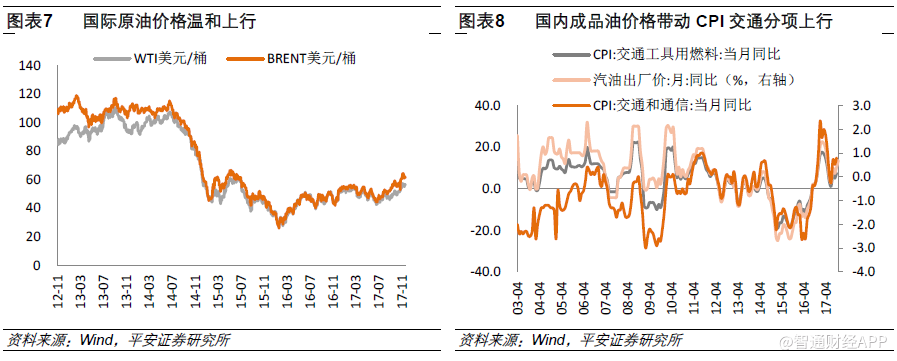

③原油价格。国际原油价格2017年以来呈现温和反弹的态势,国内成品油价格随之上调,并带动CPI交通类分项呈现正增长。

从需求端来看,2018年全球经济延续今年温和复苏的态势,其中美国经济的良好表现将支撑原油的需求;

从供给端来看,一是美国飓风效应逝去后,近期美国钻井数止跌回升,原油价格也出现高位回调,但总体来看美国页岩油的开采逐渐使美国由原油进口转为出口,其没有大幅压缩油价的动机;二是中东沙特改革谋求经济多元化,也需要短期原油市场的强劲做支撑,油价下行基础不牢;三是主要产油国的原油供给弹性仍然较大,油价大幅上行也缺乏支撑。

因此,我们认为供给端大体维持平稳,需求端的温和回暖将带动原油波动中枢继续小幅抬升,但同步增速将有所缩窄,对国内CPI的推动力度将有所减弱。

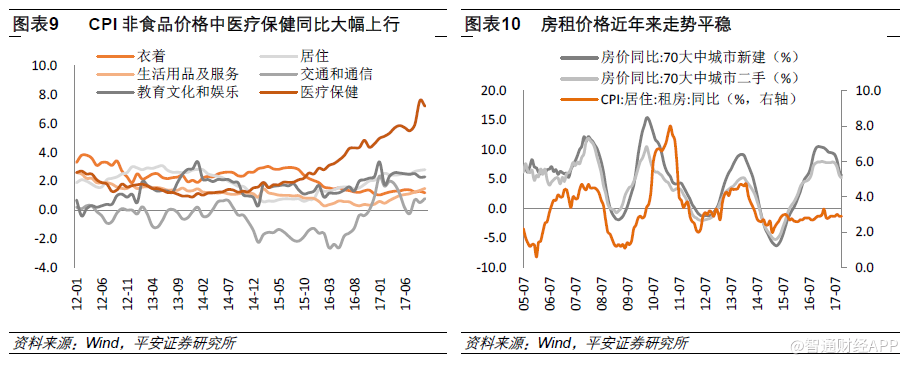

④医疗保健价格。CPI医疗保健价格分项是今年推升非食品价格的主要因素,主要受到国家近年来推进医疗改革的影响。医改的初衷是提升医疗服务价格的同时降低药品价格,但从统计局公布的CPI医疗保健及其细项来看,医疗服务价格提升显著,但药品价格增速大体平稳,并未呈现明显的回落(但这与微观药品价格的回落有所分歧,疑为统计口径造成的偏差),因而导致CPI医疗保健分项同比持续抬升。

后续来看,医疗服务价格的提升是一个循序渐进的过程,到目前为止仍有大面积的地区未完成提价,因此医疗服务价格的上涨还将维持一段时间,但随着基数的逐步抬升,同比增速将变得更为缓和;另一方面,药品价格的下降料将逐步反应在CPI当中,一定程度上对冲医疗服务价格的上涨。因此总体来看,2018年医疗服务类价格大概率仍将以一个相对平缓的斜率逐步上行,成为推升非食品价格的主力。

⑤居住价格。在本轮房价上涨的过程中,房租价格本身就表现得较为平稳,并未如同前几轮周期一样跟随房价上涨。而当前房地产已经进入小周期下行的阶段,房租更加缺乏支撑。因此,2018年CPI居住类价格仍将维持当前的温和走势。但需要关注的是国家当前租赁住房政策的变动,可能对房租价格带来的影响。

综上,蔬菜价格在年初可能由于低基数成为推升通胀的主力;猪周期仍处于下行阶段,猪肉价格不会对通胀造成大的压力;原油价格中枢将温和抬升;医疗保健类价格受到医改的影响而将继续平稳上升;居住类价格则将保持平稳。从上述几个影响CPI的主要分项看,2018年通胀水平的确面临着一定的上行压力,而尤其以年初的压力最大。

四、PPI向CPI的传导效应:小幅温和抬升

1)2018年PPI走势展望

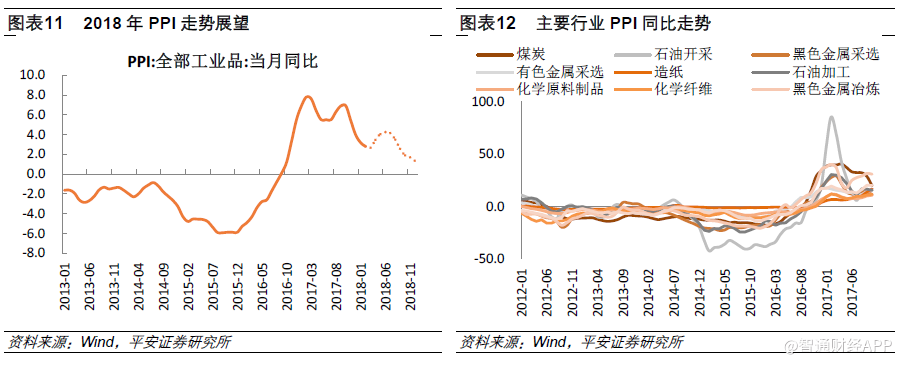

2017年PPI同比高位震荡,整体走势高于市场预期,主要原因在于去产能与环保限产政策的快速推进,即供给端的收缩是推升工业品出厂价格的主要动力,相关的黑色金属、有色金属、煤炭开采、化工、造纸等行业PPI同比一直保持在高位;再加上原油价格的温和回暖,石油相关行业价格的上涨也是重要一环。

但是,供给收缩提升大宗商品价格、进而推升PPI的逻辑从今年9月份开始发生明显转变。此前市场多聚焦于供给端收缩程度与相关政策执行力度,而9月之后环保限产政策带来供需双杀、宏观数据回落所表征的需求端走弱逐渐得到市场的关注。因此,未来对于商品价格的判断逻辑中,供需两端的走势都应当纳入考虑。

在这样的情况下,其一,考虑到房地产销售降温并逐渐向投资传导、政府不再追求过高的经济增速(重增长质量)、防范地方政府债务风险、财政部已经开始纠正PPP的滥用,需求端大概率于2018年温和走弱。

其二,近两年去产能相关工作收效显著,环保限产的负面效应有所显现,后续供给侧去产能与环保相关政策的力度在边际上可能有所放缓,这将导致未来供给端收缩力度的减弱。其三,PPI的基数将逐渐走高。

因此,我们认为2018年PPI同比进入下行通道。受基数走势影响,明年PPI同比增速可能于一季度小幅下行,二季度转而上升,三、四季度掉头向下,预计明年全年PPI同比增速区间在3.0-3.2%左右。

2)PPI向CPI的传导效应

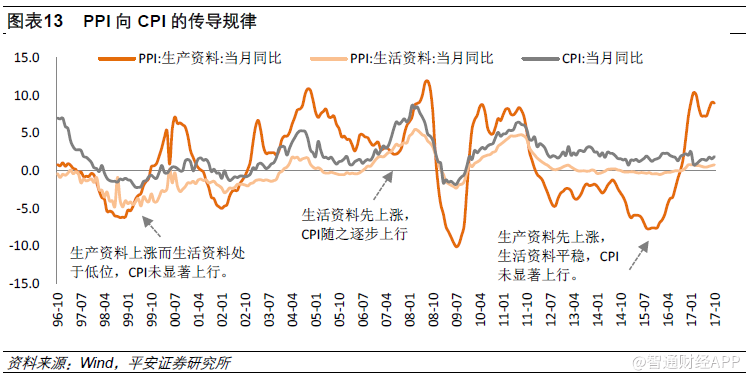

PPI向CPI的传导存在“成本推动”和“需求拉动”两条逻辑,前者是PPI所代表的工业品价格上涨抬升了中下游产业的生产成本,中下游企业在成本上升的情况下提价,带来最终消费品价格的上涨;后者则是PPI上涨带来企业盈利改善,企业雇员收入提高后刺激消费,由需求扩张带来的中下游消费品价格上涨。

在2017年的宏观年度报告中,我们曾讨论过可以根据PPI两个分项之间的上涨规律,来判断PPI上涨的驱动因素,进而判断其向CPI的传导方式:考察历史数据走势的规律,在PPI上涨的过程当中有两种搭配:

①如果生产资料先上涨而生活资料后上涨,表明涨价是由工业生产端传导至消费需求端,属于“成本推动”型;则在消费需求并不旺盛的情况下,PPI的上涨难以快速传导至CPI,如1999年PPI生产资料大幅上行但生活资料平稳,CPI并未显著上行。

②而如果生活资料先上涨而生产资料后上涨,表明涨价是由消费需求传导至工业生产,属于“需求拉动”型,也意味着下游的消费需求较为旺盛,则PPI的上涨能够快速传导至CPI,如2006年PPI生产资料上涨带动CPI的显著上行。

本轮PPI同比的见底回升始于2016年初,此后市场普遍担心2017年PPI的快速上行可能逐渐传导至CPI。我们在当时判断,2016年以来PPI同比的改善是由生产资料的大幅上行带来,也意味着带动价格上行的动力来自于工业生产端而非消费需求端,生活资料的平稳显示了消费品需求并不旺盛,因此PPI的本轮快速上行向CPI的传导能力较弱。

2017年以来,PPI高位震荡但CPI走势温和的搭配,印证了我们此前的观点。不过,PPI向CPI的传导效应在一定程度上有所显现,主要表现为PPI生活资料分项中,耐用消费品和一般日用品类价格的缓慢上行,以及CPI生活用品分项中家用器具类价格的显著攀升,这也与今年微观层面观察到的下游部分消费品提价相一致。

如上所述,2018年,考虑到需求端走弱,供给端收缩的边际放缓,以及高基数因素的逐步显现,PPI同比大概率将进入下行通道。因此,我们预计PPI向CPI的传导效应可能类似1999-2000年左右(当时也是“成本推动”的物价搭配)的状况:在PPI同比见顶回落之后,对于CPI的传导效应仍然逐步温和地发挥作用,进而带动CPI水平小幅抬升。

五、结论:2018年通胀展望及不确定性讨论

综上,①仅考虑基数因素并采用环比均值法测算,全年CPI同比为2.2%;②参考历史年份对比,2018年宏观经济状况大致与2014年相似,采用2014年CPI环比走势估算并做适当调整,2018年全年CPI同比为2.3-2.4%;③从影响CPI的主要分项(蔬菜、猪肉、原油、医疗保健、居住)分析,2018年通胀存在温和上行的压力;④从PPI的传导效应来看,在2018年PPI同比进入下行通道后,其相对有所滞后的传导效应仍可能小幅抬升CPI。因此,我们判断2018年CPI同比中枢将高于2017年,并呈现前高后低的走势,全年CPI同比在2.3-2.5%左右,仍然属于比较温和的通胀。

那么,明年可能有什么因素导致通胀出现超预期的表现呢?

其一,天气因素导致蔬菜价格超预期上涨。如果2017-2018的冬季并非如气象专家预测的是暖冬,而是出现了极端寒冷的天气,那么蔬菜价格在年初的上涨幅度将超出预期,叠加春节因素、低基数因素,对于CPI同比的推升效应会更加显著。

其二,地缘政治导致的原油价格变动。地缘政治因素向来是导致原油价格波动的重要因素之一,且很难对其进行提前预测。如果全球主要产油国(OPEC成员国、美、俄等)出现较大的政治、政策方面的变动,进而带来原油价格的大幅上涨,可能对国内PPI及CPI均带来较大的上涨压力。

其三,医改落地进程的影响。如上文所述,医疗改革在大部分地区仍未落地,如果2018年提升医疗服务价格的推进步伐较为激进,与此同时药品价格的下降并未落到实处,或者统计局CPI药品分项口径与微观价格的偏差并未得到纠正,则医疗保健类价格上涨的幅度可能超出预期,从而带来CPI(尤其是核心CPI)的上行压力。

其四,房租价格可能受到政策影响。当前国家正在大力推进房屋租赁市场的发展,但此举对于房租价格的影响存在不确定性。以北京部分学区房“租购同权”试点为例,这可能推升这些区域房租的价格。因此,需密切关注当前租赁市场的相关政策,其可能对房租未来上涨的幅度、斜率甚至拐点产生关键性的影响。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP