欧舒丹(00973):商业版图靠并购不断壮大,靠Sol de Janeiro业绩大幅改善

同为国际知名化妆品企业,国际巨头雅诗兰黛业绩不及预期,股价暴跌。新秀L'OCCITANE(00973)靠着收购拓展新品,业绩得以超预期增长。

四季度Sol de Janeiro销售大增267%,带动欧舒丹业绩改善

智通财经APP了解到,5月4日,L'OCCITANE(欧舒丹)公布截至2023财年业绩报告以及截至今年3月31日的2023财年第四季度业绩报告。

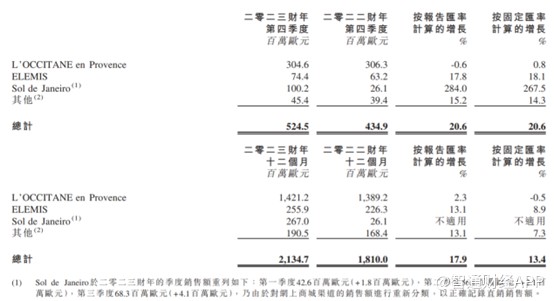

报告显示,2023财年欧舒丹销售突破20亿欧元大关,按报告汇率计算增长17.9%或按固定汇率计算增长13.4 %。2023财年第四季度的可比销售增长8.4%,较截至2022年12月31日止3个月(“2023财年第三季度”)的-1.7%有显著改善。

总的来看,2023财年的强劲增长来自于Sol de Janeiro的出色表现及ELEMIS的稳健增长,而2023财年第四季度的改善,是由中国的早期积极布局以及旅游、零售、邮轮渠道的复苏推动。

分品牌来看,L’OCCITANE en Provence仍是欧舒丹的最大收入来源,2023财年录得14.21亿欧元,按报告汇率计算同比增长2.3%,占总收入比重的66.58%,其中第四季度收入3.04亿欧元,同比增长0.8%。主要得益于中国新冠限制解除后的销售改善。

Sol de Janeiro在2023财年跃升至公司的第二大收入品牌,2023财年销售额达到2.67亿欧元,销售增长率达到135.2%,其中第四季度销售额为1亿欧元,同比大增267.5%。Sol de Janeiro品牌销售大增的主要原因为Bum Bum Firmeza护肤油,连同其最畅销的Brazilian Bum Bum Cream及Rio Radiance香水喷雾所带动。

ELEMIS品牌在2023财年销售依然强劲,销售额达2.56亿欧元,按报告汇率计算同比增长13.1%,其中第四季度销售收入7440万欧元,同比增长18.1%。主要原因是该品牌在线上渠道的发力。

其他品牌亦有所改善,2023财年按固定汇率计算增长7.3%。Erborian及L’OCCITANE au Brésil表现尤其出色,在2023财年按固定汇率计算分别增长33.4%及41.2%。

就渠道表现而言,批发及其他渠道在2023财年带领增长,按固定汇率计算增长50.9%,批发、国际分销及旅游零售均有强劲增长。

线上渠道总体表现一般,2023财年按固定汇率计算增长4.8 %,主要由Sol de Janeiro的强劲表现所带动。扣除Sol de Janeiro,由于客流量回流至实体渠道及LimeLife表现疲弱,扣除Sol de Janeiro后的线上渠道收入反而是下滑的。

零售渠道方面,截至2023财年末,公司共有店铺1362间,较2022财年减少128间。主要因为俄乌冲突,公司撤出俄罗斯市场,且由于中国新冠疫情原因,关闭了部分中国店铺,零售销售在2023财年按固定汇率计算增长7.2%。

不难看出,作为一家全球化的护肤品企业,欧舒丹的主要产品受到疫情以及乌俄冲突的影响,不过新并购的产品Sol de Janeiro在公司的培育下表现突出,有望成为公司的主要增长点。

长期执行收并购策略,培育整合能力强劲

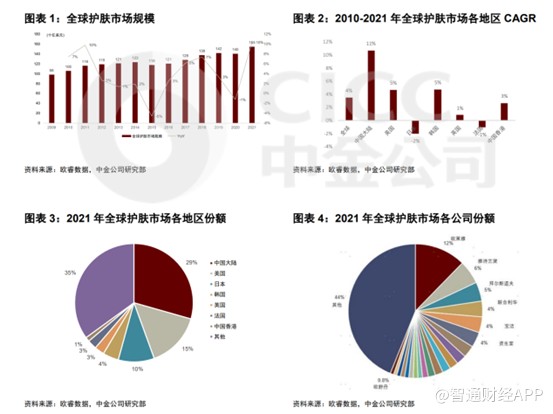

正所谓“爱美之心人皆有之”,在此背景下,全球护肤品市场十分可观。根据欧睿数据,2021年全球护肤市场规模达1550亿美元,2009-2019年CAGR为4%,2020年受疫情影响同比下滑1%,2021年同比增长反弹至 10%。分地区来看,2010-2021年销售额CAGR中国大陆领先11%,2021年占比前三的市场分别为中国大陆29%、美国15%和日本10%。分公司来看,2021年全球护肤市场占比最大的公司为欧莱雅(12%)、雅诗兰黛(6%)、拜尔斯道夫、联合利华、资生堂等,其中欧莱雅、雅诗兰黛为业务遍布全球且旗下拥有较多高端化妆品品牌的公司,其他大多为日化公司(如宝洁)或业务集中在某区域的公司(如资生堂)。

尽管欧舒丹在全球护肤市场的份额并不大,在市场份额却在逐年攀升,由2012年的0.6%上升至2021年的0.8%,并且其在全球高端手部护理和全球高端身体护理细分市场市占率均为第一。

而欧舒丹护肤品的市场份额之所以能逐年攀升,主要得益于收购。据智通财经APP了解,欧舒丹公司由Olivier Baussan在1976年成立于法国普罗旺斯,1990年初Baussan将公司转售给一家创业投资公司。2008年欧舒丹开启了收并购历程,并在2017年后加快并购的步伐。2017年至2022年,欧舒丹先后收购美国彩妆品牌LimeLife、英国奢侈护肤品牌ELEMIS、北美高端身体护理品牌SDJ以及澳大利亚奢侈功效护肤品牌GA。

收购完成后,欧舒丹旗下拥有8个品牌,其中LeP及L’Occitane au Bresil(普罗旺斯欧舒丹巴西,LaB)是公司自有品牌,其余均为收购品牌。尽管是收购的牌子,但通过区域扩张、渠道扩张等措施下,被收购的这些品牌收入实现收入利润双增长。例如,ELEMIS在FY20-FY22收入CAGR提升至17%(2016-2018年CAGR为8%),毛利率由收购前的62%提升至FY22的74%;SDJ在FY4Q22及FY9M23收入分别同比增长47%及96%。可见,欧舒丹拥有较强的资源整合能力,这一模式也将助推公司继续扩大市场份额。

就现有品牌而言,Sol de Janeiro这一品牌将是公司短期内的主要增长点。据了解Sol de Janeiro 成立于2015年,于2021年11月被欧舒丹收购,FY4Q22(2022年1-3月)开始并表。SDJ 是主打巴西风格的美国高端身体乳品牌,收购前,北美销售额占比83%,也在欧洲等地区销售,产品主要涵盖身体护理(60%)、香水(18%)、头发护理(9%)等,采取轻资产经营模式,主要在丝芙兰、Lookfatansitic、Horrods’等批发渠道(占比76%)以及电商(品牌官网等,24%)销售。收购前,它已是北美市场增长最快的高端身体乳品牌之一。

全球身体护理市场中,美国占比最大(2021年占比 25%,第二名占4%),而SDJ通过差异化定位,宣传日光浴身体护理场景(美国市占靠前的身体乳品牌均不是类似定位),精准定位美国人群对南美日光浴概念的喜爱,在疫情居家无法外出的背景下受到广泛欢迎,而随着疫情影响减弱、旅游恢复,又进一步催生相关需求。又比如,SDJ旗下另一款产品 GlowMotions身体护理油,由于使用后可使肌肤呈现出发光、健康的状态,在阳光照射下更为闪亮,随着出行度假复苏,再次受到欧美人群的欢迎。

品牌同时致力于不断开拓新品类,在成功推出畅销产品Bum Bum霜之后,又陆续打造了 Beija Flor Elasti霜以及香氛品类的畅销产品,截至2023年3月,Bum Bum霜是Sephora US身体润肤品类畅销榜第一,品牌另外还有3款产品也进入了畅销榜前10。

持续的新品开发,不仅丰富了SDJ的产品线,也有利于降低对经典核心大单品的依赖。尽管新品的持续开发,有利于欧舒丹其他品牌发力,稳固市场。但需要一提的是,与整体护肤品市场相比,身体护肤品市场相对较小,因此品牌市场往往也更为集中,欧舒丹新品的发力虽然能巩固自身的市场份额,但对公司其他的牌子形成竞争,因此公司原有牌子的市场份额或受到影响。因此对于欧舒丹而言,短期的身体护肤品发力,增加产品矩阵,巩固自身在身体护肤品市场的份额,但要成长为类似雅诗兰黛的国际护肤品巨头,光在身体护肤上发力并不够,而是要在各个护肤领域突围,形成自身的竞争优势,未来的成长点显然应该注重在其他领域上。不过目前全球范围内各护肤品竞争激烈,要从中脱颖而出也并非易事。

扫码下载智通APP

扫码下载智通APP