红黄蓝再思考:教育行业资本化的食物链谱

今年9月份刚赴美上市的红黄蓝教育正在面临一场“浩劫”,2017年11月22日该公司被爆出旗下位于北京朝阳幼儿园的虐童事件,信息迅速刷红朋友圈,法律还未行动,在资本市场就已经开始投票了,24日该公司股价暴跌38.41%至16.45美元,成交量放大91倍至1.92亿美元。

资本市场的反应总是快人一步,而为了安抚市场,24日晚间,红黄蓝CEO召开电话会议,当然期间有一些闹剧就不说了。红黄蓝CEO称第一时间成立了专项工作小组,积极配合政府部门调查取证,并决定加快全面升级全国园所的安全监控管理体系,同时正在筹备建立第三方监督机制,后续将公布具体措施,即便如此,市场的负面情绪依然非常高。

值得注意的是,虽然红黄蓝教育的股价后续表现仍然看淡,但上市前进入的PE投资者依然是赚的饱饱的。近年来,教育行业受到资本的亲睐,特别是最新的《民促法》公布以来,教育的营利性和资产证券化得到解放,各类资本纷纷提前布局优秀的准上市公司,而红黄蓝只是作为幼儿教育板块的其中一个罢了。

那么,教育行业的PE投资状况以及上市后的机构投资状况是怎样的呢?

教育板块各细分行业市场庞大

教育行业这个范围很大,包括了众多细分领域,比如幼儿教育、K12教育、高等教育、职业教育、各种培训教育以及互联网+形式的在线教育等。不过每一个细分板块的市场规模和前景不同,优秀企业分布不一,PE投资者参与度也不一样。

比如幼儿教育板块,这一块的行业前景很大,特别是放开二胎后,在2014年中的0-6岁幼儿的规模就已经突破了1亿人,而2016年,国内幼儿园总量为23.7万家,在校人数超过4410万人,就算以2014年的数据算,占比仍不足一半。2016年国内幼儿教育服务市场的规模为4716亿元,而私立幼儿园的市场规模为1479亿元,占比31.4%。

幼儿教育的市场蛋糕很大,进入者很多,竞争很激烈,因此行业集中度很低,市场占有率排名前五的的占比不足2%。国内新三板,挂牌的经营幼儿教育的就有27家,比如蓝色未来及维特科思,A股板块,有威创股份及秀强股份,而港股板块则有成实外教育及宇华教育,美股比如红黄蓝教育。当然围绕着幼儿教育,也有多家企业进军周围市场,儿童玩具、图书以及动漫等,比如亿童文教。

K12教育市场也非常可观,特别是民办K12国际教育,据资料,2016年民办国际学校市场规模达到165亿元人民币,复合增长率达到24%,高于民办K-12教育的增速,有机构预计,未来5年,民办国际教育市场规模将有望达到401亿元,而港股中,主要经营民办K12国际教育的主要是枫叶教育(01317)。

高等教育板块一直是国家主导,投资门槛很高,很多民营机构很难挤进去,目前全国独立设置的民办本科大学100多所。近年来,民办高等教育为获得更多的市场优势,收购与兼并成为趋势。今年以来,港股上市的高等教育平台就有两家,分别是民生教育和新高教集团,2017年8月份,第三个平台中教控股向港交所提交了上市申请。

培训教育,包括了职业培训和K12范围的培训,各种图书、音频、教育信息化以及在线远程教育,这都是基础教育和高等教育的外延产品,伴随着扩张而扩张,特别是教育信息化的市场,以前教育用黑板,现在用智能电子交互式板块,有的甚至加上VR技术,开启VR教育。在线教育是互联网+的产物,网龙(00777)作为游戏起家的公司也毅然进入这领域。

食物链一样的各级投资者

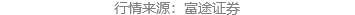

在每个细分板块的教育企业上市前后,持有股东的表现分布不一样,但都有一个非常显眼的特别,一般高管或者创始人都会保持高度控股的状态,我们以港股为例,筛选6家具有代表性的教育企业,比如睿见教育的刘学斌及一致行动人持股份额达73.63%,刘学斌为该公司创始人,宇华教育的李光宇持有份额75%,李光宇为该公司董事。

一般上市公司创始人或者高管基本都会选择设立有限合伙或者投资公司的方式,当然有的上市公司创始人选择以家族信托的形式,以机构为载体投资自家公司的股份。而作为PE投资机构,一般都会想在公司上市前投资入股,但如果准上市公司并不很缺钱的情况下,谈判筹码就非常弱,因为之前进入的股东是不想再分一杯羹的。

当然,如果新进入者能够出更高的价格入股,之前的股东自然很乐意稀释部份股权,因为至少在配售环节价格还可以再高一节,但到配售环节,新进入的基础投资者已是接近食物链的准末端了,最后上市后的二级市场的投资者为末端,俗称接盘端,这就相当于食物链一样,最弱的生物始终是被吃得对象。

举个例子,比如成实外教育的发售环节的基础投资者有东方资产管理公司旗下的China Orient以及中车香港,民生教育发售环节的基石投资者为国际金融公司和华昌国际,当然有一些公司没有具体的发售对象,就没有披露。以发售之前就已经进入的机构而言,比如新高教集团,投资者就包括平安保险系以及建银国际系。

很多投资机构在教育领域的投资,连同TMT一样当做重点投资对象,比如首控集团,2016年以来,设立的教育投资基金达100多亿元,其中,2016年12月份成立协同首控教育产业美元并购投资基金,规模达10亿美元,2017年4月份成立首控伟东云教育产业基金,规模达30亿元。

业绩成长性是市场估值的基础

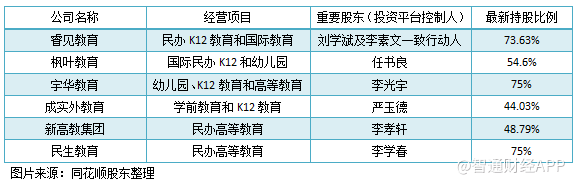

我们来看看不同教育细分板块运营公司的业绩情况和市值表现,就营收复合增长率来说,睿见教育的增长率最高的,达32.3%,睿见教育主要在国内民办K12教育领域,智通财经APP亦在2017年11月22日出了一篇《教育也可以这么搞,睿见教育(06068)如何通过内部培养获得高度粘性》的报告,谈到睿见教育的投资价值。

但就市值表现来说,枫叶教育要略比睿见教育强,枫叶主要在民办国际幼儿园及K12领域,上市以来涨幅209%,而睿见为179.7%,不过枫叶的上市时间比睿见要长几年时间,而且枫叶的营收复合增长率为19%,小于睿见。市值的成长性和业绩的成长是高度相关,民生教育的营收增长缓慢,市值增长也比细分同行的新高教要小。

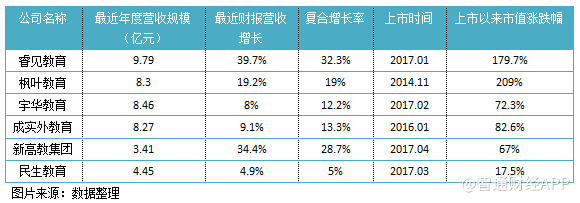

以市场给出上述六家教育企业的估值,以最新的PE和PB数据来说,PE估值给最高的是新高教,睿见第二,而PB估值给最高的是枫叶教育,睿见仍排第二,不过无论是PE估值还是PB估值,市场给民生教育的估值均是最低的。

综上看来,尚不论红黄蓝教育的基本面怎么样,就目前国内对教育领域的投资热度,稀缺的资源很难得到投资机会。而行业经营主体本来稀缺,市场投资者又太多,准上市的盲目投资不在少数,当然很多投资者是为了获得上市后的收益,仅仅作为财务投资入股,这样既节省时间,又能获得巨额收益。

但最终接力先进入的投资者的还是二级市场的各类投资者,不过具有持续性成长性的企业,先进入者一般都不会轻易出局,而后进入者也能享受到企业成长带来的价值,腾讯(00700)便是很好的范例。

扫码下载智通APP

扫码下载智通APP