A股申购 | 双元科技(688623.SH)开启申购 主要提供在线自动化测控系统和机器视觉智能检测系统

智通财经APP获悉,5月29日,双元科技(688623.SH)开启申购,发行价格为125.88元/股,申购上限为0.40万股,市盈率79.83倍,属于上交所科创板,民生证券为其独家保荐人。

据招股书,双元科技是生产过程质量检测及控制解决方案提供商,专注于为企业提供在线自动化检测及闭环控制系统(以下简称“在线自动化测控系统”)和机器视觉智能检测系统。公司在自身长期运营实践基础上,结合智能装备行业特点、上下游发展状况和需求等因素,形成了“订单驱动为主,标准化部件适当备货”的采购、生产模式以及直销的销售模式。

双元科技凭借多年深厚的技术积累、核心部件/软件算法的自主研发、优质的产品质量和快速响应的服务体系,能够较好地响应不断变化的下游市场需求,进入新能源电池、薄膜、无纺布及卫材、造纸领域的比亚迪、蜂巢能源、嘉元科技、诺德股份、福斯特、延江股份和仙鹤股份知名企业的供应链体系,并达成稳定的合作关系,成长为上述领域的片材生产过程质量检测及控制解决方案的领先企业,并在上述领域具有较高的市场占有率。

其中,综合锂电池扩产预期、产线配置数量以及公司各类产品平均单价情况进行锂电池领域市场占有率测算,2022年双元科技锂电池领域在线测控自动化系统和机器视觉智能检测系统占全球市场容量的比重分别约为20.79和3.32%,其中原材料生产及极片制作环节机器视觉智能检测系统的全球市场占有率约为14.44%。

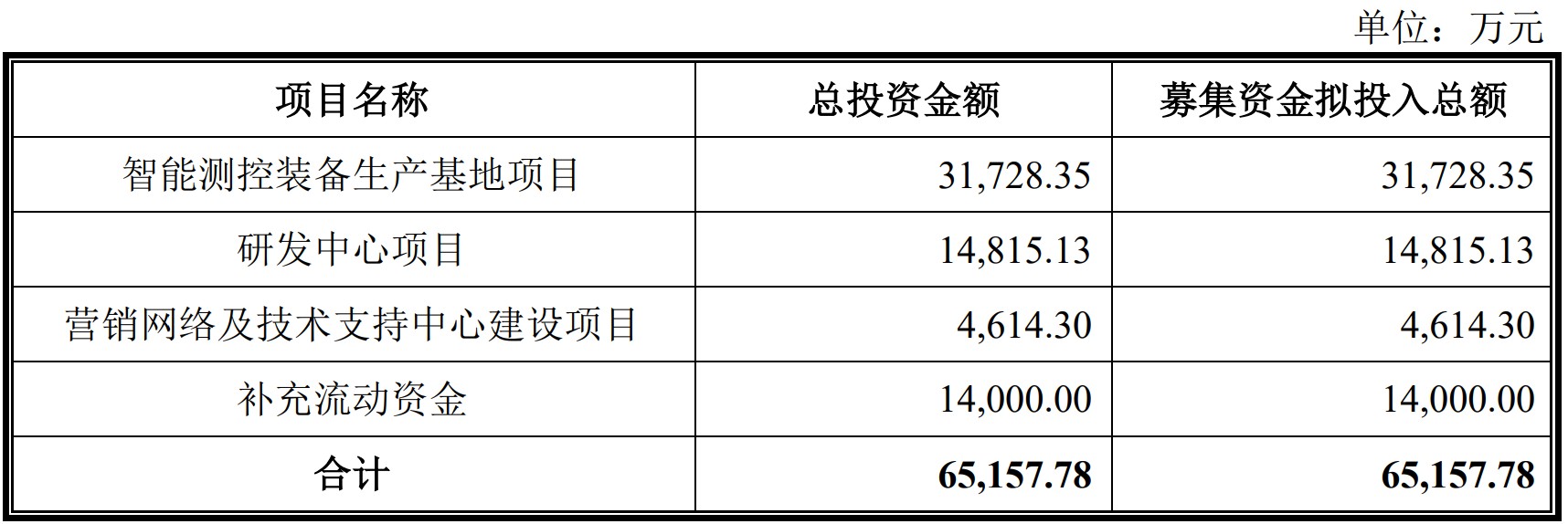

本次发行募集资金扣除发行费用后,所募集资金将用于公司主营业务相关的项目及主营业务发展所需的营运资金,具体如下:

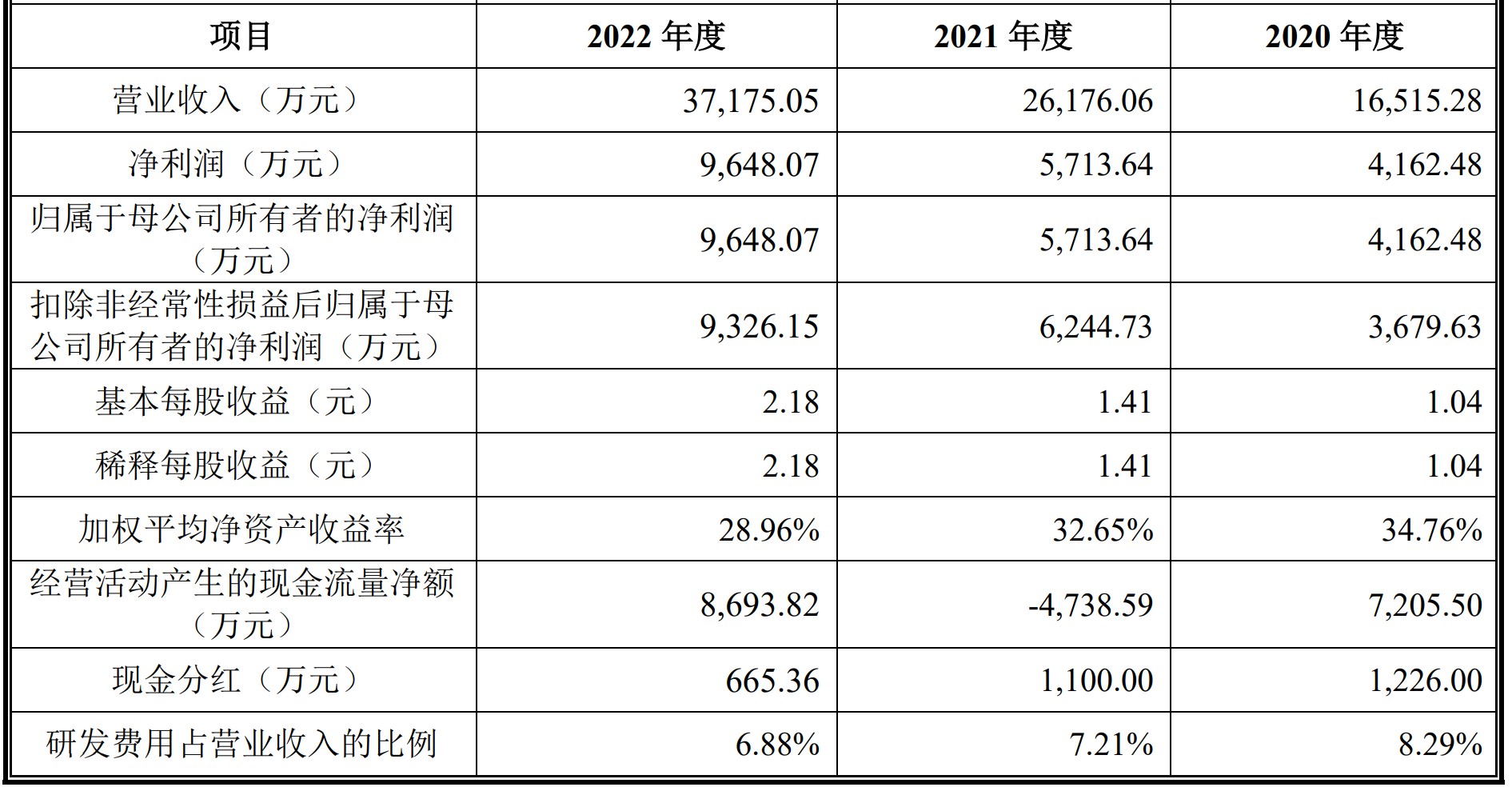

财务方面,伴随着新能源电池等领域市场需求的扩大,双元科技的经营规模不断扩大。于2020年度、2021年度、2022年度,公司分别实现营业收入1.65亿元、2.62亿元和3.72亿元,净利润4162.48万元、5713.64万元和9648.07万元,经营业绩实现了快速增长。

值得注意的是,双元科技存在经营活动现金流净额为负的风险。经测算,公司新能源电池领域营业收入每增加1亿元将增加应收账款和存货余额分别为3294.89万元、8770.02万元,对应的营运资金新增需求量为4,725.81万元,新能源电池领域业务对营运资金需求量明显高于其他行业,截至2022年12月31日,公司流动资产为8.37亿元,营运资金(流动资产减流动负债)为3.94亿元,随着下游新能源电池行业收入规模的扩大,在推动公司业绩持续增长的同时,未来应收款项和存货规模可能进一步上升,预计公司未来一定期间内,应收款项及存货增加产生的资金占用会进一步增加,如果公司不能有效提高资金周转效率或及时获得足够融资以支持业务发展,则相关业务将占用公司大量营运资金,导致公司经营活动现金流量紧张,并可能导致公司发生流动性风险。

扫码下载智通APP

扫码下载智通APP