美国债务僵局接近尾声 风险资产重返投资者视野

在美国两党谈判代表于周末就解决债务上限危机达成初步的协议后,全球市场似乎已准备好迎来一波触底反弹。最近几周,美国债务僵局一直打压着金融市场的风险情绪。

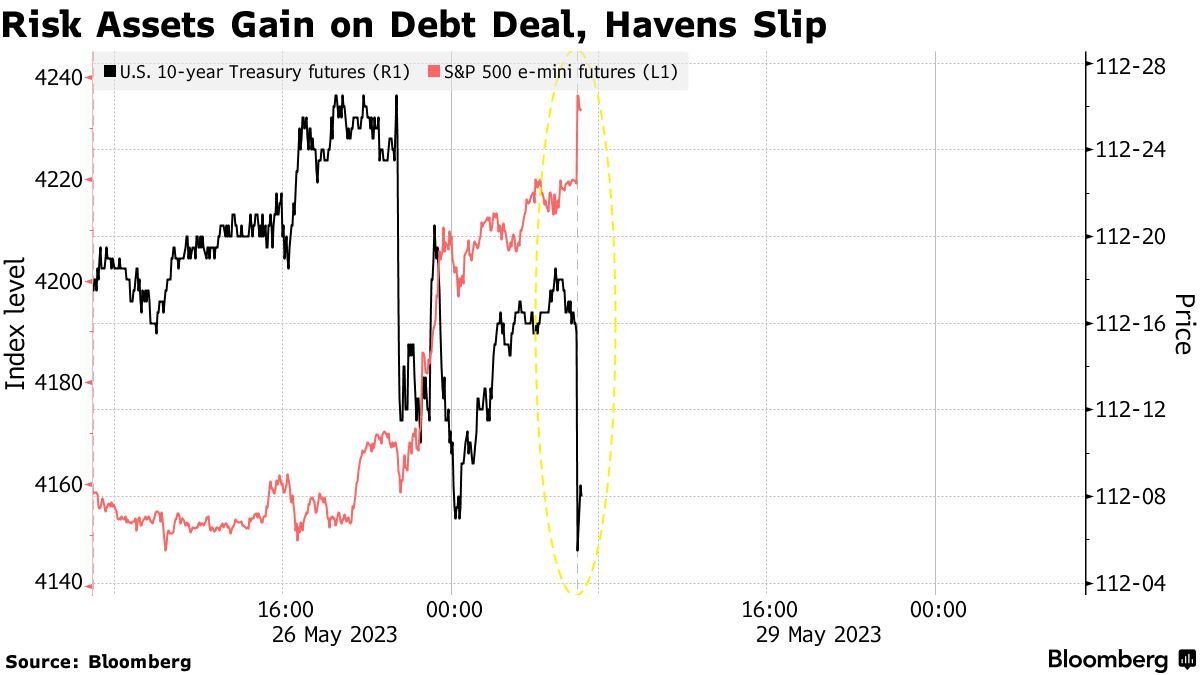

智通财经APP了解到,风险资产在周一早盘普遍走高,此前得益于对法定借款上限的担忧美元短期内有所升值,但是风险敏感型货币兑美元汇率在周一亚洲早盘交易普遍中小幅走高,而传统避险货币日元下跌,美国三大股指期货走高,而美国国债期货价格则有所回落(美债收益率与价格走势相反)。由于美国和英国市场因国家法定假日休市,周一金融市场的流动性将相对不足。

最近几周,随着所谓的“x日”(即美国财政部彻底无法履行全部债务的那一天)迅速临近,全球投资者纷纷涌向避险资产。但是在周末,美国总统拜登和众议院议长凯文·麦卡锡表示相信他们达成的债务上限协议将在国会获得通过,并送到总统办公桌上签署,从而避免美国出现历史性的债务违约。拜登称,他对债务上限法案通过国会投票并被提交至白宫办公桌上有信心,然而,国会两党都有人对此协议不满,投票过程可能出现风波。

当地时间5月27日晚,美国总统拜登和麦卡锡已就提高联邦政府31.4万亿美元的债务上限达成原则性协议,结束了长达数月的债务僵局。有媒体援引知情人士消息报道称,双方的谈判代表同意将美国联邦债务上限提高两年,同时将削减和限制两年内部分政府支出,非国防支出在2年内保持接近持平,协议中并未提及2025年后的预算上限。

“市场应该松了一口气,”来自新加坡星展集团(DBS Group Holdings)的策略师Chang Wei Liang表示。“该协议似乎在削减支出与不危及经济增长之间取得了很好的平衡,可能对美国国债收益率产生小幅利好。”

“债务协议”使得风险资产备受瞩目,避险资产普遍下滑

对风险敏感的澳元和新西兰元在周一早盘小幅上涨,小幅弥补了上周2%的跌幅。欧元和英镑保持稳定。有点讽刺的是,美国违约的前景却对坚持美元避险的投资者来说非常有利,本月美元表现相对于10国集团(G-10)所有货币汇率都有所走高。

美元的优异表现——甚至压过了日元,在一些分析人士看来,这一趋势反映了美国在全球金融体系中心的独特地位。上周,日元兑美元汇率跌至1美元兑140美元以上的6个月低点。即使在美国政府面临违约风险时,投资者也别无选择,只能涌向美国国债等以美元计价的资产寻求保护。

警惕美国银行业流动性风波! 避险需求或再度提振美元

MLIV Pulse本月早些时候的一项调查显示,在美国政府违约的情况下,美国国债是仅次于黄金的最受欢迎避险资产选项。

可以肯定的是,青睐高收益率的美国国债市场投资者对债务协议的前景仍持乐观态度,并且在超预期上行的美国PCE数据公布后,掉期交易员目前预计美联储未来两次政策会议将宣布加息约25个基点而不是暂停加息,暗示美联储将能够继续专注于对抗通胀率。

数周的两党政治角力已经造成了损失。耶伦的副手在上周四表示,此前耶伦曾警告称,美国财政部已经支付了8000万美元用于已经发行的票据。与此同时,华尔街观察人士表示,美国政府在具有缩减支出性质的债务上限达成后补充资金的举措,将迅速耗尽美国银行业体系的流动性。

总部位于纽约的Penso Advisors的创始人Ari Bergmann的公司专门从事难以管理的风险,他认为,投资者应该针对华盛顿达成的债务上限协议的风险进行对冲。Ari Bergmann的意思是,一旦美国债务上限问题得到解决,美国财政部将需要通过大量出售国债和票据来补充其日益减少的现金缓冲,以维持其继续支付债务的能力。

据预测数据,到第三季度末,美国国债的供应将远远超过1万亿美元,这将迅速耗尽美国银行业的流动性,导致短期融资利率上升,并在美国经济处于衰退边缘之际继续帮助收紧美国经济。据美国银行估计,这将产生与加息25个基点相同的经济影响。

这将意味着,在经历了数月的银行业动荡之后,美国银行业将面临更大的压力,自美联储传递出暂停加息选项后走势低迷的美元再获一些策略师青睐。加拿大帝国商业银行(Canadian Imperial Bank of Commerce)外汇策略主管Bipan Rai表示,大量的国债供应可能会再次提振美元指数。

Rai上周在给客户的报告中写道:“鉴于一旦事情解决,国债将短期内大量供应,以及这对金融体系流动性的影响程度,我们对美元可能持续走强的观点变得更加敏感。”

扫码下载智通APP

扫码下载智通APP