补贴退坡边际效应递减 双积分考核下车企谁的“分数”高?

本文选自“招商证券研报”,作者汪刘胜、寸思敏、李懿洋,原标题《新能源汽车政策分析之一:补贴退坡边际效应递减,双积分保障中长期发展》。文中部分数据是针对A股而言,仅供参考。

智通财经APP获悉,招商证券发表研报,针对补贴退坡和双积分政策进行了详细测算,结果表明,补贴退坡边际效应在递减,而双积分则是保障2020年200万辆目标的核心动力。

招商证券认为,18年若补贴退坡短期会影响车企盈利,但中长期来看双积分倒逼车企加快步伐布局新能源,行业有望步入发展快轨道。维持行业“推荐”评级,推荐上汽集团,建议关注比亚迪、吉利汽车、广汽集团。

回溯历史:从补贴到双积分,从政策驱动走向市场化

充分受益政策驱动,新能源汽车过去三年高速发展。回溯发展历史,我国新能源汽车销量14年7.5万、15年33.1万、16年50.7万辆,复合增速173%,17年1-10月销量49.0万(同比+107%),预计全年能够达到70万辆。新能源汽车高增速离不开政策的强力推动,回顾政策发展历程,从最初的高额补贴制+规定政府机关购买比例逐年提高+新能源车型免征购置税+一线城市牌照优惠等政策,促使新能源汽车过去三年呈爆发式增长,可以说补贴是过去三年新能源汽车崛起的核心推动力。但粗犷式高增长也伴随着许多问题,如16年新能源大巴骗补问题,面对高额补贴(补贴金额超出造车成本)一些厂家利用政策漏洞采取假卖等方式造车从而骗取补贴,造成恶劣影响。

补贴大幅退坡打击骗补,双积分落地组合拳出击。作为国家对骗补的回应,16年底推出17补贴新政(乘用车退坡约30%、客车退坡约40-50%),补贴门槛大幅提高,设立更多标准更为严苛,引导技术提升并严厉打击骗补行为,目的是让行业摆脱对高额补贴过度依赖,引导走向市场化竞争。而17年9月双积分政策终于落地,形成了胡萝卜加大棒政策组合拳。双积分政策的推出,标志着国家对于新能源汽车行业发展政策从“弱驱动”走向“强规定”的变化,将高额补贴压力转嫁到市场中,规定车企必须满足燃料消耗积分和新能源汽车积分要求,且给积分交易一定自由度,让落后企业为积分买单。组合拳的出手能够有效让车企摆脱高额补贴依赖,倒逼车企降成本、提技术,从政策驱动走向市场化,从而引导行业健康发展。

行业仍处于导入期,双积分倒逼新能源汽车市场化。据统计,17年新能源车80%销量来源于政策推动,而据估计,政府能够利用政策推动新能源汽车的极限为100万辆,故为达到2020年200万辆目标,必须要引起消费者自发需求。我们认为,国家出台双积分制的核心目的是将新能源汽车从政策引导变为市场竞争,首先通过积分要求引导自主、合资品牌进入市场(自主品牌拥有先发优势),从而利用积分标准和买卖制度将国家补贴压力转移到市场竞争中,让新能源汽车发展落后的车企为补贴买单。而只有经历充分的市场竞争,才能做出消费者认可的产品,从而引起自发需求,建立长效发展机制。

补贴政策分析:补贴退坡边际效应递减

1、18 网传补贴退坡意见稿超预期,退坡边际效应递减

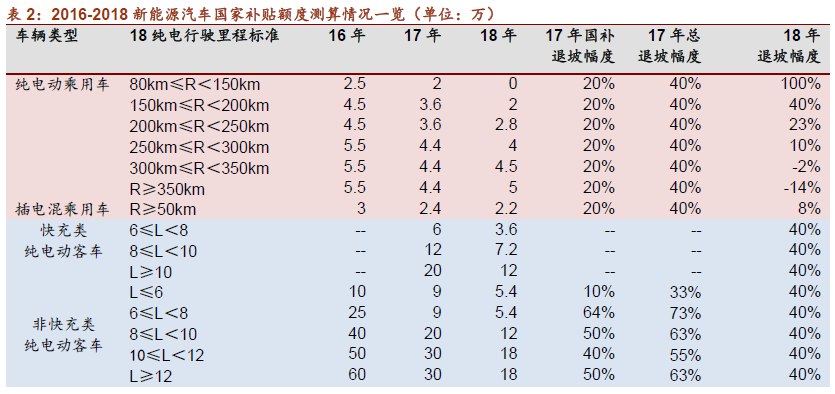

近期网传18年补贴将大幅退坡,并且技术标准提高,且超出预期,具体分车类型看:

乘用车:18年补贴按照续航分为6级,续航80-150km车型补贴取消,150-200km以下车型退坡40%以上,而对于续航300km车型补贴不降反升,补贴新政用意明显,倒逼车企提升续航能力。而从现有乘用车结构来看,纯电动乘用车中,总销量60%以上为A00级车型,续航里程也在150-200km区间,若网传18年补贴新政版本落地,A00纯电动乘用车型将受到较大影响。

客车:网传意见稿18年补贴相比17年退坡40%,而实际退坡绝对值递减,以最高额新能源客车为例,12m以上客车车型16年国补+地补最高为100万元,而17年国补+地补最高为45万元,退坡绝对值55万,幅度55%,而18年国补+地补最高为27万元,退坡绝对值18万,幅度40%。虽然幅度依然较大,但相比17年退坡实际值较低,边际效应递减。

整体来看,目前网传版本补贴幅度超出市场预期,短期有望刺激17年11-12月抢装行情,17全年70万辆已经无忧。但18年车企则将承受较大压力,利润受削,但也是一个积极信号,倒逼车企不断提升技术,优胜劣汰。

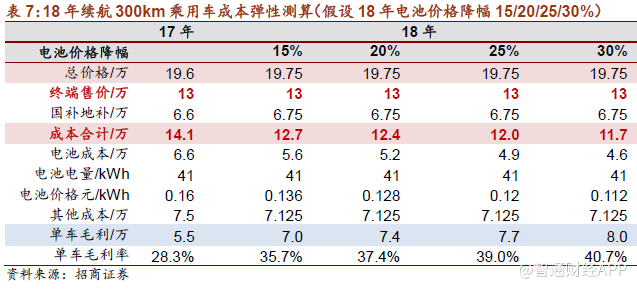

2、18补贴退坡下车型盈利能力弹性测算

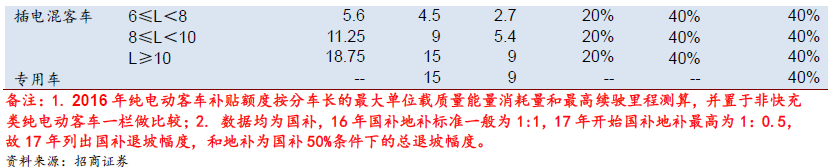

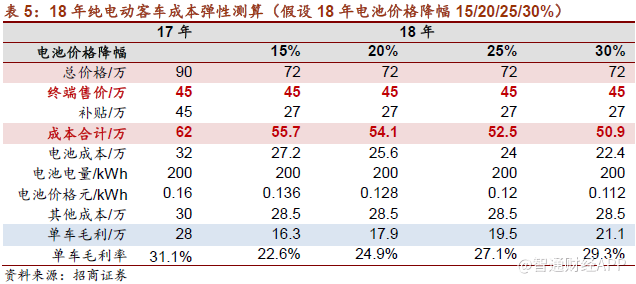

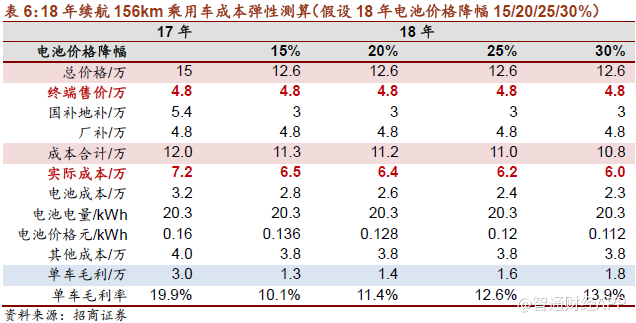

我们根据18年补贴退坡网传意见稿对现有车型18年进行盈利能力弹性测算,假设18年终端售价不变(终端售价=车型价格-补贴),测算各车型在补贴退坡后单车盈利能力的变化,我们选取了3款车型(续航150-200km乘用车、续航300-350km乘用车、车长12m纯电动客车)进行盈利能力弹性测算,假设电池价格降幅分别为15%/20%/25%/30%,且单车用电量不变,其他成本降幅5%。

从测算结果来看,由于客车补贴最高降幅达到18万,在终端售价不变前提下较难完全消化,毛利率降低明显;而对于乘用车,由于18网传版补贴新政策偏向于高续航车型,对于续航156km车型,补贴降幅为2.4万(40%),与客车降幅相当,在终端售价不变前提下对毛利率影响仍较为明显;而对于续航300km车型,弹性测算其毛利率不降反升,在终端售价不变前提下其补贴略微增加,随着电池降价毛利率大幅提升。因此,新版补贴政策对于高续航(>300km)乘用车是利好,有助于该种车型提升盈利能力。

双积分政策分析:倒逼车企加速,保障长期发展

1、双积分考核高标准,惩罚措施严厉

解读双积分新政:胡萝卜加大棒组合拳出手,力保2020年产销200万目标达成。双积分制是政府发展新能源汽车的另一记重拳,随着补贴退坡这一单一激励模式渐渐减效,而双积分制推出则意味着行业将从单一补贴激励制度变为胡萝卜加大棒的组合拳政策,通过积分制倒逼企业实现排放管理、提高新能源汽车占比,同时将国家补贴压力转嫁给市场。

9月落地的双积分新政基本符合市场预期,18年不考核,19-20年积分目标10%、12%,可以合并考核,而20年积分对应的就是2020年约200万销量,双积分最直接的目的就是推动2020年目标达成,长期目的是保障新能源汽车产业快速、健康发展。

从新政看行业发展:技术领先是核心优势,引导行业走向市场化竞争。17年补贴新政和双积分中NEV积分核算方法都对新能源汽车制定了更为严苛的审核方式。补贴新政中,对电池容量、能量密度、充电倍率、节油率都出台相应规定,对应整车能耗水平、续航里程、充电时间都明确作出要求;而NEV积分核算方法中,PHEV车型对应2分,对EV积分则是与续航里程呈正比例关系,并且对中型车百公里耗电量提高要求(超出则乘系数0.5),促使新能源车向A级车发展(A00有续航限制,B级车有百公里耗电量更高要求)。

从新政要求来看,未来能够脱颖而出的企业必须具备相关技术优势,包括电池能量密度、功率密度,整车续航里程、充电时间、能耗水平等指标,只有技术提升到一定水平(如特斯拉电池pack水平),才能引起消费者自发需求,从而引导行业向市场化发展。

2、燃料消耗积分(CAFC)计算

CAFC积分政策借鉴国外,核心目的为实现节能减排。我国的CAFC政策,很大程度上是参照了已经制定执行多年并有相当实践经验的美国CAFE法案。

CAFC积分最新核算办法解读:在17年11月7日发布的《关于2016年度、2017年度乘用车企业平均燃料消耗量管理有关工作的通知》政策中,定义了16年和17年的企业燃料消耗量积分的计算方法,以及过去年度的燃料积分结转管理办法。该办法核心有三点:CAFC积分核算公式多出乘数α,给车企一定缓冲期;16年和17年积分为负,需调整生产方案使预期为零,且在归零前不得生产不符合燃料指标的新车;过去年度的燃料消耗量积分折后结转。

我们认为,在该政策的推动下,生产新能源汽车的公司将逐步丰富,考虑到目录增量的逻辑依然有效,未来新能源汽车持续回暖是大概率事件。CAFC积分计算公式中,车型目标油耗与整车整备质量相关,且为了精确的计算各企业的燃油积分,燃油通知将燃油消耗量的目标值根据汽车的车型分为三排座及以上的汽车和三排座以下的汽车。并在每一类车型中根据不同的整备质量赋予不同的目标值。

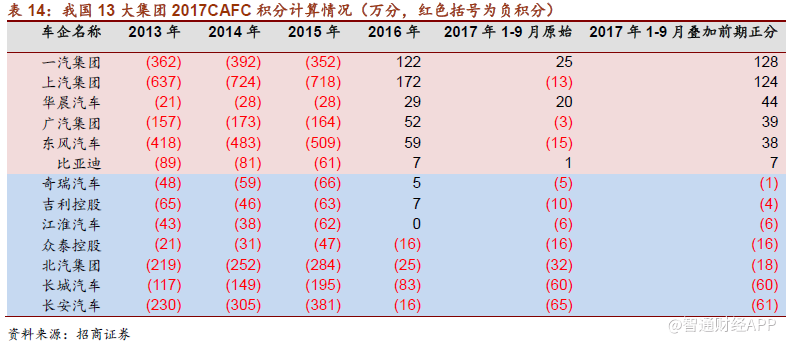

CAFC积分测算:我们对各整车厂商进行了燃料积分的初步测算。以2017年1-9月的产量数据为基础,燃料积分为正值的企业有:上汽集团、广汽集团、东风集团,一汽集团,华晨汽车和比亚迪。可以很明显看出,CAFC积分有优势企业以合资厂为主。

得益于16 年和17 年企业平均燃料消耗量目标值前的乘数α,部分企业得以获得正积分。各大集团及其子公司16 年前,燃料积分均为负,不能结转至16,17 年度使用。17 年前9 月积分表现中(涵盖16 年结转的积分)。国内前五大整机厂,仅长安集团积分为负,其余自主品牌仅华晨汽车和比亚迪积分为正。分子公司比较,各大集团的正积分主要来源于各合资企业,自主企业除比亚迪,奇瑞观致,东风柳汽积分为正,其余自主品牌均为负。

由于各大集团的燃料积分除去目标值乘数的影响后均为负,随着目标乘数的逐步衰减,现存积分为正的集团公司燃料积分问题将会显现出来。发展新能源汽车或改善燃料消耗已迫在眉睫。

3、新能源汽车积分(NEV)积分计算

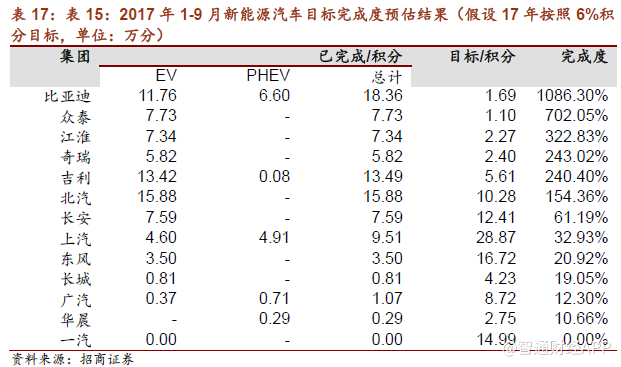

自主品牌由于有布局电动汽车先发优势,NEV积分优势明显。NEV积分即指新能源汽车积分,对于新能源车型,每款车型根据续航里程和百公里耗电量等技术指标给予对应的积分,根据实际产量计算出实际值,再与目标值做差得到。

从测算结果来看,自主品牌由于有新能源汽车先发优势,并且传统燃油车销量较低,在NEV积分明显属于领先地位,排名靠前公司按次序依次为比亚迪、吉利、众泰、北汽、江淮、奇瑞,而合资品牌由于发展新能源汽车起步较晚,且燃油车产销巨大,新能源汽车积分较为落后。

4、双积分政策下整车集团达标压力分析

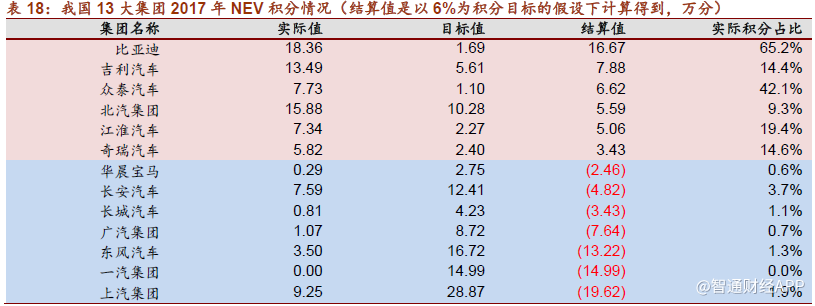

双积分计算:NEV积分利好自主龙头,CAFC积分合资企业领先。双积分是CAFC积分和NEV积分,CAFC积分是平均燃料消耗值(可以通过降低车型单车油耗、多生产电动汽车达到目标值),而NEV积分则是新能源汽车积分(新能源汽车比例需要达到一定目标值),两个积分互为补充,核心目的在于降低油耗和发展新能源汽车。

我们根据CAFC和NEV积分的计算方法具体到各大车企每款车型进行了17年1-9月现有积分计算(17年NEV积分假设目标值为6%)。其中,CAFC计算结果显示,合资企业由于在燃油车上具有较强先发优势,CAFC积分优势较大,而NEV积分则刚相反,由于自主品牌发展电动汽车具备先发优势,NEV积分比例均较高。但是双积分制度的积分抵偿方法中,正的NEV积分可以抵偿负的CAFC负积分,故利好NEV积分有优势的企业。

我们根据积分计算结果将国内13大汽车集团分为四个层级(仅根据17年双积分计算结果分级),分别为:

A档:NEV积分优势明显,且CAFC积分为正or足够抵偿,公司为:比亚迪、吉利汽车、奇瑞汽车;

B档:NEV积分为正,但是CAFC负积分较多,NEV正积分不足以抵偿,公司为:江淮汽车、众泰汽车、北汽集团;

C档:CAFC积分为正,但NEV积分为负,仍需发展新能源汽车,公司为:上汽集团、华晨宝马、一汽集团、广汽集团、东风汽车;

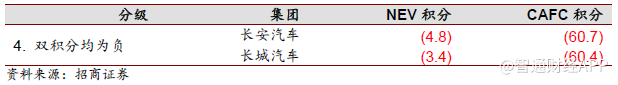

D档:NEV积分为负,CAFC积分也为负,压力较大,公司为:长安汽车、长城汽车。

从计算结果来看,自主品牌由于具有电动汽车先发优势NEV积分优势明显,而合资品牌CAFC则具备较强优势。从分层级来看,我们认为A档的比亚迪、吉利汽车优势明显,奇瑞汽车刚好能够抵偿积分;而B档公司中,江淮、众泰主要受CAFC积分拖累,而北汽集团虽然NEV积分为正,但集团CAFC负积分较大;C档公司均为合资品牌销量占主导的大集团,由于燃油车质量先发优势CAFC优势明显,但NEV积分落后较多,其中上汽、一汽、东风压力较大,广汽次之,华晨宝马压力较小;D档公司因双积分均为负,压力最大。

从整体新能源汽车规划和发展情况来看,我们看好较早布局新能源汽车但积分压力仍较大的上汽集团(空间更大,动力更足),推荐具备双积分优势的吉利汽车,建议关注受益双积分政策最大的比亚迪。

政策受益标的梳理

从政策推动力度来看,补贴退坡+双积分制落地彰显短中期推动发展信心,而未来汽车庞大保有量对应的石油缺口长期发展新能源汽车动力。我们认为新能源汽车处于导入期,未来降成本、技术进步、市场化竞争是行业发展的关键。我们认为投资机会也几乎围绕以上关键词,在全产业链中,有规模效应成本管控能力强、有先发技术优势建立技术壁垒的公司依然是投资主线。

从新能源汽车政策利好角度结合公司实际情况去甄选标的,我们推荐上汽集团,建议关注比亚迪、吉利汽车、广汽集团。

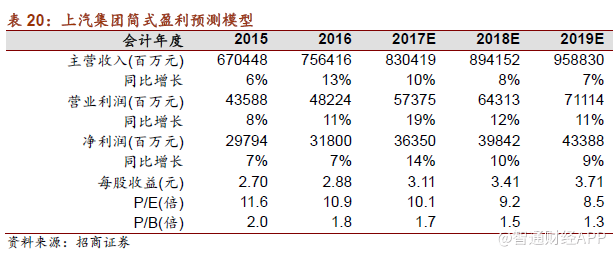

1、上汽集团:行业龙头,积极布局新能源(推荐)

投资逻辑:1、合资“大众+通用”步入新车型放量周期,产品结构持续上移;2、自主品牌强势崛起,A架构平台新车型推出加速;3、新能源化和智能化并行,三电核心国内技术唯一、世界领先,相继发售了5款纯电动车型和4款混动车型,其中荣威eRX5版热卖,预计未来三年还将推出多款新能源车型,双积分政策下未来新能源汽车增量空间最大,动力最足。

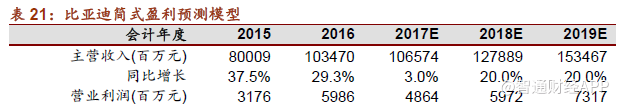

2、比亚迪:新能源汽车领跑者,多面布局再起航(建议关注)

投资逻辑:1、新能源汽车行业龙头,双积分制下具备先发优势;2.业务链纵向延伸,上游布局青海产能,提高成本控制能力;3、新能源汽车布局力度加大,未来规划多款车型,18年将推出唐二代、秦二代等车型,带来新的增长点;4、云轨业务关注先期成效,示范效应将扩大订单。

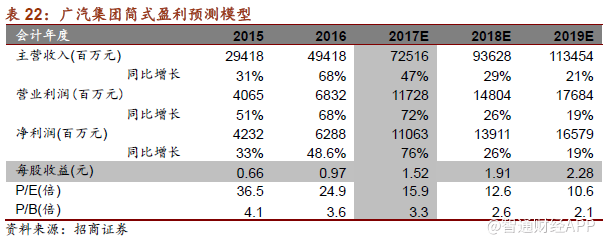

3、广汽集团:自主合资齐发力,深度布局智能互联(建议关注)

投资逻辑:1、自主品牌广汽传祺爆发,多款明星SUV引爆市场;2.合资品牌广本、广丰、广菲销量稳健,提升盈利能力;3、18年将迎来新产能+新车型释放期;4、深度布局智能互联,先后与腾讯、中国移动签署框架协议布局智能互联,且公司自主研发新能源汽车能力较为领先,17已推出GE3,动力性能强劲,未来将深度布局新能源汽车。

主要风风险:1)政策落地不达预期;2)新能源汽车销量不达预期。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP