再议美国结构性变化:就业、经济错位、生活习惯

核心观点

疫后美国经济中可能发生了三点结构性变化:就业市场供需变化、各部门经济周期错位以及个体生活与消费习惯变化,这既是市场对于美国经济现状感到困惑的关键,也是美股今年重现估值红利的主因。本文我们将系统梳理美国经济的结构性变化。

美国就业市场:用工荒告终,供需趋平衡,各州就业跷跷板迹象显现。1)疫后美国用工荒程度及其影响。与2019年12月相比,目前美国劳动力数量仅增1.36%,疫前十年的年均增速为0.6%。假若单纯以疫前增速作为锚,相比之下目前美国劳动力仍有大约0.2%的劳动力缺口。疫后美国用工荒导致了三点影响:雇员由“乙方”变成“甲方”;助推通胀;美国就业数据与经济运行之间的规律被部分打乱。2)美国就业供需趋于平衡。ADP与非农新增就业人数都处于较强的水平表明劳动力正加速回归就业市场,加上职位空缺及时薪增速持续回落、失业率低位徘徊,表明美国就业市场趋于平衡。3)加州等局部失业率已经持续回升。美国经济的周期性衰退往往是由部分州失业率回升驱动的,反映了边际恶化。目前,美国已有7个州失业率有进入回升趋势的迹象。

疫后美国各部门运行错位;目前实物部门转好、服务部门趋缓。2020年以来美国经济可以分为三个阶段。第一阶段:2020年5-12月,地产与商品类需求井喷。第二阶段:2021年-2022年上半年,地产与耐用品消费降温,服务行业的低水位恢复。第三阶段:2022年下半年至今,服务强复苏为美国经济赋能。目前各部门的位置:1)年初以来房地产已经由衰退转向复苏,耐用品需求回升。2)今年上半年制造业加速衰退,下半年企稳回升;库存周期仍处于主动去库存,但Q3、Q4将相继切换至被动去库存与主动补库存阶段。3)美国6月ISM非制造业PMI大幅反弹,但从就业分析来看,服务放缓仍是大概率。美国经济部门运行错位对中国出口及美联储政策的影响存在反差。地产、制造业等实物部门在美国经济中占比不足30%,但对中国出口影响较大,这两个领域在去年下半年均掣肘中国出口、今年上半年一上一下、今年下半年均转为向上,其他海外经济体类似。因此,本轮中国出口最差阶段对应去年Q4,在基数驱动5-7月出口放缓后,8-12月将持续转强。若最终美国失业率回升并发生周期性(或技术性、结构性)衰退,也是因权重60-70%的服务部门放缓所致,并不会对中国出口产生过多影响,但却会改变美联储政策路径。

美国个人生活与消费习惯可能发生了永久性改变。1)个人服务消费占比似乎难以回到疫前水平。疫前美国实际服务消费占比约为64-65%,疫后始终低于62%;相反,疫后耐用品消费占比上升,疫前大约为12-13%,疫后一直显著高于15%。去年3月、6月美国对内、对外全面放松防疫政策以来美国个人服务消费(不变价)相对2019年的复合增速并没有显著提高。2)美国个人生活习惯或出现永久性变化:居家娱乐以及自驾出行需求仍强劲。疫情对美国居民生活的影响似乎并不可逆转。疫后至今美国个人耐用品消费中的娱乐商品和车辆分项增速始终高于疫前,服务分项中交通运输和娱乐分项增速始终偏低。我们猜测美国个人生活以及消费习惯可能在疫后出现了永久性变化,也即居家娱乐在一定程度上替代了场景型娱乐、自驾出行在一定程度上替代了非远程公共交通。假若该猜测成立,那么也可断定下半年美国服务部门放缓的概率更大。

正文

我们在多份报告中提到疫后美国经济出现了结构性变化:2022年12月报告《美国经济的韧性及对中国放开后的启示》中指出,疫后美国就业市场出现结构性变化,雇员地位上升,疫前难就业群体疫后更易找工作;在2023年6月报告《假若出口回升与FED降息同时在H2发生》中强调了疫后美国经济的三个阶段以及各部门错位带来的影响。事实上,疫后美国居民部门消费习惯也发生了系统性变化。上述三点结构性变化:就业市场供需变化、各部门经济周期错位以及个体生活与消费习惯变化,这既是市场对于美国经济现状感到困惑的关键,也美股今年重现估值红利的主因。本文将再次梳理疫后美国经济结构的这三点变化,进而展望美国经济前景。

一、就业:用工荒告终,供需趋平衡,各州就业跷跷板迹象显现

(一)疫后美国用工荒程度及其影响

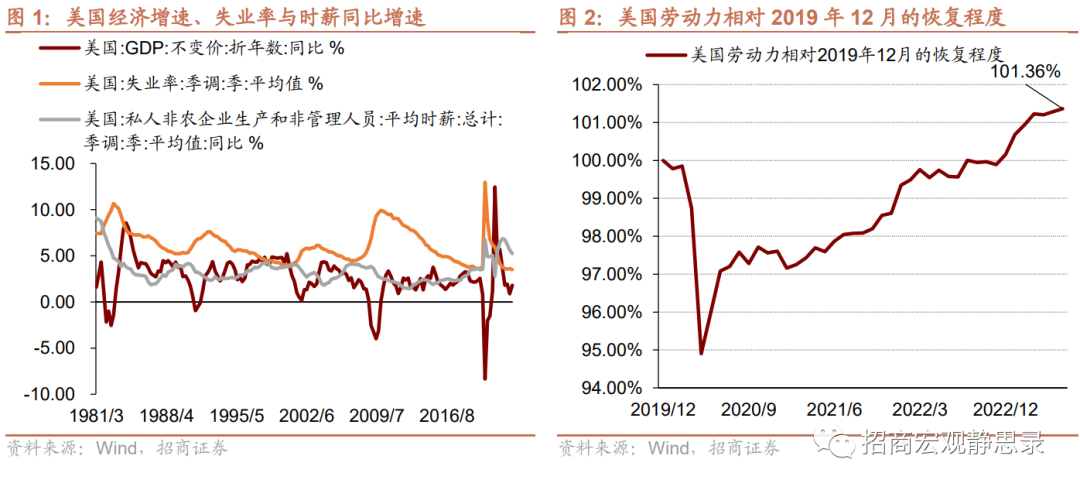

如图1所示,美国经济复苏阶段往往对应着失业率走高后期、时薪增速仍在回落。根据WHO统计,美国因新冠疫情死亡人数为1,127,152例,加上2020-2021年存在大量因财政转移支付以及后遗症等因素导致的劳动力退出引发用工荒。2022年8月美国劳动力人数才恢复至疫前水平,且与2019年12月相比,目前美国劳动力数量仅增1.36%,疫前十年的年均增速为0.6%。假若单纯以疫前增速作为锚,相比之下目前美国劳动力仍有大约0.2%的劳动力缺口。从分年龄结构上看,截至2023年6月55岁及以上年龄劳动力仍较2019年12月短缺48.6万人(1.26%)。

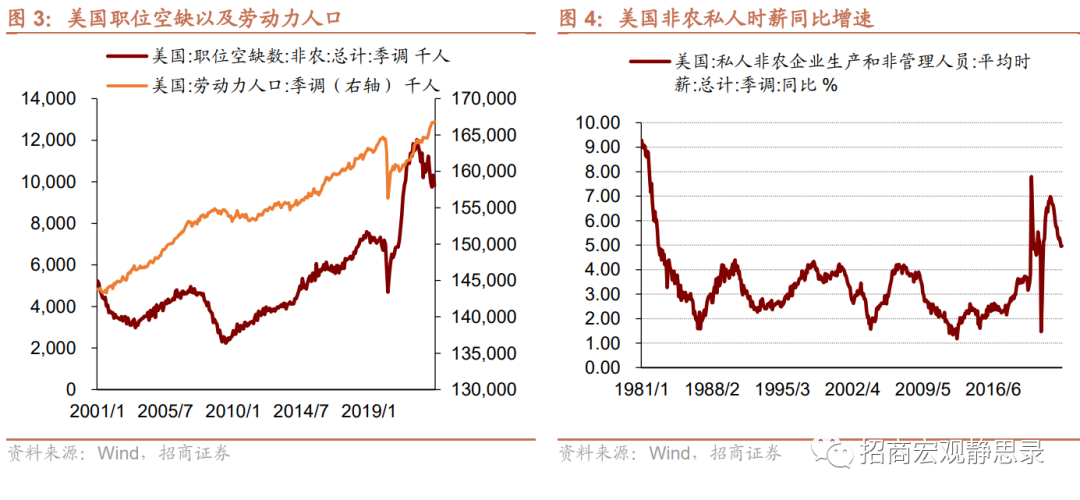

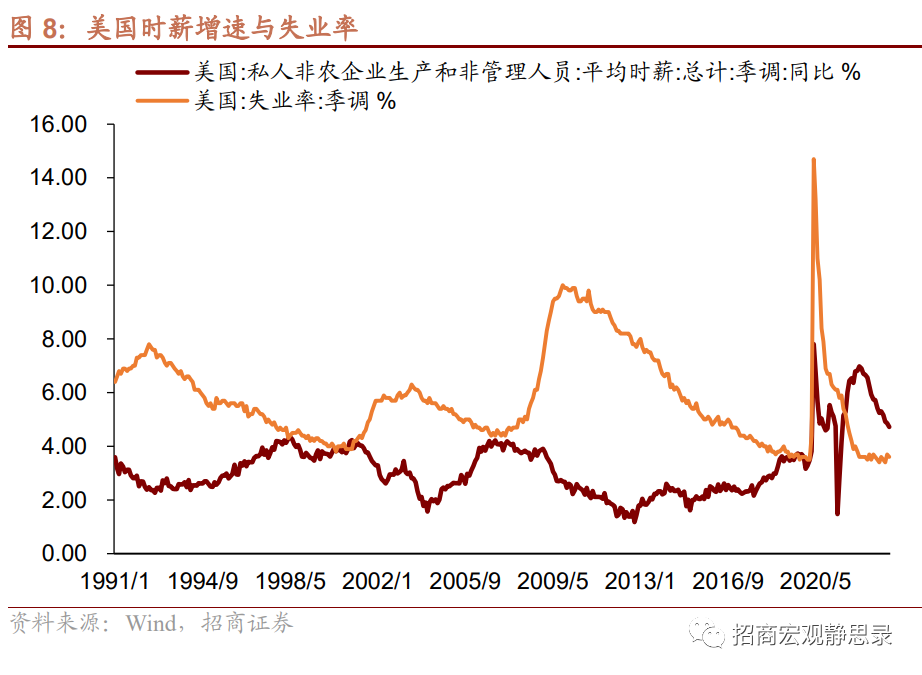

疫后用工荒是职位空缺飙升的主因,与上一轮峰值相比,2022年3月美国职位空缺高出了58.4%。剔除疫情暴发初期的异常值后,2022年4月美国非农私人时薪(企业生产与非管理人员口径)同比增速也曾高达6.9%。截至当前,美国非农私人时薪(企业生产与非管理人员口径)同比增速4.7%,为2021年6月以来最低,但仍明显高于疫前水平。

疫后美国用工荒导致了三点影响:

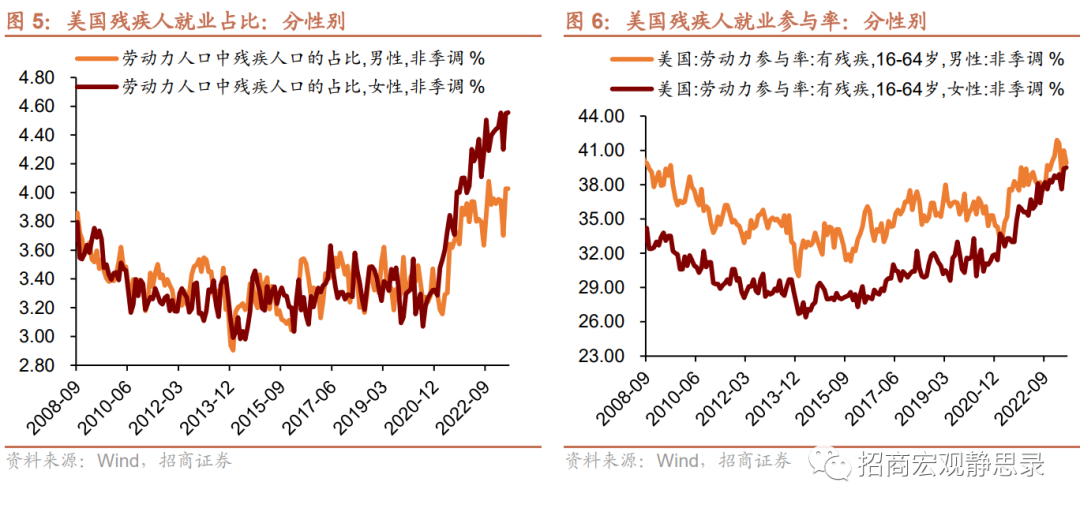

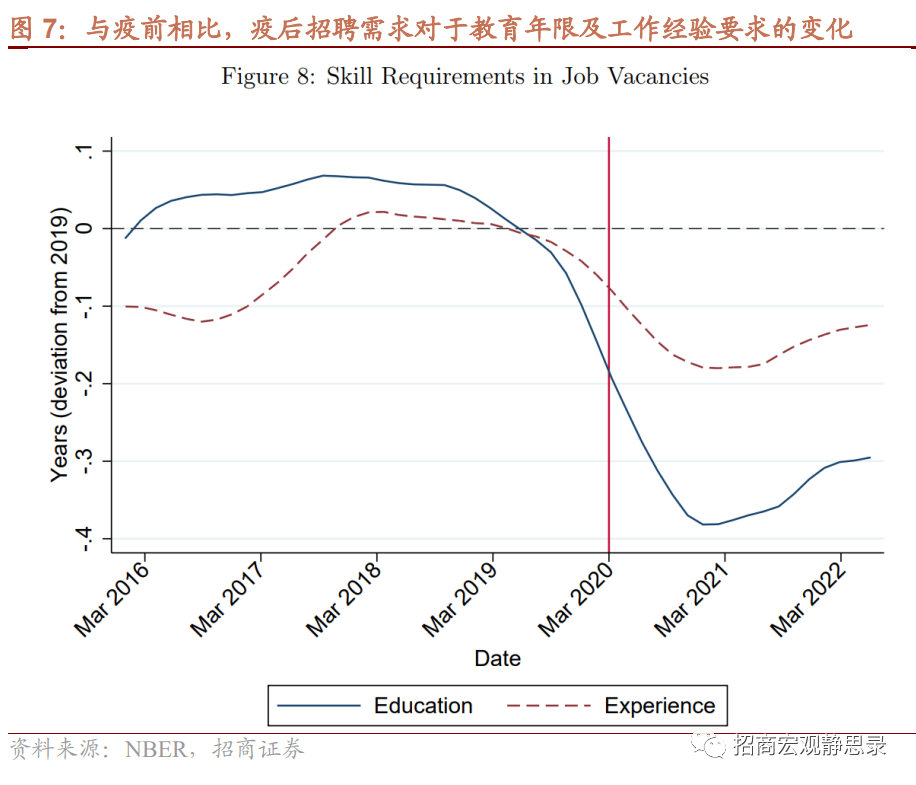

首先,美国雇员由就业市场的“乙方”摇身一变成为了“甲方”。如何描述这次用工荒最恰如其分呢?过去三年,美国雇员已经由乙方摇身一变成了甲方。我们在去年12月报告《美国经济的韧性及对中国放开后的启示》以及今年1月报告《疫后美国消费行为的变化:一次性,还是持续性?》反复提到疫后招工难令雇主降低了招聘要求,与疫前相比,低教育背景、工作经验不足甚至残疾人等群体更容易获得相对高薪职位,如图5-7所示。这也意味着,2021年至今美国部分中低收入群体工资性收入增幅显著高于疫前,确保这一群体在耗尽财政补贴后仍具有较疫前更强的日常消费力度,但这不代表不会发生周期性(或技术性、结构性)经济衰退。

第二,助推通胀。疫后美国用工荒引发工资性收入增速中枢抬升的确是解释通胀中枢上移的原因之一,但时薪增速与通胀增速双双触顶回落表明二者之间尚未形成相互推波助澜的“螺旋上升趋势”。

第三,疫后美国就业数据与经济运行之间的规律被部分打乱。比如,经济复苏初期往往对应着职位空缺回升、劳动力人口回落,但2020年2月-2022年2月二者同降同升,也就是说疫后美国没有经历过典型的复苏而直接进入了“过热”阶段。此外,与低失业率阶段,已无新增劳动力进入就业市场不同,本轮随着财政转移支付耗尽、身体更为适应。

(二)美国就业供需趋于平衡;各州就业跷跷板加剧,通常是经济衰退的前兆

首先,职位空缺与劳动力人口的关系往往分别四个阶段:职位空缺回落,劳动力人口回升(对应类经济滞胀)→劳动力人口与职位空缺同步回落(对应经济衰退)→职位空缺回升,劳动力人口下降(对应经济复苏)→劳动力人口与职位空缺同步回升(对应经济过热)。目前劳动力人口快速走高、职位空缺高位回落,比较像经济滞胀期特征。针对疫后来看,该特征表明劳动力正在加速回归就业市场,ADP与非农新增就业人数都处于较强的水平就印证了这一变化。

第二,两信号说明美国就业市场已经趋于平衡。

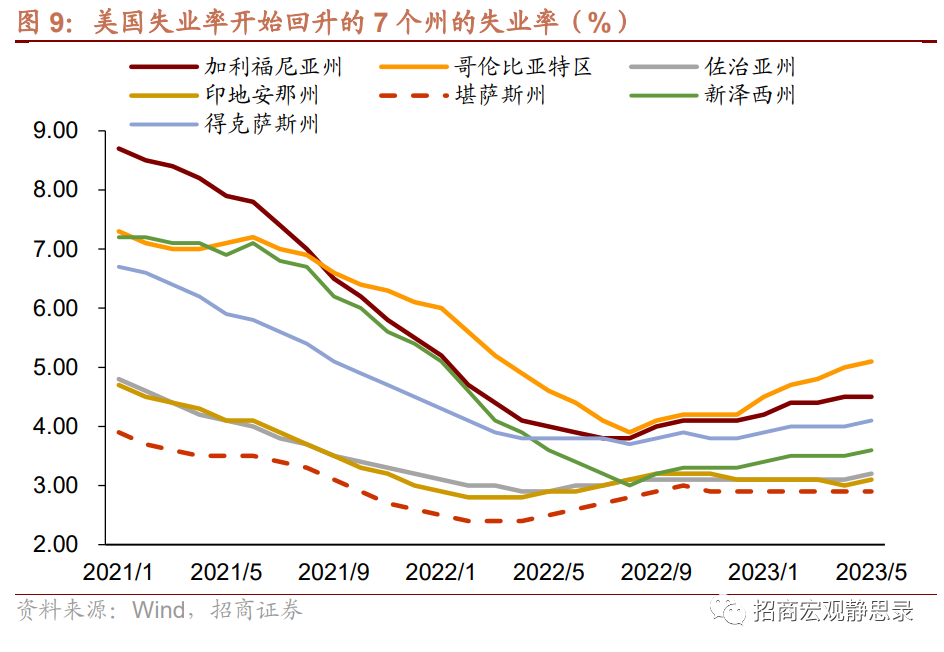

1)2-5月越来越多的州失业率创出有记录以来新低表明美国整体就业市场趋于平衡;各州就业跷跷板特征明显,通常是总体失业率回升的前兆。尽管去年以来美国总体失业率一直在4%下方徘徊,但今年2-5月51个州的失业率却出现了一种趋势性变化。2月51个州失业率创出有记录以来最低水平的数量是0,3月上升至2个,4月升至8个,5月升至16个。也就是说,在总体失业率基本持平(5月甚至反弹了0.3个百分点)的前提下,美国各州失业率已经出现了跷跷板特征。事实上,美国经济的周期性衰退往往是由部分州失业率回升驱动的,反映了边际恶化。目前,美国已有7个州失业率有进入回升趋势的迹象:加州、哥伦比亚特区、佐治亚州、印第安那州、堪萨斯州、新泽西州以及德克萨斯州,其中印第安那州与堪萨斯州在美国各州个人收入中排名后三分之一。

2)职位空缺高位回落、时薪增速回落与新增就业数据仍处高位共同体现为劳动力加速回归就业市场,而失业率始终徘徊在3.4%-3.8%表明目前就业市场趋于平衡,即需求端同样有较强的韧性。一旦供给加速增加或者需求有所放缓,那么失业率就将开始进入回升趋势,但如前文所述按照历史规律判断截至5月美国就业市场似乎还有0.2%的就业缺口,进而Q3仍需耐心等待。

第三,还有没有具有周期性特征的指标?失业率仍最为有效,目前美国就业市场状况比较像2007年下半年以及2019年下半年。失业率的特征是波动性小,只要连续3个月回升就进入上行趋势。因此,在无法判断疫后就业回归速率的前提下,唯有等到失业率持续3个月回升之际方能判定失业率进入回升趋势。去年以来我们也反复强调失业率回升是唯一可以作为判定美国进入周期性(结构性或者技术性)衰退的指标。那么,失业率有没有可能不回升了?根据历史规律,时薪同比增速回落之际失业率都已经进入回升趋势了,但如图8所示,这次该规律失效了,为什么呢?原因在于本次劳动力供需矛盾由供给冲击引发,如果疫情带来的衰退是需求侧因素,那么疫后美国私人非农时薪同比增速高点恐怕也就是(略高于)现在所处的位置。换言之,过去三年超高的时薪增速具有异常性。结合职位空缺、劳动力人口以及失业率三者的关系来看,目前美国就业市场状况比较像2007年以及2019年,与各州就业跷跷板特征得到的结论也非常吻合。

二、疫后美国各部门运行错位;目前实物部门转好、服务部门趋缓

我们在报告《假若出口回升与FED降息同时在H2发生》中就专门讨论了这个话题,在此仅做简单描述。2020年以来美国经济可以分为三个阶段。第一阶段:2020年5-12月,地产与商品类需求井喷。第二阶段:2021年-2022年上半年,地产与耐用品消费降温,服务行业的低水位恢复。第三阶段:2022年下半年至今,服务强复苏为美国经济赋能。

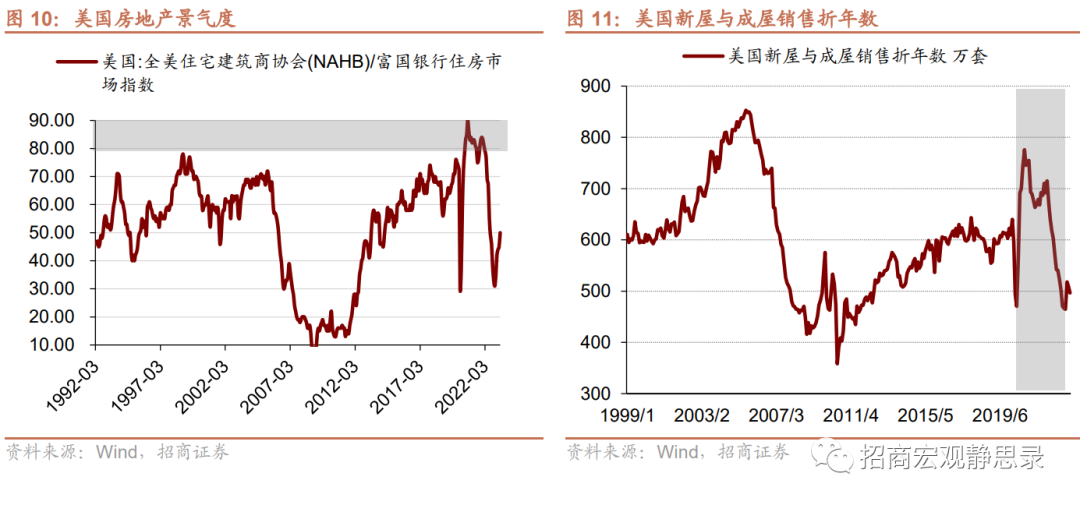

目前美国房地产、制造业与服务业的位置。1)如我们1月报告《疫后美国消费行为的变化:一次性,还是持续性?》年初以来房地产已经由衰退转向复苏,耐用品需求回升。2)根据美国库存周期特征,今年上半年制造业加速衰退,下半年企稳回升;库存周期仍处于主动去库存,但Q3、Q4将相继切换至被动去库存与主动补库存阶段。3)美国6月ISM非制造业PMI大幅反弹至53.9(前值50.3),与我们预计的美国服务业即将衰退并不一致,但从就业分析来看,服务放缓仍是下半年的大概率事件。

美国经济部门运行错位对中国出口及美联储政策的影响存在反差。地产、制造业等实物部门在美国经济中占比不足30%,但对中国出口影响较大,这两个领域在去年下半年均掣肘中国出口、今年上半年一上一下、今年下半年均转为向上,其他海外经济体类似。因此,本轮中国出口最差阶段对应去年Q4,在基数驱动5-7月出口放缓后,8-12月将持续转强。若最终美国失业率回升并发生周期性(或技术性、结构性)衰退,也是因权重60-70%的服务部门放缓所致,并不会对中国出口产生过多影响,但却会改变美联储政策路径。

三、美国个人生活与消费习惯可能发生了永久性改变

(一)个人服务消费占比似乎难以回到疫前水平

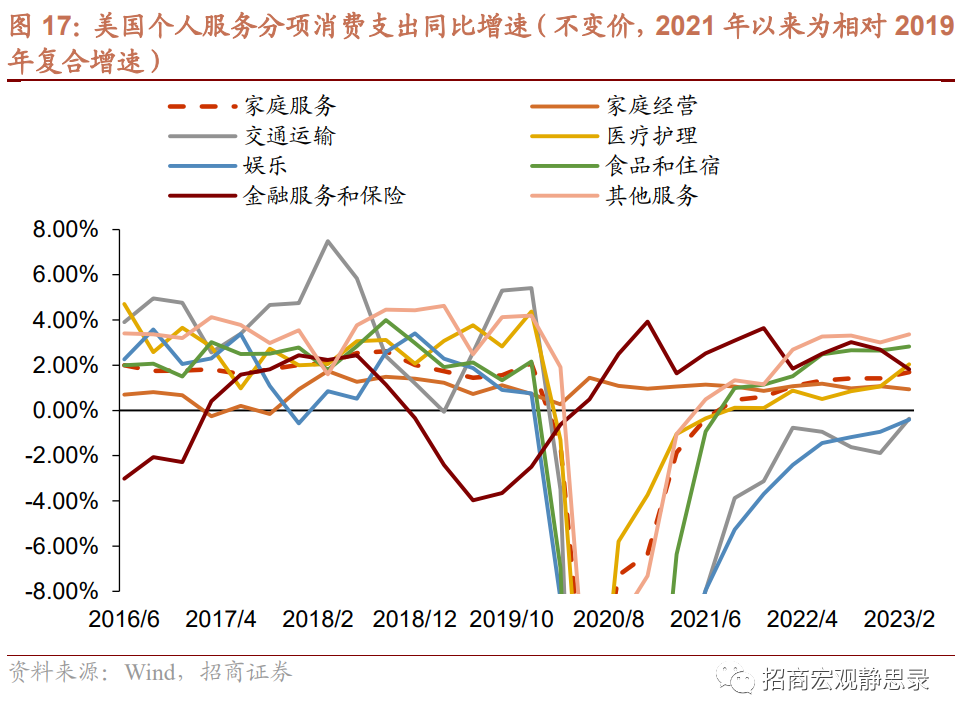

疫前美国实际服务消费占比约为64-65%,2021年Q1曾降至60.3%,随后回升,到截至今年Q1亦仅为61.9%;与服务消费占比下降形成反差的是耐用品消费占比上升,疫前大约为12-13%,2021年Q1曾升至17.1%,目前略有回落但仍高达16.3%。且结合图15可知,去年3月、6月美国对内、对外全面放松防疫政策以来美国个人服务消费(不变价)相对2019年的复合增速并没有显著提高,而是仍保持不足2%的低增长。

(二)美国个人生活习惯或出现永久性变化:居家娱乐以及自驾出行需求仍强劲

5月初世卫组织宣布新冠不再是公共紧急事件。但疫情对美国居民生活的影响似乎仍不可逆转。如图16所示,美国个人耐用品消费中的三个分项:机动车辆及零部件、家具和家用设备、娱乐商品和车辆总体相对2019年的复合增速仍高于疫前增速,尤其是娱乐商品和车辆分项。与此对照的是服务分项中交通运输和娱乐分项增速始终偏低。结合图16-17,我们猜测美国个人生活以及消费习惯可能在疫后出现了永久性变化,也即居家娱乐在一定程度上替代了场景型娱乐、自驾出行在一定程度上替代了非远程公共交通。假若该猜测成立,那么也可断定下半年美国服务部门放缓的概率更大。

风险提示:国内经济与政策超预期,海外风险超预期。

本文转载自微信公众号“招商宏观静思录”,作者:张静静;智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP