全球通信设备竞争格局“沙盘”推演:中兴(00763)如何“直道超车”?

本文来自东兴证券研究报告,作者为郑闵钢,原标题为《业务全景解构,份额提升领跑5G——中兴通讯(000063)深度报告》。

东兴证券认为,投资中兴通讯的核心逻辑在于,2017-2020年全球运营商通信网络设备市场份额的提升,以及2020年之后5G网络建设的业绩释放。

在全球四大通信设备商中,爱立信和诺基亚竞争实力持续下滑,全球市场份额将不断下降。东兴证券认为,在通信网络技术和设备功能水平上,中兴、华为与爱立信、诺基亚差异不大,而中兴具有明显的价格优势,在研发进度和响应速度上更优于海外设备商。未来两年公司有望在海外市场,特别是欧洲运营商市场实现突破。此外,中兴通讯早在2009年即开始5G研究工作,占领标准制高点,技术与产品优势明显。

格局推演:东升西落,中兴全球市场份额将持续提升

1.全球通信网络设备市场竞争格局变革

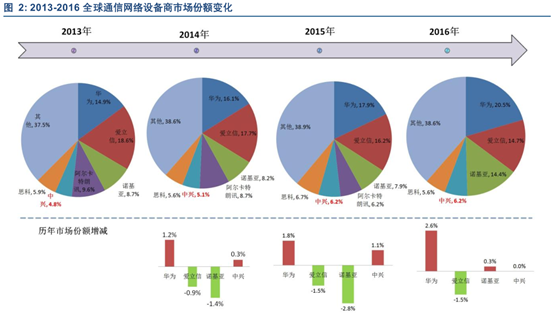

2013年到2016年,全球通信网络设备市场竞争格局发展了巨大的变化。2016年,华为、爱立信、中兴、诺基亚(2016年以156亿欧元收购阿尔卡特朗讯)作为四大制造商占据了全球通信网络设备市场近60%的份额。

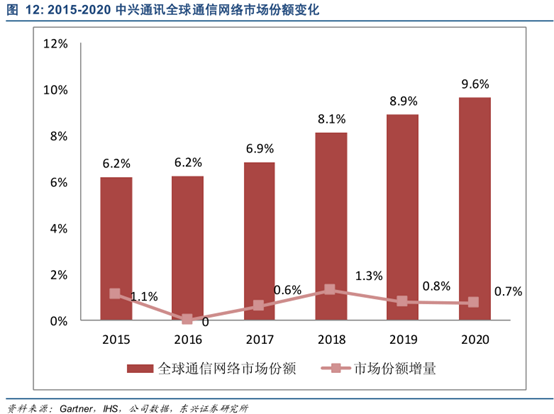

2013年-2016年,华为凭借其强大的产品性能和价格优势,每年保持超过1%的市场份额增速,2016年增幅更是达到了2.6%,全球市场份额从2013年的14.9%增长至2016年的20.5%,于2015年超过爱立信成为全球第一大通信网络设备制造商。中兴的全球市场份额从2013年4.8%提升至2016年6.2%,也实现了一定的提升。

反观爱立信、诺基亚等海外设备厂商,近年来出现了明显的下滑,爱立信从2013年18.6%下滑至2016年14.7%,被华为反超。

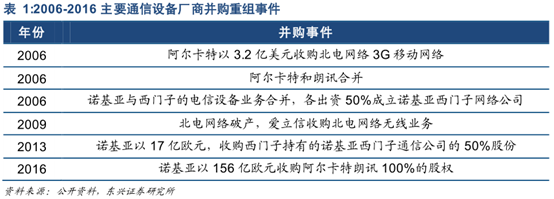

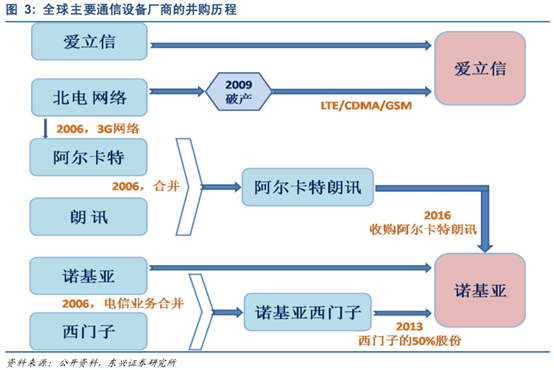

2006年至今,原有的阿尔卡特、朗讯、北电网络、诺基亚、西门子等主流的通信设备商经历了一系列并购重组。

2016年,随着诺基亚收购阿尔卡特朗讯的完成,由此形成了以华为、爱立信、中兴、诺基亚为主导的四大通信设备商竞争格局。

爱立信和诺基亚近年来经历了诸多企业组织架构的整合,虽然2016年诺基亚收购了阿尔卡特朗讯,但原两家公司全球的市场份额逐年下降,竞争实力不断下滑,同时依然存在能否实现内部有效整合的不确定性。

华为和中兴多年来保持了稳定的组织架构体系,深耕运营商网络市场,实现了全球市场份额和公司业绩的有效提升。

我们认为,中兴通讯经历了2016年管理层变更和美国出口管制事件,2017年站在了新的历史起点,企业管理机制进一步完善,战略上聚焦于运营商网络市场,有望实现全球通信网络市场份额的持续提升。

2.提纲挈领:首看无线通信网络设备市场份额

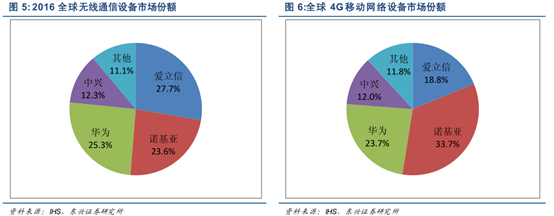

我们认为,中兴通讯的首要研究逻辑在于2017-2020年全球通信网络设备市场份额的提升,其中最核心在于无线通信网络市场份额的提升。

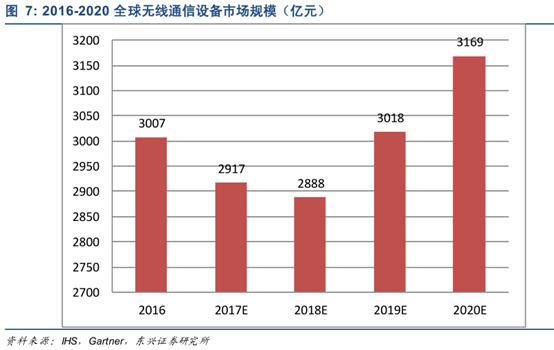

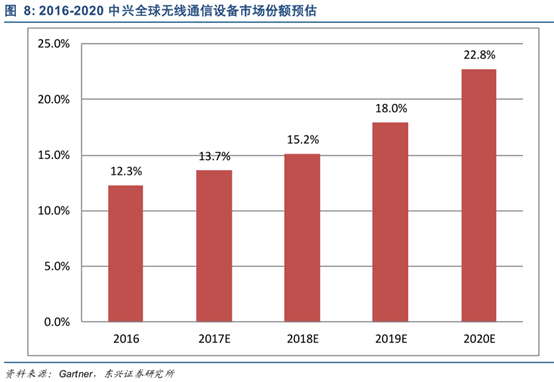

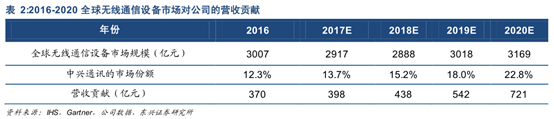

根据IHS统计,2016年全球无线通信网络设备市场规模为433亿美元(折合人民币3007亿元),爱立信、诺基亚、华为和中兴占据了近89%的市场份额,分别为27.7%、23.6%、25.3%、12.3%。在4G移动网络设备市场,中兴的市场份额为12%。

我们认为,随着4G网络建设逐步进入后期,全球无线通信网络设备规模将逐步下降,从3007亿元下降至2018年的2888亿元,2019年随着中国、美国、日韩、欧洲等主流区域5G规模商用部署的开始,无线通信网络设备市场规模将开始回升。

我们预计,2017-2019年中兴无线通信设备的市场份额将逐步提升,将由2016年的12.3%提升至2019年的19.8%。

结合全球无线通信设备市场规模变化和中兴相应市场份额的提升,我们测算了其对公司的营收贡献,将由2016年的369.9亿元提升至2020年的487.6亿元。由此可见,虽然未来几年全球市场规模下滑,但是中兴市场份额的提升将为业绩的持续增长提供保障。

3.国内份额上升+海外市场突破,助推中兴全球份额提升

2017年以来,我们认为中兴在全球通信设备市场拓展上的努力取得了显著成效。

聚焦于运营商网络市场份额的提升:进一步强化公司通信网络设备提供商的定位,削减政企业务和消费者业务(如手机业务渠道和品牌建设)的成本开支,加强国内外运营商的合作,深度参与5G标准制定、技术研发和试验测试,集中公司优势资源提升全球通信网络市场份额。

突破海外运营商市场:凭借成本和技术的优势,积极拓展海外运营商市场,201年12实现了意大利和记黄埔和VimpelCom10亿欧元的订单的突破,成为独家供货。据悉,近期在欧洲运营商技术测试中排名第二(仅次于华为)。我们认为,在通信网络技术和设备功能水平上,中兴、华为与爱立信、诺基亚差异不大,而中兴具有明显的价格优势,同时在研发进度和响应速度上优于爱立信、诺基亚等海外设备商。2017-2019年,中兴有望在海外市场,特别是欧洲运营商市场(如沃达丰、德国电信等)实现突破。

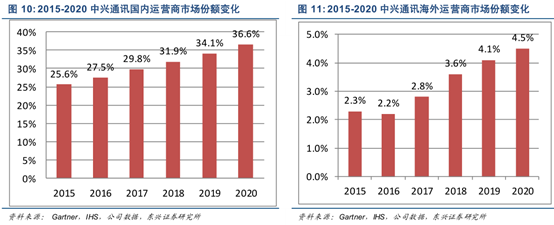

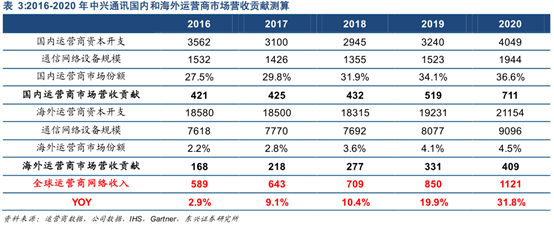

我们从当前中兴通讯国内和海外运营商市场份额情况,推演2017-2020年全球份额提升情况。预计到2020年,国内运营商市场份额将由2016年的27.5%提升至2020年的36.6%,海外运营商市场份额将由2016年的2.2%提升至2020年的4.5%。

基于国内和海外运营商市场的提升,我们预计中兴通讯的全球市场份额将继续提升,将由2016年的6.2%提升至2020年的9.6%。

4.营收贡献测算:2017-2018平稳增长,2019年起驶入快车道

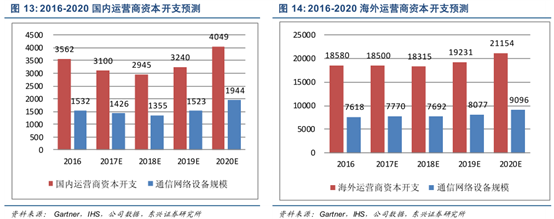

我们依据前文分析的国内和海外运营商市场份额的提升情况,结合海内外运营商资本开支趋势,测算中兴通讯2017-2020年运营商网络收入。

我们预计,国内三大运营商的资本开支将于2018年下降2945亿元,并于2019年随着5G的商用化部署开始回升,预计于2020年将超过4000亿元。海外运营商的资本开支2017-2018年将保持相对低位,2019年开始回升,预计到2020年将超过2万亿人民币。

结合国内和海外运营商的市场份额情况,我们进一步分别测算国内和海外运营商市场的营收贡献。我们认为,2017-2018持年中兴通讯的全球运营商网络收入将保持10%左右的增长,并将于2019年开始实现近20%。

深度解构:中兴通讯收入结构全景分析

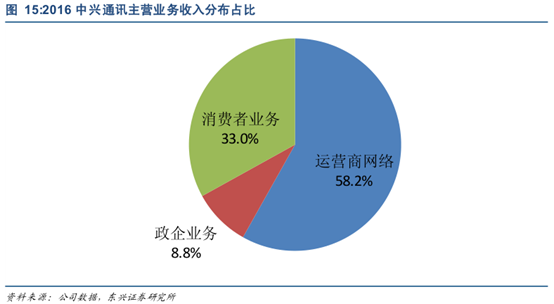

中兴通讯的业务可以分为运营商网络、消费者业务和政企业务三大业务板块,2016年实现营收1012.3亿元,其中运营商网络收入占比最大(588.8亿元,占比58.2%),消费者业务和政企业务分别为334.5亿元(占比33%)和89亿元(占比8.8%)。

1.运营商网络:无线网络占比超六成,主导收入提升

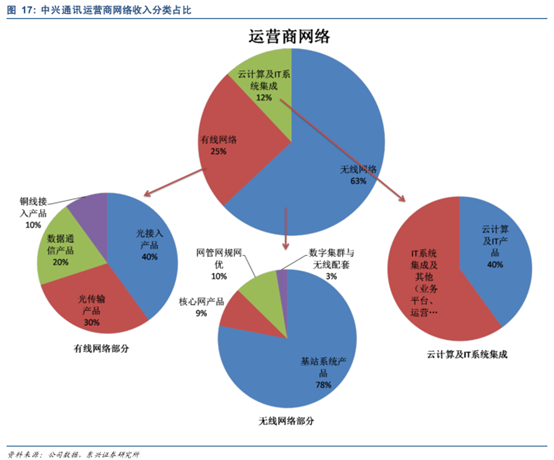

我们将运营商网络业务板块拆分为及无线网络、有线网络和云计算及IT系统集成三部分:

无线网络业务包含基站系统产品、核心网产品、网管网规网优和数字集群与无线配套等几个部分。

有线网络业务包括光接入产品、光传输产品、数据通信产品和铜线接入产品。

云计算和IT系统集成包括运营商云计算及IT产品、IT系统集成(业务平台、管理系统集成等)。

在运营商网络板块的收入分布中,无线网络业务占比最大(2016年营收371亿元,占比63%),有线网络业务占比为23%(2016营收147亿元),云计算和IT系统集成业务占比为12%(2016营收70.6亿元)。

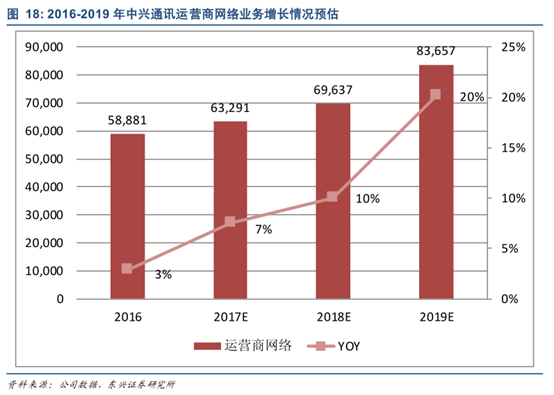

我们认为,基于聚焦于运营商网络的战略定位,随着国内和海外运营商市场的提升和突破,特别是全球无线通信网络设备市场份额的提升,将为公司的收入增长奠定基础。基于运营商网络业务各细分板块的测算,2017-2019年运营商网络业务收入将稳步提升,分别将同比增长7%、10%和20%,2019年将达到836.6亿。

2.消费者业务:手机业务有望扭亏,整体收入稳健增长

消费者业务板块可分为手机业务、固网终端和家庭媒体终端三个部分。

在消费者业务的收入分布中,手机业务收入占比最大(2016年营业收入占消费者业务68%),固网终端和家庭媒体终端分别占20%和12%。

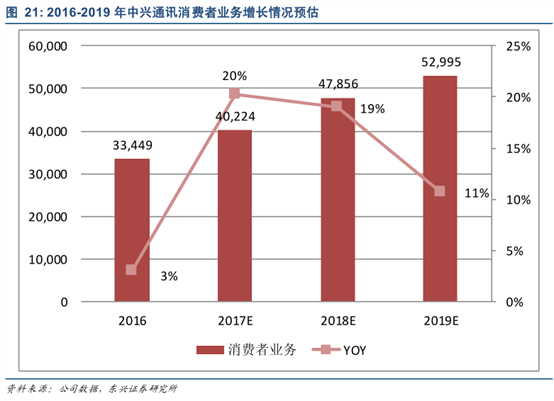

多年来,中兴通讯的手机业务并未出现明显的品牌溢价,由于渠道成本和库存压力巨大,2016年手机业务出现了一定的业绩压力。随着2017年国内渠道成本的大幅度削减,更加集中于优势的运营商渠道(特别是海外的运营商渠道),成本压力极大降低。2017近年手机业务近90%销售收入将来自海外,主要来自于北美的运营商渠道,我们认为全年公司的手机业务将扭亏为盈,未来几年将继续保持健康发展态势。随着海外运营商手机业务收入和固网终端收入的增长,消费者业务将持续增长。基于各细分板块的测算,2017-2019年消费者业务收入将分别将同比增长20%、19%和11%,2019年将达到529.9亿。

5G先锋,“直道超车”领风骚

我们认为,推荐中兴通讯的首要逻辑是近年来全球通信网络设备市场份额的提升,其次即是2019年之后,5G规模部署带来的通信设备的受益驱动。

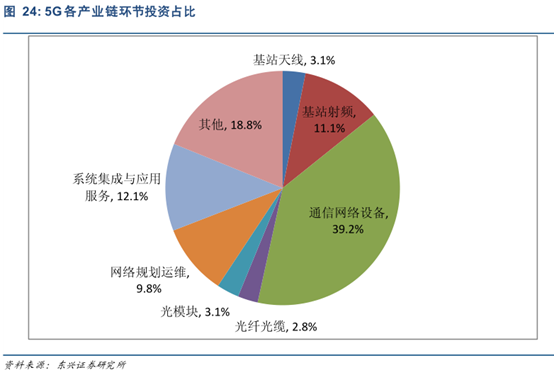

在中国、日韩、美国、欧盟等全球5G推进的四个主流区域,中国有望实现引领。我们预测,我国运营商的5G网络建设投资规模将超1.3万亿,其中通信网络设备的投资占比最大(近40%),投资总额将超过5200元。

中兴通讯深入参与5G全球标准的制定,积极推进5G技术与产品的研发与测试,与华为、爱立信、诺基亚、高通、三星等全球主流通信厂商同台竞技,在标准制定和产品研发中均保持了强劲的实力,我们认为,公司将在5G市场的正面竞争中保持领先优势,实现“直道超车”。

1.我国5G投资将超1.3万亿,通信设备最大受益

5G“三超”(超高速、超低时延、超大连接)的关键能力和增强移动宽带、海量机器类通信、超高可靠低时延的应用场景,将开启人类信息社会的新一轮变革,对社会各领域的渗透与影响也将前所未有。

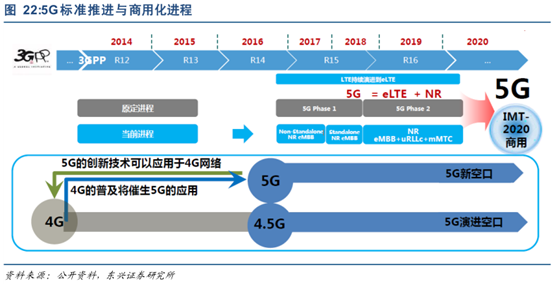

2017年外场测试,2018年第一版5G标准(R15)落地,并将开启规模试验,2019年预商用,2019年或将为5G元年,2020年正式商用。

依据我们的测算,国我国5G网络建设的总投资将超1.3万亿元,同比4G网络建设投资(7900亿元)增长超过67.9%。

在整个5G网络建设投资中,各产业链投入时序和投资占比有所不同,其中通信网络设备占比最大,投资总额将达5200亿元。中兴通讯作为三大运营商的核心供应商,将充分享受5G网络建设的红利。

2.中兴5G:优势明显领风骚

中兴通讯早在2009年即开始5G的相关研究工作,深度参与了5G标准的研究和制定工作,5G技术与产品研发测试能力领先,并不断深化与海内外主流运营商的合作。

截止当前,中兴通讯已经加入了超过40个国际标准化组织和行业联盟,在3GPP5GNR累计提交4000余篇国际提案,3个5G关键规划的editor席位。其中,中兴通讯高音女士当选3GPPRAN3副主席。领衔3GPPNOMA标准,作为5G物理层关键性革新技术,NOMA已于2017年3月在3GPP立项,作为第一报告人,牵头NOMA标准核心项目的研究工作。

2017年上半年研发投入66.8亿元,占比达12.4%。持续多年的技术投入,历年研发投入累计超千亿元。2017年4月,世界知识产权组织报告显示,中兴通讯第三次位居PCT专利申请量排名全球第一。芯片专利位居中国企业首位,自研芯片发货量同比增41.7%。

中兴通讯聚焦移动运营商在未来3至5年的核心诉求,在业内率先推出Pre5G方案,将已具备商用条件的5G核心技术应用于4G网络,帮助运营商实现4G网络的平滑演进,持续提升网络性能与用户体验,践行商业模式和业务创新。Pre5G持续获得业界高度认可,截止目前,Pre5G相关产品和解决方案已经在中国、日本、奥地利、新加坡、西班牙、马来西亚、泰国、印尼等40多个国家的60多张网络中部署。

在5G国测二阶段空口测试中,中兴通讯通过全部测试条目,完成七大场景验证,刷新5G二阶段试验多项记录,空口性能表现优异;在无线网络架构测试中,中兴通讯率先完成无线网络实验样机高层测试,以及无线网基本架构和基本功能的验证,通过率100%。

在5G试验与商用化进程中,中兴通讯不断深化与国内外主流运营商的合作关系,与中国移动、中国电信、中国联通、日本软银、Telefonica等海内外运营商开展了相关5G的测试工作。

2017年上半年,中兴通讯与中国、德国、西班牙、日本、俄罗斯、泰国等多家运营商在固网和承载网领域积极展开合作,帮助全球运营商及政企客户实现网络转型和价值提升,并率先发布5G承载方案5GFlexhaul及多款5G承载预商用设备,获GlobalData高度认可。

扫码下载智通APP

扫码下载智通APP