崔东树:2023年7月中国占世界新能源车份额66%

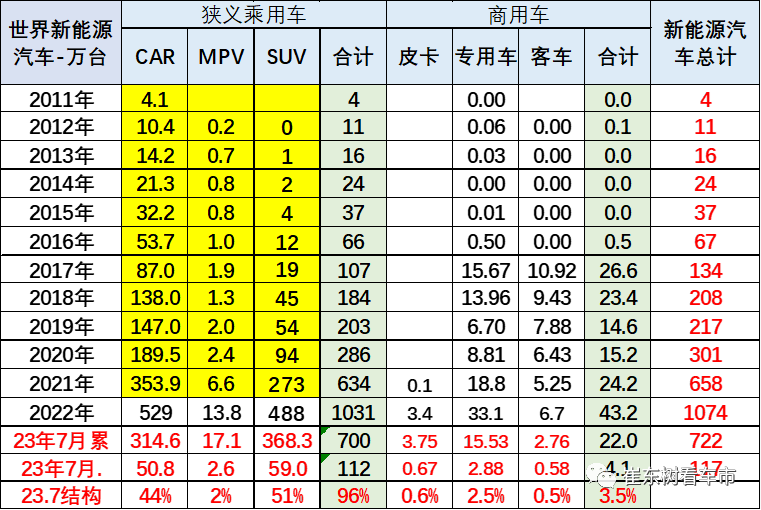

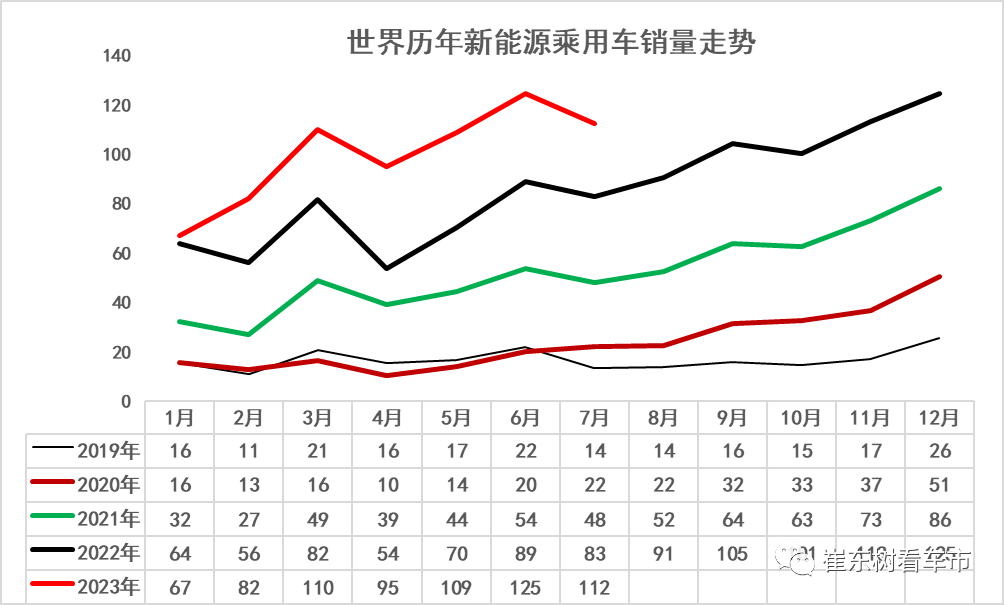

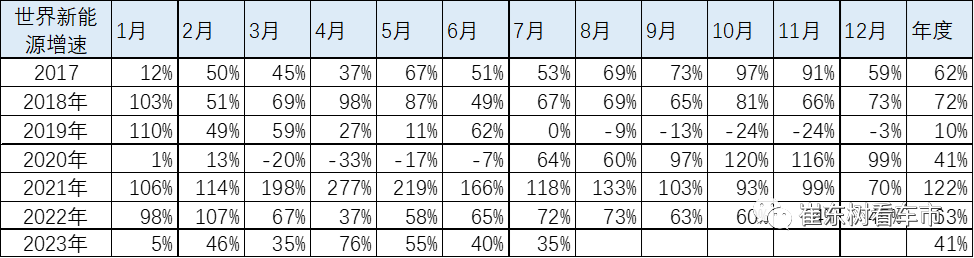

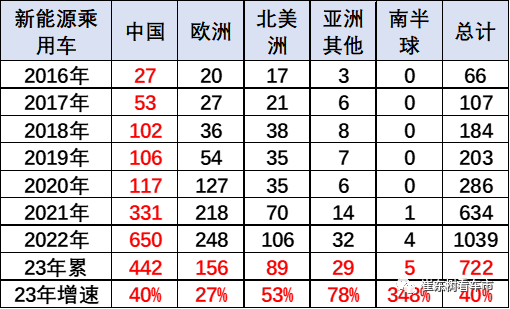

智通财经APP获悉,乘联会秘书长崔东树发文称,2023年世界新能源汽车走势较稳,今年1-7月新能源乘用车销量700万台,商用车销量22万台,合计722万台。受到高基数和各国补贴政策逐步退出的影响, 2023年世界新能源乘用车走势较强,1-7月达到700万台,同比增长45%。7月达到112万台,同比增长35%。

世界新能源汽车中的商用车仅占3%,新能源乘用车为主体。2023年1-7月中国新能源乘用车占比世界新能源61%,而7月中国占比份额65.6%的表现较强。2023年中国新能源车出口超强,这也是中国产业链强大,形成强大的国内市场和出口的双增长。

此处具体分析特意不包含商用车市场分析,主要是世界新能源的卡车与客车主要销量基本在中国,而且疫情后新能源客车处于萎缩中,虽然增大一点中国份额,但容易误导趋势的分析,意义不大,因此此文第二部分开始的分析只包含乘用车。

从广义的新能源汽车,回归到狭义的新能源乘用车分析的脉络。

世界新能源车的发展从混合动力开始,随后逐步进入电池为主的时代,纯电动和插混成为新能源真正政策的支持主力。

中国新能源车的发展也是从支持公交卡车的普通混合动力开始的补贴进程,随后客车进入纯电动时代,混动客车成为历史。

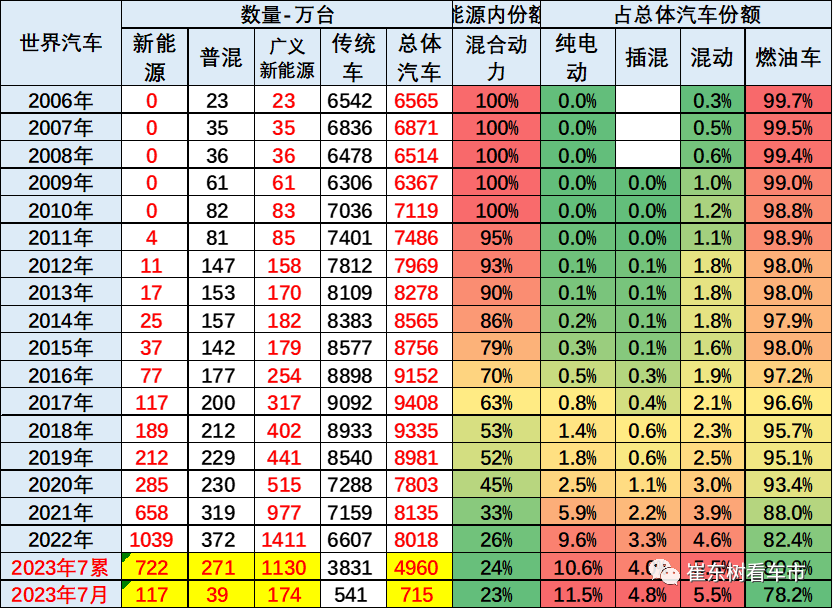

2012年世界广义新能源汽车158万台,到2015年仅有179万台,增长缓慢。随着2016年开始的新能源车加速发展,广义新能源车2016年突破200万台;2017年达到317万台;2018年突破400万台;2020年达到515万台;2021年全年广义新能源车977万台,其中普通混合动力达到319万台;2022年的广义新能源汽车销量1411万台,其中混合动力达到372万台,占比26%。2023年1-7月的广义新能源汽车销量1130万台,其中混合动力达到271万台,占比24%。

2018-2021年混动占比持续下降并逐步实现份额稳定。混合动力乘用车从2012年的广义新能源93%逐步下降到2015年的79%,随后混合动力的占比每年降10个百分点。2019年混动市场份额下滑1个百分点,但2020年开始加速下降,2022年份额仍下降到26%以下,2023年年份额回升到24%。2023年新能源汽车中的纯电动持续走势较强,插电混动表现逐步改善,氢能源持续走弱。

在此后我们分析时暂不考虑客车和专用车,只考虑乘用车。原因是客车和专用车技术目前比较落后,且近期没有公交车、路权车等政策外的市场空间,因此各国都把乘用车作为新能源发展重点。

从上面数据看,专用车和客车只有中国市场比较大,世界其它市场销量微乎其微,没有好产品,就靠政策,因此暂不分析世界商用车,世界新能源汽车主要专指新能源乘用车。今年1-7月新能源乘用车销量700万台,商用车销量22万台,合计722万台。1-7月美国电动皮卡量不大,未来世界电动皮卡的销量是我们关注重点。

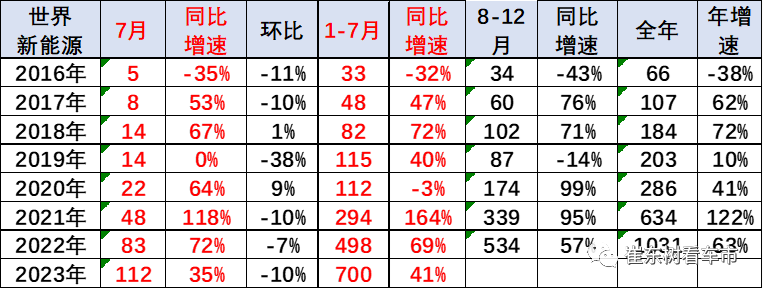

2020年新能源乘用车销量达到286万台,走势与2019年同期增41%。

2021年新能源乘用车销量达到634万台,增长122%的超预期的超强表现。2022年世界新能源乘用车走势较强,达到1031万台,同比增长63%。2023年世界新能源乘用车走势较强,1-7月达到700万台,同比增长41%。7月达到112万台,同比增长35%。相对前几年的走势仍是较快。

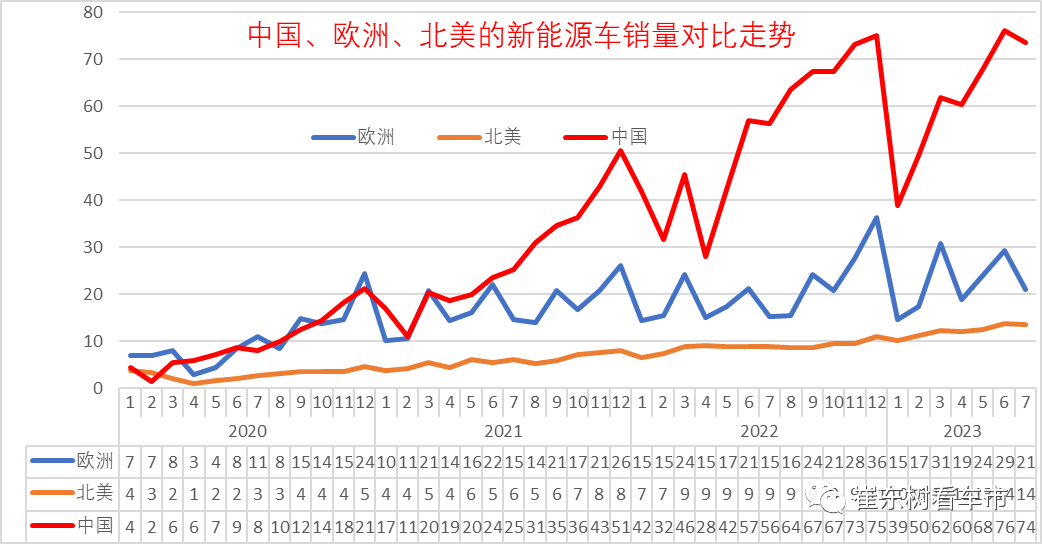

2020年上半年世界新能源车面临高基数压力,7月开始进入低基数阶段,奠定了持续至今的新能源增长周期。

2021-2022年呈现加速上升态势,低基数下的增长更强。2023年世界新能源车起步较低,7月基本恢复强势高增长。

2023年的新能源减速趋势超预期。中国的新能源政策调整因素影响1月较大,2-7月已经逐步恢复。前期连续几年世界新能源销量已经超越40%增速。

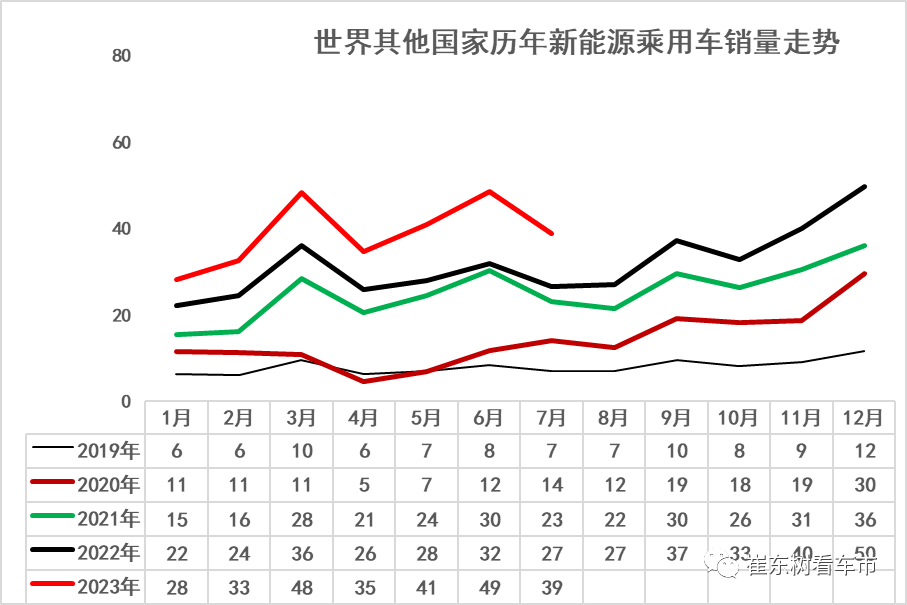

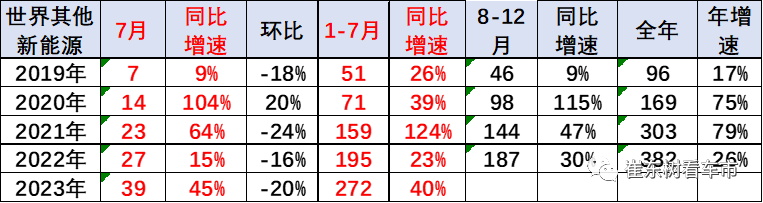

中国之外市场的新能源走势总体较强,增长是今年开始的新一轮增长。

中国之外市场的新能源走势较好,而且去年的基数较低,有利于增长。

根据全国乘联会数据:中国2021年331万乘用车,超越欧洲的218万和北美洲的70万,中国优势明显。

根据全国乘联会数据:中国2022年的销量650万台,大幅超越欧洲的248万和北美洲的106万的销量,中国新能源车优势明显。

根据全国乘联会数据:中国2023年1-7月的销量442万台,继续大幅超越欧洲和北美洲的销量,中国新能源车优势明显。

从新能源车的区域市场走势看,2020年欧洲始终是加速上行,超越中国。2021-2022年的欧洲新能源车市场总体高位稳定,而中国新能源车市场2021年开始持续走势强劲。美国市场新能源车相对低迷和稳定。2023年中国新能源车销量回落较大,欧洲也是政策退出,美国车市较强,未来中国车市将持续良好发展。

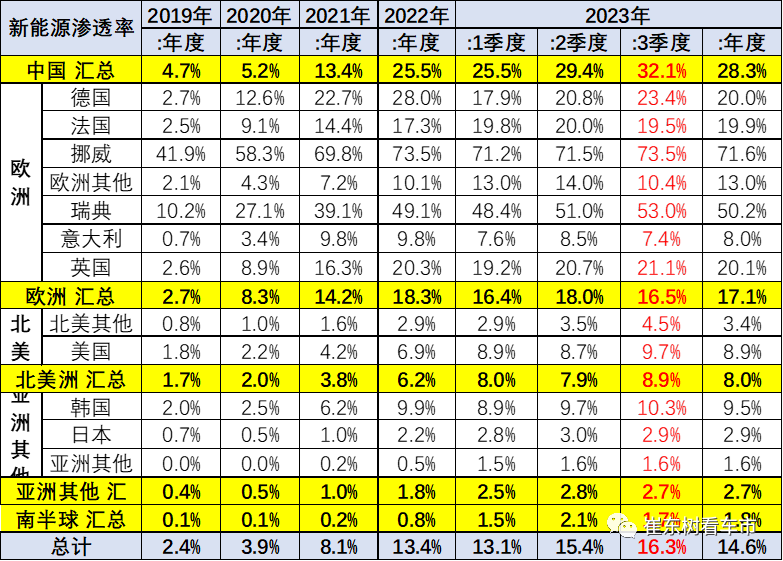

世界新能源车渗透率总体呈现快速提升趋势,2022年已经达到13%水平,2023年1-7月达到14.6%,其中中国新能源渗透率达到28%,德国达到20%,挪威达到72%,美国仅有8.9%,日本仅有3%,因此世界新能源发展的不均衡性极为明显。

随着中国继续强化新能源发展,美国加大新能源的鼓励政策,世界新能源车进入强势发展的新阶段。

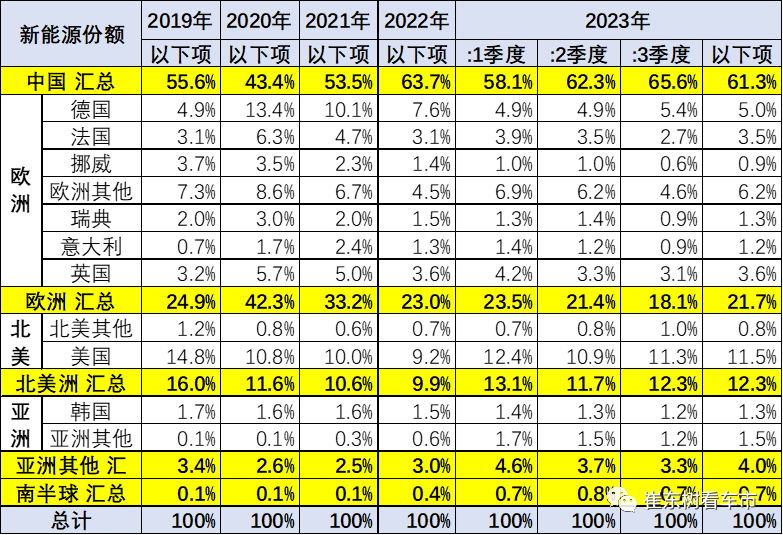

2021年全年的欧洲新能源市场受疫情影响,新能源增长较弱。2022年仍受到疫情影响,欧洲2022年较2021年份额下降较大,2023年欧洲份额小幅上升。

近期中国新能源乘用车的增速强于世界平均增长速度,2020年中国新能源乘用车世界份额较大反转。2021年中国全年保持53.5%,较强。2022年的中国占世界新能源份额超过60%。2023年1-7月的中国占世界份额61%,7月份额65.6%的表现较强。

欧洲国家的销量份额变化较剧烈。2022年年末德国等国的份额暴增,2023年年初补贴退出带来快速回落。受政策影响不大的是日韩等国家,份额提升较慢的是日本、韩国等。亚洲其它地区的新能源市场增长也是一般。

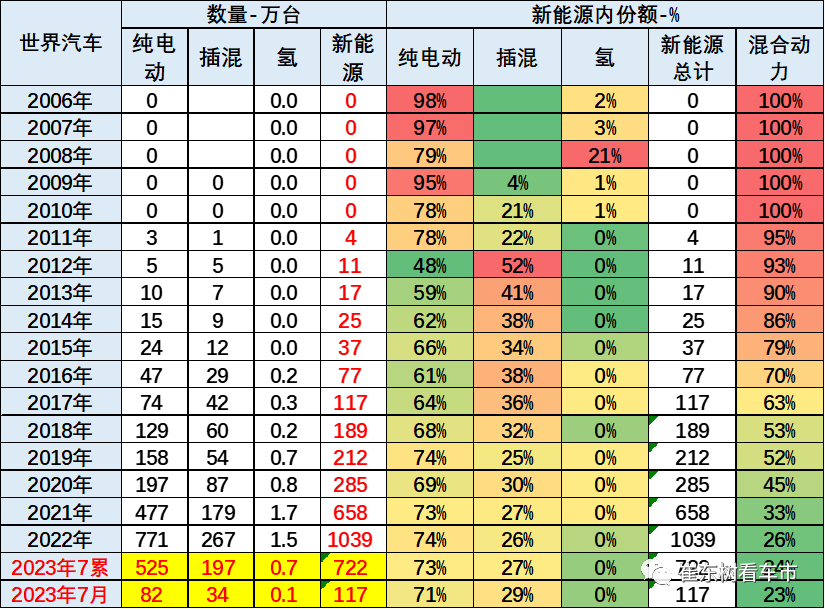

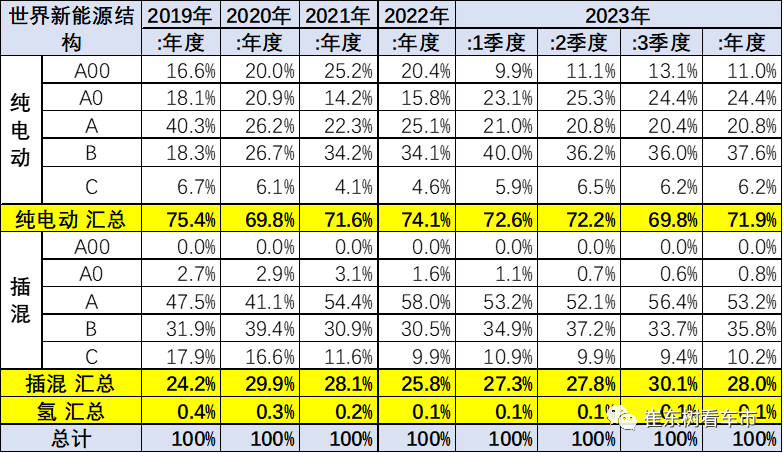

近几年的纯电动占比提升,2022年达到74%,氢能源市场严重低迷,插混份额下降,类似传统车的中高端格局逐步出现。2023年插混分额提升较大,达到28%,纯电动暂时下降。

2023年的世界新能源车结构是中国偏纯电动。欧洲主力国家市场插混较强,欧洲市场结构的纯电与插混持平的特征明显,挪威等非汽车生产国家的纯电动较强。

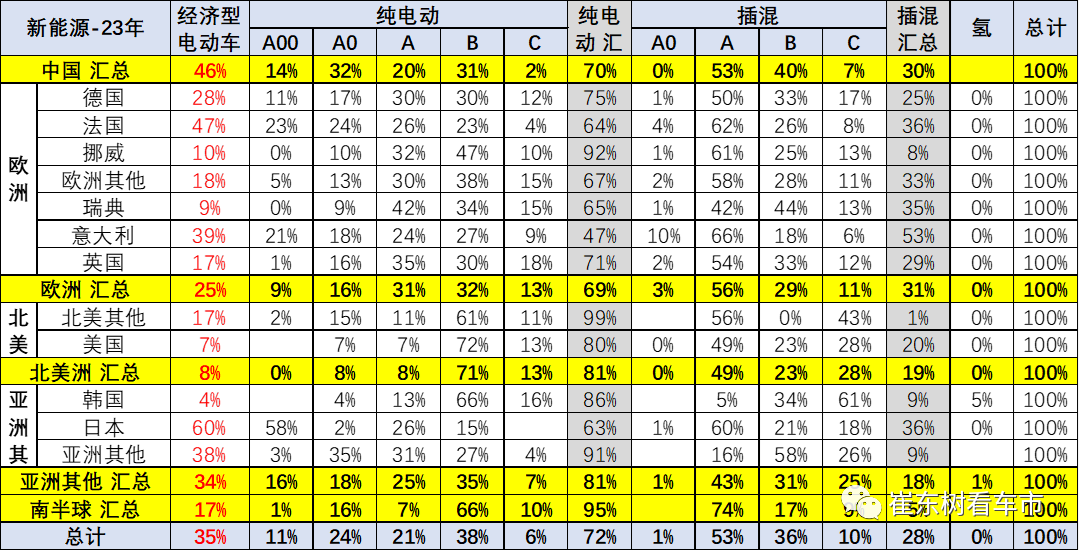

前期中国A00级电动车较强,今年中国和欧洲国家的A0级占比较高。综合看A0+A00级总括的经济型电动车成为主力,中国经济型电动车的份额提升到中国纯电动车占比的45%,保持主力市场地位。德国、法国、意大利的经济型电动车与中国均较强。

世界B级电动车的占比较高,而A级的占比偏低,这也是特斯拉(TSLA.US)的世界布局的特色效果。

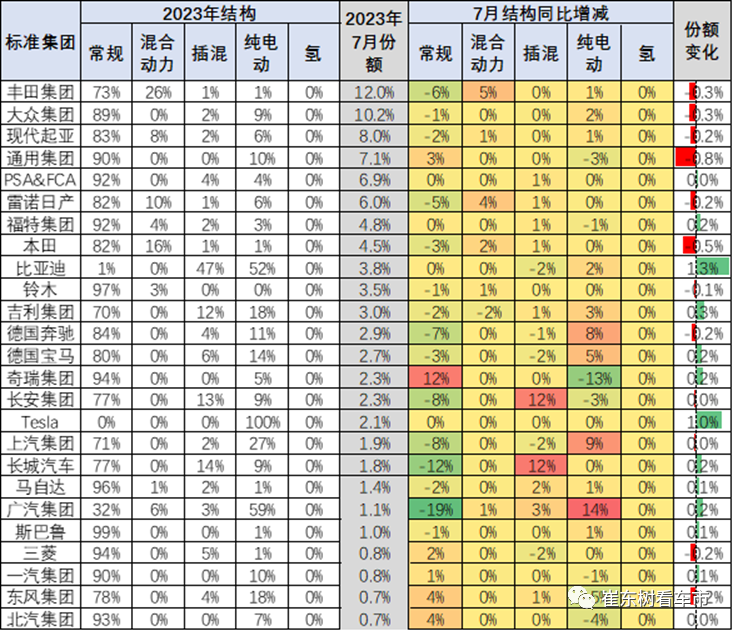

世界各厂家新能源差异明显,丰田(TM.US)的混合动力超强,而特斯拉只有纯电动,且占据绝对主力地位。

插混是欧洲奔驰与宝马表现较强。大众的纯电动的发展速度很快。

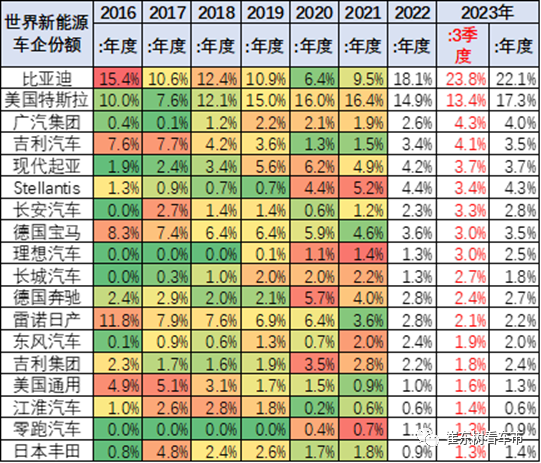

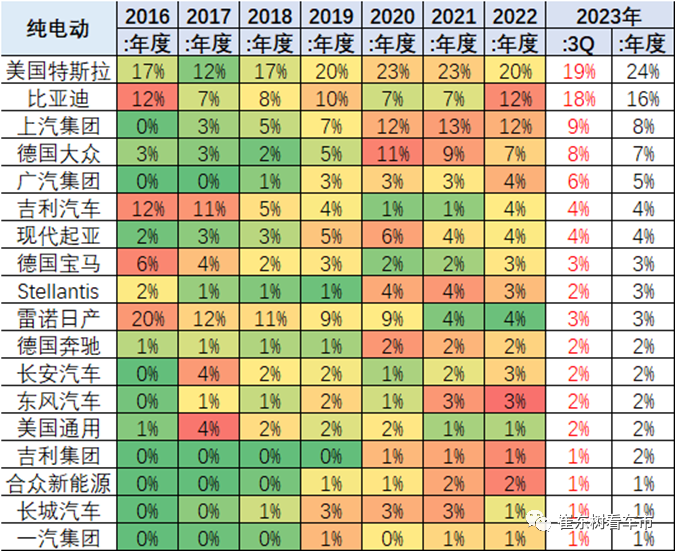

从历年销量份额看,中国的比亚迪世界领先,特斯拉保持世界纯电动领先。宝马集团、德国奔驰等保持在第二梯队水平。

豪华车的新能源化浪潮竞争相对激烈,美国特斯拉表现极其优秀,推动奔驰和宝马都在新能源车加大投入。目前宝马、奔驰的性能车的走势一般,特斯拉的销量目前是model3和modelY的增量。

中国新势力的表现总体走强,尤其是理想(02015)和蔚来(09866)等表现特别良好。

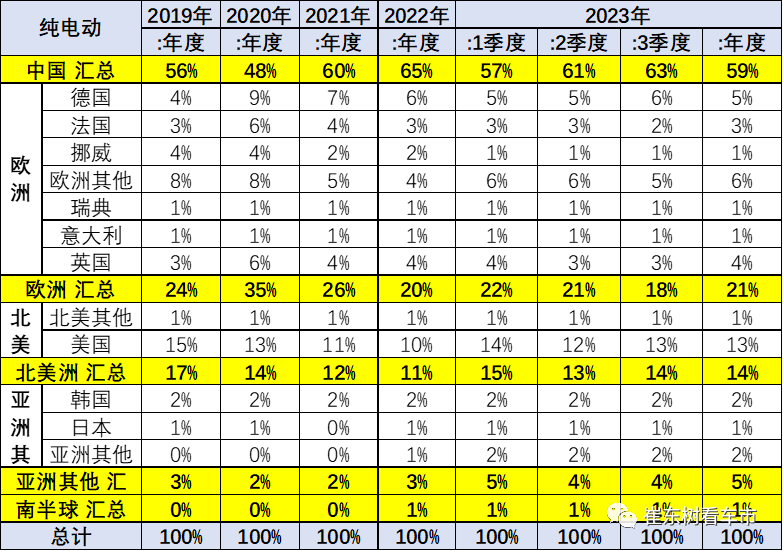

中国在世界纯电动车市场份额表现相对突出,2017-2018年是在60%左右的份额;2019-2020年份额稍微有所下降,降到2020年的48%的份额;2021年又回升到60%的份额;2023年1-7月的份额达到59%的份额水平,表现相对平稳。欧洲纯电动车的份额从2018年的16%上升到2019年23.5%,2020年上升到35%,到2023年的1-7月下降到21%的水平。今年的美国电动车份额上升到13%。

从车企的纯电动份额来看,比亚迪的份额总体来看持续上升。从2017-2021年总体保持在7%以上的份额水平,但2022年的份额上升到12%,2023年的份额上升到16%,表现良好。

纯电动车中的特斯拉份额表现相对较强,2020年在23%左右的份额水平,目前达到24%的较强走势。

上汽集团(600104.SH)的份额从2018年的5.1%上升到2021年13%,随后2022年的12%左右的份额,2023年1-7月的8%的走势稍弱。

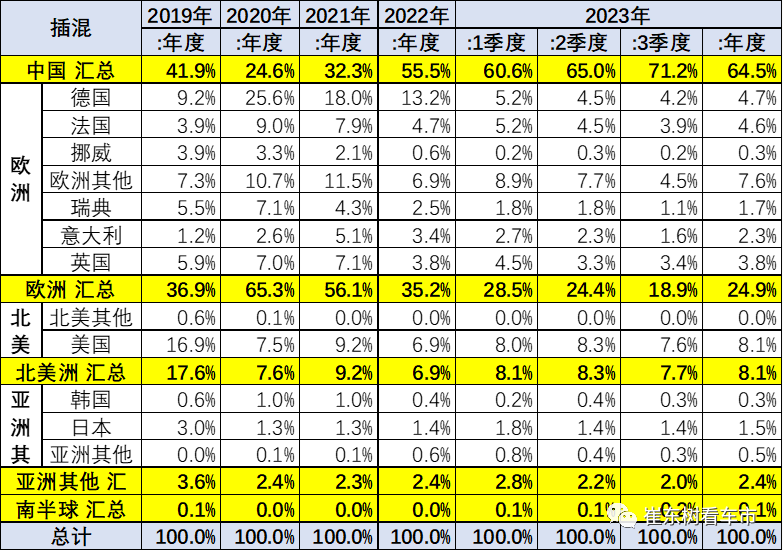

中国在世界插电混动份额表现持续走强,在2017-2018年是在30%-50%之间的水平,2020年下降到25%。2021年中国在世界插电混动份额在32%的水平,2022年上升到56%的水平,2023年上升到65%的水平,中国在世界插电混动市场呈现超强的表现。

欧洲的插电混动份额从2018年的28%,上升到2020年的65%,又下降到2023年的25%的水平。

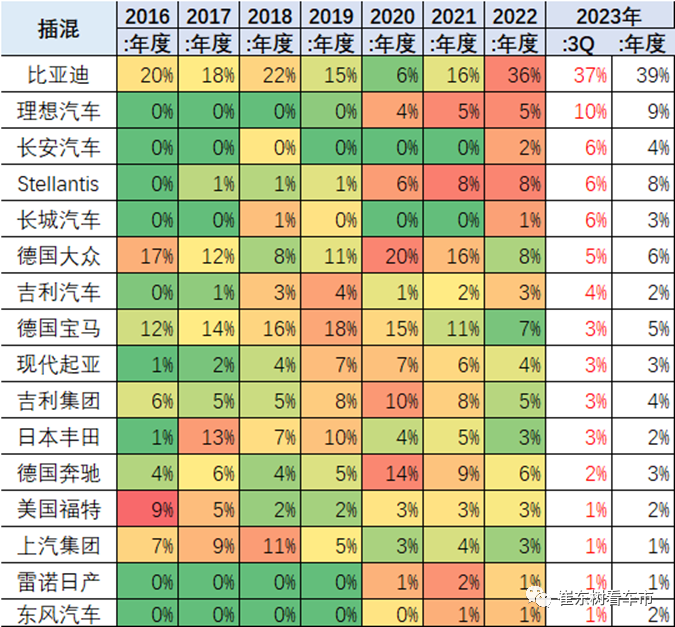

从车企的插电混动份额来看,比亚迪(01211)表现最为突出。比亚迪2020年的世界插电混动份额下降到6%的低位水平,但2021年上升到16%的水平,2023年1-7月上升到世界插电混动份额39%的水平,体现了比亚迪插电混动市场的良好表现。

德国大众的插电混动份额大幅上升到2020年的16.4%,又下降到2023年的5%的份额。宝马的插电混动份额近两年也出现了明显的下降,2023年下降到5%的水平,吉利沃尔沃的插电混动占到世界4%的水平。

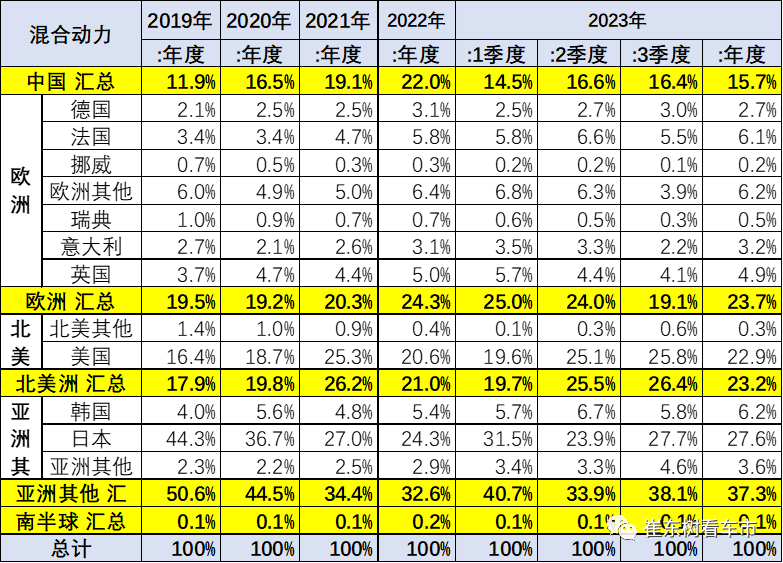

中国近两年混动高速发展,2022年成为世界较大的混动市场,超越美国成为超强主力。

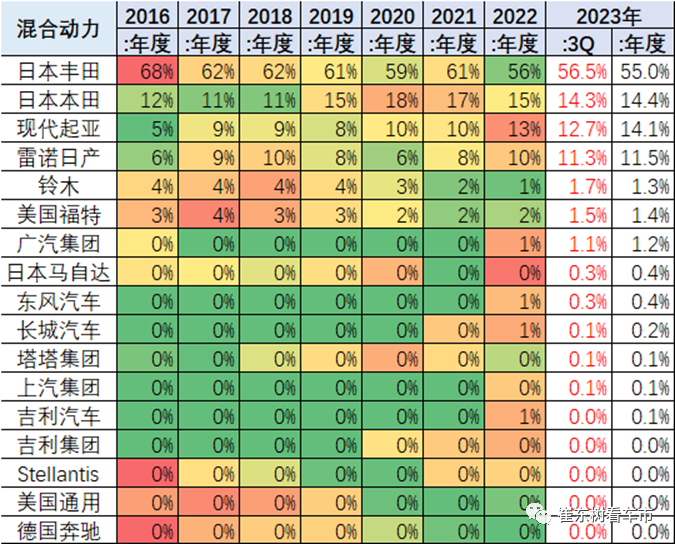

混合动力市场是日韩强势的占据,丰田、本田、日产和现代的混动表现很强,占据95%以上。其它大部分企业的混动份额均不超过1.4%。

扫码下载智通APP

扫码下载智通APP