探索分析港股有效alpha选股因子:eps、roe 和roa选股效果显著

本文选自“中信建投证券研究报告”,作者丁鲁明,原标题《香港股市的有效alpha选股因子探索与分析》。

中信建投证券发表研究报告,通过探索分析香港股市的有效alpha 选股因子,发现港股市值效应不显著,市值因子单调性也很差;在市值中性的港股大类因子测试中发现,与A 股表现出普遍的反转效应不同的是港股存在普遍的横截面动量效应;高成长性的港股有显著且稳定的超额收益;盈利类因子中eps、roe 和roa 选股效果显著。

1.1、港股历史回顾

自2014年11月17日沪港通和2016年12月5日深港通机制建立以来,A股和港股两市互通有无,港股也越来越受到投资者关注。本文先介绍港股的行业,市值和流动性等基本情况,然后批量测试常用因子在港股市场的选股表现,为下一步构建港股量化选股策略做准备,也给投资者提供一个港股市场的投资参考。

港股市场历史悠久,最早可追溯到1866年,正式机构香港经纪协会(AssociationofStockbrokersinHongKong)成立于1891年,并于1914年更名为香港经纪商会(TheHongKongStockExchange)。由四大交易所合并而来的香港联合交易所有限公司(联交所,TheStockExchangeofHongKongLimited)成立于1980年。

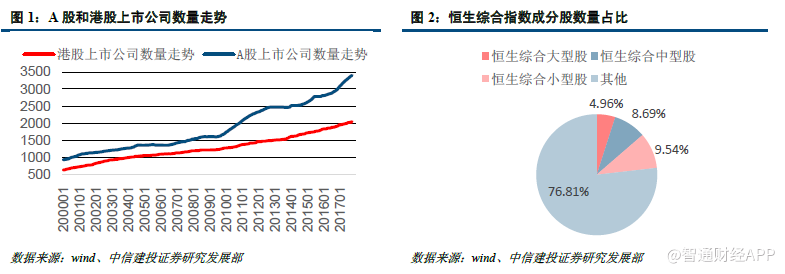

图1中统计了2000年以来A股和港股上市公司数量走势,截止2017年11月14日收盘,港股上市公司共计2101家,总市值64.3万亿港币,A股上市公司3427家,总市值63.4万亿人民币。

港股市场的常用参考指数为恒生综合系列指数,主要包括恒生综合指数(HSCI.HI),恒生综合大型股指数(HSHKLI.HI),恒生综合中型股指数(HSHKMI.HI)和恒生综合小型股指数(HSHKSI.HI)。

恒生综合指数成分股为后面三个指数成分股的并集,其涵盖了联交所上市股份总市值的约95%,并采用流通市值加权方式计算得到;恒生综合大型股指数,中型股指数和小型股指数分别涵盖恒生综合指数成份股中总市值的首80%、紧接的15%及最后的5%,图2中我们统计了恒生综合指数成分股数量所占比例,港股总市值前95%的股票(恒生综合指数成分股)数量还不足全港股市场的四分之一。

此外,沪深港通中的港股通标的主要也是从恒生综指成分股中选取,其中沪港通下的港股通标的是HSHKLI.HI成份股、HSHKMI.HI成份股,以及同时在香港联合交易所、上海证券交易所上市的A+H股公司股票,深港通下港股通标的在此基础上再加入了HSHKSI.HI中市值大于50亿港元的股票以及同时在香港联合交易所、深圳证券交易所上市的A+H股公司股票。

1.2、港股行业市值分布

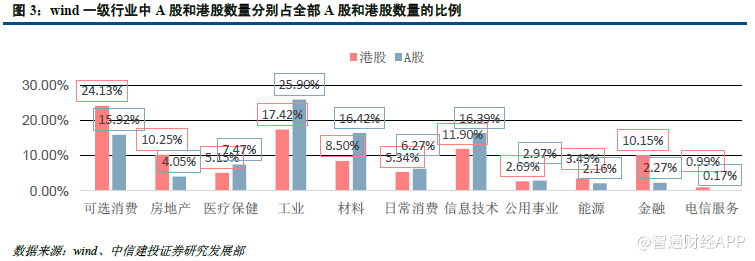

在市场常用的行业分类指标中,wind行业分类同时提供了A股和港股的行业分类,可以作为A股和港股两市行业分布对比的参考,其将上市公司分为可选消费、房地产、医疗保健、工业、材料、日常消费、信息技术、公用事业、能源、金融、电信服务共11个一级行业。图3中我们统计了A股和港股中各行业上市公司数量的比例。

通过对比A股和港股的Wind行业分布,不难发现,港股在金融,房地产、可选消费以及电信服务等现代服务行业相对分布更高,而A股在工业、材料信息技术等行业分布更多,沪深港通机制建立后,两市投资标的能够互相补充。

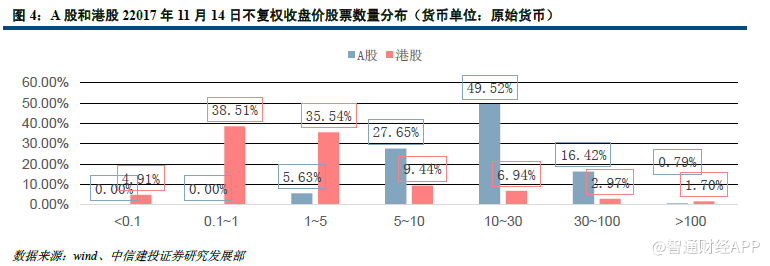

港股中存在大量市值非常小的所谓“仙股”或者“壳股”,“仙股”一词来源于粤语对“cent”一词的音译,其通常指的是股价低于一角的股票,这样的股票市值低,缺乏流动性,在美股中会被强制摘牌。图4中统计了A股和港股2017年11月14日不复权收盘价股票数量分布情况。

截止2017年11月14日收盘,港股中有104只股票收盘价小于等于0.1港元,占比4.9%,收盘价小于等于1港元的股票多达920只,占比为43.4%,相反的,截止1017年11月14日收盘,A股最低股价为1.35元人民币。

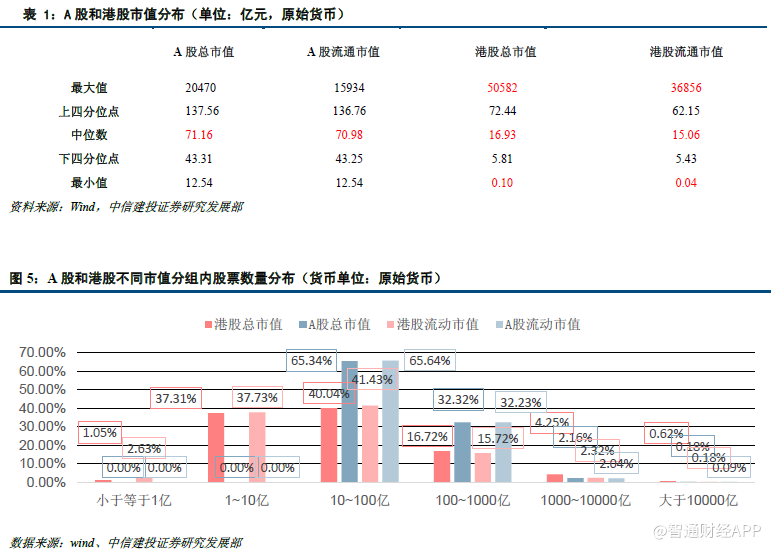

除股价分布外,我们还统计了A股和港股市值分布情况,表1中展示的是A股和港股2017年11月14日收盘后市值和流通市值的极值和分位点,图5中统计了A股和港股的各市值组内股票数量的分布情况。

从表1和图5中可以发现,港股中除了因为大量壳股的存在带来的很多小市值股票外,其大市值股票分布也更加极端;相反的,A股市值分布更加集中,整体市值(中位数)也高于港股。港股中市值小于10亿港币的公司占比约为38%,最小市值不足一千万港元,与之对应的是A股最小市值为12.5亿人民币;反之,港股中超过千亿市值的公司数量约为全部港股的4.9%,但A股仅为2.3%。

1.3、港股流动性

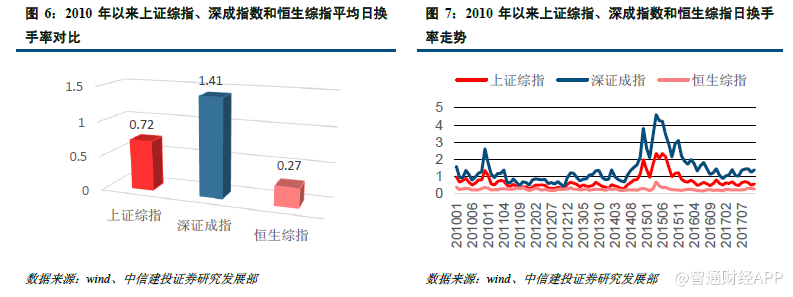

我们从换手率和成交额两个维度对比了A股和港股的流动性。图6和图7分别是上证综指,深成指数和恒生综指2010年以来的平均日换手率和日换手率走势图,恒生综指的换手率平均仅为上证综指的37%,深成指数的19%;03年以来港股日换手率中位数平均不足0.08,上20%分位数平均值也仅为0.33。

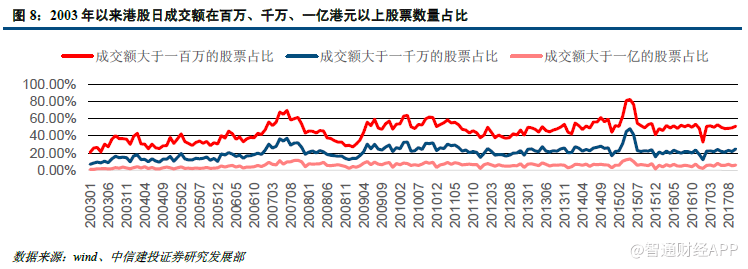

类似地,我们对比了A股和港股的成交额,2010年以来,上证综指的平均月成交额为3.77万亿人民币,深成指数平均月成交额为3.91万亿人民,而恒生综指平均月成交额约为0.93万亿港元。对于港股个股的成交额情况,我们统计了自03年以来,日成交额在百万、千万以及一亿港元以上的股票的数量占比(见图8),成交额在百万港元以上的港股数量平均约为全市场的45.5%,日成交额在千万港元及以上的股票数量占比平均约为21.1%,日成交额在一亿港元以上的股票数量占比平均约6%。

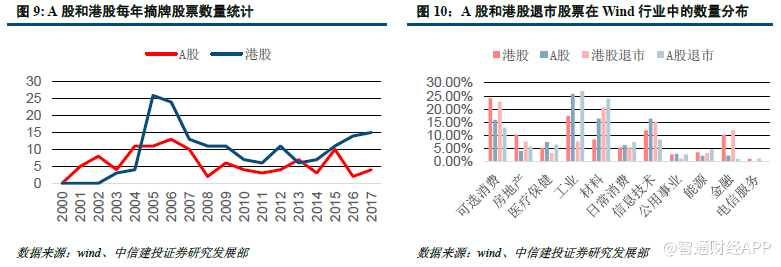

1.4、港股退市股票

A股和港股上市退市制度类似,整体而言两市退市股票数量都较少,在我们的因子测试中也发现加入和不加入退市股票对因子测试结果影响甚微。截止2017年11月14日,从万德数据源统计出的港股退市个股共计169只,而A股为108只,图9统计了港股和A股2000年以来每年的退市股票数量,其中A股年退市数量最大值为13家(2006年),港股为26家(2005年)。从行业分布来看,退市股票行业分布与市场整体分布大体(见图10)。

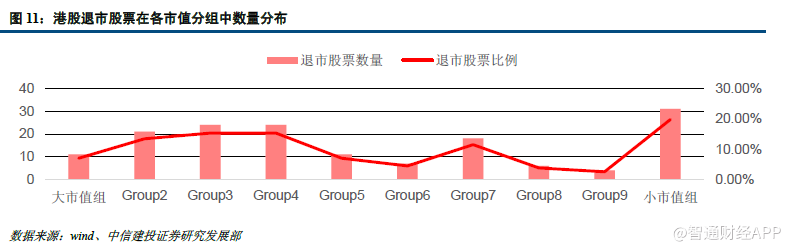

此外,我们将全部港股按照市值从大到小分成十组,Group1为最大市值分组,Group10为最小市值分组,然后统计每组中退市股票数量占全部退市港股数量的比例,退市股票并无显著的市值分布规律,但最小市值分组(Group10)中退市股票数量最多,占比接近20%(见图11)。

二)港股选股因子测试

2.1、港股市值效应

A股长期以来有很强的市值效应,因此我们首先检验了港股市场的市值效应。考虑到港股大量“壳股”的存在和流动性差的问题,我们测试市值因子时,对股票成交额做了100万港元限制,只有月末成交额大于100万港元的股票才纳入备选股票池。市值因子测试的具体方法为:每月底按照流通市值从大到小将全市场成交额大于100万港元的股票分为10组,其中Group1表示流通市值最大的10%的股票,Group10表示流通市值最小的10%股票,然后统计各分组内股票的月平均超额收益,其中基准为月末成交额100万港元以上所有港股的平均收益,测试时间从2003年2月至2017年10月,月度调仓。

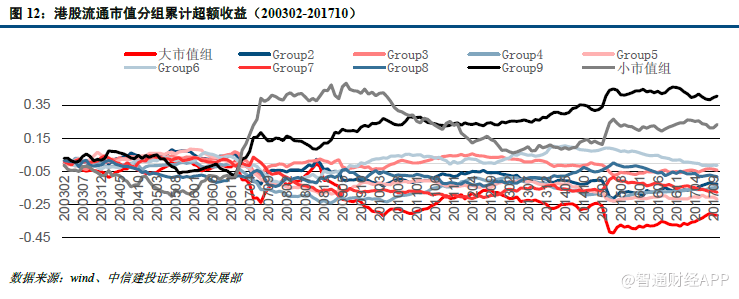

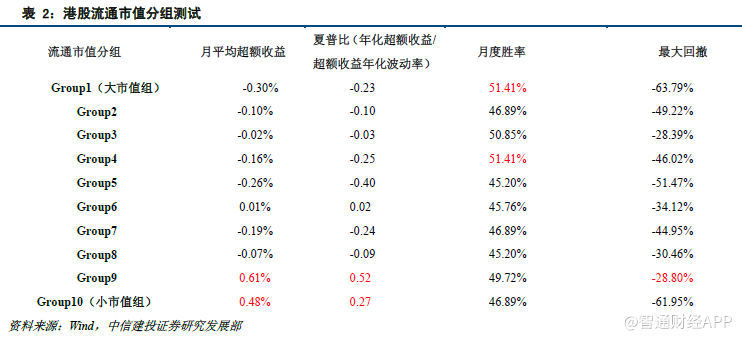

图12是各个流通市值分组累计超额收益曲线(超额收益累计净值取对数),表2中是各个流通市值分组表现的回测统计,包括月平均超额收益(基准为月末成交额100万港元以上所有港股的平均收益)、夏普比(年化超额收益/超额收益年化波动率,即月平均超额收益/月度超额收益波动率*)、月频胜率和最大回撤。

从图12和表2中的回测结果来看,港股中市值因子整体效果不显著,单调性也非常差。但流通市值最小的20%港股(Group9和Group10,图12中的黑色线和灰色线)有显著超额收益,其中又以Group9表现最好。但需要注意的是这两个分组超额收益月度胜率都不足50%,其超额收益主要是07年1月至8月和15年上半年两波小市值行情带来的。

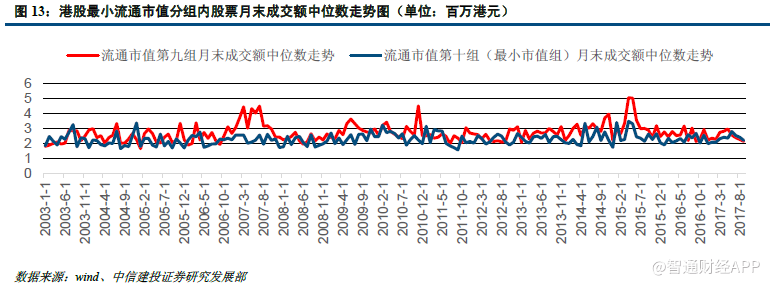

考虑到港股小市值分组中股票流动性差的问题,我们研究了最小20%流通市值分组(Group9和Group10)的资金容量情况,以供投资者参考。在图13中我们统计了最小20%市值组合(第九和第十组)内股票月末(换仓日)成交额中位数的时间序列走势,03年以来,流通市值第九组(Group9)股票月末成交额中位数的均值为268万港元,第十组(Group10)月末成交额中位数的均值为228万港元(见图13)。

2.2、市值中性的港股选股因子有效性检测

2.2.1、市值中性的港股选股因子测试方法

我们利用经典的分组测试方法对港股选股因子有效性做批量测试,考虑到港股与A股在流动性和市值风格上的差异,测试中我们做了两处特殊细节处理。其一是针对因大量壳股带来的流动性问题,与前文市值因子测试类似,我们仅考虑月末成交额在100万港元以上股票,并且仅考虑其中流通市值从大到小排序前40%的股票;

二是我们采用了多层分组的方式对待测因子做市值中性处理,具体细节请参考下文因子测试详细过程。需要注意的是,任何采用线性回归的方式做风格因子中性处理的前提是风格因子本身有很好的单调性(这里单调性指的按因子值分组,每组的平均收益关于分组序号呈单调上升或下降排列,等价于因子值和未来收益率之间有较高的秩相关性),否则即便是对风格因子做了异常值处理,正态变换等预处理,其结果也不可能做到风格中性。

下面列出我们本次港股选股因子市值中性测试的具体流程:

1选取月末成交额在100万港元以上的股票作为选股样本池。

2对样本池中的股票按照流通市值从大到小分为十组,第一组为大市值组,第十组为小市值组。

3对各个市值分组内的股票按照待测因子值从大到小分为5组(第1组为因子值最大的分组,第5组为因子值最小的分组)。

4对每个待测因子合并其在流通市值前四组内的各个分组得到该因子市值中性后的分组(即合并市值第1至4组中的待测因子第1组,得到待测因子市值中性第1组股票,以此类推得到该因子市值中性2至5组),计算每组内股票的平均超额收益,其中基准为流通市值前四组内所有样本平均收益(简单平均)。

测试中所有因子分组都是按照因子值从大到小排列,第一组为因子值最大的股票组合,第五组为因子值最小的股票组合。本次测试主要考虑多头组合情况,结果展示中展示的是多头组合相对基准的情况,多头组合一般是第一组,如果多头组合为第五组,会在图表中注明。

我们总共测了技术、成长、盈利和运营能力、估值四大类共计27个因子市值中性后在港股中的选股表现,测试时间从2005年2月至2017年10月,调仓频率为月频,具体的因子定义请参见表3。

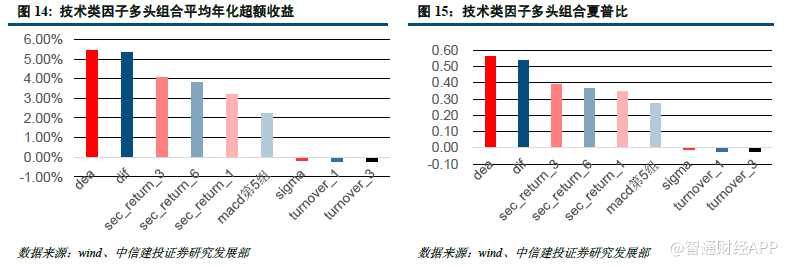

2.2.2、技术类因子

图14-17分别展示的是dea,dif,sec_return_1,sec_return_3,sec_return_6等9个技术类因子多头组合的年化超额收益(月平均超额收益*12),夏普比(年化超额收益/超额收益年化波动率),月度胜率和最大回撤,其中macd多头组合为因子值最小的第5组,其余因子的多头组合为因子值最大的第1组。图18是各技术类因子多头组合超额收益累计净值(基准为月末成交额100万港元以上港股中流通市值前40%股票收益率简单平均)。

从回测结果来看,港股呈现强劲的横截面动量效应,dea、dif、sec_return_1、sec_return_3和sec_return_6多头组合都是因子值最大的组合(第1组,动量效应),这其中又以dea和dif表现最好,多头组合年化超额收益分别为5.44%和5.35%,夏普比分别为0.56和0.54;3个月和6个月动量(sec_return_3、sec_return_6)强于一个月动量(sec_return_1),其中三个月动量效果最佳,多头组合年化超额收益为4.06%,夏普比为0.39,6个月动量次之,多头组合年化超额收益3.81%,夏普比0.37;1个月动量最弱,多头组合年化超额收益3.18%,夏普比0.34;macd多头组合为第5组(macd取值最小的组合),其多头组合年化超额收益为2.23%,夏普比为0.27,这说明港股在超短期时间窗口上呈现一定的反转效应;换手率和波动率因子多头组合为第1组换手率高的股票组合和波动率高的股票组合,它们在港股中无显著选股效果。

2.2.3、成长类因子

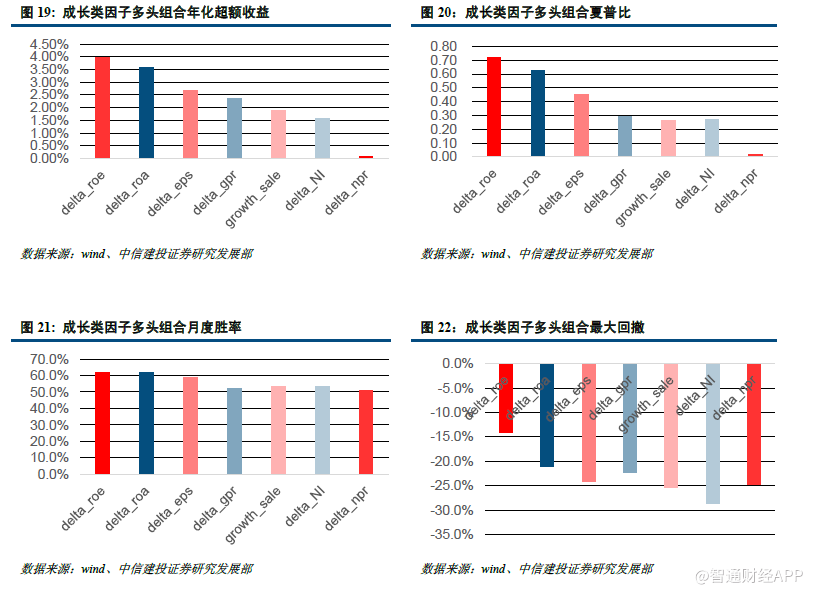

图19-22分别展示的是delta_roe,delta_roa,delta_eps等7个成长类因子多头组合的年化超额收益(月平均超额收益*12),夏普比(年化超额收益/超额收益年化波动率),月度胜率和最大回撤,其中所有因子的多头组合全部为因子值最大的第1组。图23是成长类因子的超额收益累计净值(基准为月末成交额100万港元以上港股中流通市值前40%股票收益率简单平均)。

从回测结果来看,港股中高成长的股票有显著且稳定的超额收益,我们测试的七个成长类因子月平均超额收益全都大于零,胜率也全部超过50%,其中效果最好的是delta_roe,多头组合年化超额收益3.99%,夏普比达到0.72,胜率62.1%;delta_roa多头组合年化超额收益3.58%,胜率62.1%,夏普比0.63;delta_eps多头组合年化超额收益2.67%,胜率58.8%,夏普比0.45。

2.2.4、盈利和运营能力类因子

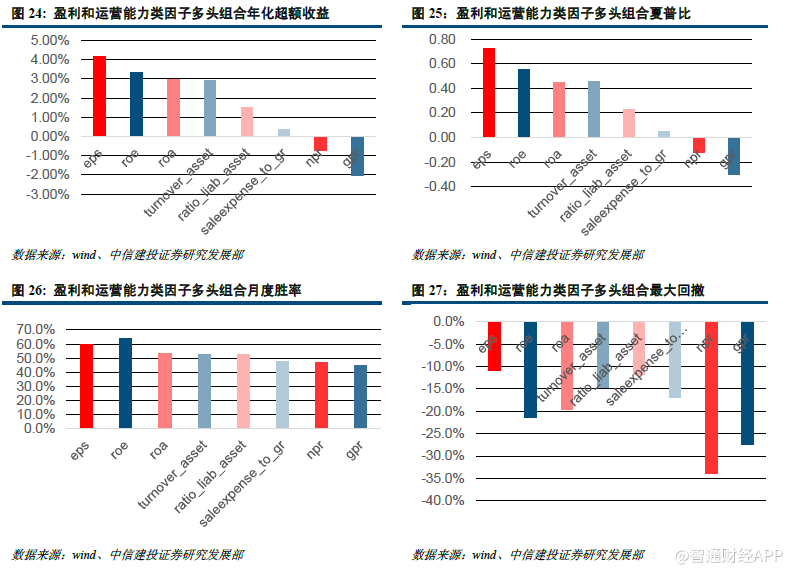

图24-27分别展示的是eps,roe,roa,rurnover_asset等8个盈利和运营能力类因子多头组合的年化超额收益(月平均超额收益*12),夏普比(年化超额收益/超额收益年化波动率),月度胜率和最大回撤,其中每个因子的多头组合全部为因子值最大的第一组。图28是盈利和运营能力类因子多头组合的超额收益累计净值(基准为月末成交额100万港元以上港股中流通市值前40%股票收益率简单平均)。

盈利和运营能力类因子中,eps、roe、roa和turnover_asset选股效果显著,其他因子效果不佳,其中eps多头组合年化超额收益4.15%,夏普比高达0.73,胜率59.5%;roe多头组合年化超额收益3.33%,夏普比0.55,胜率高达64.1%;roa多头组合年化超额收益2.94%,夏普比0.45,胜率53.6%;turnover_asset多头组合年化超额收益2.91%,夏普比0.46,胜率52.9%。

2.2.5、估值类因子

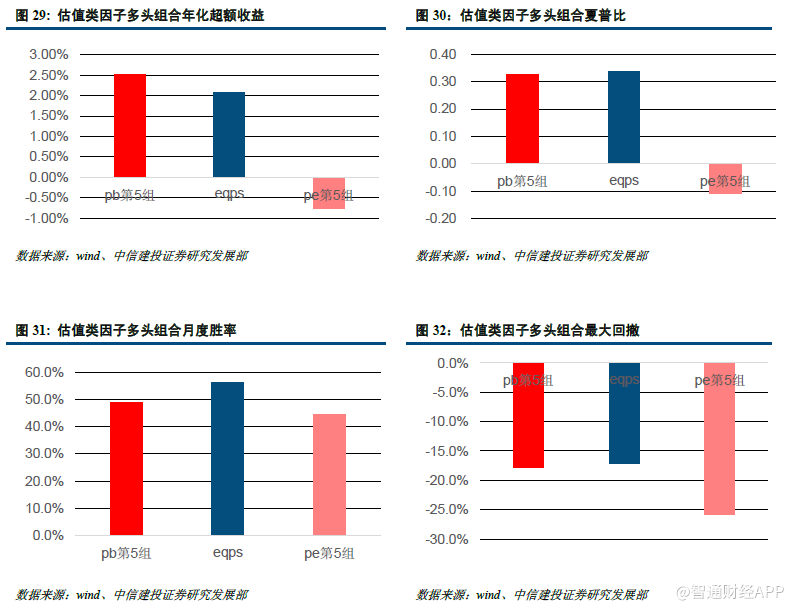

图29-32分别展示的是pb,eqps和pe3个估值类因子多头组合的年化超额收益(月平均超额收益*12),夏普比(年化超额收益/超额收益年化波动率),月度胜率和最大回撤,其中pb,pe多头组合为因子值最小的第5组,eqps多头组合为因子值最大的第1组。图33是估值类因子多头组合的超额收益累计净值(基准为月末成交额100万港元以上港股中流通市值前40%股票收益率简单平均)。

三)港股因子测试总结与展望

本文研究了港股市场的基本概况并测试了常见选股因子在港股中的选股效果。相比A股而言,港股市场存在大量缺乏流动性的壳股,并且整体上成交量也远低于A股;

从历史回测来看,港股中并不存在市值效应,基于市值中性的港股大类因子测试中发现,港股存在普遍的横截面动量效应,dea,dif,以及一个月、三个月和六个月动量多头组合都表现良好;

成长类因子在港股中有稳定的选股效果,其中delta_roe,delta_roa和delta_eps选股效果最佳;

盈利类因子中,eps、roe和roa选股效果最佳,其中eps夏普比高达0.73;

估值类因子表现整体不如前三类因子,pb和eqps多头组合能跑赢基准,但pe在港股中选股效果并不显著。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP