年销售突破5000亿元,中国恒大(03333)估值切换正当时

本文来自海通证券的研报《中国恒大(03333):销售突破5000亿元,估值切换正当时》,作者为海通证券分析师涂力磊。

智通财经APP获悉,根据第三方中指公布的房企2017年销售数据,恒大(03333)实现销售金额5151亿元人民币。

海通证券发表研报称,恒大拥有强大的成本控制能力、准确的市场定位、大规模快速开发能力等内控管理措施,这将继续确保企业强大的竞争优势。而恒大强化一二线城市布局,加速销售回款,改善融资结构,均使得公司安全系数提高。目前公司2.76亿平米的土地储备以及在深圳、东莞等地的旧改布局,为未来的业绩增长爆发奠定了基础。

面对复杂的国内外形势和行业竞争,恒大发展战略发生重大转变,从“规模型”向“规模+效益型”转变。从原先的高负债、高杠杆、高周转、低成本的“三高一低”向低负债、低成本、低杠杆、高周转的“三低一高”转变,使得公司经营规模稳定增长,效益显著提升,负债率大幅下降。

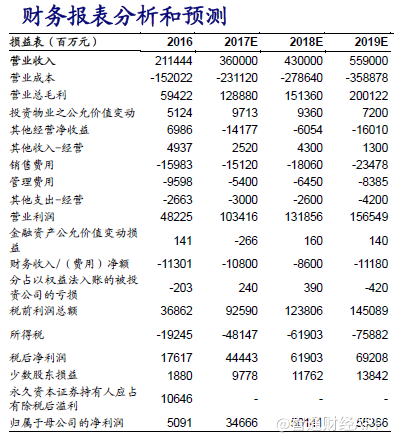

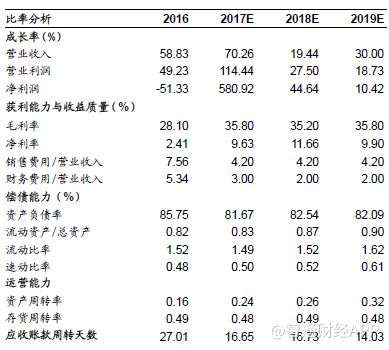

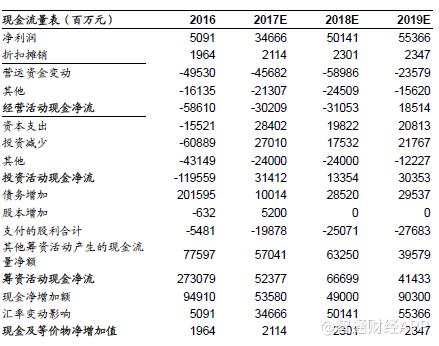

海通证券预计公司2017、2018 年每股收益分别是2.63元和3.81 元人民币。截至2017年12月29日,公司收盘26.95 元港币(22.84 元人民币),对应2017年、2018年PE 为8.68 倍、5.99倍,给予公司2018年9XPE,目标价40.46港元,维持“买入”评级。

业绩承诺丰厚,17年销售突破5000亿元人民币

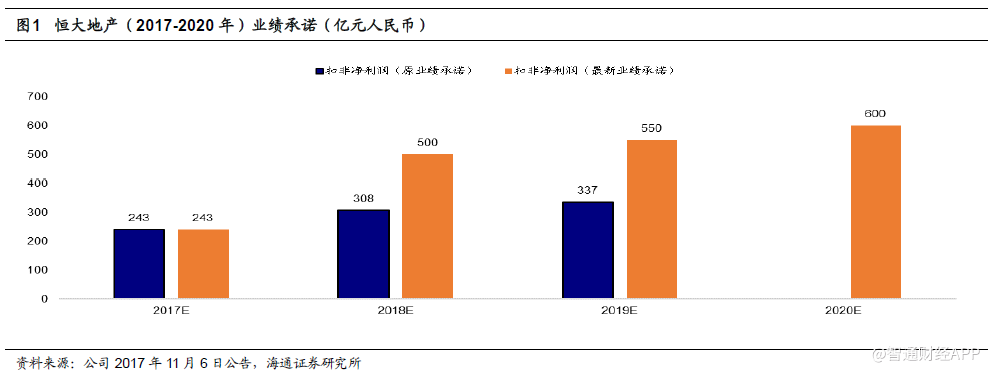

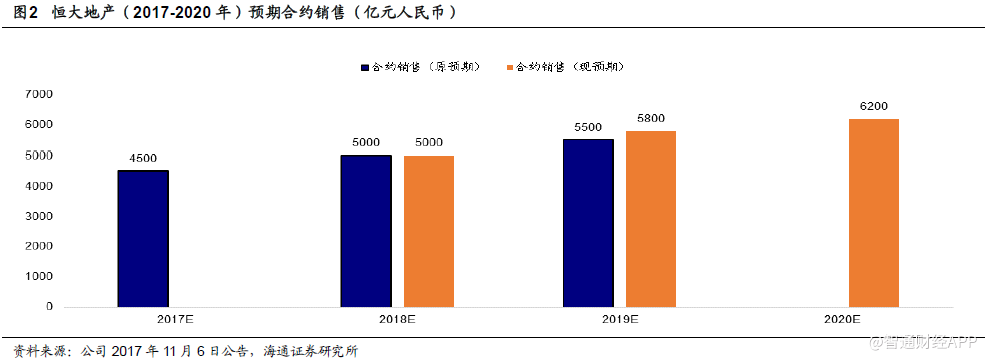

根据第三轮增资协议,凯隆置业及恒大地产承诺于2018 年、2019 年及2020 年之三个财政年度净利润(扣除非经常性损益)将分别不得少于人民币500 亿元、550 亿元及600 亿元,对应的预期销售额分别为人民币5000 亿元、5800 亿元及6200 亿元,而此前凯隆置业及恒大地产承诺2017-2019 年扣非净利润分别为人民币243 亿元、308 亿元及337 亿元。

此次业绩承诺相较上一次显著上调。此外,本次协议恒大地产承诺将于履约承诺期间(即2017-2020 年)每一个财政年度将其净利润的最少68%分派予各自之股东。如果恒大地产承诺期内的净利润少于承诺金额,则按照派付予投资者股息之百分比率=(投资者所持股权之百分比/(实际净利润/承诺净利润))进行调整,上限比率为100%。

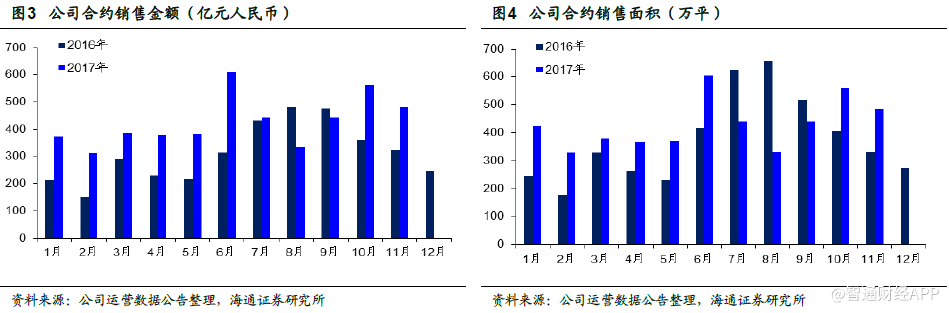

2017年1-11月,公司实现合约销售金额4703.9亿元人民币,实现合约销售面积4732万平米。2017年上半年公司实现归母净利润人民币188.34 亿元。公司17年全年销售突破人民币5000亿元,我们认为公司实现17年承诺业绩扣非净利润243亿元人民币无忧。根据第三方中指公布的房企2017年销售数据,公司实现销售金额5151亿元人民币,销售任务超额完成。

2017年1-11月,公司实现合约销售金额4703.9亿元人民币,实现合约销售面积4732万平米。2017年上半年公司实现归母净利润人民币188.34 亿元。公司17年全年销售突破人民币5000亿元,我们认为公司实现17年承诺业绩扣非净利润243亿元人民币无忧。根据第三方中指公布的房企2017年销售数据,公司实现销售金额5151亿元人民币,销售任务超额完成。

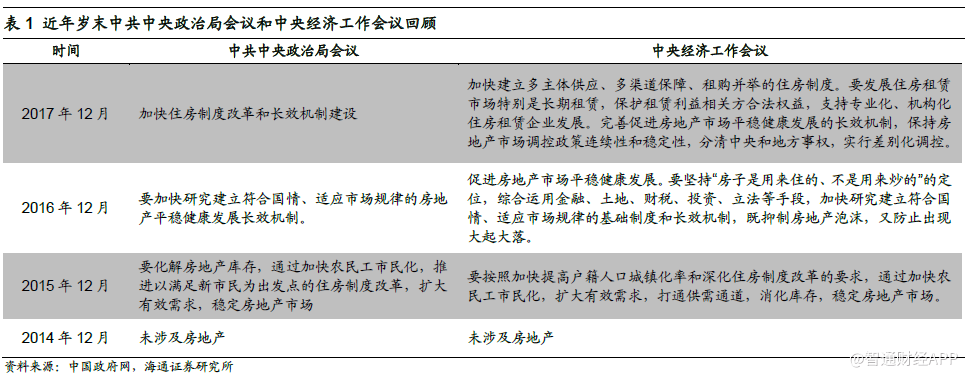

中央经济工作会议定调地产,预期稳定利好蓝筹

中央经济工作会议12月18日至20日在北京举行。本次会议对房地产市场定位和住房改革制度提出了“多主体供应、多渠道保障、租购并举的住房制度”、“ 促进房地产市场平稳健康发展的长效机制”等更为具体和明确的指导要求。我们认为新时代房地产市场将呈现以下主要特点:调控政策将保持连续性和稳定性;住房制度改革将不断深化,租赁市场和共有产权住房发展将加快;房地产开发企业转型创新动力不断增强。

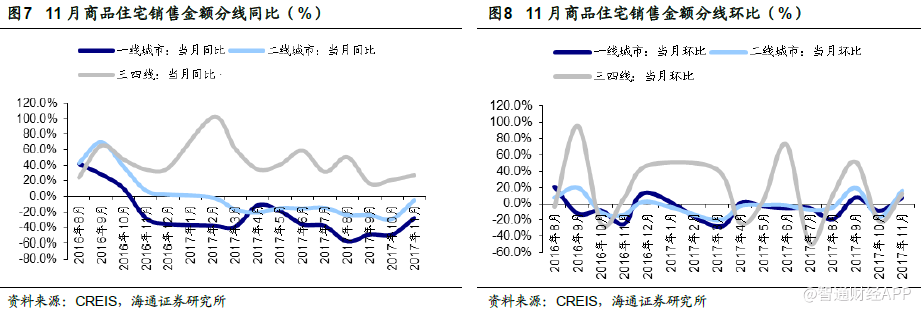

我们认为,中央经济工作会议将指导2018年地方政府房地产管理思想。会议对2018年指导明确,有利于市场预期稳定。其次明确提出“调控要求保持房地产市场调控政策连续性和稳定性,分清中央和地方事权,实行差别化调控。”当前一二线城市销售2017

年已有回落,部分三四线热点城市4 季度开始降温。

我们认为,中央经济工作会议将指导2018年地方政府房地产管理思想。会议对2018年指导明确,有利于市场预期稳定。其次明确提出“调控要求保持房地产市场调控政策连续性和稳定性,分清中央和地方事权,实行差别化调控。”当前一二线城市销售2017

年已有回落,部分三四线热点城市4 季度开始降温。

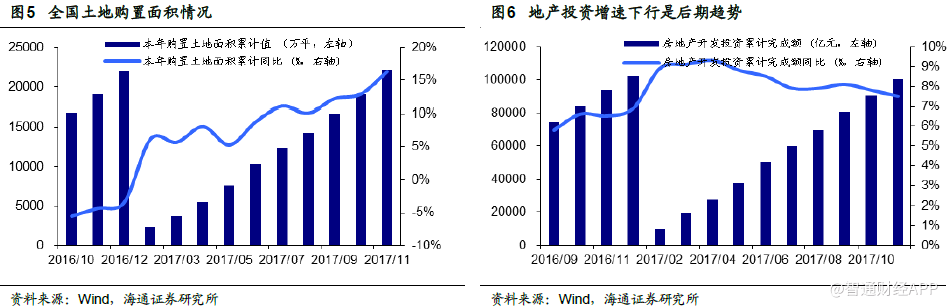

2018年市场重心以保持稳定为主。考虑到2017年行业土地购置有明显增长,2018年保证土地合理转化为新开工同时增加市场供应为主要方向,这样既有利于行业供需稳定,又有利于防止行业潜在失速。在当前基本面形势下,“大一统”的房地产调控并不适合。

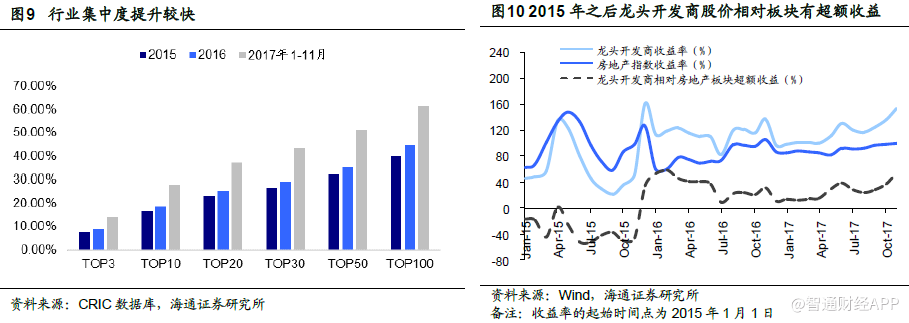

预计2018年分类调控和因城施策两大方向不会改变,“稳定房价”和“去库存”仍将同时存在。以上基本面特征会使得行业结构性机会明显。蓝筹企业在城市布局、项目获取、产品溢价、融资能力等方面仍然具备优势,集中度提升和龙头溢价的逻辑不会发生改变。

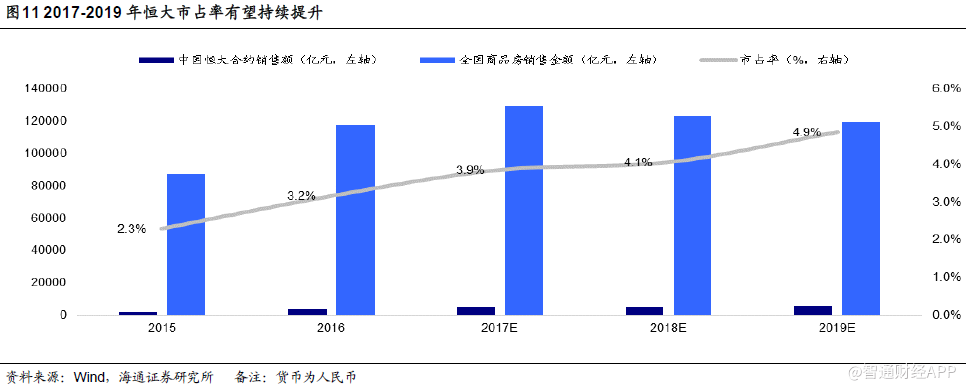

目前中国恒大顺应形势主动在规模与效益上寻求新的平衡,确保企业行稳致远。企业在业务领域、经营模式和房地产金融等方面的实践创新,将不断开辟新的业绩增长点,缓解企业未来发展压力。结合中国恒大业绩承诺以及全国销售市场情况,我们预测17-19 年全国商品房销售额分别为人民币12.9万亿元、12.3万亿元和11.9万亿元,恒大合约销售额分别为人民币5000亿元、5000亿元和5800 亿元,对应市占率分别为3.9%、4.1%和4.9%,市占率有望持续提升。

三轮战投引入1300亿元资金,净负债率或有望大幅降低

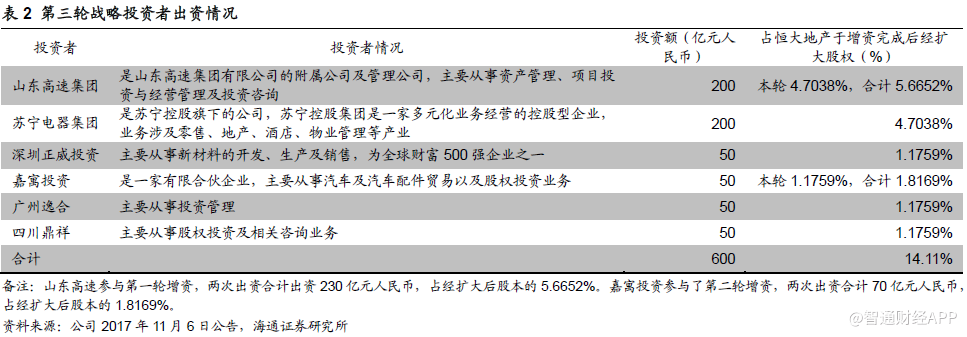

公司2017年11月6日公告,凯隆置业及恒大地产以及公司控股股东许家印先生与第三轮投资者订立第三轮增资协议。第三轮投资者按照第三轮增资前人民币3651.9亿元的定价,向恒大地产增资600亿元人民币资本金,占恒大地产经扩大股权约14.11%权益。

此次引入的投资者共六家,包括山东高速、苏宁电器、深圳正威、嘉寓投资、广州逸合、四川鼎祥,分别出资200、200、50、50、50、50 亿元人民币。三轮增资完成后,战略投资者合计向恒大地产投入1300 亿元人民币资本金,共获得恒大地产经扩大股权约36.54%权益,凯隆置业持股比例下降至63.46%。

至此公司三轮战投累计完成1300亿元人民币融资规模。考虑行业融资处于持续收紧趋势,公司顺利完成战投工作使得企业在行业竞争中进一步确立龙头地位,并奠定难以逾越的优势。

公司三轮战略投资共引入1300亿元人民币资金,恒大地产的净负债率将大幅降低,股东结构进一步优化。

公司三轮战略投资共引入1300亿元人民币资金,恒大地产的净负债率将大幅降低,股东结构进一步优化。

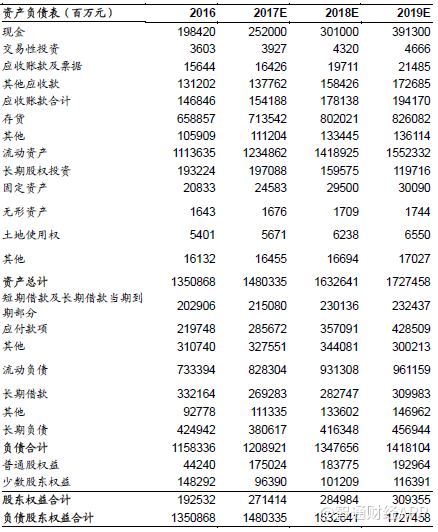

根据公司2016年年报,截至2016年末,公司总借款为5350.7亿元人民币,总权益为1925.3 亿元人民币(其中包括永久资本工具1129.4 亿元人民币),现金余额3043.3 亿元人民币(包括现金及现金等价物、受限制现金)。截至2016 年末,公司的实际净负债率计算公式为(总借款+永久资本工具-现金余额)/(总权益-永久资本工具),值为432%。

关于永久资本工具,公司截至目前已经赎回全部永续债。关于1300亿元人民币战投资金,如果恒大地产成功回归A股,战投资金会变成资本金而不是债务,进入股东权益;如果未成功,战投资金本质上仍然是债务。

两种情况下,我们采取最为保守的实际净负债率测算(净负债率的一般通用计算法则为(总有息负债-货币现金)/所有者权益)。按照此计算法则,2016 年末中国恒大的名义净负债率为120%。由于港股会计准则下永久资本工具计入权益,而其本质为负债,故我们测算的公司实际净负债率将永久资本工具从权益中剔除。由此,造成实际净负债率相较名义净负债率高,如下:

1)假设恒大地产成功回归A股。上市公司的实际净负债率公式为(总借款+永久资本工具-现金余额-战投资金-108.5亿元人民币产业基金)/(总权益-永久资本工具+战投资金+108.5 亿元人民币产业基金),值为98%。相较2016 年,实际净负债率有较大幅度下降。

2)假设恒大地产未成功回归A股。上市公司的实际净负债率公式为(总借款+永久资本工具-现金余额-108.5 亿元人民币产业基金)/(总权益-永久资本工具+108.5 亿元人民币),值为368%。相较2016年,实际净负债率也有部分下降。

此外,凯隆置业、恒大地产许家印与第一、二、三轮战略投资者分别签订了回购协议。在相关投资者要求凯隆置业回购其投资时,凯隆置业可选择不回购该投资者股权。

在此情形下,投资者有权要求许家印先生代替凯隆置业按照投资协议的条款以投资者的原始出资金额进行回购。该协定将免除公司的回购责任,转移至许家印先生处,符合公司及股东利益。在此背景下,三轮战投合计1300 亿元人民币在财务处理上计入资本金,使得公司负债率下降。

港交所新增五个股票期权类别,中国恒大上榜

香港交易所2017年12月21日表示,将于2018年2月5日起新增五个股票期权类别及四只股票期货合约。新增的五个股票期权类别分别是中国恒大、碧桂园(02007)、广汽集团(02238)、融创中国(01918)以及舜宇光学(02382),交易费用每边每张合约3港元,推出当日有7个合约月份可供交易。

而新增的四个股票期货合约分别是友邦保险(01299)、瑞声科技(02018)、碧桂园以及舜宇光学,交易费用每边每张合约3.5 港元,开始交易的首6 个月将豁免证监会征费,推出当日有五个合约月份可供交易。期权的推出丰富了投资策略,从而吸引更多投资者对其进行双向投资,带动股票活跃度。

投资建议:维持“买入”评级,目标价40.46港元

恒大强大的成本控制能力、准确的市场定位、大规模快速开发能力等内控管理措施,将继续确保企业强大的竞争优势。而恒大强化一二线城市布局,加速销售回款,改善融资结构,均使得公司安全系数提高。目前公司2.76 亿平米的土地储备以及在深圳、东莞等地的旧改布局,为未来的业绩增长爆发奠定了基础。

面对复杂的国内外形势和行业竞争,公司发展战略发生重大转变,从“规模型”向“规模+效益型”转变。从原先的高负债、高杠杆、高周转、低成本的“三高一低”向低负债、低成本、低杠杆、高周转的“三低一高”转变,使得公司经营规模稳定增长,效益显著提升,负债率大幅下降。我们预计公司2017、2018 年每股收益分别是2.63元和3.81元人民币。

截至2017年12月29日,公司收盘26.95港元,对应 2017年、2018 年PE为8.68倍、5.99倍,给予公司2018年9XPE,目标价港币40.46 元(人民币34.29元),维持“买入”评级。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP