数据与逻辑之辩:保险股何去何从?

本文来自华创证券的研报《数据与逻辑之辩:咬定青山不放松》,作者为华创证券分析师洪锦屏,翟盛杰。

智通财经APP获悉,保险股开年以来表现不尽如人意,市场分歧也逐步凸显,对开门红的担忧扰动市场情绪。华创证券发表研报称,保险开年表现不尽人意并不意味着全年将会变现差,而保费下降,代理人脱落也不意味能影响全年,代理人短期确实存在增速下降和脱落率上升的情况,但不意味着保费增速的下滑。

华创证券表示,短期的利空数据被消化后,保险依然将回归价值增长的主线。各家保险公司针对今年开门红的新情况也在及时调整战略,预计最晚一季度末月保费增速尤其是健康险增速有望回升,而挤去水分之后股价也有望重回价值修复之路。继续推荐中国平安(02318)、新华保险(01336)和中国太保(02601)、中国人寿(02628)。

一、思考:逻辑需要走在数据之前

保险股开年以来表现不尽如人意,市场分歧也逐步凸显。对开门红的担忧扰动市场情绪,看空逻辑从年金到健康险到增员到全年保费增速及新业务价值增速,悲观情绪总在股价下跌中自我强化。回顾近一个季度以来的股票走势,我们发现一个很明显的特征:在短期数据的强扰动之下,中产保障需求释放的逻辑已经无人问津,掌握一个星期、甚至一两天的保费数据仿佛才是投资秘诀。

这显然不是价值投资。我们认为,逻辑需要走在数据之前,尤其是当大方向非常明确的前提下,我们对于短期的波动应用更理性的眼光去看待,对前瞻性的判断也需要更多信心。

1.开门红差则全年差?

不要用老眼光看新问题。事实证明在新的利源结构下,投资不再是保险股的核心决定因素,而这种变化是负债端的结构决定的。而当下,“开门红差则全年差”是新出现的一个“老问题”。

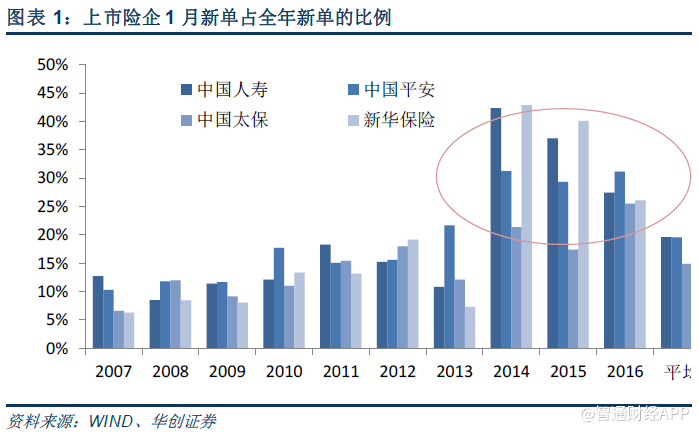

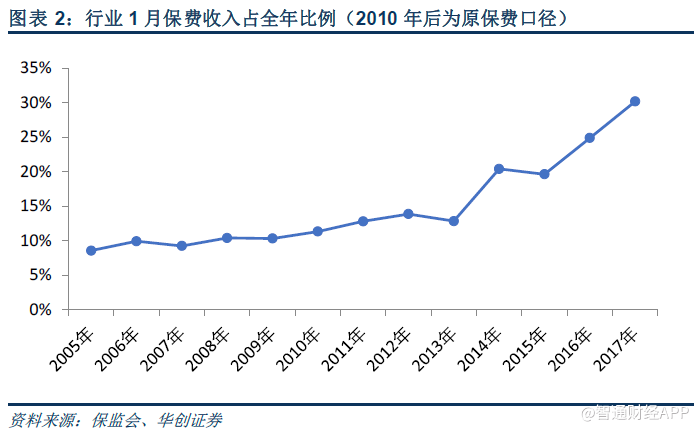

从数据上看,2007年至2016年保险公司1月新单占全年新单的比例平均不到20%,尤其是2014年之前,平均值只有12.6%。2014年是寿险行业的一个转折点,保险公司的发展从这一年开始出现巨大的分野,“负债驱动型”保险公司低调潜行,“资产驱动型”保险公司风帆正举,体现在数据上则是中短存续期及理财型年金的大幅兴起。平安太保等公司虽然好于整个行业的大干快上,但被这股潮流裹挟,冲量型的保费依然增长明显。

2014年-2016年1月的保费收入占比直接上冲到30%以上,预计2017年这一比例与2016年接近。我们静态的看,一月份乃至一季度确实影响巨大,但这种开门红的巨大影响是前几年行业发展特殊阶段中被强化的,在2017 年行业回归“保险姓保”的大背景下,这种简单的趋势外推显然是武断的。

我们认为,今年一月份的保费数据同比下滑在20%左右是正常的。由于行业自身的转型和134号文的监管影响,这是一个挤水分的过程,尤其在类似“秒杀”的这种开门红营销活动期间,考虑营销费用后,所售新单的新业务价值几乎为零。开门红的低于预期,正是对保险消费回归理性,保障型保险需求释放的验证。

我们认为,未来1月保费收入占比大概率回归到15%-20%的区间内,保险公司基于今年的策略失误也会及时调整全年的营销节奏和方案。由于保障需求释放较理财型更为平稳和刚性,未来保费收入的增速在剔除基数影响后会趋于平稳,而新业务价值的增长依然维持在15%-20%的区间。

2.保费下降,代理人脱落影响全年?

保障型保险,主要是健康险,另一个市场广泛关注的问题——代理人的脱落。其逻辑推演是,年金不好卖,代理人收入下降,导致脱落速度加快同时新人招募难度加大,从而打破过去两年保费增长-更好的招人-更快的保费增长的正循环,对未来保费收入展望负面。

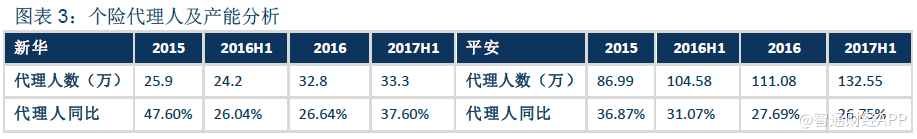

我们认为代理人短期确实存在增速下降和脱落率上升的情况,毕竟从2015 年开始行业人数连续三年高速增长,总体扩张一倍,存在自然回落。但认为代理人增速回落就意味着保费增速的下滑,这其中还有许多问题需要验证:

回落不意味着下降。回落有基数和整体规模已经较大的原因。台湾21万代理人,占总人口的0.9%,按此比例我们的上限是1260万人,同时台湾15.5万的经纪人代表客户挑选保险产品,相较之下我们的仍有长足的增长空间。某些追赶型的保险公司2018年的增员目标在翻倍以上,说明只要战略得当,增员不会构成瓶颈。

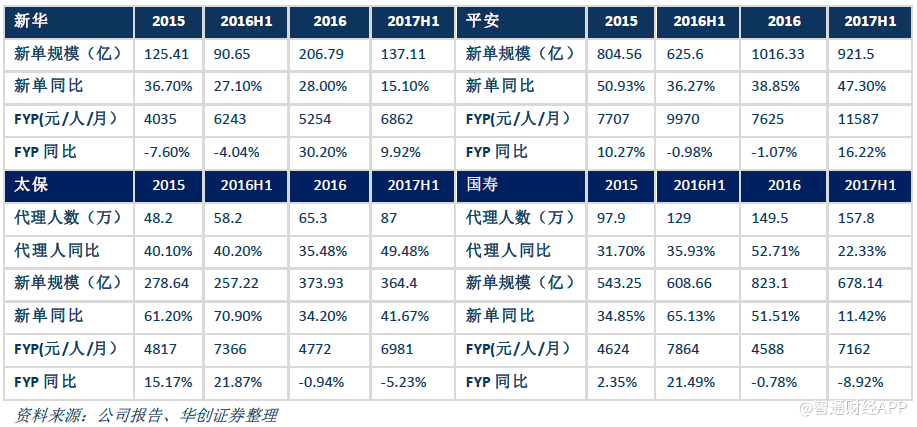

产能提升是否可以弥补代理人规模增速下降。由于前两年人员快速扩张,人均产能的提升远低于保费增速,2016年新华、平安、国寿和太保产能增速为30%、-1%、-1%和-0.8%。未来在保险公司更加重视提升队伍质量的战略下,人均产能是有较大提升空间的。

代理人脱落的前提是找到收入更高的就业岗位。目前上市公司代理人的平均收入在6000元左右,2016年北京、上海、深圳和广州的平均工资是7706、6504、7480和7425元。保险代理人基本能达到平均水平,而且存在巨大的上升弹性,不像别的行业需要熬年头,同时相对体面和舒适的工作环境(不需要干体力活、时间灵活等)都存在比较优势。

多元化渠道也在发展。友邦在台湾已经开始压缩代理人渠道,转而发展银邮和互联网渠道,目前国内的第三方平台和保险经纪公司也在蓬勃发展,只是短期难以撼动代理人的主体地位。第三方渠道的发展也将促进保险产品更好更深的触及客户。

我们认为,短期的利空数据被消化后,保险依然将回归价值增长的主线。各家保险公司针对今年开门红的新情况也在及时调整战略,我们预计最晚一季度末月保费增速尤其是健康险增速有望回升,而挤去水分之后股价也有望重回价值修复之路。继续推荐中国平安、新华保险和中国太保、中国人寿。

二、我国保障保险进入高速发展期

保障保险中最具代表性的就是健康险,其消费属性很强,包括医疗保险、疾病保险、失能收入损失保险、护理保险以及医疗意外保险等。2017年11月15日保监会对《健康保险管理办法(征求意见稿)》公开征求意见,足见监管对健康险发展的重视。

在2016年下半年之前,健康险的发展存在一定瑕疵,即个别健康险公司在销售护理险的同时附加大量万能险账户,使得健康险保费增速从2012年万能险爆发时代起,便扶摇直上,在2016年达到65%的峰值。此时的健康险发展并未反映真实的保障型需求,自2016年下半年中短存续期产品受限以及2017年5月保监会发布134号文之后,该类产品销售逐渐走弱,当前健康险保费开始显现真实的健康保障需求。

截至2017年11月,健康险保费达到4106亿,同比增6.87%,增速大幅下滑,但同短期理财型保险保费的增速下滑基本相当,而健康险占整个人身险行业保费的比例为16.05%,同2016 年18.18%相比虽也有下滑,但基本反映了健康险在人身险中的占比逐渐稳定,随着人身险行业走向规范和保障保险的发展,该占比未来将有逐步提升之势。

引发健康险需求最直接的因素就是人口年龄结构的改变带来的健康关注度提升和人均收入的提升。自中国劳动人口占比逐年缩小以及65 岁以上人口逐渐增加开始,标志着中国将不可避免走入老龄化社会。截至2016年,65岁以上人口占比达到10.80%,创历史新高,而老年人口抚养比达到14.96%,也创下历史新高。

这就意味着老年人口自身的健康医疗需求开始逐步扩大,而劳动人口承接的养老压力开始扩大,重压之下自身健康需求也会因此而激发。另外人均GDP 虽然逐渐走高,2016 年已达到人均53980元,但增速却逐渐走低,2016年为7.42%,未来人均GDP增速将逐年趋稳。这即意味着劳动人口在面对巨大的养老压力下,自身收入放缓,内心的焦虑感将明显增加,这也将进一步刺激保障保险需求的爆发。同时,该宏观经济的变化也能很好的解释健康险的销售目标人群为什么是中产或中间年龄人口。

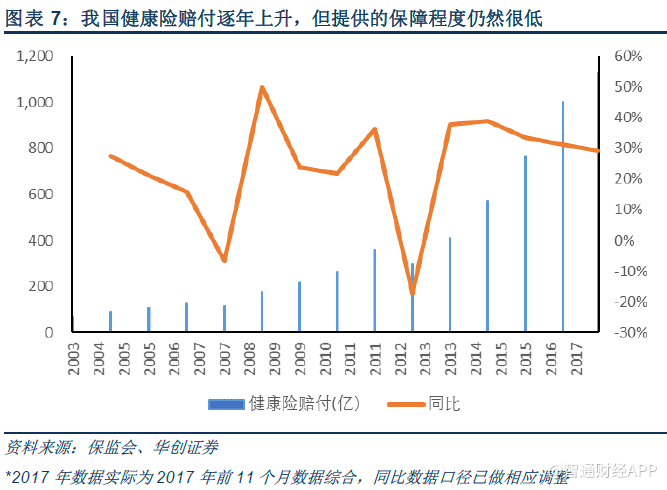

我国健康险赔付额逐年提升,但截至到2017年11月,全国商业健康险赔付总额仅1125.41 亿元,即人均(按14亿人口计算)商业健康险赔付额仅为80.39 元,对整个社会的保障程度相当低。我国刚进入保障保险的大发展阶段,同发达国家相比自然还有不少差距,但发达国家的发展经验却值得我们学习和借鉴。

三、欧美健康险发展水平远超我国,值得借鉴

1.美国:领先的健康险

美国社保体系跟我国不尽相同,其第一支柱相对较弱,而第二支柱企业年金和第三支柱商业保险却相对发达,这也成就了美国是世界保险第一大国的荣誉。

美国作为世界上最发达的国家,其早已经过了保障保险大发展的黄金年代而目前进入了相对稳定的状态。从医疗险单项险种来看,美国医疗险保费增速逐年下滑,目前基本没有增长(2016 年同比增速为2.59%),但占比却相对稳定,占整个寿险公司保费收入的15%(2016 年为16.64%)。这也就是说,美国仅商业医疗险占寿险的比重就已经与我国健康险占寿险的比重相当。

美国当前社会的年龄结构也呈现一定的老龄化倾向,劳动人口占比稳定,但青少年人口却和老年人口呈现此消彼长的关系。从劳动人口逐年增加的1970 年到2000 年之间,也是美国健康险高速增长的时间段(参考医疗险保费增速),此后随着劳动人口稳定其保费增速也趋于稳定。而通过美国人均GDP 增速同医疗险增速对比发现,二者存在很强的相关性,即人均经济创收基本决定了健康险的保费支出。

这对中国健康险发展的启示为,当健康险增速同人均GDP 增速基本趋近时,健康险就从高速发展期进入了稳定发展期。但目前从健康险的增速来看(剔除此前理财型健康险保费后真实健康险保费增速大致在30%左右)同人均GDP增速相比还有很大空间,目前健康险发展仍处于普及阶段,甚至是普及的起步阶段,未来3-5 年保费增速还将有一个较大的跨越空间。

2.欧洲:高福利地区依然需要健康险

我国同欧洲面积相近,但我国健康险与其相比也仍处于低级阶段。欧洲近年来虽然经历了经济增速下滑以及区域债务危机,但其保障保险发展受到的负面影响则较小。

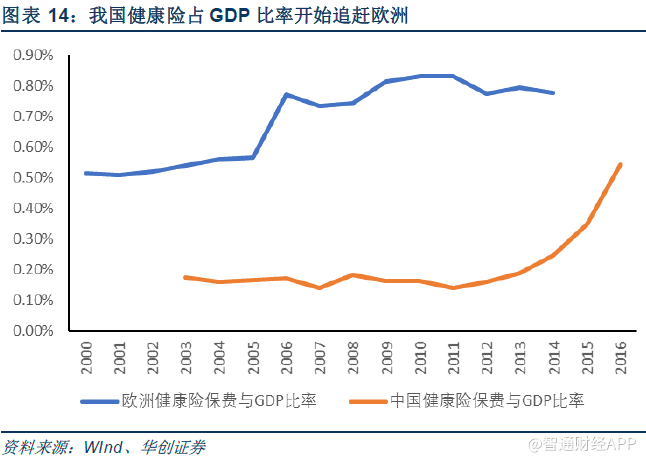

均健康险保费也同样可以看出这样的趋势,但在绝对值上,我国2016 年人均健康险保费仅为292.36 元,即使按照目前的汇率计算,我国目前人均健康险保费仅为欧洲2012 年人均健康险保费(137.39 欧元)的27.07%,差距非常明显。

欧洲的发达经济体大多是高福利高社保国家,其第一支柱的保障较为全面,而我国的社保体系虽然覆盖面广,但替代率非常低。我国基本养老保险的目标替代率在 60%左右,而世界银行建议如果退休后生活水平与退休前相当,养老金的替代率需要达到 70%以上,而现实情况来看,我国基本养老保险的替代率却是在不断下降的,目前大约只有40%左右,这意味着如果靠社保退休后的生活水平将大幅下降,因此无论是养老金还是健康险未来的需求都将超越欧洲。以健康险占GDP 比率为例,目前我国健康险占比GDP 为0.54%,而欧洲2014年时为0.78%,但自2012年该差距在逐渐减小,未来大有赶超的可能。

四、综合型大寿险公司发展健康险具备天然优势

1.健康险需要更重的线下资源

健康险虽然仅分为五个品类,即医疗保险、疾病保险、失能收入损失保险、护理保险以及医疗意外保险等,但其销售的非标准化程度高,需要代理人逐个服务销售,同时健康险需要医院等线下场景资源的配合,大型的保险公司更有可能整合上游的体检、化验和下游的诊断、医护资源,形成具有护城河的健康险产业链。

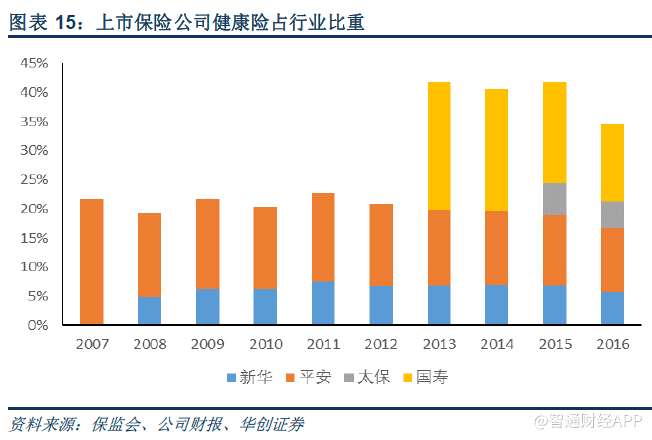

四家上市保险公司目前(长期)健康险保费占整个健康险行业保费的比重大致在35%-40%之间,受近期监管影响占比岁略有下滑,但整体仍保持平稳。而随着2017 年健康险新规出台和保险公司战略向健康险的进一步集中,市场集中度还将进一步提升。

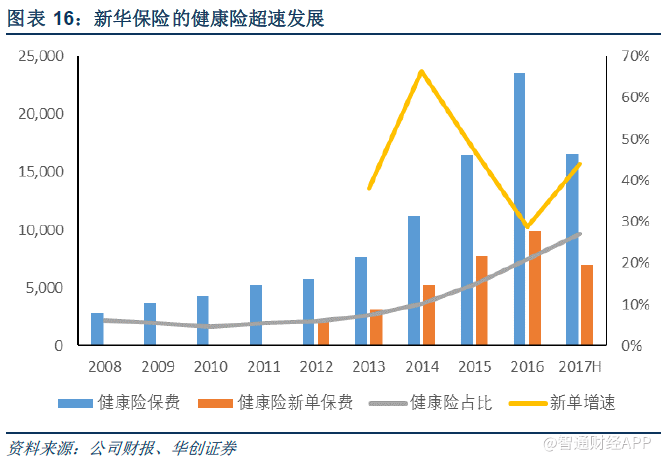

新华自2015年开始的转型之路即建立在判断保障保险必将大发展的行业背景之下。当前新华保险保费中健康险占比最高,2017 年年中达到27.11%,未来有望成为专业性的健康险人身险公司。

新华在2017年上半年个险代理人基本没有新增的情况下,其健康险新单仍然逆势增长达到43.9%,可见高质量的代理人队伍同样是促进健康险大力发展的重要因素。目前新华保险计划在2018 年进行增员计划,结合其高举绩率、高产能和高留存率的“三高”代理人队伍质量,其健康险新单增速或再创新高。而新华的例子也再次表明,像健康险这样的保障保险销售,其并不完全取决于个险代理人规模绝对增长,也同样由其代理人质量决定。而平安、太保和国寿同样如此,得益于自身强大的资本实力和产品设计能力,配合高质量大规模的个险代理人,其健康险的发展空间还有很大空间。

2.看好刚需市场

从欧美健康险行业的例子可看到,我国健康险发展同其相比还有很大差距,我国健康险行业完全处于供小于求的卖方市场,未来健康险向欧美看齐是经济社会发展的必然规律,不可阻挡。即使短期代理人队伍因市场因素的调整会对健康险的销售带来一定冲击,但健康险大发展的趋势不会因此而改变。

从微观上来说,在供小于求的卖方市场背景下,以健康险为主的保障保险其利润率能达到80%甚至更高,这就足以吸引各家保险公司绞尽脑汁大力推进。这如同1999 年保险行业大发展投连险一样,继而接连出现的分红险、万能险,其都是保险公司为了规避利差损风险而西学东用的产物。总体而言,健康险发展行业大方向不变,不过是时间长短问题而已。

我们认为保险的长期需求释放逻辑依然明确,短期数据的变化只是插曲,投资决策不能完全依附于短期的数据,我们需要跳出眼下,着眼未来。

风险提示:保费严重下滑,无风险利率下滑。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP