想了解钴行业未来的供需格局?搞懂这五个问题就够了!

本文选自“方正证券”,作者韩振国,原标题为《钴市五问》。

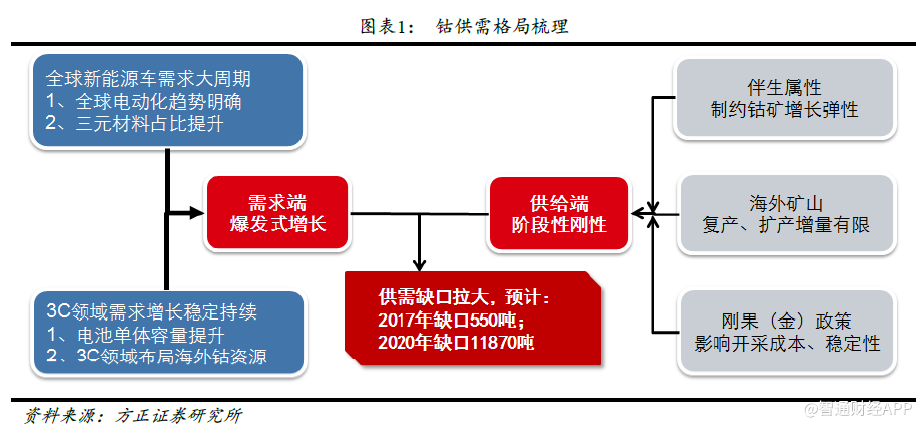

在需求端上,分析了未来需求的增长点以及存在的潜在性问题;在供给端上,分析了钴属性所带来的影响、海外矿企开采现状以及刚果(金)税收政策影响。

钴需求持续大幅增长的动力是什么?

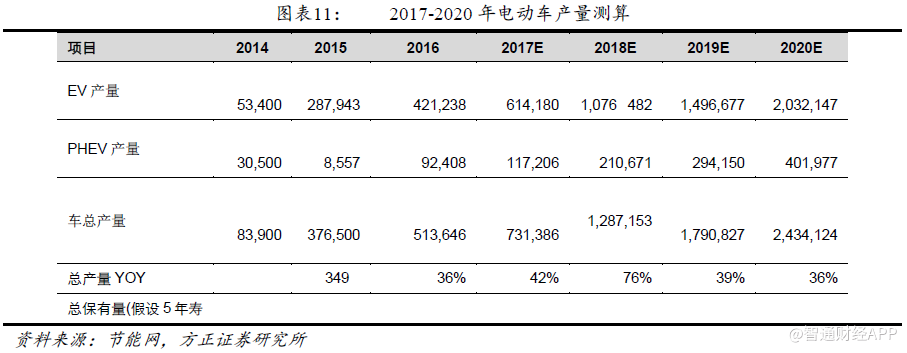

动力电池材料中对钴的需求是未来钴需求爆发式增长的关键因素。动力电池材料主要应用于新能源汽车,随着各大车企加速新能源车的布局,新能源车产销量有望进一步超预期增长,带动动力电池材料对钴的需求增长。

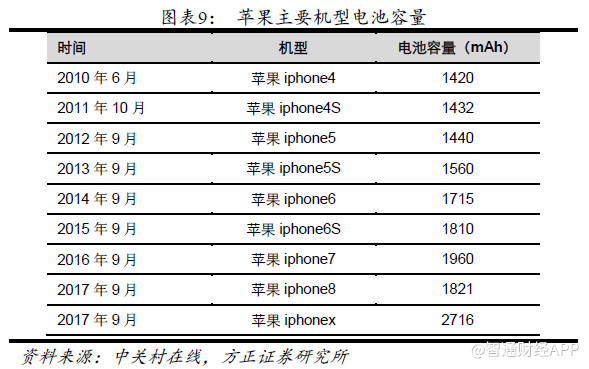

3C电池行业中,单体电池含钴量的提升受限于产量的下滑,预计总体维持一个稳定增长的态势,尽管没有爆发式增长点,但基础体量大,仍是钴需求增长不容忽视的点。

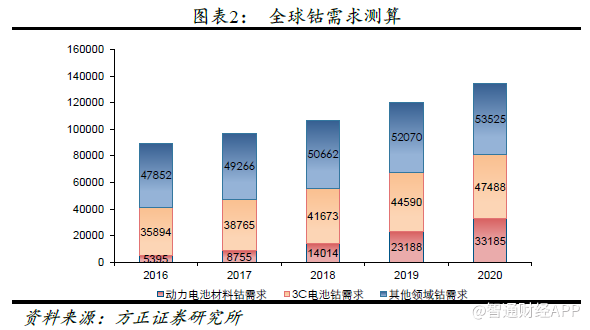

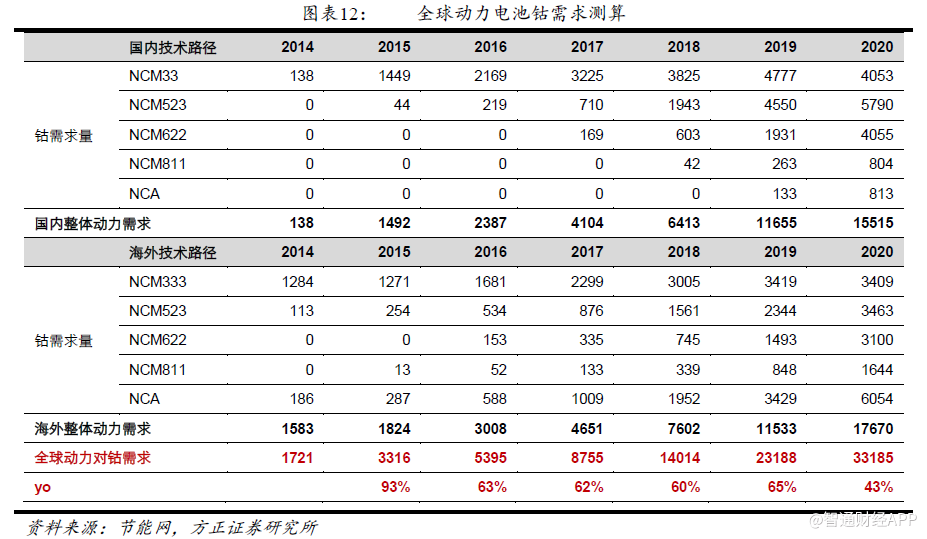

其他行业无明显增长点,维持稳定趋势。通过测算,2020年全球精炼钴需求将从2017年的9.6万吨达到13.4万吨。电池材料对钴的需求从4.7万吨达到8万吨,其中,动力电池对钴的需求从8700吨增长至3.3万吨,3C电池对钴的需求从3.8万吨增长至4.7万吨。

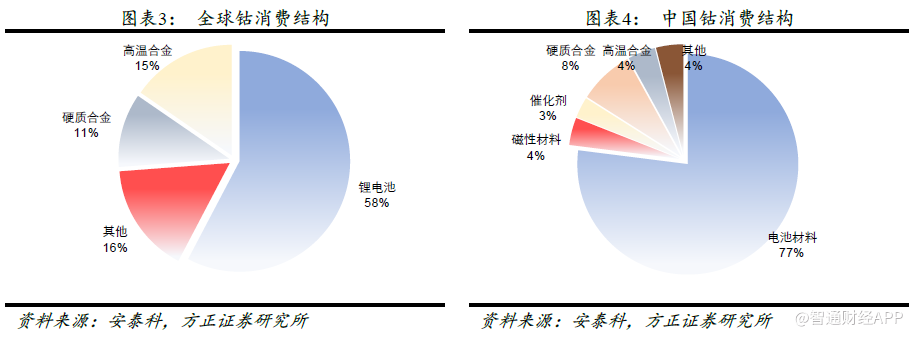

中国钴消费结构中以电池材料为主

中国钴消费结构中,电池材料占比77%。根据安泰科数据,2017年上半年我国钴消费量约2.5万吨,同比增加13.6%,其中电池材料(钴盐领域消费)消费量约为2.33万吨,同比增加22%,钴市场库存快速消耗,从2016年供给过剩向2017年供应紧缺切换。

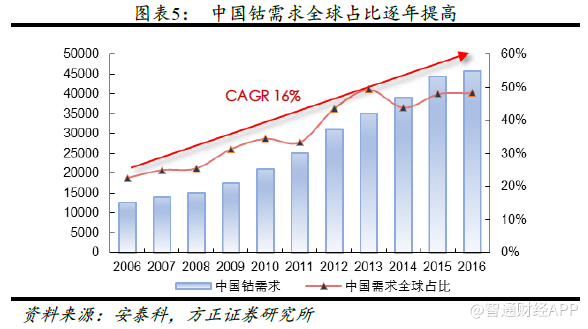

2010-2016年全球精炼钴需求由约6.10万吨升至9.50万吨,CAGR约7.72%;2010-2016年中国精炼钴需求则由2.10万吨大幅升至4.45万吨,CAGR约16.21%,已占全球需求总量近48%。

未来需求增量主要来源于新能源汽车

国家“十三五”规划:到2020年,要实现新能源汽车年产销200万辆以上,累计产销超过500万辆,整体技术水平保持与国际同步,形成一批具有国际竞争力的新能源汽车整车和关键零部件企业。

截至2017年11月,我国新能源汽车产量为63.9万辆,全年有望超预期生产。若达到规划预期,未来4年每年平均要新增约37万辆新能源汽车销量,年复合增速高达40%。这一行业格局的变化带动了钴需求的快速提升。

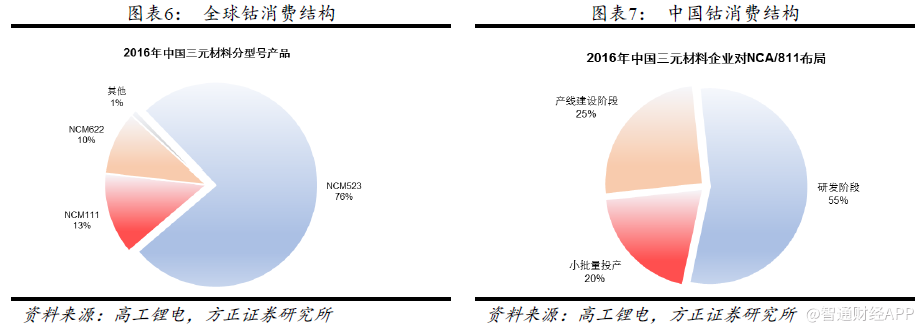

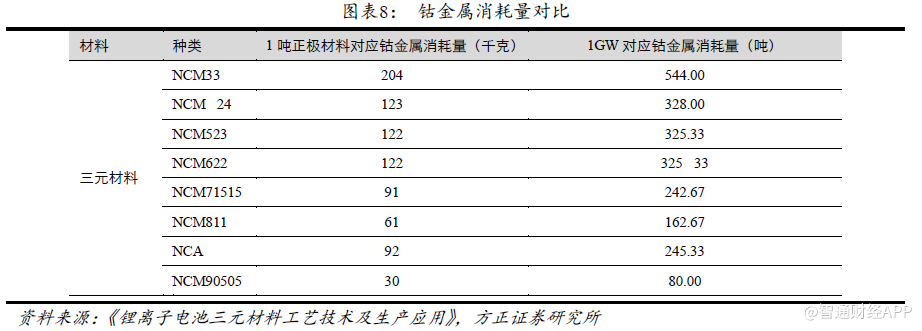

目前全球新能源乘用车、客车和专用车的动力电池均转向使用三元动力电池新材料。国内目前仅有小部分仍使用磷酸铁锂,在未来会被三元材料所替代。在三元电池材料中,增加镍的含量可以提高电池的比容性,提升能量密度。因此制造商商在考虑未来电动汽车续航能力时,逐步转向使用含镍量更高的三元材料。目前,中国三元材料仍以333和523型号为主,部分大厂商已经开始布局622和811型号。

3C领域钴需求稳定增长

3C主要是指手机电池、笔记本电池、移动电源等消费类电池,这类电池主要是以LCO、NCM体系为主导,能量密度从120-250Wh/Kg,循环寿命要求不高,从300次到1000次要求不等。3C电池一般使用钴酸锂或三元材料作为电池正极,使用的钴酸锂电池占据了大部分钴需求。生产一台智能手机大概需要8克的精炼钴。

随着苹果等主流厂商的采取的双电芯容量电池的持续推广,未来手机等3C类产品的单位电容量提升是长期趋势,这将增加钴酸锂消费。另外笔记本的需求也在持续的增加。目前全球电子产品龙头厂商三星、苹果等已经和刚果(金)矿商签订采购金属钴协议,抢占钴资源市场。因此,我们判断未来3C领域对钴的需求有稳定增长的持续性。预计2020年,3C领域的钴需求达到4.7万吨。

三元材料高镍低钴化对需求的影响?

市场对三元材料高镍低钴化可能对钴的需求造成削弱有种种猜测。但我们研究的结果显示在该趋势下,钴的需求仍然保持高速的增长。

在三元动力电池材料中,钴的存在至关重要,其影响到整个动力电池的稳定性和安全性。在考虑续航性的同时,安全性是电池和汽车行业不容忽视的问题。在对三元材料的高镍低钴的转换上,还需要一个较长的周期来进行全方面的支持。预计到2020年,国内三元材料会逐步由523型号转换为622型号;到2025年,才会逐步转向811型号。

另一方面,新能源汽车的增长速度能远远抵消单量新能源汽车对钴需求的下降。通过测算,预计2020年,全球动力汽车产量可达500万辆,其中中国电动车年产量可达到240万辆。

在测算这部分钴需求中,主要通过汽车产量测算,进而测算配备电池容量所需三元材料,最终估算出全球新能源汽车对钴消耗的需求量。在国家大力扶持新能源汽车的大环境下,对汽车产量测算采用乐观假设,同时假设2020年之前,不会出台相关政策限制三元电池在新能源车上的应用。

假设2017年国内三元材料333型号占比67.5%,523型号26%;到2020年,523型号占比37.5%,622型号占比27.5%,811型号占比12%。2017年国外三元材料523型号占比20%,NCA型号占比35%;到2020年,622型号占比15%,811型号占比17.5%,NCA型号占比42.5%。

通过对国内外动力电池三元材料的路径测算,预计2020年,全球动力电池对钴的需求量为3.3万吨。在考虑高镍低钴化的趋势后,2017至2020年,钴需求的年复合增长率仍高达60%。

钴的供应为什么是短期刚性的?

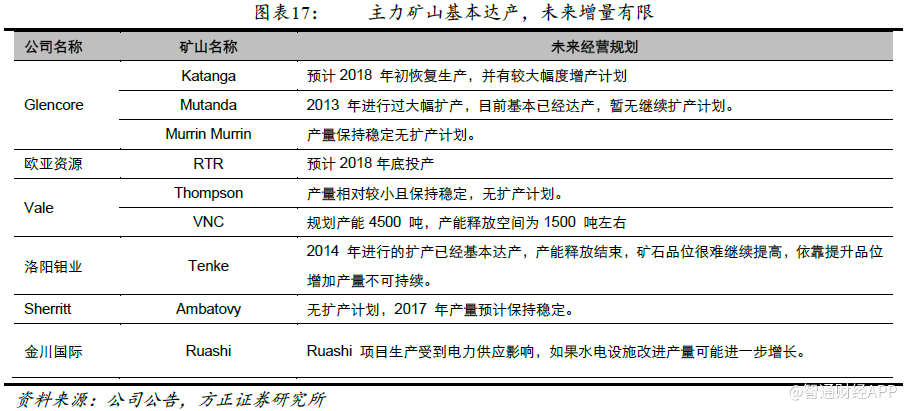

供给方面,钴价格的大幅上涨对一定程度上会刺激钴供给的增加,但由于钴资源的稀缺性,钴矿的伴生特性,以及钴主要产地刚果(金)基础设施相对落后,对钴供应的增加形成一定的约束。同时,各大矿企基本达产,目前披露未来复产、扩产计划清晰,并无明显超预期可能性。未来两年新增产量来自于Katanga矿山复产和RTR项目的投产。

此外,据我们向北京矿冶研究总院的专家了解,建设新的钴矿周期较长,即使是在可研性研究做出工程评估和决策后,从设计施工到竣工验收,一般也要一年半到两年的时间,在短期内无法追赶需求的高速增长。

钴资源稀缺且分布不均

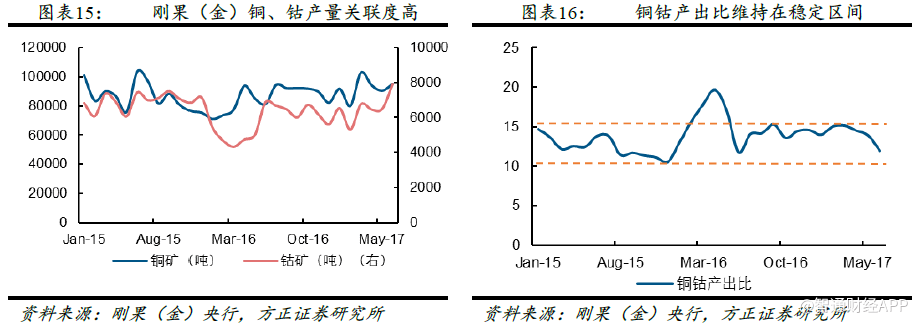

钴资源分布极其不均匀。根据USGS统计口径,2016年全球钴矿储量共计700万吨金属量,其中刚果金储量340万吨金属量,占比49%;中国储量8万吨,占比1%。2016年全球钴矿产量共计12.3万吨金属量,相较于2015年钴矿产量12.6万吨金属量,有所下降,主要是由于全球镍钴伴生矿生产减少所致,而刚果钴产量同比上涨4.8%。其中刚果(金)钴矿产量6.6万吨金属量,占比54%;中国产量7700吨,占比6%。

资源稀缺性和分布不均导致钴开采难度大、成本高,因此短期内随着需求爆发式的增长,供给难以跟上。

钴矿未来新增产量有限

当前,全球钴矿供应主要集中在嘉能可、洛阳钼业(Tenke矿)、欧亚资源ENRC、俄镍、淡水河谷、刚果国家矿业等大型矿业公司巨头手中。仅仅世界前三大钴矿商,仅仅是嘉能可,洛阳钼业和欧亚资源三家公司的产量已达全球钴产量的40%。嘉能可目前是全球最大钴矿生产商,2016年全年共产钴原料28300吨,占全球钴矿总产量23%;洛阳钼业并购的Tenke矿,2016年生产钴金属1.45万吨,居世界第二;欧亚资源集团(ERG),除了拥有Mukondo Mountain铜钴矿,控股的Camrose还拥有包括Kolwezi Tailings、Africo项目和Comide项目等几个中小铜钴矿,目前产能约6千多吨左右,居世界第三。

目前大多数主力矿山产能基本释放完毕,增产潜力有限,整体供应增速有限。

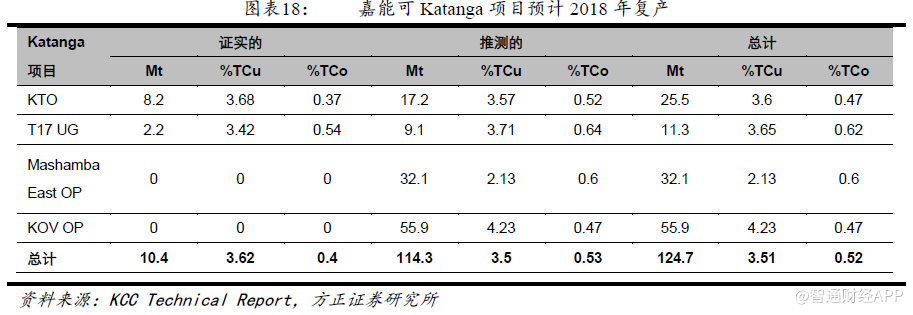

2018年和2019年的主要增量来自于嘉能可Katanga矿山的复产和欧亚资源RTR项目的投产。

其中,Katanga矿山2016年开始停产,造成40万吨电解铜供给减少从而减少钴供给;预计2018年复产、扩产新增5000吨钴金属量;2019年可以新增8000吨钴金属量。

欧亚资源的RTR项目预计2018年底投产,该项目拥有70000吨铜和14000吨钴的年产能力;预计2019年可以新增6000吨钴金属量。

钴未来三年供需缺口有多少?

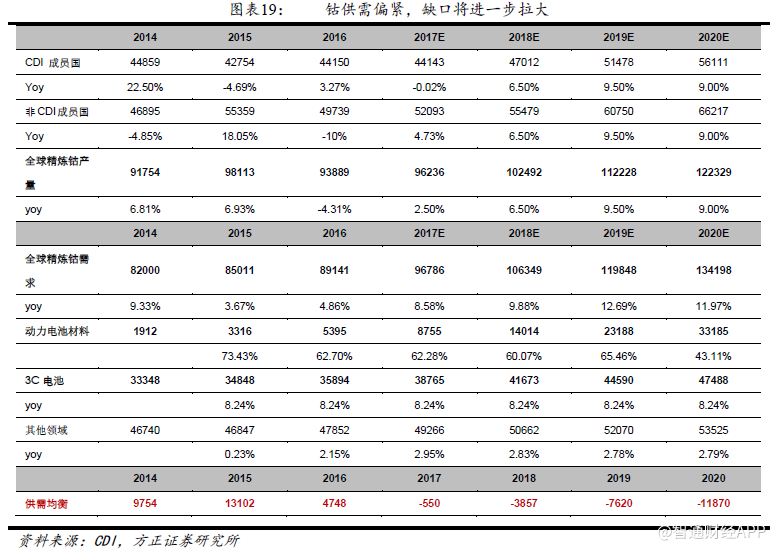

对于钴下游应用的其他领域,我们预计需求维持稳定。在需求端由新能源汽车带动高速增长,而供给端由于伴生属性和增量有限短期难以满足需求的增长。我们判断,钴的供需结构开始供不应求,且缺口呈现扩大之势。2017年钴的供需将出现不均衡,供需缺口达到550吨,未来,供需缺口将进一步拉大,2020年时供给缺口可达到11870吨,钴价存在强烈的上涨预期,整个行业步入新的上升通道。

刚果(金)新政对供需的影响?

2018年,刚果(金)进行了矿业税改,此次税改主要涉及以下几个方面:

金属税率改革:新矿法规定,铜和钴等贱金属税率将从2%上调为3.5%。政府将有权选择包括钴在内的“战略性”金属,战略金属的权利金税率将会上升至10%,虽然铜目前并未被列入,但是无疑给刚果矿业投资带来压力。

暴利税:超额利润商品新征50%的税率。超额利润被定义为当实现的金属价格超过项目银行级可研设定的金属价格的25%。目前铜暂未征收此税,但是考虑到铜价近两年的快速上涨,未来存有一定的可能。

保护权失效:立法者推翻了2002年通过的保护采矿许可证持有者免于遵守10年的财政和海关制度变化的法律措施,新上调权利金税率将施用于所有项目并立刻生效。

总的来看,包括嘉能可、洛阳钼业、欧亚资源集团、五矿资源和艾芬豪矿业等,在刚果金运行矿山和推进项目的公司,将立刻适用于包括铜、钴、黄金等金属更高的矿税,同时还有一项新引入的高达50%的所谓暴利税。税务负担的提升,是否会挫伤矿产商生产的积极性需要观察。

刚果(金)作为全球第一大钴资源国,当地政府已经通过政策变动方式来控制金属钴。无论是从采矿成本来看,还是从矿企面临的政策稳定性来看,税收新政主要对供应形成扰动,利于钴价上行。(编辑:庄禾晴)

扫码下载智通APP

扫码下载智通APP