未来3年经济衰退风险72%!投资者如何应对?摩根大通给出方案

本文来自微信公众号“Wind资讯”。

受益于全球投资和贸易的反弹,全球经济保持强劲增长势头,经济合作与发展组织(OECD)更是表示,今年全球经济增长将创下7年最强。但是盛极而衰的普遍规律时刻提醒市场经济增长见顶的风险,包括摩根大通、德意志银行等在内的多机构均对潜在的经济衰退风险做出预警。

目前全球经济增长究竟处于怎样的环境中?下一次的经济衰退又将在何时到来?根据经济周期的转变,投资者又应该如何调整资产配置?对此,摩根大通经济团队给出了深度研究分析和资产组合转变。

今年全球经济增长将创7年最强

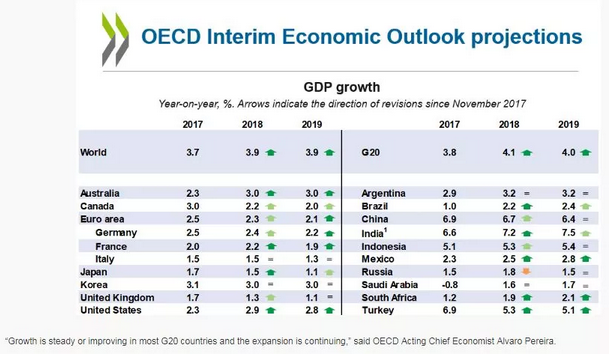

经济合作与发展组织(OECD)最新公布的报告显示,受益于投资和贸易的反弹,全球经济将在2018年迎来七年来最强的增长。但是,OECD同时警告称,贸易战将对已改善的全球经济前景构成威胁。

OECD在其对G20经济体的最新评估中将2018和2019年的全球经济增长预测从之前的3.6%上调到了3.9%,这是自2011年以来的最高水平。

OECD预测美国经济今年将增长2.9%,明年则增长2.8%,减税带来的效应将贡献其中的0.5-0.75个百分点;OECD还预测法国和德国经济的增长将让欧元区今年经济增长2.3%,2019年增长2.1%。

之前OECD预计欧元区2018年增长2.1%,2019年增长1.9%。

至于英国,OECD认为其将错过全球增长的趋势,落后于其它G20国家,今年经济将仅增长1.3%——尽管因全球总体环境改善的缘故比上次预测提升了0.1个百分点。随着英国即将在明年离开欧盟,其经济增长被预测在2019年放缓到1.1%,与OECD上次预测相比没有改变。

摩根大通:未来3年经济衰退风险72%

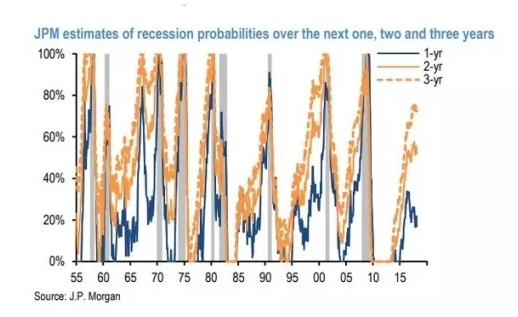

摩根大通在最新公布的研究报告中指出,目前市场正在迈入经济周期的中期,投资者应该需要为经济将进入衰退做准备,而经济衰退的风险在未来3年内可能增长至72%。但是报告还指出,目前仍不需要退出股票投资,仍可以进行一段时间的观望。

根据摩根大通的模型显示,近期的经济指标相对乐观,预计明年经济衰退的概率仅为18%,但未来两年出现衰退的可能性上升至52%,而未来三年经济出现衰退的可能性则高达72%。摩根大通指出,目前大多数市场已经显示出经济周期中期的信号,例如股票有着高于平均水平的回报,并优于所有其它资产,债券回报率低,并且不如其它资产。

摩根大通跨资产策略师John Normand和资深经济学家Jesse Edgerton在报告中指出,若出现以下指标,如:明年如果标普500指数达到周期性高点3000点或美联储2018年或2019年加息次数定价超过四次,则建议投资者开始减少周期性头寸的暴露。

此外,德意志银行全球信贷策略主管Jim Reid接受《CincoDias》采访时警告称,美国在2020年将面临衰退。

Reid指出,2020年将比2018年和2019年困难得多。特朗普的财政改革将在短期内刺激经济,但随后会导致经济过热。Reid并补充称,“我们需要习惯一个全球化降低的世界,英国退欧、特朗普胜选代表了全球化趋势的转折点。”

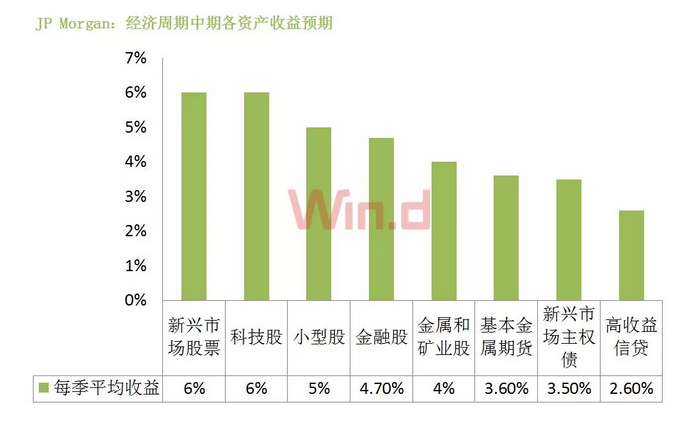

中期新兴市场潜力最大

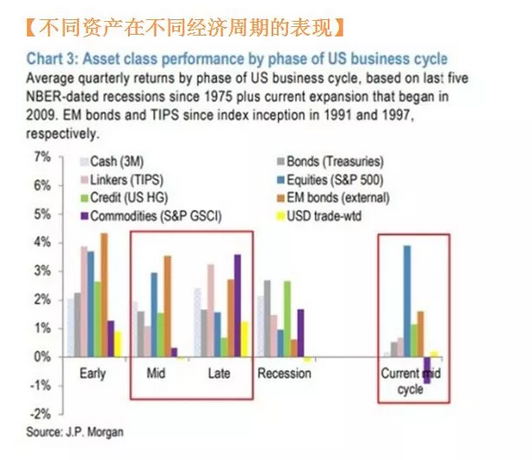

摩根大通指出,在经济周期转换时期进行投资决定非常困难,较早退场将会错失在最后一两年的经济扩大阶段的收益机会,而太慢离场,则会使投资者面临经济进入衰退期时的市场高波动风险。

那么投资者究竟应该如何在经济周期各个阶段进行资本组合配置?根据摩根大通研究显示,在经济周期的中期时,新兴市场股票和科技股为最优选择,两者的每季平均收益预期均达6%;其次是小型股和科技股,每季平均收益预期亦在5%附近。

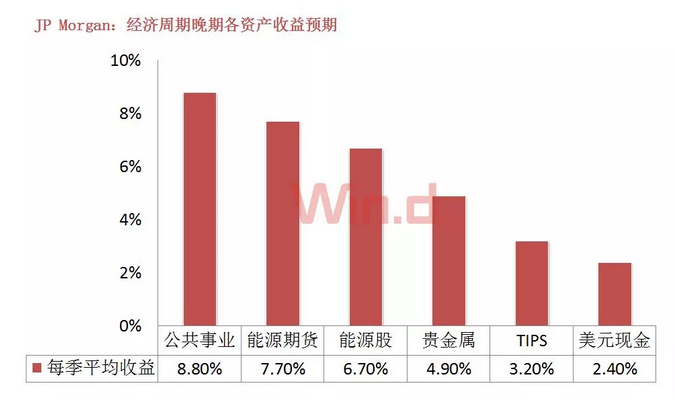

John Normand还强调了在后期周期环境中表现最佳的市场角落,从历史的角度来看,Normand建议公用事业公司、能源期货、能源股票、贵金属、通胀保值国债和持有美元现金。(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP