新市场格局正悄然临近,铅电池双寡头协同能量值得期待

自2017年底行业老大天能动力(00819)举牌行业老二超威动力(00951)事件,引发市场对双寡头联手无限遐想后,整个铅电池市场就再也没消停过,之后的天能二次举牌和超威折价配股操作更是让整个事件愈发扑朔迷离,但是近期的种种迹象表明,双寡头合作的趋势已经愈发明确。

新市场格局的来临或许并不远

目前天能和超威或已是互相持股状态。天能持股超威应该是众所周知的,智通财经APP也从多方了解到,超威也不止一次表示过超威与天能互持股票是行业内较常见的行为,仅是天能触碰了举牌线才会被市场周知,并且超威第二大股东也在该时期前往天能动力调研。

之后天能董事长张天任在参加全国两会期间更是公开表态:并不会参与超威经营管理,但看好这个行业,当地政府也多次希望天能、超威相互持股,不要搞价格战。而对于持股比例被稀释一事,张天任也直言表示:“增持、增发都是市场行为,都是正常的,并不会影响之后是否选择继续增持”。

即使在市场对业绩出现明显动力不足的超威提出种种质疑之际,天能动力在业绩发布会上依然公开表态:超威动力是一家优秀的企业,公司并不会因为超威短期业绩出现波动就轻易出现减持,更多的是表明天能看好铅酸电池这个行业,同时也率先履行当地政府希望两家企业相互持股的意愿。

综合来看,铅酸电池双寡头牵手打造行业新格局的日子,或许真的不会那么远了,那么他们的协同效应究竟会有多大能量呢?来一起畅想一下吧。

越深入的协同将引爆越强的能量

双寡头一旦牵手,将获取非常强势的定价权,并且拥有可观的提价空间。智通财经APP了解到,目前天能和超威两家的市场占有率合计在80%以上,两家联手后基本拥有行业垄断性地位,这意味他们将有非常强势的自主定价权。

而且铅电池产品的合理提价空间还是非常充足的。要知道在2017年铅价波动的情况下,天能和超威本就不高的毛利率分别下降0.8、1.1个百分点至13%、11.9%,这意味着原材料涨价带来的成本提升并没有很好的转嫁到下游,双寡头格局下的铅电池产品提价还是偏于保守的。联手后仅将成本提升部分合理转至下游客户,两家都会有非常可观的业绩增长,更别说其他的部分了。

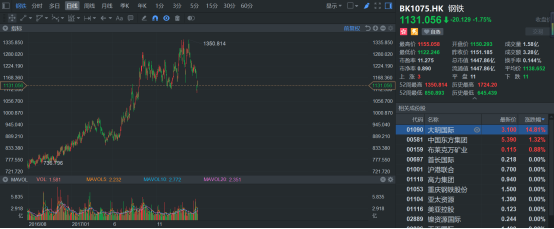

近年来,无论是供给侧改革改变格局的钢铁、水泥板块,还是成本催生产品提价的造纸板块,或者是需求大量增长下的LNG领域,都有着夸张的上涨幅度,而且无一例外的都离不开企业达成涨价共识,而且各领域的企业都在默契地维护着行业环境。

而且刚刚提到的这些领域,龙头市占率都相较于铅电池市场差了太多,因此天能和超威的联手或对市场有颠覆性的改变。

而且这一点,还能从之前天能增持超威后的股价走势看出一些端倪。2017年12月28日,天能累计购入共5668万股超威股份,之后天能持股约占超威5.12%的已发行股本。之后市场反应非常迅速,12月29日超威动力和天能动力分别大涨13.84%、16.5%,交易额纷纷冲破了2亿港元规模。

2018年临近春节之际,在富达基金增持之后,天能动力在2月9日和2月12日两个交易日,以4.33港元和5.09港元的价格,分别增持超威动力1913.6万股和2666.4万股股票,天能动力持有超威比例瞬间从5.12%提升至10.08%,触发了第二次举牌。

此后超威动力在2月7日之后的六个交易日内,股价涨幅达到近45%,最大竞争对手的连续举牌和原大股东继续增持,让超威动力实现了近三个月大涨近68%的壮举。

仅仅是双寡头联手的猜测,就让市场异常的不淡定,可想而知,等到联手正式成功后,市场给予两家企业估值将有一个质的提升。

除定价权获取外,如果两家寡头能有进一步深入合作的话,对旗下经销商也有一定的话语权提升,这意味着天能6.75亿元和超威8.84亿元的销售费用也会有大幅度压缩,极端乐观的情况下两家如能实现技术贡献,天能8.82亿元和超威7.75亿元的研发费用也将有巨大的节省空间。

不得不说,随着两家寡头合作的深入,双寡头获得的收益也将会愈发明显。当然,现在仍有部分投资者对铅酸电池行业有所偏见,认为铅酸电池已经临近淘汰边缘了,但事实或许并不是这样。

铅电池市场远比想象中的要强

铅电池就低温性能和大电流性能而言,拥有无与伦比的优势。首先低温性能,铅酸电池在低温下的放电性能优秀,在-10℃的温度下以10C倍率放电时, 10V以上的电压保持时间能够大于90s,这足以应付中国绝大多数地区的恶劣环境;而锂离子电池低温下的放电性能将会急剧衰减,在东北和西北地区很难实现实际应用。

而铅电池优异的大电流性能意味着其安全性能极高,即便发生意外,由于铅酸电池正负极材料都是铅化合物,电解液是硫酸溶液,三者都不易燃,只能是导致周围的零部件燃烧。

就成本上看,铅酸电池无论是电极材料,电解液还是装配环境要求等都远远低于锂离子电池,拥有非常强的成本优势。再加上现在铅酸电池已基本实现全回收,环保方面也具备超强的优势,因此铅酸电池离开历史舞台的时间或许没有那么早,而目前的各项数据也在印证这一逻辑。

智通财经APP了解到,目前我国电动自行车保有量大约为2亿辆,年产量为3000万辆,电动三轮车的保有量则约为5000万辆,年产量为1500万辆。未来新车市场比替换市场的比例为2比8。根据益普索商务咨询预测,到2025年,电动自行车和电动三轮车电池的总需求量将达到600亿人民币,其中,电动自行车需求达到360亿元,电动三轮车电池需求达到240亿元。

另外,微型电动汽车电池、特种专用车电池、智慧能源、叉车电池以及起动启停电池等多个领域,都将给铅电池带来充足的新增需求。

再加上天能动力与超威动力刚刚公布的业绩数据也同样表明,铅酸电池市场比想象中的要坚挺很多。

综合看来,铅酸电池市场依旧乐观背景下的双寡头协同,其产生的能量,或许真的无法估量。

扫码下载智通APP

扫码下载智通APP