油价反弹拉动资本开支增长,油服行业的机遇?

本文来自财通证券的研报《等待业绩兑现和报表修复,港股油气设备服务公司梳理》,作者为财通证券分析师彭勇。

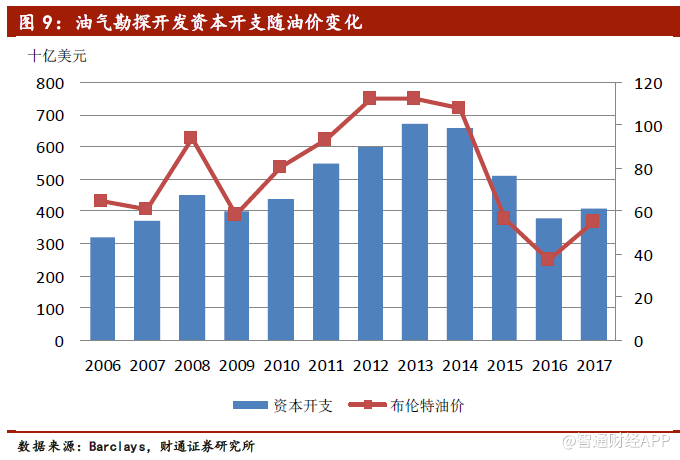

智通财经APP获悉,财通证券发表研报称,进入2018年后,OPEC减产执行率屡创新高,减产态度坚决,减产期限有望进一步延长,需求侧欧洲的经济复苏超出预期,IMF也上调全球经济增速,中国印度欧洲成为原油需求增长的最主要动力。而油气勘探开采资本开支在2015和2016年降幅都超过20%,2017年升幅仅7.3%。油服公司在2017年仍较为谨慎,未来增长潜力较大。

油价站稳65美元平台,资本开支增长潜力大

2018年油价提升至新的高度

2017年布伦特原油在6月下跌至44.35美元后一路上行,在全年最后一个交易日收于66.62美元,全年均价在55美元左右。进入2018年后,油价继续走高,价格在61-73美元之间波动,均价来到了65美元的水平,相较于2017年,油价目前稳定在了一个更高的平台。

全球经济复苏拉动原油需求增长

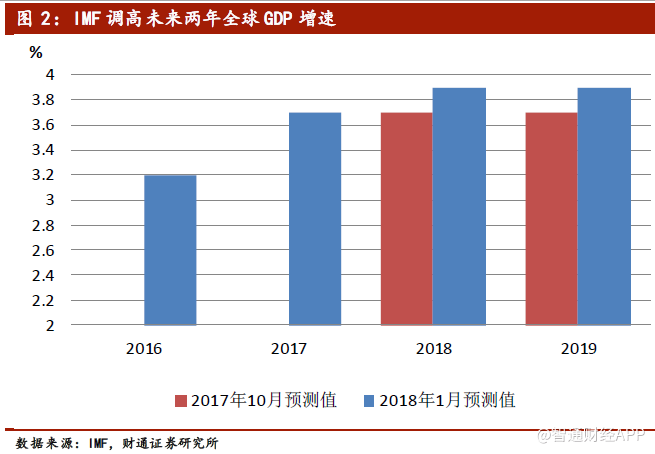

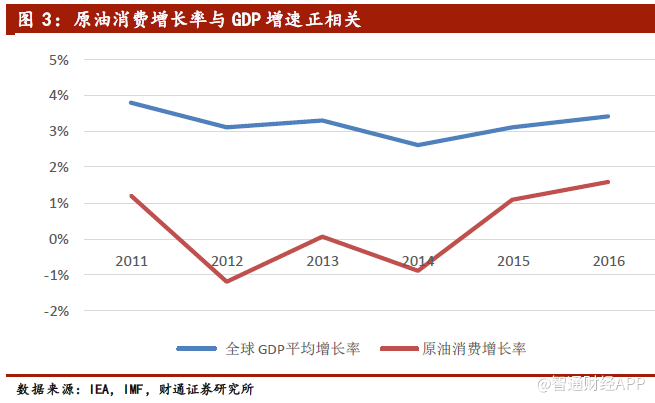

世界性的经济复苏拉动原油需求增长,根据2018年1月国际货币基金组织(IMF)《世界经济展望》估计,2017年全球GDP增长3.7%,较2016年提高0.5个百分点,较秋季预测高出0.1个百分点,2018和2019年的全球增长预测也分别上调了0.2个百分点至3.9%。

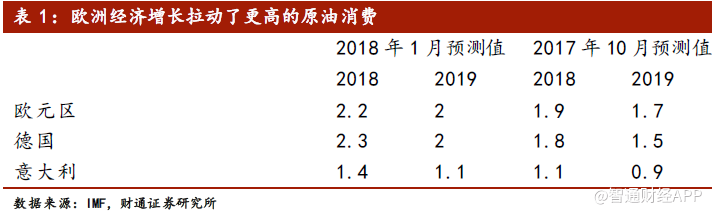

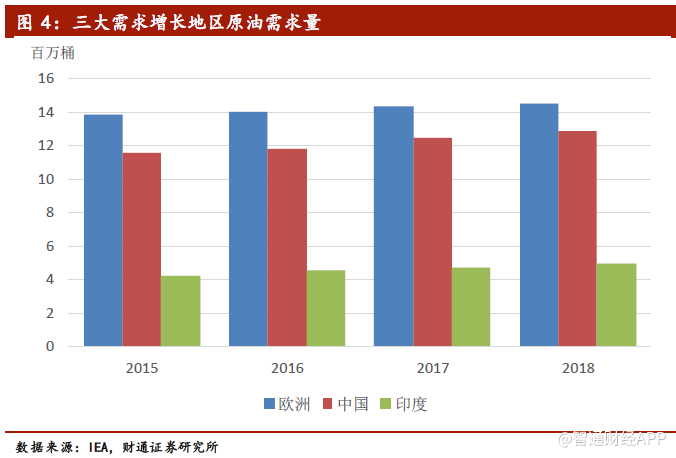

根据国际能源署(IEA)预计,2017年全球原油需求同比增加160万桶/日,OECD国家中,欧洲国家经济全面复苏,全年需求增加33万桶/日,已经达到2011年的水平,在最新的《世界经济展望中》,欧洲地区的GDP增速预测被大幅上调,未来两年将保持2%以上的增速,IEA则预计欧洲地区2018年的原油需求增长14万桶/日。

非OECD国家中,中国和印度继续保持需求增长的态势,中国未来两年的GDP增速预测值也被IMF分别上调0.1个百分点。由于中国和印度仍保持较高的经济增速,IEA预计中国和印度在2018年原油需求分别增长42万桶/日和30万桶/日,2018年全球总需求增长148万桶/日,中国、印度、欧洲成为增长最明显的地区。

供给端的两面:OPEC减产和北美增产

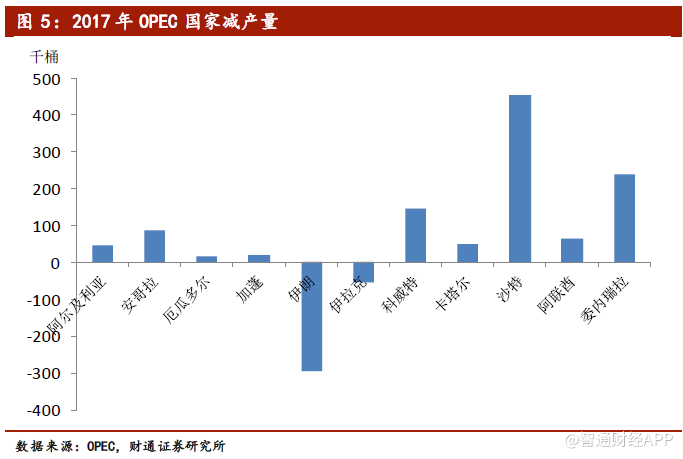

在2017年1月OPEC及俄罗斯等非OPEC国家达成联合减产的协议之后,2017年全年联合减产履约率达到85%,其中OPEC国家减产履约率100%,非OPEC国家减产履约率60%,本次联合减产成为二十多年来减产履约率最高的一次。OPEC国家中沙特和委内瑞拉成为减产的主力军。

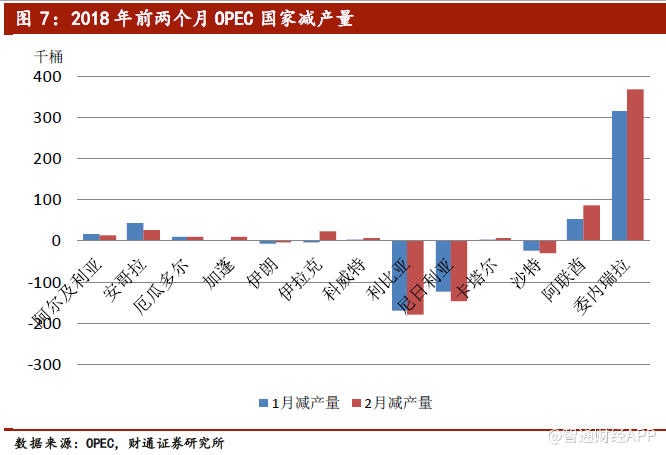

2017年末OPEC与俄罗斯等非OPEC国家联合声明,减产协议将延续至2018年末。2018年1月和2月OPEC减产履约率分别为133%和138%,减产量分别为12万桶/日和19万桶/日,其中委内瑞拉减产的幅度最大。同时利比亚和尼日利亚也加入到减产的行列,分别设定了100万桶/日和180万桶/日的产量上限。从一季度OPEC减产的情况来看,各国减产的决心还是很坚决的,未来减产期限可能会进一步延长。

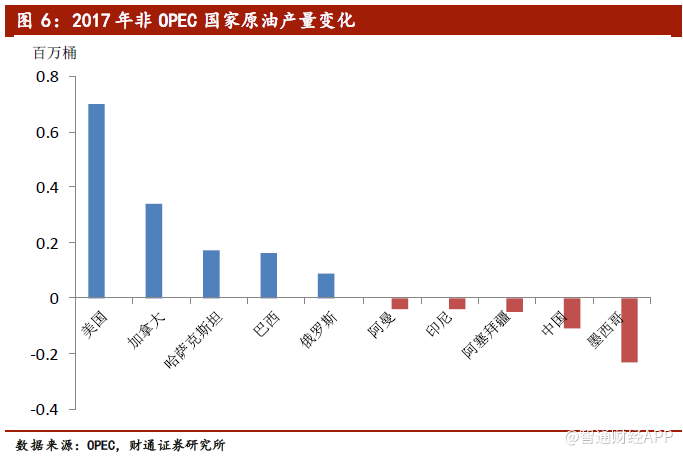

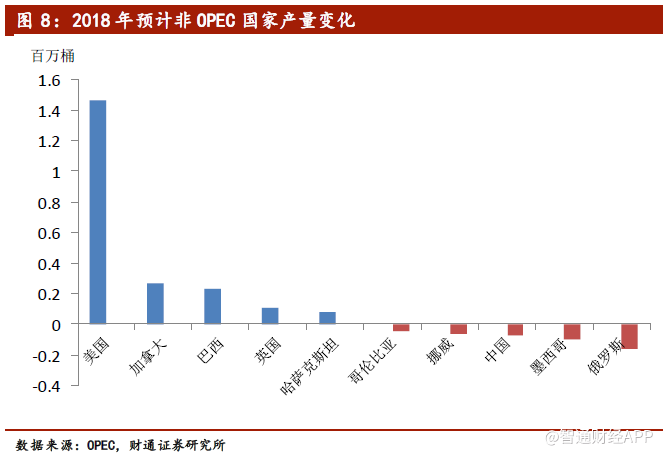

非OPEC国家原油产量成为今年影响供给端的最主要因素。而在非OPEC国家中,美国和加拿大持续扩产,包括NGLs情况下,2017年两国产量分别增加70万桶/日和34万桶/日,非OPEC国家总产量增加87万桶/日。OPEC预计2018年美加两国产量会再增加146万桶/日和27万桶/日,非OPEC国家总产量增加166万桶/日。

油价反弹拉动资本开支增长

根据巴克莱银行数据,2015和2016年全球油气勘探开发资本开支每年都降幅超过20%,随着油价回升,2017年资本开支4050亿美元,同比仅增加7.3%,虽然结束了连续的下跌,但增幅不大显示出2017年油公司依然对市场较为谨慎,后续增长的潜力巨大,期待油价的进一步上行对油气资本开支的拉动效果。

安东油田服务(03337)

订单增多,业绩扭亏

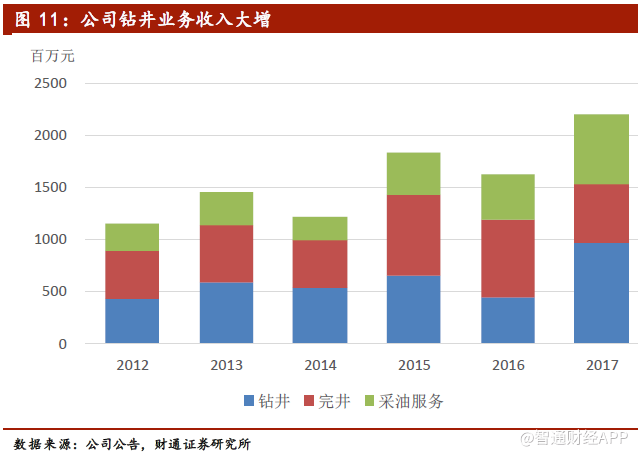

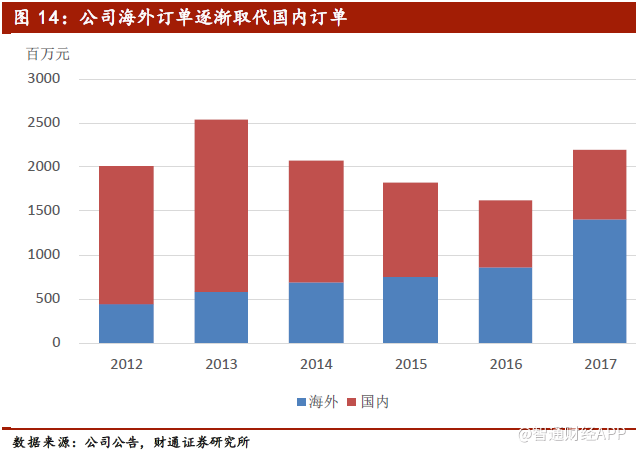

由于油价低迷,公司收入在2014-2016年三年连续下滑,净利润也连续三年亏损,是公司最低谷的时期,主要是由于低油价下产能利用率大幅下降,财务费用和管理费用侵蚀了大量利润。这三年中公司不断缩减人员,调节负债结构。随着油价在2017年的复苏,公司重获大量订单,钻机也全都投入使用,全年公司收入同比上升36.2%至22亿元,净利润扭亏至5450万元。

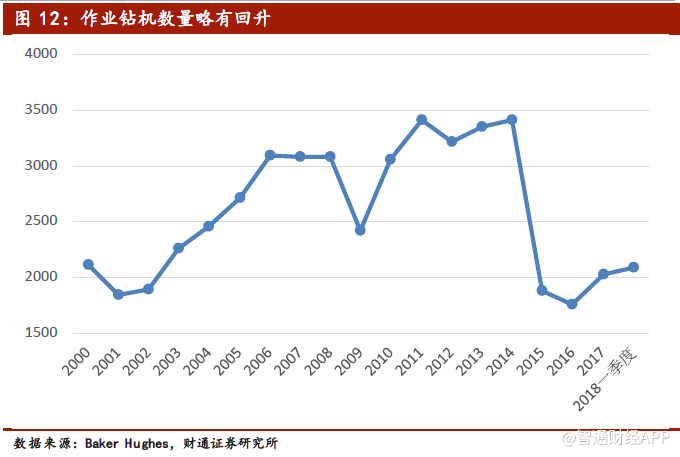

钻井业务是收入增长的最主要来源,截止2018年3月底,全球从事油气钻探作业的钻机总数为2082台,较2016年底水平大幅增加,油价上涨后钻井需求大幅提升,钻井业务也是未来两年最重要的收入增长点。

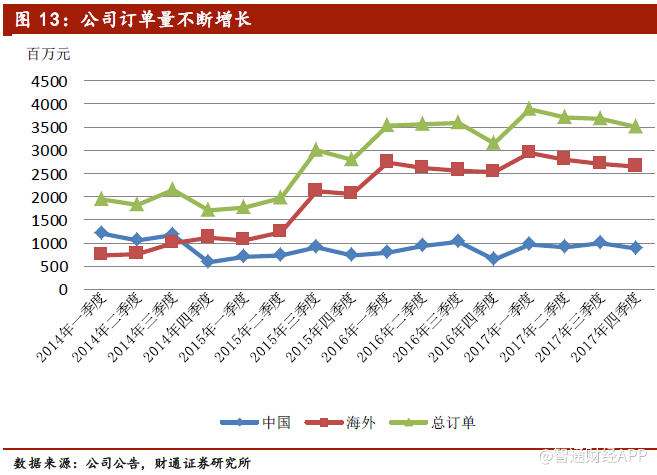

公司订单量也在2017年有着明显的提升,国内订单保持稳定,新的增长点主要是国内的天然气类项目,海外项目以伊拉克为主,公司在伊拉克市场深耕多年,已经在当地建立了较大影响力,4月13日公司公告,公司取代国际油公司,以总包商的身份中标伊拉克一大型油田的一体化油田管理服务项目,成为公司业务发展新的里程碑,项目每年服务费接近1亿美元,预计今年7月正式启动,为未来两年的业绩增长助力。

评级升高 ,财务状况有望改善

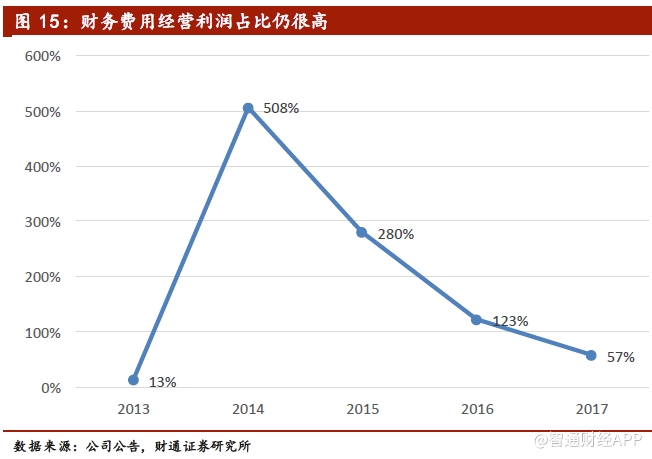

在经历了三年的低油价期后,公司的财务状况下滑,负债率高企,2017年财务费用高达2.7亿元,占经营利润的57%,公司为了改善财务状况,已经在项目的选取上采取以现金流为核心的原则,选择现金流产生能力强、利润率高且单一规模更大的长期订单,尽量避免对资金占用量大、回款期长的项目。未来随着在手订单的陆续推进,我们预计公司的财务状况将不断改善。

公司2017年11月发行了3亿美元年收益率10%的优先票据,以置换将到期的债务,该票据将于2020年底到期。4月12日,穆迪将公司评级由B3提升至B2,展望正面,随着油价提升,业务推进,信用评级有望不断提升,财务成本也将有所下降。同时海外项目的回款期较国内项目更短,海外项目占比提升也可以有效改善公司的财务状况。

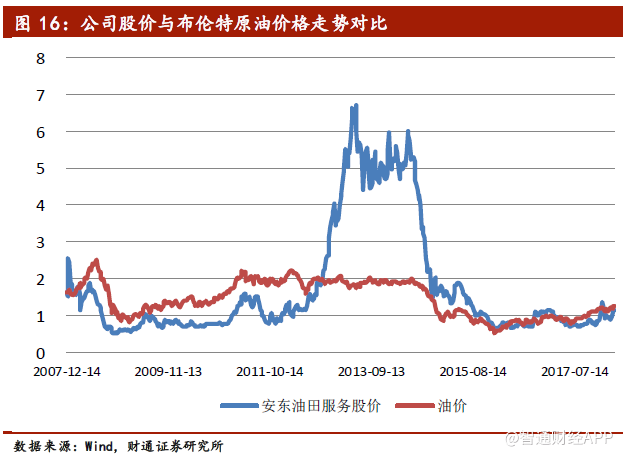

短期受油价影响,长期看业绩增长

从公司的股价走势和油价走势对比来看,短期内公司的股价波动和油价几乎完全一致,但一旦油价持续在一个较高的水平,公司的业绩持续稳定的增长,股价也会大幅上升至很高的平台。因此短期来看,挣的是油价波动的钱,长期来看,挣的是公司业绩提升和财务状况改善后,业绩估值双升的钱。

海隆控股(01623)

钻杆业务站稳俄罗斯市场

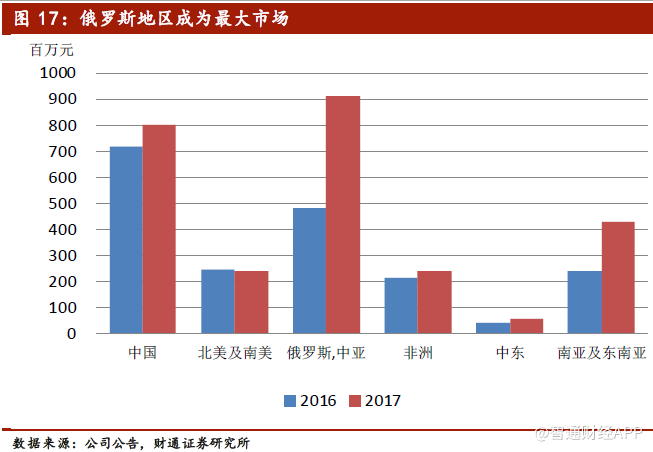

钻杆制造销售业务是公司最主要的收入来源,2017年钻杆销售实现收入10.4亿元人民币,占总收入的38.9%,同比大幅增长103%,主要是由于国际市场的钻杆销售量大幅增加123%,主要是俄罗斯和中亚市场。按照客户地理位置划分,公司2017年在俄罗斯及中亚的收入大幅增长89.6%至9.1亿元,超过在国内销售额。

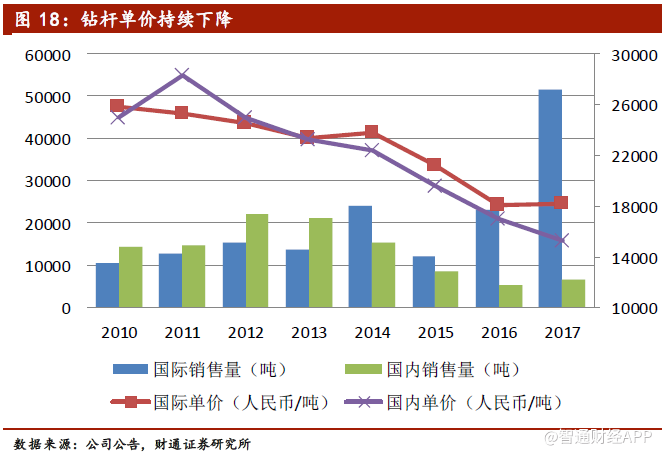

钻杆单价在过去几年持续下降,尤其是国内单价,国内钻杆行业的竞争更为激烈,2017年公司国内钻杆单价下降10%至15200元/吨的水平,国际市场单价则保持平稳在18100元/吨,在单价持续下降的情况下,原材料的涨价可能会让毛利率承压,但目前公司国内销售量的占比不断下降,国内市场单价下降对整体毛利率的影响在减小。

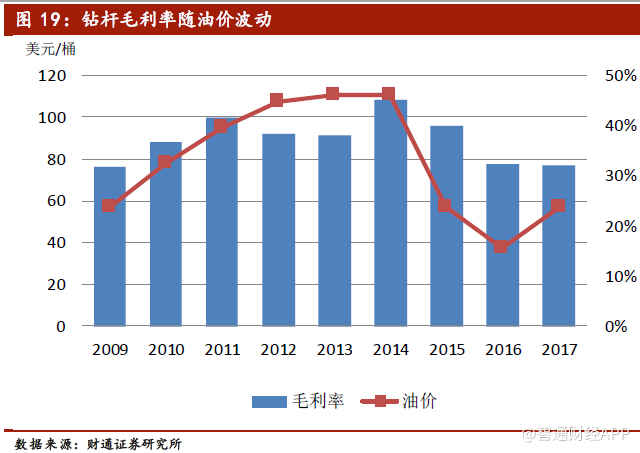

钻杆销售的毛利率随油价变化,高油价时,更多的非常规井被开采,非标钻杆的销售占比更高,而低油价时,销售产品主要是常规井开采的标准钻杆,标准钻杆的毛利率较低。

钻杆业务收入具有滞后性,油价虽然已经开始反弹,但由于过去三年的低油价对油服公司财务报表造成了极大伤害,因此目前油服公司对新设备的采购和资本开支仍较为谨慎,未来还需要期待油价进一步走高或者油服公司的财务报表修复。

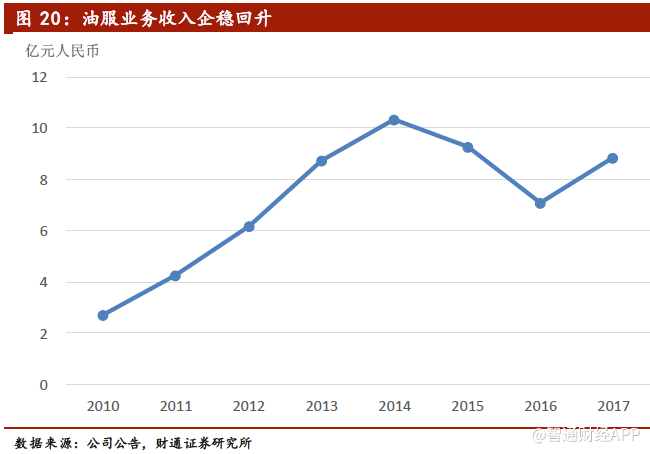

油服业务收获大订单,其他业务保持稳健

公司的油服业务收入在经历两年下滑后在2017年企稳回升,2018年初公司又收获油服大订单,1月17日公司公告称公司与阿曼石油开发签订合同,公司未来为该公司提供钻机服务,合同每年对价2000万美元,运营期为十年且可以进一步延长五年,该合同可以为公司未来提供长期的收入保障,随着油价回升,未来可以期待更多的订单。

公司的管道技术及服务业务与油价变动无关,2017年公司也获取了包括中石化日京管道项目、云南能投项目、巴基斯坦PPL项目及印尼项目在内的多个管道供应项目,未来“一路一带”政策还会为公司带来更多类似项目。

海工业务也将不再拖累公司业绩,公司的“海隆106”起重船使用率不断提升,油价增长也对海工业务的项目获取有所帮助。

钢价和卢布都是不确定因素

钻杆生产成本的80%来自于钢,因此钢价波动对钻杆产品的毛利率影响较大。2017年钢价大幅上涨,2018年一季度钢价有所下降,目前处于近十年平均水平左右,未来还是需要关注钢价的变化对公司毛利的影响。

外汇变动也是一较大不确定性因素,钻杆的主要收入是卢布,海工和油服的收入是美元,2017年公司的汇兑亏损为1.14亿元。尤其是卢布的汇率波动较大,可能对业绩会有较大影响。

宏华集团(00196)

航天科工入主,加速公司复苏

2017年5月16日,公司发行16亿股份予航天科工,航天科工持股比例达到29.99%成为公司第一大股东,航天科工是国内航天和国防的大型集团,未来可以为公司发展所需的资金、项目拓展提供支持。

出售海工业务,摆脱业绩包袱

今年3月28日,公司公告称挂牌出售海工板块的挂牌期已经结束,已经有一家意向受让方接手海工板块,海工板块在2018年净亏损2亿元,加上计提的6亿元减值准备,海工板块亏损额占17年公司总亏损的67%,此次出售可以摆脱拖累业绩的海工板块,同时还可以为公司提供经营现金。

新项目不断,业绩复苏保障

今年1月9日,公司与ArabianDrilling Company签订买卖协议,协议涉及1.2亿美元的路上钻机销售。2月6日,公司与乌克兰国家石油天然气公司下属的UGV公司签订买卖协议,向UGV销售1.2亿美元的高端大型钻机。2月20日,公司与Erill集团签订买卖协议,向其出售3400万美元钻机。3月7日,公司开始启动在四川地区的一个页岩气平台钻井一体化总包服务项目,合同价值1.5亿元人民币,预计今年年内可以完成。截止2018年3月15日,公司陆地装备业务在手订单60.2亿元人民币,同比增加47.5%,油服板块订单6.87亿元,同比增长508%。订单的持续收获对未来业绩的复苏提供了保障。

风险提示:北美原油供给加速增长,全球经济增长不达预期。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP