美联储“预期管理”痛击降息预期 美债收益率携手美元步入“狂飙模式”?

智通财经APP获悉,美联储利率决议如市场所预期的那样上演“鹰派降息”剧本后,美联储预期管理正式步入新阶段,即正处于或接近放缓降息的时刻,并且万众瞩目的“利率点阵图”显示美联储官员们普遍预计2025年仅仅降息两次,低于9月显示的降息四次的基本预期,长期联邦基金利率中值则上调至3%。在鹰味十足的政策声明以及鲍威尔发表鹰派讲话之后,美国国债市场暴跌,各期限美债收益率飙升,10年期美债收益率突破4.5%,美元指数一跃至2022年以来最高点,交易员们将美联储修订后的预测视为市场大幅下调明年降息预期的核心理由。

所谓的“鹰派降息”即指代美联储虽然在12月利率会议上宣布降息,但是政策声明以及鲍威尔在新闻发布会上的发言呈现强烈的鹰派表态。果不其然,修改后的政策声明措辞显示美联储即将放缓降息步伐,美联储主席鲍威尔在宣布降息后的新闻发布会上展现“鹰派的预期管理措辞”,强调通胀粘性仍然存在,决策者们在考虑更多利率调整时可以更加谨慎,美联储在2025年的任何降息决定都将基于即将发布的数据。

此次美债大举抛售使得对于美联储政策变化更为敏感的短期美债收益率普遍上涨超过10个基点,达到数周以来的最高水平。美元方面,“彭博美元现货指数”周三大涨1%,对于该指数来说有很长一段时间未出现类似幅度涨幅,这一衡量美元强弱的指数一举升至2022年以来的最高点。美元走强导致其他主要货币走低。当日,欧元、英镑和瑞士法郎兑美元汇率均下跌1%,美元指数今年迄今已上涨超过7%,相对于发达国家的所有货币均大幅升值,有望创下自2015年以来的最佳年度表现。

美联储美东时间周三如市场预期的那样连续三次降息,同时暗示明年的降息步伐可能将大幅放缓,交易员们也顺势响应美联储新的预期管理模式,普遍大幅下调2025年降息预期。“CME美联储观察工具”显示,利率期货交易员们普遍押注美联储明年仅仅降息一次,相比之下美联储利率决议前的降息押注集中在3次左右。

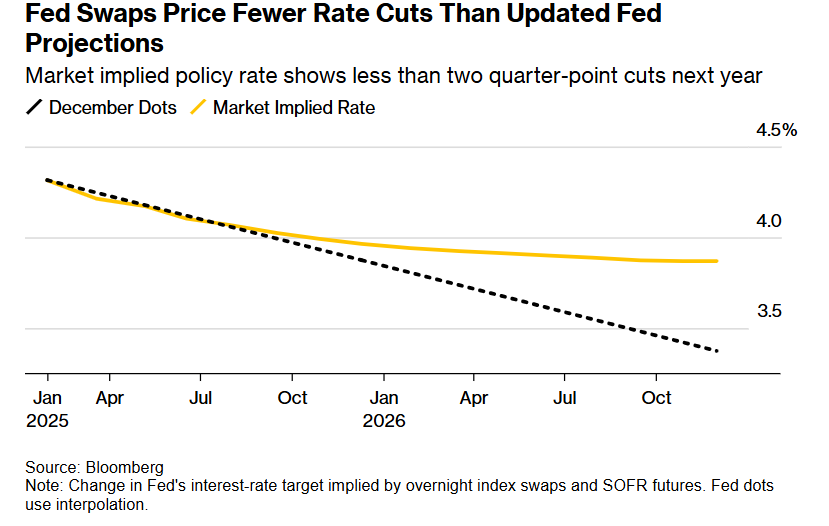

来摩根大通资产管理部门的投资组合经理普里亚•米斯拉在鲍威尔讲话后表示:“这是绝对是鹰派风格的美联储降息。”美联储的预测显示,官员们现在普遍预计明年将仅仅降息两次,每次25个基点,美联储甚至让交易员们有理由看到2025年仅仅降息一次——掉期市场交易员预计的降息次数甚至更少,他们押注2025年仅仅降息一次。

美联储掉期定价预示的降息次数少于美联储最新预测——市场隐含政策利率表明,明年降息幅度将不足两次

美联储在周三的政策声明中,以略显谨慎的措辞传达了其货币政策信号以及转向鹰派的“预期管理基调”,宣布将联邦基金利率的目标区间下调至4.25%-4.5%。同时美联储主席鲍威尔在新闻发布会上指出,近期通胀率上升是上调利率指引主要原因。

修订后的美联储“联邦基金利率季度预测中值”显示,美联储官员们普遍预计2025年底利率为3.875%,2026年底为3.375%。这两个中值均比9月份的中值高出足足50个基点。政策制定者们对于长期性质的中性利率(既不刺激也不限制经济扩张的理论最合适水平)的最新中值预期从2.90%上调至3%。

来自Columbia Threadneedle Investment的利率策略师埃德·侯赛尼表示,所谓的点阵图和相关经济预测表明,有相当数量的联邦公开市场委员会投票者(即美联储FOMC票委)不再认为当前的政策路径具有限制性。

美东时间周三宣布降息25个基点后,美联储设定的基准利率水平比最近的峰值水平——即二十多年的最高利率水平,整整低了一个百分点。鲍威尔表示,在最新举措之后,政策利率“更接近中性水平”。

美联储官员们在点阵图中的最新利率预测与投资者在会议前的预期更为接近,甚至比多数投资者预期更加“鹰派。自9月中旬以来,基于经济增长和通胀数据,投资者的中性利率预期已经大幅上升。在宣布利率决议之前,与美联储未来决策结果相关的掉期合约定价为今天降息25个基点,明年再降息50个基点,1月份降息的可能性很小。在点阵图公布以及鲍威尔新闻发布会后,掉期合约定价对明年降息大幅削减,甚至开始定价明年不降息。德意志银行近期的一份报告显示,该行预计明年美联储全年暂停降息,该行预计美联储宽松周期基本停滞。

美债收益率大涨,“全球资产定价之锚”突破4.5%

在美债市场上,对于利率预期最为敏感的两年期美国国债收益率上涨11个基点,至4.35%,自2023年3月以来首次超过三个月期美国国债收益率。较长期国债收益率涨幅相对较小。尽管如此,有着“全球资产定价之锚”称号的10年期美国国债收益率突破4.5%这一重要关口,仍有望创下自2013年6月美联储会议日统计基准以来的最大利率会议后涨幅,在当时央行资产购买将很快放缓的信号引发了美国国债市场崩盘。

美联储所设定的政策利率是国债收益率的关键影响因素,自9月以来,交易员们对进一步降息的预期逐渐减弱,推动10年期美债收益率回升至4%以上,达到至少自7月以来的最高水平。被视作无风险收益率基准的10年期美债收益率仍然徘徊在4.5%上方,自9月中旬以来已上涨超过85个基点,给那些在较低收益率水平买入的投资者带来了损失。

美联储官员们最新修订后的经济预测摘要显示,美国经济增长速度将比美联储官员们在9月份的预测更快,同时他们还预计失业率下降步伐将更快,但是预计通胀率可能比9月份的预期更高。

债券投资者们也纷纷注意到,下月将正式就职的候任总统唐纳德·特朗普所倡导的税收以及对外加征关税政策可能将推动经济大幅增长,但是通货膨胀率卷土重来的可能性已经大幅扩张,并且愈发攀升美国政府赤字规模可能不断推高10年期美债收益率曲线。

美国顶级资产管理公司T.Rowe Price认为,随着美国财政困境恶化以及唐纳德·特朗普的政策导致通胀上升,10年期美国国债收益率可能在20多年来首次攀升至6%。T.Rowe固定收益首席投资官阿里夫·侯赛因在一份报告中表示,基准10年期美债收益率可能在2025年第一季度首先达到5%,然后可能进一步攀升。Husain进一步上调对美债收益率的预测,理由是特朗普在第二任总统任期内减税导致美国预算赤字持续存在,以及潜在的关税和移民政策将令美国价格压力挥之不去。

随着交易员们开始担心特朗普的政策将刺激通胀并增加美国的财政压力,美国国债的前景变得越来越黯淡。T.Rowe Price对于高达6%的10年期收益率的预期似乎比一些同行更为悲观,荷兰国际集团认为,10年期美国国债收益率明年可能达到5%至5.5%,而富兰克林邓普顿和摩根大通资产管理公司认为可能达到5%。

从理论层面来看,10年期美债收益率则相当于股票市场中重要估值模型——DCF估值模型中分母端的无风险利率指标r。在其他指标(特别是分子端的现金流预期)未发生明显变化,分母水平越高或者持续于历史高位运作,估值处于历史高位的美国科技股、高风险公司债、加密货币等风险资产估值面临收缩之势。

AmeriVet Securities美国利率交易和策略主管格雷戈里•法拉内洛表示:“我们甚至认为美联储明年已经完成任务。特朗普政府将开枪,而美联储是守门员。”

美联储的抗通胀雄心在于试图将通胀率降至长期平均水平同比2%甚至以下的目标,但10月份的通胀率却上升至2.3%。预计将于周五公布的11月份PCE通胀指标将达到同比增长2.5%,核心PCE可能将上升至2.9%。

“在特朗普于11月当选后,美国国债收益率上升是意料之中的事,”Wellington Management的投资组合经理布里杰•库拉纳表示,“我预计,如果通胀保持在当前水平,美联储明年一整年可能将按兵不动。”

美元狂飙至两年来的最高水平,2025年有望继续大涨

在美联储暗示明年货币宽松步伐将大幅放缓后,美元指数反弹至两年多来的最高水平。“彭博美元现货指数”美东时间周三大涨1%,为2022年以来的最高水平。这一激增导致其他的主权货币汇率大幅下跌,在当天,欧元、英镑和瑞士法郎兑美元均下跌超1%。

今年到目前为止,美元指数大幅上涨了7%以上,与发达国家的所有主权货币相比都有所上涨,并有望成为2015年以来表现最好的一年。

巴克莱银行外汇策略师斯凯勒·蒙哥马利·科宁在美联储会议后表示,随着经济“数据强劲,美联储的预期变得更加鹰派,支持美元上涨。

Monex外汇交易员海伦·吉文表示:“鉴于通胀预测中值的变化,美联储似乎开始期待特朗普新贸易政策的潜在通胀影响。”“这是美元指数至少在明年1月货币政策会议之前走强的秘诀,或者至少不会出现实质性的疲软。”

当选总统唐纳德·特朗普誓言对许多美国贸易伙伴征收严厉关税,这有助于美元在特朗普正式上任之前的大举反弹之势。随着美国经济表现以及国债收益率水平优于许多其他国家,反弹仍在继续。与此同时,全球许多央行将不得不大幅降低借贷成本,以帮助提振疲软的经济数据。

“美联储政策声明以及鲍威尔讲话的每一个细节都是不可否认的鹰派,”来自Amundi US的固定收益和外汇策略主管帕雷什·乌帕德亚表示。“所有这一切都意味着美元将大幅走强,因为它继续放大关于特朗普领导下美国经济的‘增长例外论’。”

周三,衡量新兴市场货币兑美元的一项基准指标下跌0.4%,至8月以来的最低水平。巴西雷亚尔兑美元汇率当天下跌约3%,创下历史新低,因为投资者越来越担心该国的财政危机。

“随着货币政策路径的分歧以及其他一些因素不断出现,我们认为美元将在2025年大幅走强,”富国银行驻纽约的新兴市场经济学家兼外汇策略师布伦丹·麦肯纳在美联储利率决定之前表示。富国银行预测,明年美元兑10国集团(Group-of-10)各大主权货币的平均涨幅约为5%至6%。

不过,开始有华尔街策略师预测,世界储备货币美元最早将在明年年中达到阶段性的峰值,然后在2025年晚些时候兑其他主权货币开始大幅下降,因为世界其他地区的降息周期将开始复苏,美国以外国家的经济增长开始强于美国。从摩根士丹利到摩根大通,大约有六位知名卖方策略师现在预测,美元最早将在明年年中见顶,然后开始下跌,法国兴业银行预计ICE美元指数将在明年年底之前下跌约6%,该行近日表示:“美元的强势令人反胃,我们正在将一项资产的价格推高至长期不可持续的水平。”

扫码下载智通APP

扫码下载智通APP