美国通胀:大变局的风向标

本文来自微信公众号“实话世经”,作者为程实、钱智俊。

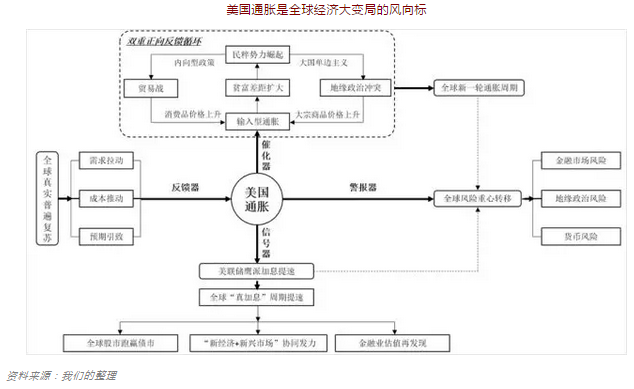

当前,本轮美国通胀的上行正是全球经济大变局的风向标,不仅确证全球真实普遍复苏,亦有望催生全球新一轮通胀周期,引导全球“真加息”周期提速,重塑全球风险重心。紧盯这一风向标,把握复苏之春的结构性投资机会,规避迅速转移的风险重心,将是今年全球投资乘风而起、趋利避害的关键所在。

美国通胀是反馈器,确证全球真实普遍复苏趋势

5月10日公布的数据显示,美国4月份CPI同比上升2.5%,较前值提高0.1个百分点,符合市场预期。这与3月份触及政策目标的PCE同比增速相互验证,表明美国通胀上行动力进一步巩固。

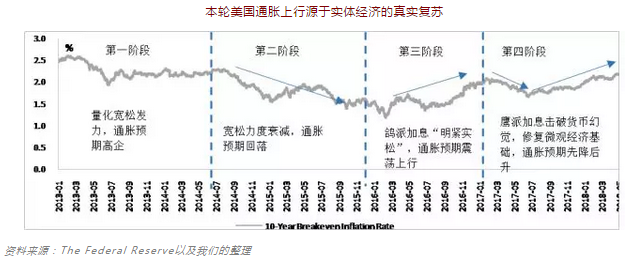

与以往不同,本轮美国通胀上行主要源于实体经济的改善,而非货币宽松的幻觉,确证了全球复苏之春的真正来临。回顾近年通胀走势,2014年10月之前,随着量化宽松持续发力,以10年期盈亏平衡通胀率为指标的市场通胀预期居高不下,引导通胀水平高企。2014年10月至2015年12月,随着美联储停止量化宽松并转向货币政策正常化,通胀预期大幅回落。2016年,由于耶伦鸽派加息的“明紧实松”,货币宽松力度变相加强,市场通胀预期震荡上行,后随着2017年鹰派加息的开启而再度下滑。

由此可见,在上述阶段,货币幻觉是推高通胀预期和通胀水平的主因。但是长期货币宽松终遇瓶颈、难以持续,并且造成劳动力市场扭曲,形成失业率降至历史低位而薪资增长滞缓的困境,反向抑制了物价上涨。因此,通胀预期基础不稳,通胀回暖一波三折。与之相反,正如我们此前研究所述,2017年以来鹰派加息发挥了“微手术”效应,修复市场结构性扭曲,夯实宏观复苏的微观基础。得益于此,这一阶段的通胀预期先经历了短期下滑,挤出货币幻觉的水分,此后在实体经济复苏的驱动下,呈现稳健上行趋势,并伴随着工人薪酬、企业福利支出和居民收入的提速增长。

因此,本轮美国通胀的回暖表明,作为全球货币政策转向的引领者,美国经济在告别货币幻觉后,增长动能和市场信心不弱反强,当前全球经济复苏的真实性进一步凸显。

美国通胀是催化器,催生全球新一轮通胀周期

宏观变化既反映趋势,又有可能塑造趋势。宏观变化的强弱,不在于一时之冲击,而在于后续之反馈。如果产生负向反馈,那么看似剧烈的宏观变化终将消散无痕。如果产生正向反馈,那么状若微澜的宏观变化也将大兴风浪,最终发展为新的宏观趋势。展望未来,以本轮美国通胀上行为起点,全球通胀的双重正向反馈循环正在形成。

学术研究显示,通胀上行会侵蚀实际劳动所得、降低货币购买力,而中低收入阶层主要依靠劳动所得,财富结构中以货币储蓄为主,受到通胀打击更大,高收入阶层主要依靠资本利得,财富结构中以资产(股票、房地产等)为主,抗通胀能力更强。因此,在危机十年之后、全球民粹主义高涨之际,美国通胀上行将进一步扩大贫富差距、助长民粹势力崛起,进而强化国家单边主义行为。

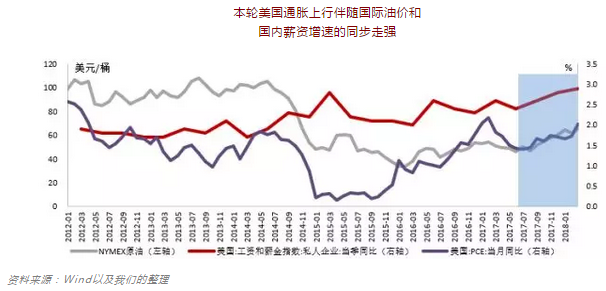

受此驱动,一方面,贸易战冲动加剧,导致进口消费品价格骤升,对贸易战双方形成输入型通胀。另一方面,地缘政治冲突恶化,尤其是中东地区的博弈风险此起彼伏,将持续推高原油等大宗商品价格,对资源进口国输入通胀。接下来,上述两种输入型通胀的跨国传染,将在全球范围形成“通胀输入—民粹崛起—单边主义加剧—通胀输出”的正向循环。这将与全球真实普遍复苏的基本面叠加共振,推动通胀提速上行,进而开启新一轮全球通胀周期。目前,这一趋势已经初显端倪。从美国通胀结构来看,2017年7月至今,PCE同比增速领先核心PCE,与上一轮美国通胀走高阶段(2015年9月至2016年12月)截然相反,表明源于国际油价的输入型通胀正在显现。

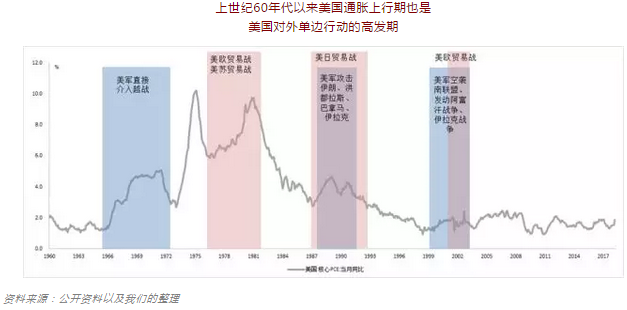

从全球角力局势来看,中美贸易战谈判分歧巨大、难以弥合,特朗普政府宣布退出伊朗核协议,全球供给侧恐将再度遭到严重的成本冲击。此外,历史经验亦显示,上世纪60年代至今,美国通胀上行期通常是单边主义行动的高发期,爆发贸易战和局部军事冲突的可能性大幅提升。

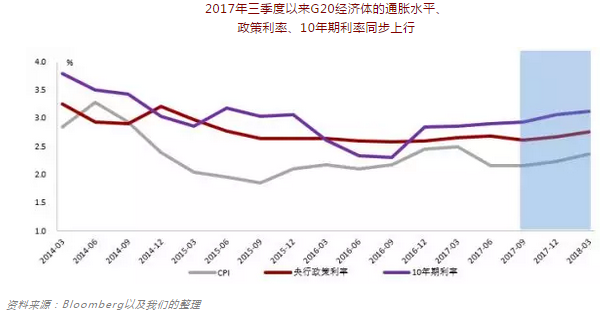

美国通胀是信号器,引导全球“真加息”周期提速

随着全球通胀新周期的开启,全球货币政策和金融市场将产生连锁反应。在正向反馈循环的支撑下,本轮美国通胀上行的方向稳健、节奏渐强。基于此,我们预判,2018年美联储的鹰派加息有望提速,全年加息次数将大概率达到四次,后三次加息预计将发生在6月、9月和12月。由此引领,“美国主动紧缩、中国相机抉择、欧日被动紧缩”的格局得以巩固,全球“真加息”周期有望提速推进。2017年三季度以来,G20经济体的通胀水平、政策利率、10年期利率同步上行,全球通胀周期、加息周期的共振已经初步形成,未来有望得到进一步增强。

受此影响,2018年全球市场的三类结构性机遇值得长期关注。其一,全球股市跑赢债市。从大类资产配置来看,受到利率上涨、通胀上行的双重打击,固定收益类资产总体将告别低利率时代的繁荣,权益类资产则有望获得更好的长期回报。其二,“新经济+新兴市场”协同发力。随着全球货币政策正常化提速推进,全球投资重心将继续由货币幻觉转向实体经济。其中,从细分结构来看,新经济将全面崛起,新科技革命内嵌于消费升级的强强联合最富增长潜力。从地域分布来看,全球多元化涨潮方兴未艾,新兴市场边际上升动力有望强于发达市场。其三,金融业迎来估值再发现。对于传统行业而言,全球加息周期的加速有利于扩大贷款利息和存款利息之间的净息差,金融业的盈利空间预计将稳步反弹。而中国金融市场超预期的对外开放,亦将为全球大型金融机构提供新的增长源泉。

美国通胀是预警器,提示全球风险重心转移

以本轮美国通胀上行为指引,全球新一轮通胀周期和加息周期同步推进,将深刻重塑全球风险重心,三类风险将成为全球经济长周期复苏的最主要威胁。

第一,地缘政治风险。根据上文分析,在通胀上行的正向反馈循环中,单边主义和地缘政治冲突将持续增强。因此,2018年中东乱局有望进一步加剧,军事冲突的黑天鹅风险居高不下。欧洲民粹势力继续膨胀,亦将引发新的不确定性。中美贸易战最终将以双方妥协告终,但是和解之路漫长,并将随着美国中期选举进程出现起伏。

第二,金融市场风险。正如IMF报告所指出[3],虽然全球经济已经告别危机十年,但是长期货币宽松导致的流动性错配、金融高杠杆、风险资产高估等遗患依然存在。我们认为,由于通胀上行加快全球货币政策转向,全球金融环境的边际收紧力度有望增强,可能导致投资者情绪逆转、资产价格振荡。

第三,货币危机。在2017年10月的报告中,我们曾指出,2018年新兴市场排名前十的危险货币依次为:委内瑞拉玻利瓦尔、阿根廷比索、南非兰特、土耳其里拉、巴西雷亚尔、墨西哥比索、印度卢比、越南盾、印尼盾、白俄罗斯卢布。2018年1月至今,名单中排名前四的货币均已发生过剧烈的币值波动,验证了我们的判断。考虑到2018年美联储鹰派加息有望提速,美元指数的短期冲高将对新兴市场产生外溢冲击,因此上述十大危险货币依然值得警惕。

紧盯美国通胀,前瞻变局风向

作为当前全球经济大变局的风向标,本轮美国通胀上行确证全球真实普遍复苏,催生全球新一轮通胀周期,引导全球“真加息”周期提速,并提示全球风险重心转移。我们认为,美国通胀的上行既反映趋势,更培育趋势。通过洞悉美国通胀的前瞻信号和全局意义,进而把握复苏之春的结构性投资机会,规避迅速转移的风险重心,将是今年全球投资乘风而起、趋利避害的关键所在。

扫码下载智通APP

扫码下载智通APP