天风策略:港股中报净利润率改善,盈利增长放缓

本文来源微信公众号“分析师徐彪”,作者天风港股策略。

八月份港股迎来中报业绩的集中披露,截至2018年9月5日,2050家港股非金融企业中1385家中报数据已经披露完毕,已披露企业市值占比超过93.8%。本次我们以这1385家公司作为样本,从2018年中报业绩入手,结合企业近5年来年报及半年报财务数据,对目前港股非金融企业、主要指数非金融成分股及各恒生行业基本面数据进行深入分析。

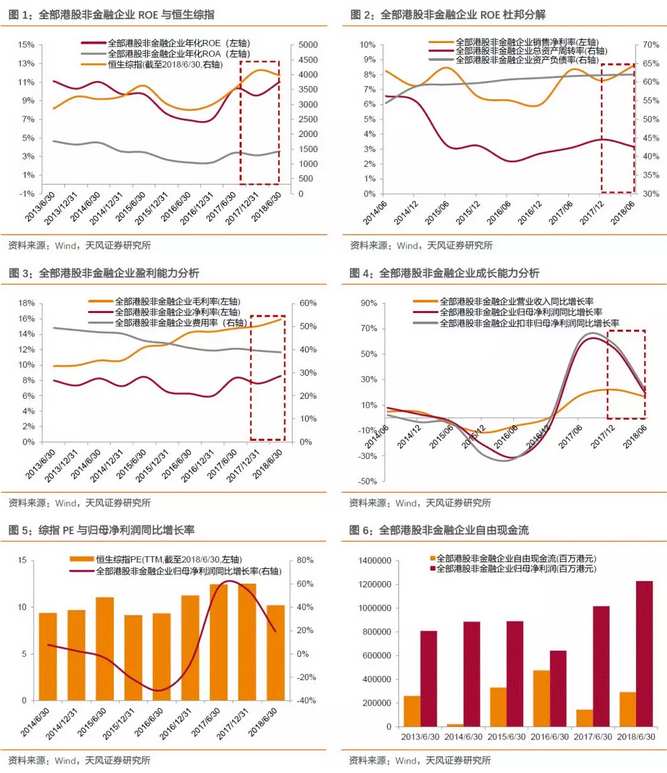

港股非金融企业中报年化ROE达11.04%,逼近近五年高点。截至2018年9月5日,已披露中报的全部港股非金融企业通过整体法测算的年化ROE为11.04%,达到2013年12月以来最高值,接近近五年来最高点11.12%。

从ROE的杜邦分析来看,销售净利率提高成为ROE抬升主要驱动力。通过杜邦分析对全部港股非金融企业ROE进行分解,全部港股非金融企业18年中报销售净利率、总资产周转率、资产负债率分别为8.58%、42.66%、62.02%,与17年相比销售净利率的持续增长成为ROE抬升的主要驱动。

盈利能力来看,港股非金融企业毛利率显著改善,费用率继续下降,推动净利润率继续上行。18年上半年港股非金融企业净利润率为8.58%,相比17年同期(8.33%)与16年同期(6.26%)稳步上升。港股非金融企业18年上半年净利润率的提升源于成本与费用端的双重改善。结合行业数据来看,我们并没有看到原材料价格上升对中下游上市公司业绩的显著影响。但随着资金政策收紧影响逐步扩散,中美贸易摩擦的不断升级,以及消费和投资端表现越发低迷,下半年盈利指标能否继续向好,尚有待观察。

成长能力来看,18年港股非金融企业中报盈利增速回落,扣非归母净利润同比增长率为21.85%,较17年中报降低30个百分点以上。中报同期数据来看,16年至18年中报港股非金融企业营业收入同比增长率分别为-6.26%、17.88%、16.62%,呈冲高回落状态。18年中报数据来看,港股非金融企业盈利虽然并未恶化,但营收与净利润同比增长率已经出现明显的放缓,是否为盈利增长拐点还需进一步确认。

自由现金流方面来看,18年上半年港股非金融企业自由现金流明显改善,但经营性现金流或将承压。港股非金融企业自由现金流的改善并非因为经营性现金流(OCF)的提升,而是源于资本性支出(CE)的大幅下降。需求端的萎缩导致经营现金流恶化,但对未来需求不确定性的担忧,叠加供给侧改革和环保限产的作用,使得企业资本性开支明显收紧,导致企业自由现金流向好。

综指中报PE大幅回落,业绩支撑仍在,市场对盈利成长性的担忧或成为拖累估值主要因素。

原文如下:

八月份港股迎来中报业绩的集中披露,截至2018年9月5日,2050家港股非金融企业中1385家中报数据已经披露完毕,已披露企业市值占比超过93.8%。本次我们以这1385家公司作为样本,从2018年中报业绩入手,结合企业近5年来年报及半年报财务数据,对目前港股非金融企业、主要指数非金融成分股及各恒生行业基本面数据进行深入分析。

在成长能力方面,我们按照整体法计算了各样本组可比口径下半年度及年度的营业收入同比增长率、归母净利润同比增长率及扣非归母净利润同比增长率指标。具体数据处理上,为了提高准确性及代表性,我们剔除了企业所披露的上市当年及之前会计年度的财务数据,即所有上市公司自上市第二年业绩企稳后计入统计,并以年度为单位调整可比口径。在盈利能力方面,我们同样按照整体法统计了各样本组ROE、ROA等主要投资回报指标(其中半年度指标进行了年化处理),以及毛利润率、净利润率、期间费用率等主要盈利指标,同样为了减小误差剔除了公司所披露的上市当年及之前会计年度的数据。此外,部分企业一直未披露毛利数据,因此整体法测算可能存在一定偏差。现金流方面我们按照同样方法统计了各样本组自由现金流数据,自由现金流数据参考彭博处理方法,通过企业经营活动产生的现金流量金额(OCF)扣除资本性支出(CE)进行近似计算。考虑到现金流数据受企业季节性经营活动影响较大,此处我们仅采用了2013年至今的上半年度数据进行比较,以减少季节性误差。接下来我们将对不同样本组分析结果进行逐一讨论。

1、净利率改善继续拉升ROE,盈利增速回落影响成长性

港股非金融企业中报年化ROE达11.04%,逼近近五年高点。截至2018年9月5日,已披露中报的全部港股非金融企业通过整体法测算的年化ROE为11.04%,达到2013年12月以来最高值,接近近五年来最高点11.12%。其中,16年、17年中报年化ROE分别为6.91%、10.25%,连续3年呈上升状态。结合ROA来看,18年港股非金融企业中报年化ROA为3.57%,高于17年中报0.17个百分点,较16年中报相比同样呈上升趋势。

从ROE的杜邦分析来看,销售净利率提高成为ROE抬升主要驱动力。我们通过杜邦分析对全部港股非金融企业ROE进行拆解,进一步探究中报ROE抬升的驱动因素。根据杜邦分析定义,ROE可以拆分为销售净利率×总资产周转率×权益乘数,同样为了统一口径,我们将中报总资产周转率进行了年化处理,并用资产负债率代替权益乘数以便直观比较。具体数据来看,全部港股非金融企业18年中报销售净利率、总资产周转率、资产负债率分别为8.58%、42.66%、62.02%,17年年报三者分别为7.60%、44.56%、61.85%,其中销售净利率出现显著上升,杠杆率水平保持相对稳定,总资产周转率有所下降;而相比于17年中报,三者基本保持稳中有增,净利润率的持续增长成为ROE抬升的主要驱动。

盈利能力来看,港股非金融企业毛利率显著改善,费用率继续下降,推动净利润率继续上行。18年上半年港股非金融企业净利润率为8.58%,相比17年同期(8.33%)与16年同期(6.26%)稳步上升;港股非金融企业毛利润率也从16年同期的14.22%,17年同期的14.76%,提升到目前的15.92%,成本端存在明显改善。费用端来看,16年至18年中报,港股非金融企业的期间费用率(期间费用包括管理费用、销售费用、财务费用及其他费用)分别为40.68%、40.37%、38.82%,呈稳定下降趋势,期间费用率的下降进一步推升了净利润率,支撑了港股的盈利韧性。但随着资金政策收紧影响逐步扩散,中美贸易摩擦的不断升级,以及消费和投资端表现越发低迷,下半年盈利指标能否继续向好,尚有待观察。

成长能力来看,18年港股非金融企业中报盈利增速回落,扣非归母净利润同比增长率为21.85%,较17年中报降低30个百分点以上。中报同期数据来看,16年至18年中报港股非金融企业营业收入同比增长率分别为-6.26%、17.88%、16.62%,呈冲高回落状态。18年中报归母净利润同比增速、扣非归母净利润同比增速分别为19.12%、21.85%,其变化趋势与营业收入保持一致:2016年由负转正,于2017年达到高点,随后持续回落。其中,18年上半年港股非金融企业扣非规模净利润同比增长率为21.85%,较17年年报(58.40%)降低30个百分点以上。18年中报数据来看,港股非金融企业盈利虽然并未恶化,但营收与净利润同比增长率已经出现明显的放缓。随着中美贸易摩擦的持续发酵叠加汇率走低的影响,市场担忧利润增速进一步放缓甚是出现负增长。但是当前港股利润增长是否已经迎来拐点,如果出现拐点,之后利润增速是会逐步放缓,还是会由正转负都需要结合未来的工业和消费数据进一步观察。

自由现金流方面来看,18年上半年港股非金融企业自由现金流明显改善,但经营性现金流或将承压。截至2018年9月5日,已披露中报的全部港股非金融企业通过整体法测算的自由现金流为3036.79亿港元,较17年同期出现明显改善,略高于近五年中报的平均水平。但细分来看,港股非金融企业自由现金流的改善并非因为经营性现金流(OCF)的提升,而是源于资本性支出(CE)的大幅下降。18年上半年港股非金融企业经营性现金流共7651.58亿港元,较17年同期的9314.22亿港元明显下降。而与此同时企业资本性支出则由17年同期的7878.71亿港元迅速下降至4614.79亿港元。需求端的萎缩导致经营现金流恶化,但对未来需求不确定性的担忧,叠加供给侧改革和环保限产的作用,使得企业资本性开支明显收紧,导致企业自由现金流向好。

综指中报PE大幅回落,业绩支撑仍在,市场对盈利成长性的担忧或成为拖累估值主要因素。截至18/6/30,恒生综合指数PE为10.20,相比17年年末下降2.31,已接近近五年低位水平。从目前已披露的港股18年中报数据来看,港股盈利水平并未恶化,业绩对行情支撑能力仍在,但估值端出现明显下滑。进一步比较恒生综合指数PE及港股非金融企业归母净利润同比增长率,发现两者拐点表现出较强相关性,市场对盈利成长性的担忧或将成为拖累港股估值主要因素。

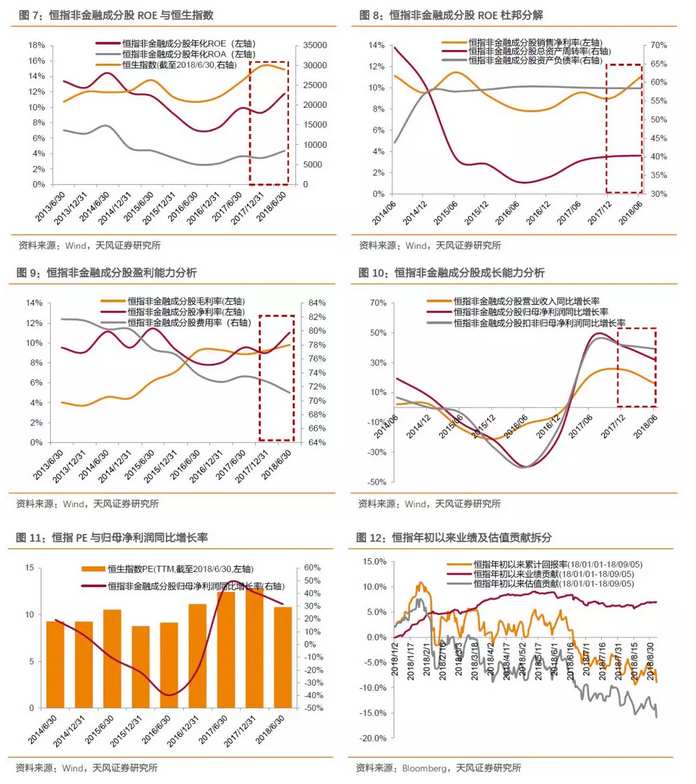

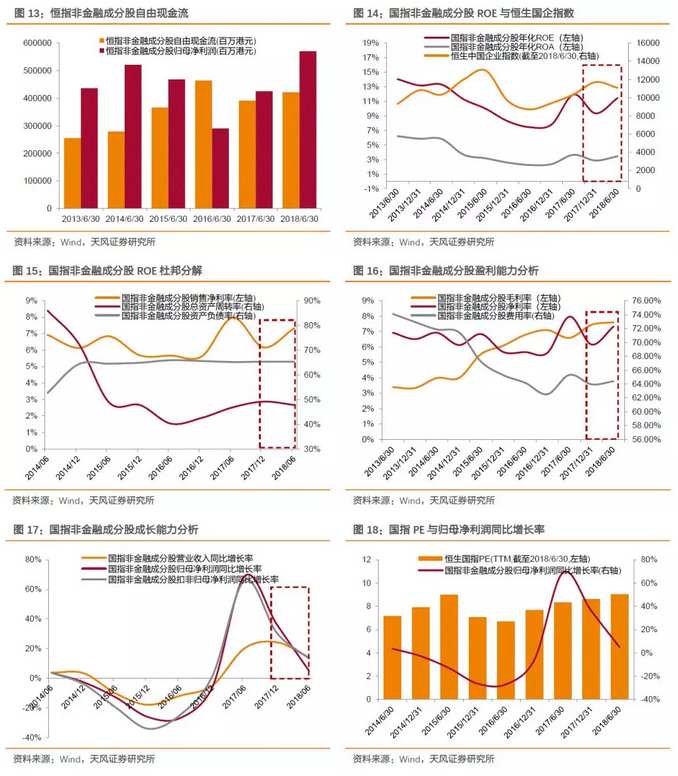

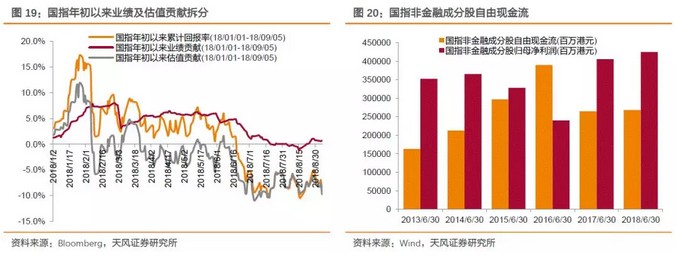

恒指、国指非金融成分股18年中报表现与全部港股非金融企业基本一致,净利率改善拉动ROE上升。从恒指与国指的非金融成分股来看,两大指数非金融成分股18年中报表现与前文全部港股非金融公司表现基本一致。中报同期数据来看,恒指非金融成分股16至18年中报年化ROE分别为7.00%、9.85%、11.77%;国指非金融成分股16至18年中报年化ROE分别为7.44%、11.93%、11.46%,总体稳中向好。结合杜邦分析看,净利率改善同样是两指非金融成分股ROE向好的主要原因,恒指、国指非金融成分股18年中报净利率分别为11.04%、7.33%,较17年年报分别增长2.03%、1.17%,但净利润同比增速也都有所放缓,预计下半年两大指数同样将面对市场压力。

2、行业比较:成本端与费用端改善推动净利率上行

为了进一步比较不同行业的中观景气水平,我们将1385家样本公司(截至2018/9/5已披露中报数据的港股非金融企业)按照恒生一级行业进行分类,分别从行业的成长能力、盈利能力及现金流三个角度入手,统计并计算了各行业相关的基本面指标。

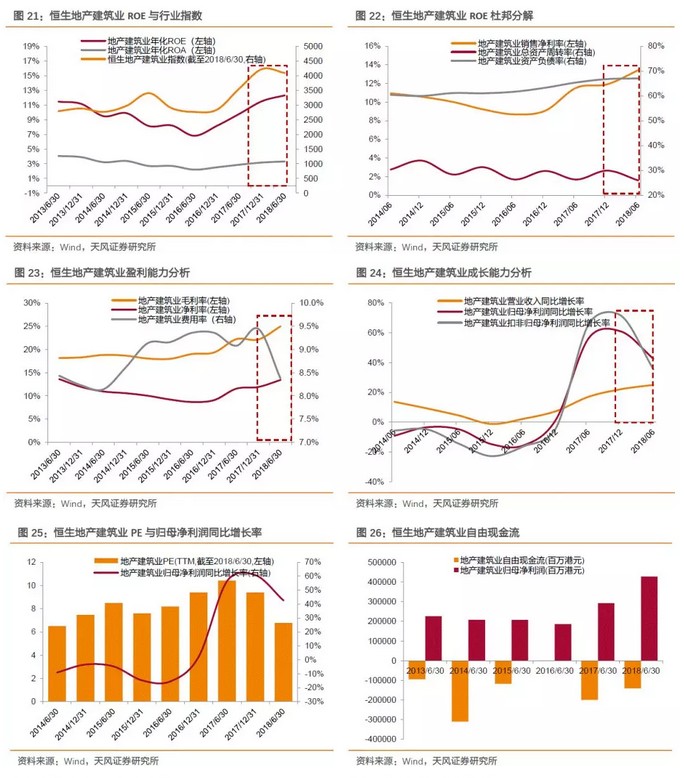

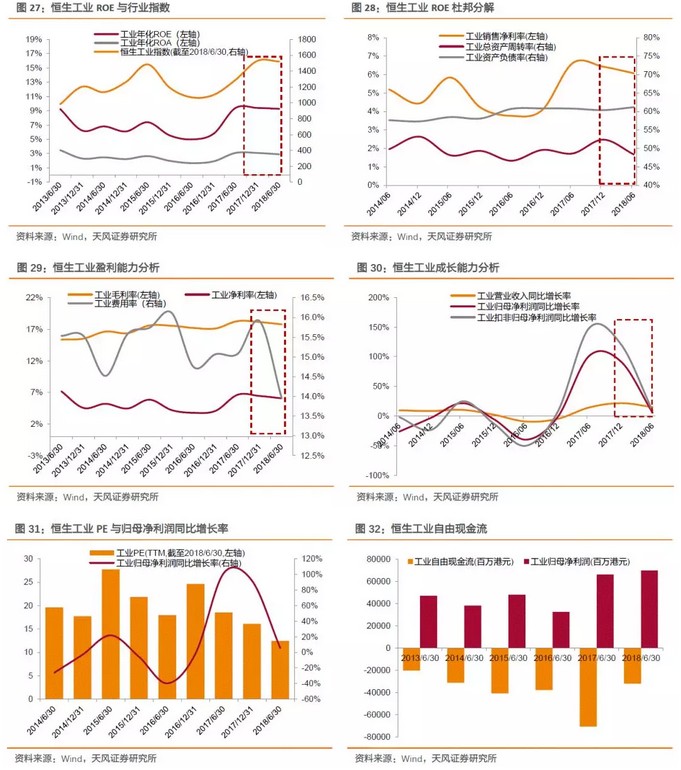

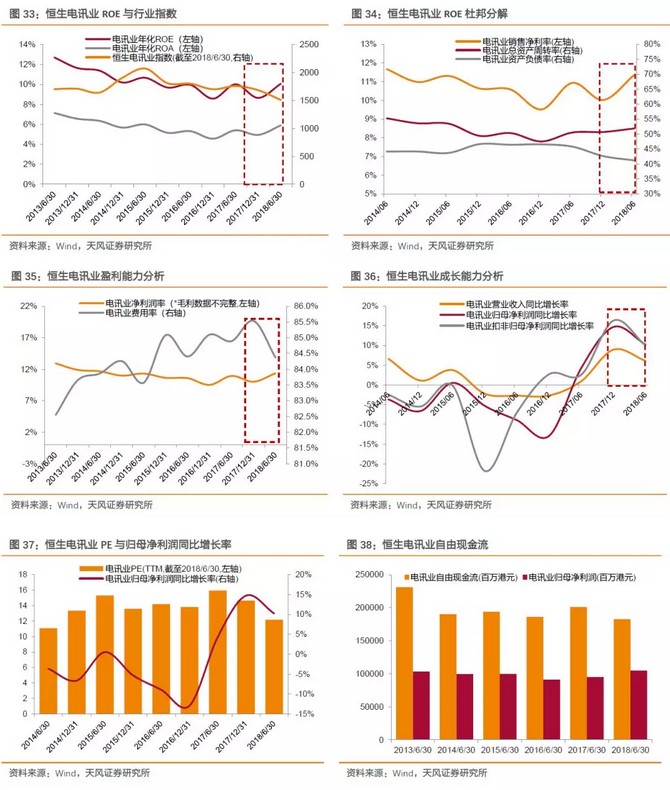

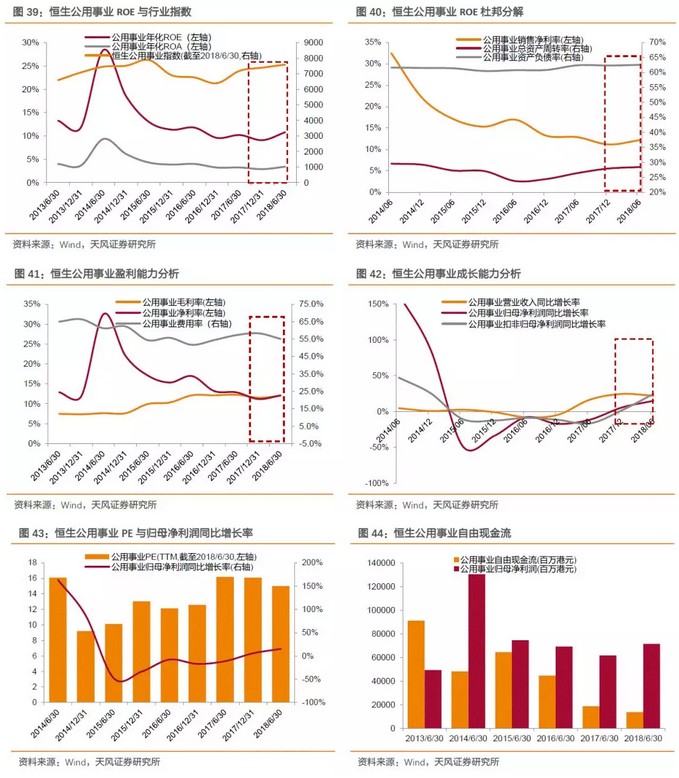

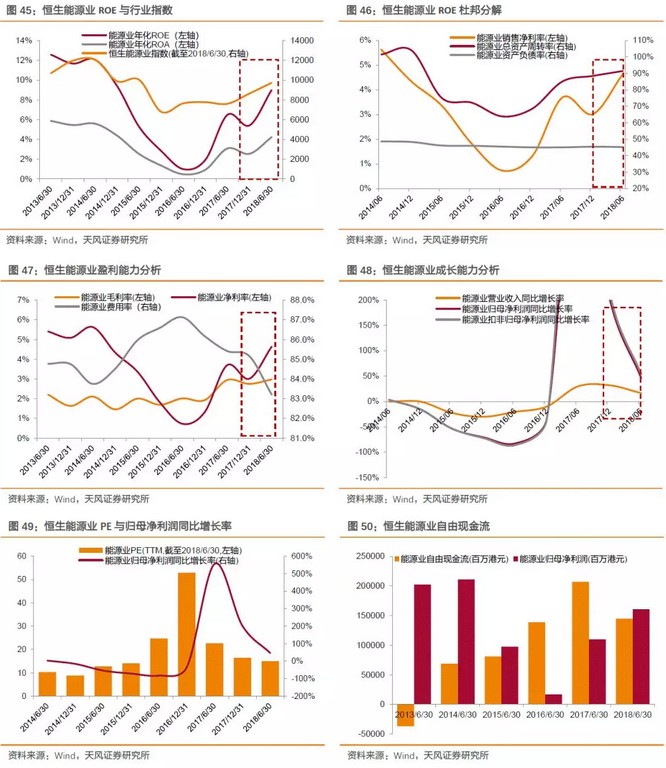

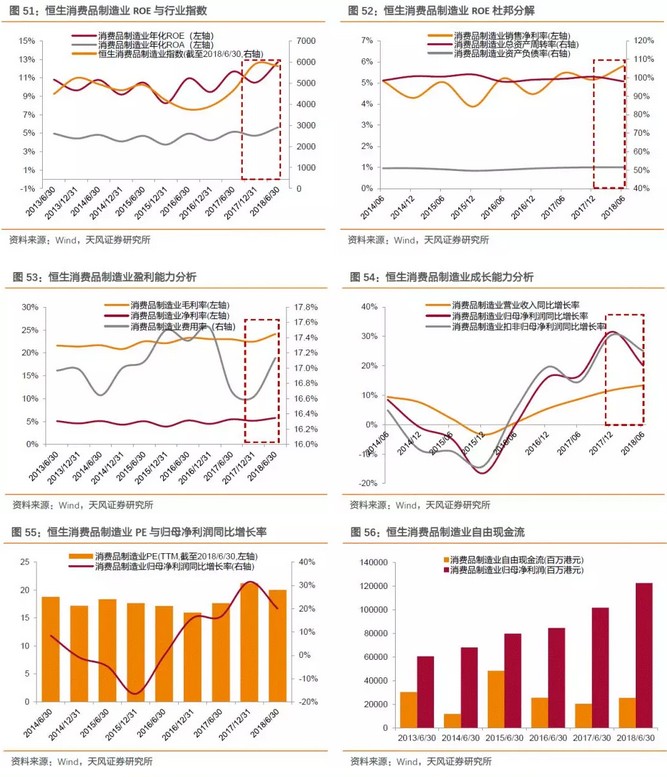

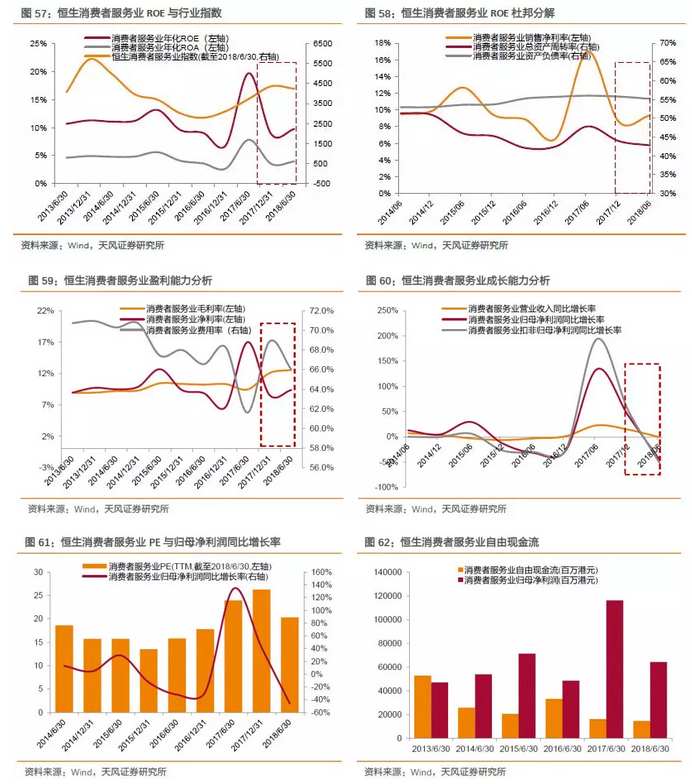

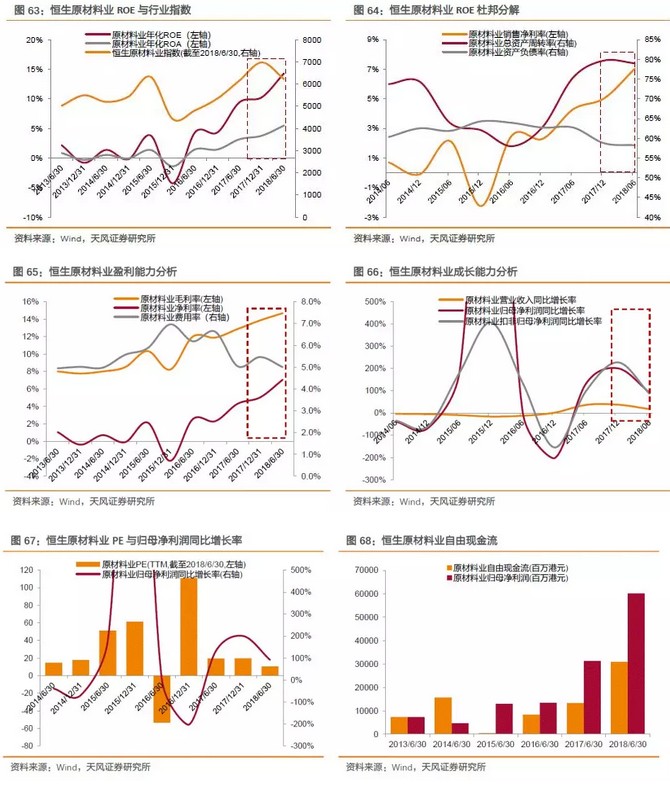

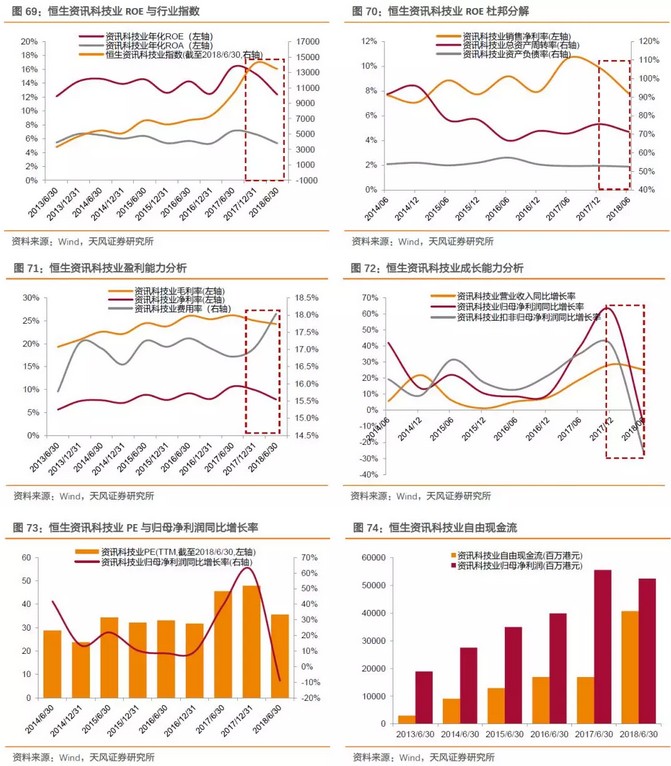

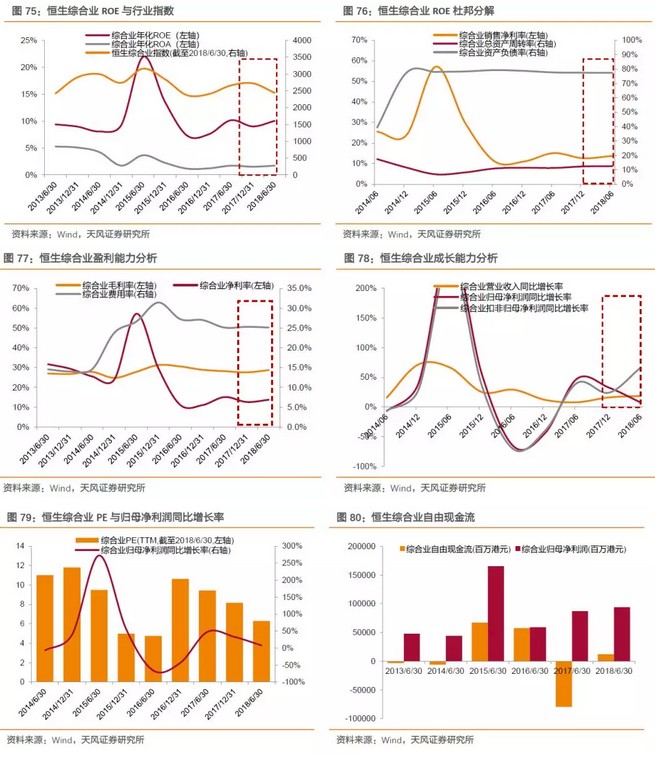

首先在成长能力方面,从18年中报数据来看,大部分恒生一级行业的营收及归母净利润同比增长率较17年年报及17年中报均出现不同程度的下滑。具体数据来看,营收成长性方面,截至18/09/05已披露的中报数据来看,18年上半年除金融业外10个恒生一级行业中,有7个行业营业收入同比增长率相比17年年报出现下滑。具体数据来看,资讯科技业 、地产建筑业、公用事业营业收入同比增长率排名靠前,分别为25.28%、25.03%、22.07%;而消费者服务业和电讯业相对表现不佳,18年中报营业收入同比增长率仅-0.86%和6.10%。利润成长性方面表现出了相似的趋势:归母净利润同比增长率来看,18年上半年原材料业、能源业、地产建筑业归母净利润同比增长率在各恒生行业中相对领先,分别为91.61%、45.80%、42.54%,但均低于17年年报200.35%、202.06%、60.82%的水平,较17年上半年同期也分别下滑了40.95%、150.20%、13.72%;资讯科技业、消费者服务业利润出现负增长,18年中报归母净利润同比增长率仅为-8.98%和-46.18%。进一步统计扣除非经常性损益后的利润成长性指标,其中原材料业、综合业、能源业表现出较强的持续经营能力,18年中报扣非归母净利润同比增长率分别为86.07%、66.06%、53.46%,排名居前,但原材料业与能源业仍然低于17年年报227.03%、215.79%的水平,较17年上半年同期也出现大幅下滑;工业、资讯科技业、消费者服务业表现不佳,18年中报扣非归母净利润同比增长率分别为8.58%、-26.17%、-52.29%。

结合盈利能力来看,ROE方面各恒生行业与全部港股数据表现出同样的趋势,18年上半年年化ROE较17年年报均出现明显上涨,但是与17年上半年同期数据相比涨幅有所下降,考虑到可能是年化数据放大了相应的季节性差异。我们同样对各行业的年化ROE进行了杜邦分解,从杜邦分析的结果来看,各恒生行业维持了全部港股及主要指数表现的趋势:各恒生行业的杠杆率水平总体保持稳定;总资产周转率大部分行业出现略微下行,但相对波动幅度不大;净利润率的提升仍为支撑各行业ROE抬升的主要因素。

进一步对行业盈利能力进行分析,我们发现大部分恒生行业净利润率的提高伴随着成本端与费用端的双重改善。18年中报数来看,大部分恒生行业的净利润率与毛利润率均较17年年报及上半年同期水平有明显提升,而期间费用率(包括管理费用、销售费用、财务费用及其他费用)也表现出明显的下行趋势。具体数据来看,18年上半年综合业、地产建筑业、公用事业在各恒生行业中净利润率相对领先,分别为13.73%、13.42%、12.18%,较17年年报提升了1.11、1.51、1.00个百分点,同时其毛利润率相对于17年年报也分别提升了1.13%、2.82%、0.45%,成本端存在明显改善。我们并没有从上市公司的中报数据中看到原材料涨价对中下游企业利润率的明显挤压,仅恒生工业利润率出现一定程度下滑。进一步比较期间费用率,发现其期间费用率均较17年年报也有所改善,综合业、地产建筑业、公用事业分别降低0.17、1.08、3.2个百分点。

结合自由现金流与归母净利润数据来看,不同恒生行业之间差别较为明显,这与行业自身的经营特点有关。考虑到现金流数据受企业经营活动的季节性影响较大,此处我们仅对各恒生行业13年至今的上半年度数据进行比较。从统计结果来看,综合业、地产建筑业和工业18年上半年自由现金流数据相对17年同期出现明显改善;而电讯业与能源业18年中报自由现金流有所回落。

风险提示:未披露中报企业利润大幅低于预期;中美贸易摩擦;外部风险。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP