CAR-T上市一周年,热捧的收益是否如期而至?

本文来自微信公众号“新康界”,作者天娇。

去年秋,Gilead以119亿美元收购Kite Pharma;1月,Celgene以90亿美元收购Juno Therapeutics,CAR-T的价格随之水涨船高。据报道,2017年批准通过后只有少数患者接受了CAR-T治疗。鉴于高昂的收购费用和该疗法较高的治疗费、和持续存在的副作用,很多人开始担心CAR-T的商业前景。有人通过诺华和Gilead发布的早期销售数据推断CAR-T将失败。

CAR-T作为一个商业产品,市场前景到底如何?

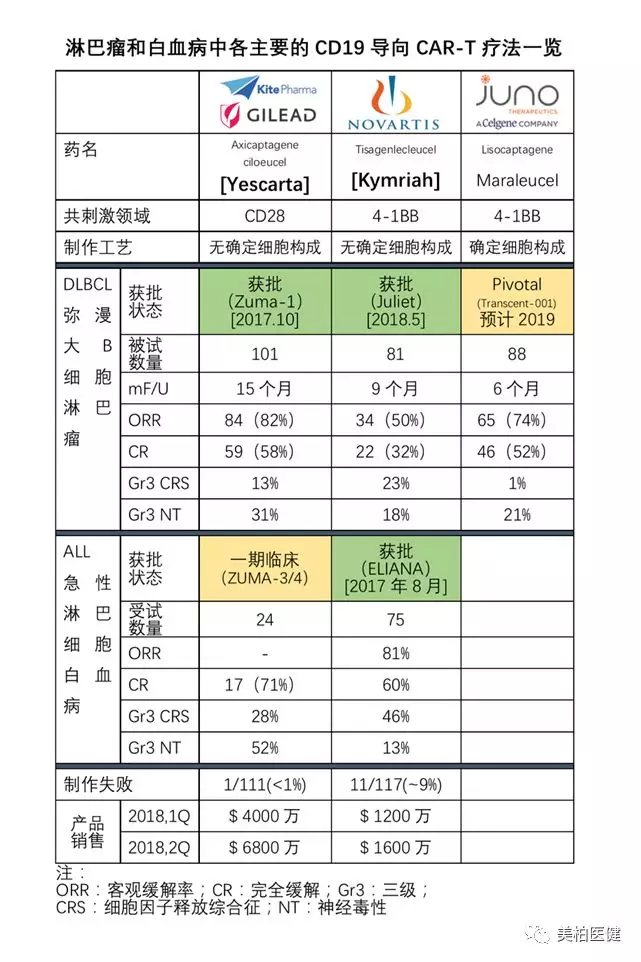

CD19靶向CAR-T疗法的竞争格局

来源: ASCO18, ASH17, 新英格兰医学杂志, 季度报告

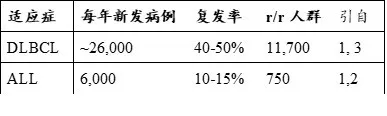

CD19靶向CAR-T疗法能够治疗血液癌症,包括非霍奇金淋巴瘤(NHL)和急性淋巴细胞白血病(ALL,简称急淋)。每年NHL新发病例约75,000例,复发30-40%;ALL新发病例约6,000例,复发10-15%。弥漫性大B细胞淋巴瘤(DLBCL,简称弥漫大B)占NHL病例的30-40% (也就是每年新发25,000例左右)。

(DLBCL:弥漫性大B细胞淋巴瘤;

ALL:急性淋巴细胞白血病;

r/r:复发性/难治性)

CAR-T的治疗定位是骨髓移植后或骨髓移植不当产生的复发。按照当前价位(Kymriah/Yyscarta为37.3万美元),DLBCL(弥漫大B)患者所产生的潜在销售额是50亿美元。CAR-T疗法已经被批准用于二线之后的疗法,目前也有临床试验(如ZUMA-7)正在评估其作为二线疗法的疗效。

到目前为止,竞争格局较为明朗。ALL(急淋)方面,诺华是唯一被认可治疗复发/难治性ALL(急淋)的提供商,牢牢掌握了这块相对较小的市场,近期内竞争最小。DLBCL方面,Kite/Gilead的Yestarca在DLBCL(弥漫大B)患者群体内的销量也无可匹敌,直到五月份诺华的Kymriah获得批准上市,而Juno/Celgene也在准备2019年提交FDA认证。

Celgene正在以“同类最优(best-in-class)”为卖点拉拢投资者——TRANSCEND-001(NHL)试验结果显示其神经毒性(NT)和细胞因子释放综合征(CRS)发生率相对更低。权衡“同类最优”与晚一步进入市场,Celgene可能会选择与Kymriah和Yescarta进行价格竞争,让保险公司和医护人员根据不同情况来决定报销或处方哪种药物。

各CAR-T产品缺少头对头试验数据,难以直观比较各疗法在安全性和有效性上优劣。但是,Kymriah在DLBCL(弥漫大B)的试验数据上不理想,CRS发生率较高,且有生产制造失败的记录,因此在NHL治疗方面处于明显的劣势。早在2016年夏天,诺华就关闭了细胞疗法部门,传递出对CAR-T疗法存在不确定的态度。也许,诺华满足于目前的ALL(急淋)市场,Kymriah将成其终极之作。

报销政策落地,但并不尽如人意,未能促进CAR-T的销量

联邦医保和医助服务总局(CMS)8月2日发布了最终的2019年住院患者预付费系统(IPPS),报销名录上CAR-T赫然在列。新规将于2018年10月1日生效,CAR-T分属自体骨髓移植/T细胞免疫疗法(MS-DRG 016)类,患者需支付基础的3.6万美元和最高18.65万美元的新技术附加费。

美国血液学会(ASH)对此评论称:

While this final policy represents an improvement over current CAR-T therapy reimbursement rates, ASH believes patient access to care will be jeopardized as providers and hospitals will not be able to afford to deliver the therapy at this reimbursement rate, particularly as other CAR-T products receive FDA approval.(尽管新政比现行CAR-T报效率有所提高,但ASH认为供应商和医院无法负担现有的报销率,尤其是有新产品将通过FDA认证,患者获得治疗的机会将会降低)

只有少数患者在门诊部接受CAR-T治疗,大多数都在住院部接受CAR-T治疗,因为医院可以更密切的关注住院患者在治疗过程中产生的不良反应。根据CMS的政策,门诊CAR-T治疗仅能够报销购置成本外的6%。此外,门诊部患者需要在72小时内入院治疗,收费标准参照住院患者,医院将承担报销风险。

因此,安全性成了医院选择T细胞疗法时的关键考虑因素,Juno/Celgene一贯宣称的高安全性在CMS新政下将会占上风。在Liso-cel的最终分析中,保持应答率和有效持久性对于Celgene掌握竞争地位至关重要。而在TRANSCEND-001(NHL)试验的最终分析中,不良事件记录不可能发生显著改变,因为细胞因子释放综合征和神经毒性症状在治疗数天/周内就会出现。

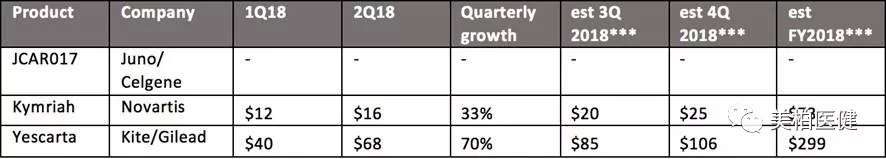

CAR-T实际销售额与此前Kite和Juno的预测值一致

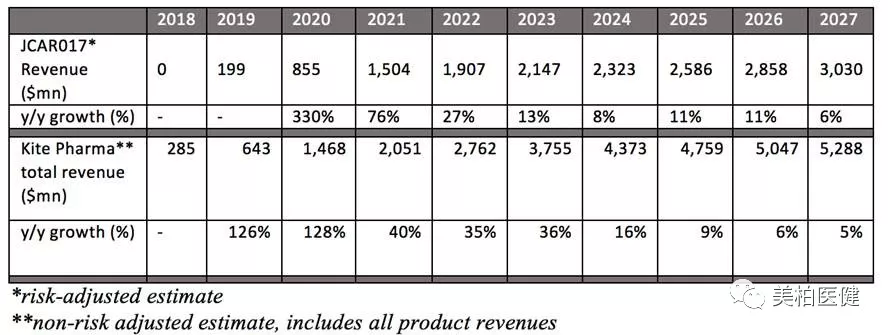

在收购之前,Juno Therapeutics和Kite Pharma发布了由第三方投资银行做的销售预测。但由于该预测是向股东发出的,可能存在利于收购的数据倾斜。

Juno Therapeutics和Kite Pharma发布的收入预测

来源:Kite and Juno的SEC 文件

Kite预计2018年销售额将达到2.85亿美元,前两年的增长率约125%,创下10-20亿美元的销售额。完成此目标需要在第一季度达到4千万美元销售额并保持每季度22.5%的增长。

CAR-T第一年销售数据

假定季度增长率为25%,该数值为参考2018年季度增长率的保守估计

Yescarta 2018年第一二季度销售额增长率已经超过25%,其销售放缓可能要归因于ALL市场占据份额较少(Kymriah为首个获批准药物)。

基于以上数据,我认为Yescarta的销售增长仍不低于Kite 2017年预测值所要求的最低增长率。

根据15年Kite预测的自由现金流,按贴现率7%计算,Kite制药公司的估值119亿美元,恰好是Gilead支付的金额。当然,随着下一代CAR-T疗法等众多新技术的发展,该预测不太可能维持6-7年之久。

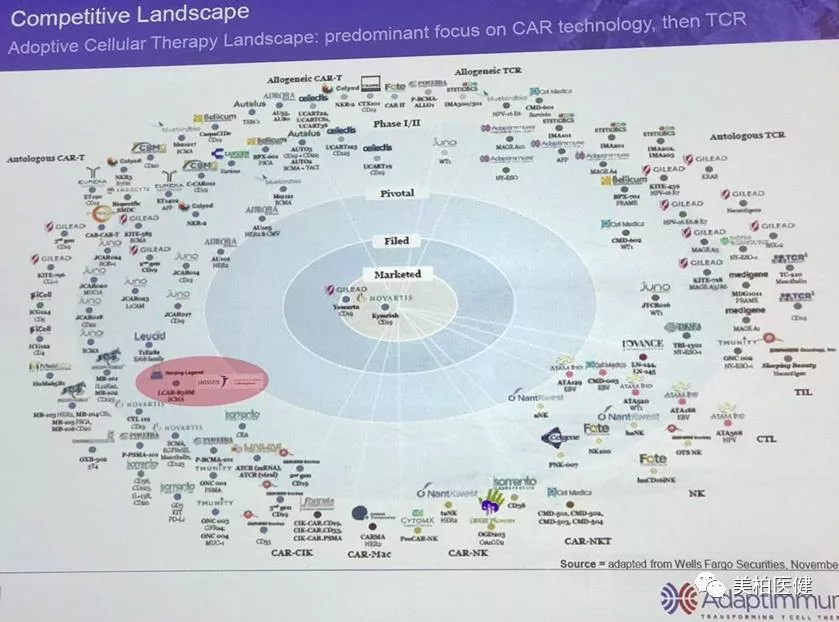

未来4-7年内CAR-T市场竞争激烈

据ASH 估计,现阶段约有400个评估CAR-T疗法的临床试验正在进行。除了针对实体肿瘤的新靶点外,下一代CAR-T产品还包括工程分子开关、成品CAR-T疗法和合成基因回路等,均有助于提高CD-19靶向CAR-T疗法的安全性、有效性和可制造性。

来源:Adaptimmune

一旦这些试验成功,异体 CAR-T疗法将完全侵占第一代自体产品市场。许多公司(包括Cellectis/Allogene (CLLS) 和Gilead)正在研发使用供体细胞而非自体细胞的成品CAR-T产品。这些产品得益于更便捷、更直接的制造过程。目前这些产品的安全性和有效性尚未确定,很难预测其商业发展。一旦某产品显示出与第一代CAR-T 疗法相近的的安全性和有效性,第一代CAR-T市场将受到巨大冲击。

前景

Yeacarta销售增速放缓:Gilead未来两年的季度增长率将低于10-20%。

Kymriah入侵DLBCL领域:Kymriah在NHL患者的销售额增长明显,表明医务人员并不认为其疗效差,这将有助于Kymriah占据更有竞争力的地位,不过Celgene仍可能凭借其高安全性发起有力竞争。

Liso-cel的上市和第一年的销售:Celgene需要一个强有力的上市契机才能从Gilead手下争得一席之位。对比两家销售额可以对未来发展有一个基本预期。

结语

医学进步,医保政策也已将其纳入CMS报销覆盖范围,但在提高保险覆盖、降低产品价格、缩短生产时间等方面仍需努力。

在目前的竞争环境下,没有单独的产品能达到20-30亿美元的年销售额。CAR-T产品围绕成本、制造和竞争将持续存在不确定性,目前的销售增长是健康的,符合预期,但销售峰值未达预期。

扫码下载智通APP

扫码下载智通APP